Doppelkalender:Der Low-Volatility-Trade mit zwei Spitzen

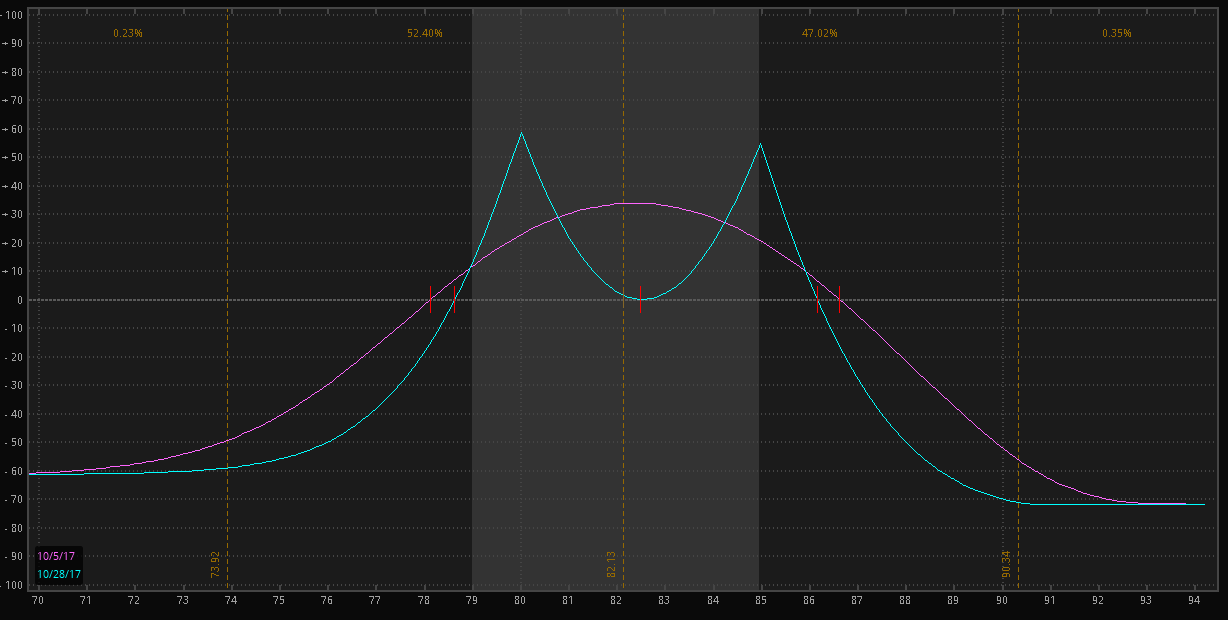

Sind Sie ein Optionshändler, der nach einer Strategie sucht, die für ein Umfeld mit geringerer Volatilität entwickelt wurde, in dem die zugrunde liegende Preisbewegung zu einem von zwei verschiedenen Ausübungspreisen tendiert? Da könnte der Doppelkalender passen. Ein Doppelkalender hat einen größeren Break-Even-Bereich, und damit eine höhere Gewinnwahrscheinlichkeit, als ein individueller Kalender. Und ja, das Risiko-Ertrags-Diagramm sieht aus wie eine Hängebrücke mit zwei Spitzen (Abbildung 1, unter).

In einem früheren Artikel, Ich habe lange Kalender-Spreads besprochen. Wenn Sie dieses Stück zufällig verpasst haben, Hier ist eine kurze Übersicht, um Sie auf den neuesten Stand zu bringen:

- Kalender- oder Zeitspreads haben Optionen in zwei verschiedenen Verfallszyklen oder -reihen, wobei die Optionen beide Calls oder beide Puts mit demselben Strike sind.

- Lange Kalender beinhalten den Kauf einer Option mit längerer Laufzeit und den Verkauf einer Option in einem kurzfristigen Zyklus, damit die Position risikodefiniert bleibt.

- Die Strategie zielt darauf ab, den zugrunde liegenden Handel zum oder nahe dem Ausübungspreis zu nutzen, mit dem höchsten Gewinnpotenzial in einem Umfeld mit steigender Volatilität.

Kalender verdoppeln

Der Doppelkalender ist eine Kombination aus zwei Kalenderspreads. Die Strategie beinhaltet typischerweise den Kauf eines Call-Kalenders aus dem Geld (OTM) und eines OTM-Put-Kalenders um den aktuellen Basispreis. Das Ergebnis ist ein Handel, der dem neutralen Einzelkalender ähnelt, aber anstatt eine Gewinnspitze bei nur einem Ausübungspreis zu haben, Der Doppelkalender hat das Potenzial für Gewinn über eine breitere Preisspanne. Wie der einzelne Kalender, der Doppelkalender soll von einem Anstieg der impliziten Volatilität (IV) profitieren. Ein Doppelkalender hat zwei Spitzen oder Preispunkte, an denen die größten Gewinne erzielt werden können. Der potenzielle maximale Gewinn kann sich aufgrund von Schwankungen der impliziten Volatilität ändern.

Der Preis für den langen Doppelkalender ist das Risiko, das mit dem Spread verbunden ist. Wenn Sie 0,72 USD für den Doppelkalender bezahlen, Sie riskieren $72 pro Vertrag. Mit einem langen Doppelkalender, Händler versuchen normalerweise, jeden Spread für einen Kredit anzupassen oder zu schließen. Das ideale Szenario für diese Strategie wäre ein Anstieg der Volatilität, der mit der Bewegung des Basiswerts in Richtung eines der beiden Strikes zusammenfällt. Wenn es sich einem der beiden Schläge nähert, Zeitverfall (Theta) wird zunehmen, was auch dem Handel zugute kommt. Dies liegt daran, dass die kurzfristigen Optionen im Handel tendenziell schneller an Wert verlieren als die längerfristigen langfristigen Optionen. Die Rollwerte und Kalenderpreise expandieren, solange die zugrunde liegenden Aktien in der Nähe des Ausübungspreises bleiben, und die implizite Volatilität nimmt nicht wesentlich ab.

Abbildung 1 zeigt ein typisches Doppelkalender-Risiko/Ertrags-Diagramm, wobei die optimale Rentabilität in der Nähe eines der beiden Strikes liegt. Das Beispiel ist der Kauf der $80 Puts vom 17. November und $85 Calls und der Verkauf der wöchentlichen $80 Puts und $85 Calls vom 27. Oktober für eine Nettobelastung von $0,72. Weitere Einblicke in potenzielle Strategien rund um den Optionsablauf finden Sie unter dieser Artikel könnte helfen.

ABBILDUNG 1:VON DER GLOCKENKURVE ZU TWIN PEAKS.

Beispiel für den theoretischen Wert eines Doppelkalenders mit zwei Wochen bis zum Verfall (lila Linie), und bei Ablauf (blaue Linie). Beachten Sie die Formänderung von einer glatten Kurve, die einer Glockenkurve ähnelt, zu einem mit zwei Spitzen. Datenquelle:CBOE. Diagrammquelle:der TD Ameritrade Denkerschwimmen ® Plattform. Nur zu illustrativen Zwecken.

Wie gezeigt, Die idealen Basispreise für diesen Doppelkalender liegen bei den Strikes von 80 $ und 85 $. Das Gesamtrisiko ist auf den Einführungspreis von 0,72 USD begrenzt. weil die von Ihnen gekauften längerfristigen Optionen aufgrund des Zeitwerts gleich oder mehr wert sein müssen als die kürzerfristigen Optionen, die Sie verkaufen. Wenn die Volatilität vom Anfangsniveau ansteigt, das Gewinnpotenzial sollte ebenfalls steigen, solange sich die zugrunde liegenden Aktien in einem angemessenen Abstand zu einem der beiden Strikes befinden. Ein weiterer potenzieller Vorteil für Long-Kalender-Trades besteht darin, dass das anfängliche Risiko zwar definiert ist, das Gewinnpotenzial kann bei steigender Volatilität steigen. Dies ist einer der Gründe, warum die Einführung langer Kalender in einem Umfeld mit geringer Volatilität von Vorteil sein kann.

Einwickeln, wenn Sie eine Bewegung erwarten und die Volatilität gering ist, ein doppelter Kalender kann eine Strategie sein, die für eine breitere Spanne und einen risikodefinierten Abwärtstrend in Betracht gezogen werden sollte.

Bitte denken Sie daran, dass Kalender, Doppelkalender, und andere Multi-Leg-Optionsstrategien wie diese können erhebliche Transaktionskosten mit sich bringen, einschließlich mehrerer Provisionen, was sich auf eine mögliche Rendite auswirken kann. Dies sind fortgeschrittene Optionsstrategien und bergen oft ein höheres Risiko, und komplexere Risiken, als grundlegende Optionsgeschäfte.

Möglichkeit

- Der Umgang mit dem FOREX kann für Unvorbereitete verheerend sein

- Die Grundlagen der Volatilität

- Messung der Volatilität von Investmentfonds mit dem Beta-Wert

- Bekämpfung der Doppelbesteuerung mit dem Franking Credit

- Hedging mit Optionen:Die Grundlagen

- Geld verdienen in einem Bärenmarkt mit dem Bullet Trade

- Handel mit Marktvolatilität mit der VIX-Option

- The Naked Call:Nichts für Anfänger

- Optionen handeln:Die Grundlagen

-

Der Tech-Trade kühlt sich mit den Einnahmen an Deck ab

Der Tech-Trade kühlt sich mit den Einnahmen an Deck ab Als wir in den August gehen, Der Tech-Trade, der den Markt scheinbar aus dem März-Tief getragen hat, hat plötzlich etwas an Glanz verloren. Vor einem Monat haben wir uns (wieder) gefragt, ob die FAN...

-

Mit Einnahmen am Horizont,

Mit Einnahmen am Horizont, Wie niedrig sind die Erwartungen? Die Zeit vergeht wie im Flug, wenn der Markt volatil ist – die Berichtssaison für das zweite Quartal steht bereits vor der Tür. Im Gegensatz zur Berichtssaison ...