Glauben Sie nicht den Brexit-Prophezeiungen des wirtschaftlichen Untergangs

Der Schock und das Entsetzen über das Brexit-Votum waren laut und laut. Einige scheinen sich an der Unsicherheit zu erfreuen, die das Ergebnis des Referendums hervorgerufen hat. Das Pfund verliert an Wert, ein Abschwung an den Märkten – es verleiht den Behauptungen des Establishments vor dem Referendum Glaubwürdigkeit, dass eine Leave-Abstimmung zu einem wirtschaftlichen Armageddon führen würde.

Es gibt jedoch viele Gründe, den Konsens abzulehnen, dass der Brexit für die britische Wirtschaft kostspielig sein wird. Auch wenn die Märkte unmittelbar nach der Abstimmung stürmisch erscheinen, Die bisherige Reaktion der Finanzmärkte weist eher Merkmale eines saisonalen Sturms als einer großen Katastrophe auf.

Uns wurde gesagt, dass der Konsens der Wirtschaftsexperten mit überwältigender Mehrheit gegen einen Brexit sei. Gelobte Institutionen – vom IWF, OECD an das Finanzministerium und die London School of Economics – produzierten vernichtende Prognosen, die von wirtschaftlicher Not bis hin zur totalen Katastrophe reichten, falls Großbritannien die EU verlässt. Dennoch wiesen 52 Prozent der britischen Wähler ihre Warnungen klar zurück.

Meine berufliche Erfahrung hat mich gelehrt, dass wenn ein „akzeptierter Konsens“ als überwältigend dargestellt wird, es ist ein guter Zeitpunkt, das Gegenteil zu bedenken. Paradebeispiele hierfür sind der Millennium-Bug, der Internet-Aktienrausch, die Immobilienblase, Großbritannien verlässt den Europäischen Wechselkursmechanismus (ERM) und Großbritannien tritt dem Euro nicht bei. In jedem dieser Beispiele der überwältigende Konsens des Establishments der Zeit erwies sich als falsch. Ich glaube, der Brexit ist eine ähnliche Situation.

Geradezu gefährlich

Die Wirtschaftsmodelle, mit denen die harten Folgen eines Brexits vorhergesagt werden, sind das Handwerkszeug meines Berufs. Richtig verwendet, sie helfen uns, besser zu verstehen, wie Systeme funktionieren. In den falschen Händen sind sie auch geradezu gefährlich. Der Zusammenbruch des Hedgefonds Long-Term Capital Management im Jahr 1998 und die Fehlbewertung von hypothekenbesicherten Wertpapieren im Vorfeld der Finanzkrise 2008 sind nur zwei von vielen Beispielen für schädliche Folgen des Missbrauchs solcher Modelle.

Die Ausgabe dieser oft hochentwickelten Modelle hängt vollständig von der Kompetenz und Integrität des Benutzers ab. Mit winziger Anpassung, Sie können so angepasst werden, dass sie mehr oder weniger jedes gewünschte Argument unterstützen oder widersprechen.

Die Flut an düsteren Wirtschaftsprognosen, die vor dem Referendum abgegeben wurden, war aus zwei Hauptgründen fehlerhaft. Zuerst, Sie haben die Risiken eines Verbleibs in der EU nicht anerkannt. Und zweitens, die Unabhängigkeit der Prognostiker ist fraglich.

Beginnen wir mit der vermeintlichen Unabhängigkeit der Prognoseinstitute. Während Ökonomen theoretisch nach Unabhängigkeit und Objektivität streben sollten, Luigi Zingales von der University of Chicago liefert ein überzeugendes Argument dafür, dass in Wirklichkeit, Ökonomen sind ebenso anfällig für den Einfluss der Institutionen, die ihre Dienstleistungen bezahlen, wie in anderen Branchen wie etwa der Finanzaufsicht.

Gruppenzwang

Eine weitere Herausforderung für Ökonomen liegt in der Natur der Materie. Die Wirtschaftswissenschaften sind eine Sozialwissenschaft, die in seinem Herzen, beschäftigt sich mit der Psychologie menschlicher sozialer Interaktionen. Viele Modelle versuchen, die Schwierigkeiten zu lösen, die die menschliche Subjektivität verursacht, indem sie ihren Modellen Annahmen formaler Rationalität auferlegen. Aber was rational ist und was nicht, ist subjektiv. In weiterer Anerkennung dieser Schwierigkeit hat sich die Teildisziplin der Verhaltensökonomie entwickelt.

Herding ist ein Konzept, das verwendet wurde, um Finanzmarktblasen und verschiedene andere Verhaltensweisen zu rationalisieren. Es beschreibt Situationen, in denen es für Einzelpersonen rational erscheint, dem wahrgenommenen Konsens zu folgen. Jeder, der sich in einer Position wiedergefunden hat, in der die Mehrheit seines Unternehmens eine radikal andere Sichtweise hat, wird die Schwierigkeit erlebt haben, sich von der Masse abzuheben.

2005-06, verschiedene Leute (einschließlich mir) vertraten die Ansicht, dass die Immobilienpreise zusammenbrechen würden. Während einige Zuschauer mitfühlend waren, die Mehrheitsmeinung war zu dieser Zeit sowohl feindselig als auch verächtlich. Das Infragestellen der erhaltenen Weisheit setzt Sie einem Gefühl der Isolation aus.

In der akademischen Welt herrscht allgemein die Meinung, dass die EU eine Kraft des Guten ist, die um jeden Preis verteidigt werden sollte. Angesehene Kollegen sind ungläubig, dass jemand mit seiner Ausbildung und seinem beruflichen Verständnis anders denken und Teil der akademischen „In“-Crowd bleiben könnte. In einer solchen Umgebung, Es ist sehr schwierig, diese Orthodoxie in Frage zu stellen.

Ich – und der Großteil der britischen Bevölkerung – wären vielleicht von den pro-Remain-Ökonomen überzeugt gewesen, wenn sie die Grenzen ihrer Modelle etwas ehrlicher gegenübergestellt hätten, und die Risiken des Verbleibs innerhalb der EU.

Marktreaktionen

Trotz Berichten über einen Zusammenbruch der Märkte nach dem Brexit-Ergebnis wenn Sie das aktuelle Volatilitätsniveau in Zusammenhang mit anderen Schocks setzen, Die Marktbedingungen sind nicht so schlecht, wie es scheinen mag. Der FTSE 100 ist immer noch höher als vor knapp zwei Wochen und der stärker auf Großbritannien ausgerichtete FTSE 250 ist derzeit höher als Ende 2014. Diese Art von Volatilität erleben die Märkte zwei- oder dreimal im Jahr.

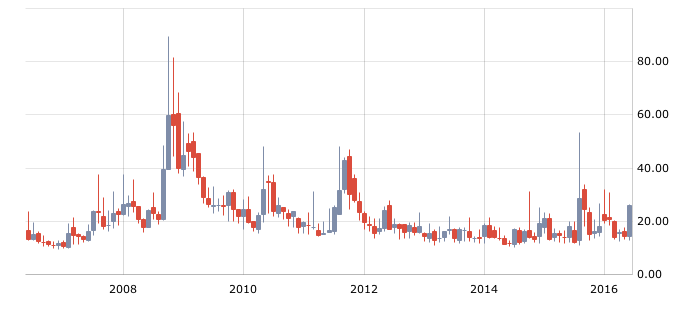

Der Volatilitätsindex für den US S&P, bekannt als VIX oder „Angstmesser“, wird häufig verwendet, um zu messen, wie unsicher die globalen Finanzmarktteilnehmer hinsichtlich der Aussichten für Aktien sind. Als das Brexit-Ergebnis zum ersten Mal bekannt gegeben wurde, der VIX bewegte sich scharf, hat sich aber seit Mitte der 20er Jahre niedergelassen. Um dies in einen Kontext zu setzen, der Allzeit-Durchschnitt beträgt 20,7, das Allzeit-Schlusstief liegt bei 8,5 und das Allzeit-Schlusshoch am Schwarzen Montag 1987 lag bei 150. In jüngerer Zeit während der Finanzkrise, er erreichte im November 2008 ein Schlusshoch von 87,2.

Auch andere Finanzindikatoren entwickelten sich schnell, als die Ergebnisse des Referendums bekannt wurden. Auf den ersten Blick, der japanische Markt erlitt einen schweren Schock mit einem Rückgang von fast 8 %. Jedoch, dem Rückgang des japanischen Aktienmarktes um 8 % entspricht fast genau ein Anstieg des japanischen Yen um 8 % gegenüber dem Pfund. Deswegen, der Nettoeffekt für britische Anleger in japanische Aktien liegt nahe null.

Auch der Kursverlust des Pfunds nach dem Brexit-Ergebnis ist nicht so schlimm, wie es zunächst erscheinen mag. Das Ausmaß des Rückgangs wurde durch die Annahme vom Vortag verschärft, dass Remain gewinnen würde. Es gibt auch einen Präzedenzfall für einen dramatischen Rückgang – nach der ERM-Krise – der sich für viele britische Exportunternehmen als vorteilhaft erwies und wohl dazu beigetragen hat, die wirtschaftliche Erholung der 1990er Jahre aufrechtzuerhalten.

Ein niedrigeres Pfund kommt Unternehmen zugute, die den größten Wert ihrer Produkte innerhalb des Vereinigten Königreichs erhöhen. und Unternehmen, die ihre Produkte auf internationalen Märkten verkaufen. Dazu gehören Exporteure wie das Pharmaunternehmen GlaxoSmithKline, Getränkeunternehmen Diageo und Technologieunternehmen ARM – die alle am Morgen nach der Abstimmung Kursgewinne verzeichneten. Unternehmen, die auf Importe angewiesen sind und innerhalb Großbritanniens wenig Wert schaffen, werden kurzfristig am stärksten betroffen sein, da sie sich an die Wechselkursvolatilität anpassen.

Es wird zweifellos Gewinner und Verlierer bei der Entscheidung Großbritanniens geben, die EU zu verlassen. Aber die Volatilitätsindizes sind bereits niedriger als im Februar dieses Jahres, was darauf hindeutet, dass die Märkte über die Aussichten nicht ungewöhnlich besorgt sind, und die Kreditkosten der britischen Regierung sind so niedrig wie nie zuvor. Dies ist ein weiterer Grund, den Konsens vor dem Referendum abzulehnen, dass der Brexit den wirtschaftlichen Untergang bringen würde.

Aktienmarkt

- Dieses Fintech-Startup hilft Privatanlegern, ihr Vermögen durch Aktienmärkte zu steigern

- Was sind diese Punkte, die der Dow immer gewinnt oder verliert?

- Warum der erste vierfache Hexentag 2021 für alle auf dem Markt wichtig ist

- Ein einfaches Belohnungssystem könnte Menschenmengen viel klüger machen

- Vitalzeichen:Swaps,

- Schuldenmarkt vs. Aktienmarkt:Was ist der Unterschied?

-

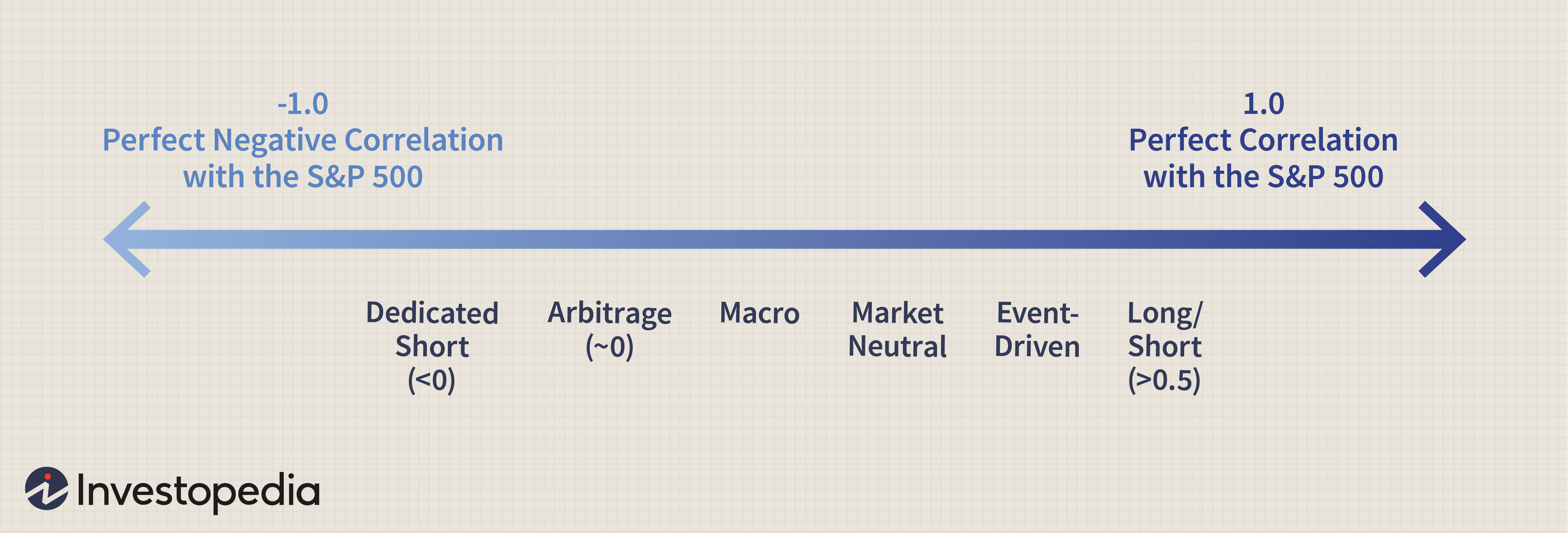

Hedgefonds:Höhere Renditen oder nur hohe Gebühren?

Hedgefonds:Höhere Renditen oder nur hohe Gebühren? Im Gegensatz zu Investmentfonds, Hedgefonds-Manager verwalten aktiv Anlageportfolios mit dem Ziel absoluter Renditen, unabhängig von den Gesamtmarkt- oder Indexbewegungen. Sie führen ihre Handelsstrat...

-

6 Schritte im ersten Monat der Schuldentilgung

6 Schritte im ersten Monat der Schuldentilgung So, es ist Zeit, ist es? Ist es an der Zeit, ernsthaft mit der Schuldentilgung zu beginnen? Herzliche Glückwünsche! Wenn Sie sich entschieden haben, mit der Rückzahlung Ihrer Schulden zu beginnen,...

-

7 Dinge, die Ihr Finanzberater Ihnen wünscht

7 Dinge, die Ihr Finanzberater Ihnen wünscht Die Katze ist aus dem Sack:Sie brauchen keine Schiffsladungen an Geld, um wie die Superreichen zu investieren – Sie müssen nur die Besonderheiten des Investierens gut genug verstehen. Und wer könnte b...

-

So schützen Sie sich vor einem Heimwerkerbetrug

So schützen Sie sich vor einem Heimwerkerbetrug Von einer kleinen Aufgabe wie neue Grasnarbe, zu einem großen Auftrag wie einem fertigen Keller, Heimwerkerprojekte können zu einem Albtraum werden, wenn Sie einem Betrug zum Opfer fallen. Selbst die ...