Exponentieller gleitender Durchschnitt (EMA)

Was ist ein exponentieller gleitender Durchschnitt (EMA)?

Ein exponentieller gleitender Durchschnitt (EMA) ist eine Art gleitender Durchschnitt (MA), der den neuesten Datenpunkten mehr Gewicht und Bedeutung beimisst. Der exponentiell gleitende Durchschnitt wird auch als exponentiell gewichteter gleitender Durchschnitt bezeichnet. Ein exponentiell gewichteter gleitender Durchschnitt reagiert stärker auf jüngste Preisänderungen als ein einfacher gleitender Durchschnitt (SMA), die allen Beobachtungen im Zeitraum ein gleiches Gewicht zuweist.

Die zentralen Thesen

- Der EMA ist ein gleitender Durchschnitt, der den neuesten Datenpunkten mehr Gewicht und Bedeutung beimisst.

- Wie alle gleitenden Durchschnitte Dieser technische Indikator wird verwendet, um Kauf- und Verkaufssignale basierend auf Überschneidungen und Abweichungen vom historischen Durchschnitt zu erzeugen.

- Trader verwenden oft mehrere verschiedene EMA-Längen, wie 10 Tage, 50 Tage, und 200-Tage-Gleitende Durchschnitte.

Die Formel für EMA ist

Es gibt zwar viele Auswahlmöglichkeiten für den Glättungsfaktor, die häufigste Wahl ist:

- Glätten =2

Das gibt der jüngsten Beobachtung mehr Gewicht. Wird der Glättungsfaktor erhöht, neuere Beobachtungen haben mehr Einfluss auf die EMA.

Berechnung des EMA

Die Berechnung des EMA erfordert eine weitere Beobachtung als der SMA. Angenommen, Sie möchten 20 Tage als Anzahl der Beobachtungen für den EMA verwenden. Dann, Sie müssen bis zum 20. Tag warten, um den SMA zu erhalten. Am 21. Tag, Sie können dann den SMA vom Vortag als ersten EMA für gestern verwenden.

Die Berechnung für den SMA ist einfach. Es ist einfach die Summe der Schlusskurse der Aktie während eines Zeitraums, geteilt durch die Anzahl der Beobachtungen für diesen Zeitraum. Zum Beispiel, ein 20-Tage-SMA ist nur die Summe der Schlusskurse der letzten 20 Handelstage, geteilt durch 20.

Nächste, Sie müssen den Multiplikator für die Glättung (Gewichtung) des EMA berechnen, die typischerweise der Formel folgt:[2 ÷ (Anzahl der Beobachtungen + 1)]. Für einen gleitenden 20-Tage-Durchschnitt der Multiplikator wäre [2/(20+1)]=0,0952.

Schließlich, Zur Berechnung des aktuellen EMA wird folgende Formel verwendet:

- EMA =Schlusskurs x Multiplikator + EMA (Vortag) x (1-Multiplikator)

Die EMA gibt den jüngsten Preisen ein höheres Gewicht, während der SMA allen Werten das gleiche Gewicht zuweist. Die Gewichtung des letzten Kurses ist bei einem EMA mit kürzerer Periode höher als bei einem EMA mit längerer Periode. Zum Beispiel, ein Multiplikator von 18,18 % wird auf die neuesten Preisdaten für einen 10-Perioden-EMA angewendet, während die Gewichtung für einen 20-Perioden-EMA nur 9,52% beträgt.

Es gibt auch leichte Variationen des EMA, die durch die Verwendung der offenen, hoch, niedrig, oder Mediankurs anstatt den Schlusskurs zu verwenden.

Was sagt Ihnen der Exponential Moving Average?

Die 12- und 26-tägigen exponentiellen gleitenden Durchschnitte (EMAs) sind oft die am häufigsten zitierten und analysierten kurzfristigen Durchschnitte. Die 12- und 26-Tage werden verwendet, um Indikatoren wie die gleitende Durchschnittskonvergenzdivergenz (MACD) und den prozentualen Preisoszillator (PPO) zu erstellen. Im Allgemeinen, die 50- und 200-Tage-EMAs werden als Indikatoren für langfristige Trends verwendet. Wenn ein Aktienkurs seinen gleitenden 200-Tage-Durchschnitt überschreitet, es ist ein technisches Signal, dass eine Trendwende eingetreten ist.

Trader, die technische Analysen einsetzen, finden gleitende Durchschnitte sehr nützlich und aufschlussreich, wenn sie richtig angewendet werden. Jedoch, Sie erkennen auch, dass diese Signale verheerende Auswirkungen haben können, wenn sie falsch verwendet oder falsch interpretiert werden. Alle gleitenden Durchschnitte, die üblicherweise in der technischen Analyse verwendet werden, sind:von Natur aus, nachlaufende Indikatoren.

Folglich, Die Schlussfolgerungen aus der Anwendung eines gleitenden Durchschnittes auf einen bestimmten Marktchart sollten darin bestehen, eine Marktbewegung zu bestätigen oder ihre Stärke anzuzeigen. Der optimale Zeitpunkt für den Markteintritt vergeht oft, bevor ein gleitender Durchschnitt anzeigt, dass sich der Trend geändert hat.

Ein EMA dient dazu, die negativen Auswirkungen von Lags bis zu einem gewissen Grad zu mildern. Da die EMA-Berechnung den neuesten Daten mehr Gewicht beimisst, es „umarmt“ die Kursbewegung etwas fester und reagiert schneller. Dies ist wünschenswert, wenn ein EMA verwendet wird, um ein Handelseintrittssignal abzuleiten.

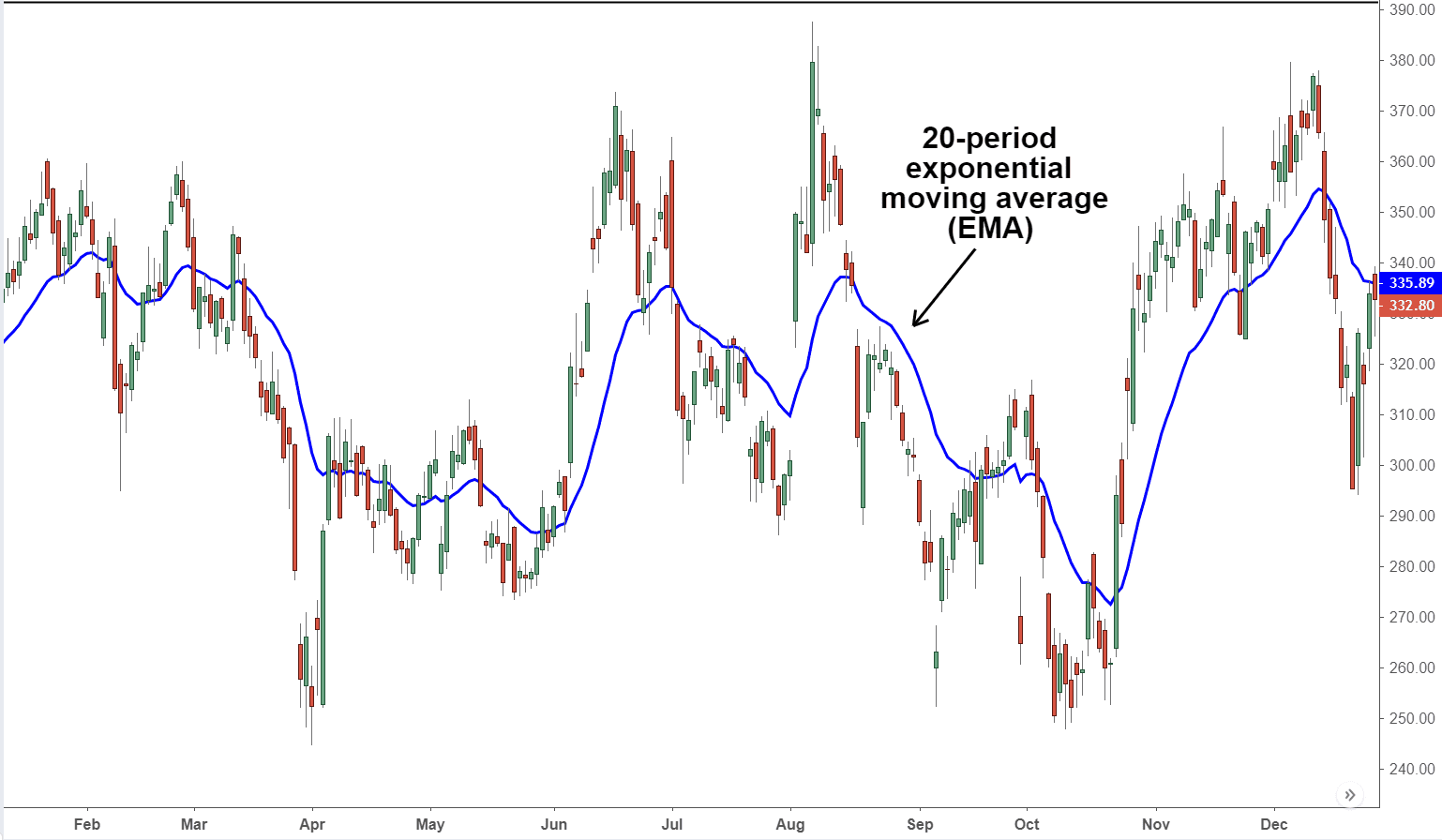

Wie alle gleitenden Durchschnittsindikatoren, EMAs eignen sich viel besser für Trendmärkte. Wenn sich der Markt in einem starken und anhaltenden Aufwärtstrend befindet, die EMA-Indikatorlinie zeigt auch einen Aufwärtstrend und umgekehrt für einen Abwärtstrend. Ein aufmerksamer Trader wird sowohl auf die Richtung der EMA-Linie als auch auf das Verhältnis der Änderungsrate von einem Balken zum nächsten achten. Zum Beispiel, Nehmen wir an, die Kursbewegung eines starken Aufwärtstrends beginnt sich abzuflachen und umzukehren. Aus Opportunitätskostensicht Es könnte an der Zeit sein, zu einer bullischeren Anlage zu wechseln.

Beispiele für die Verwendung des EMA

EMAs werden häufig in Verbindung mit anderen Indikatoren verwendet, um bedeutende Marktbewegungen zu bestätigen und ihre Gültigkeit zu messen. Für Händler, die Intraday- und schnelllebige Märkte handeln, die EMA ist zutreffender. Ziemlich oft, Händler verwenden EMAs, um eine Handelsverzerrung zu bestimmen. Wenn ein EMA auf einem Tages-Chart einen starken Aufwärtstrend zeigt, Die Strategie eines Intraday-Händlers kann darin bestehen, nur auf der Long-Seite zu handeln.

2:03Einfach vs. Exponentiell gleitende Durchschnitte

Der Unterschied zwischen EMA und SMA

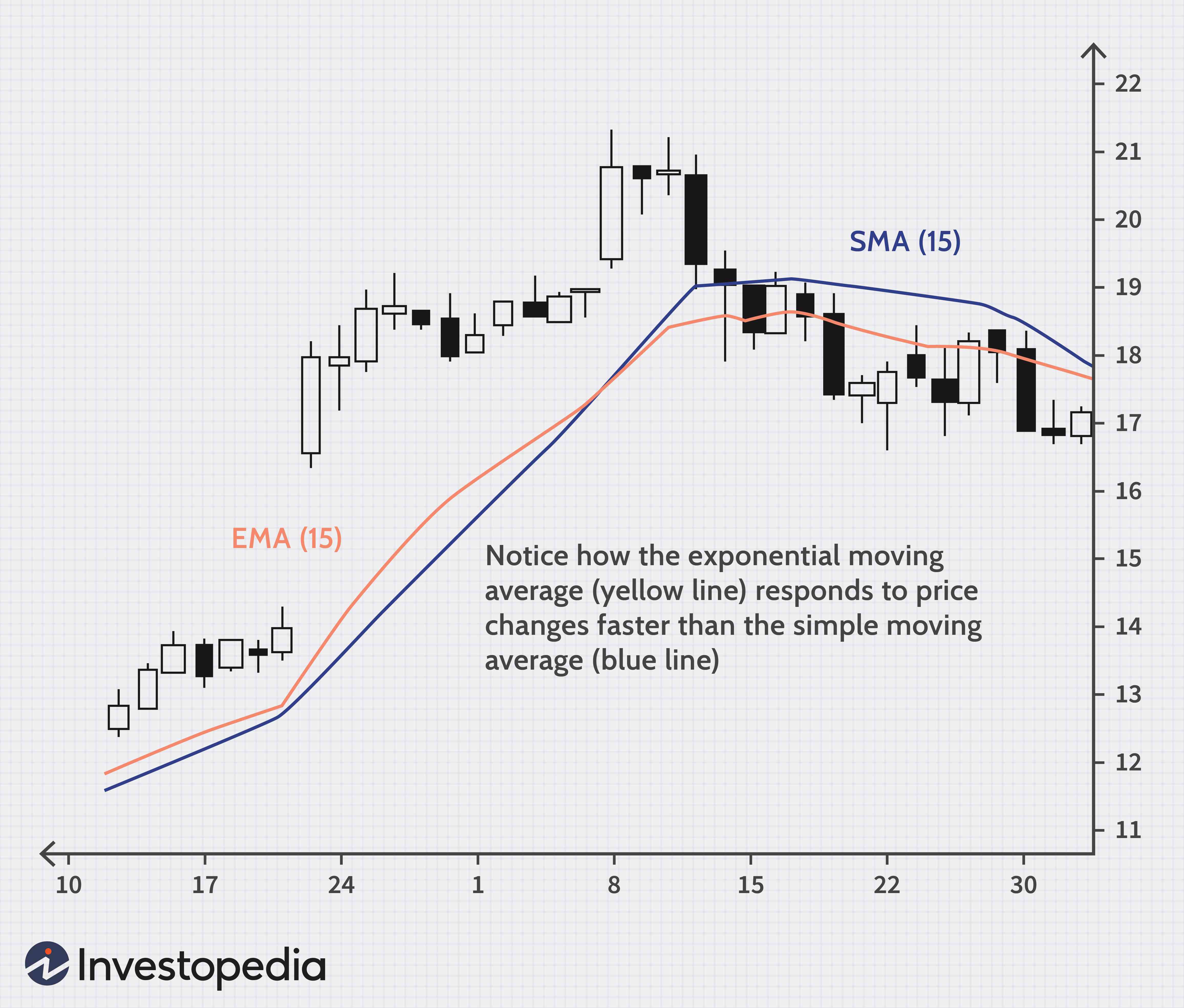

Der Hauptunterschied zwischen einem EMA und einem SMA ist die Sensitivität jedes einzelnen gegenüber Änderungen der in seiner Berechnung verwendeten Daten.

Genauer, die EMA gewichtet die jüngsten Preise höher, während der SMA allen Werten gleiche Gewichte zuweist. Die beiden Durchschnitte sind ähnlich, weil sie auf die gleiche Weise interpretiert werden und beide häufig von technischen Händlern verwendet werden, um Preisschwankungen auszugleichen. Da die EMAs neueren Daten eine höhere Gewichtung beimessen als älteren Daten, sie reagieren besser auf die neuesten Preisänderungen als SMAs. Das macht die Ergebnisse von EMAs aktueller und erklärt, warum sie von vielen Händlern bevorzugt werden.

Einschränkungen der EMA

Es ist unklar, ob die jüngsten Tage des Zeitraums stärker hervorgehoben werden sollen. Viele Händler glauben, dass neue Daten den aktuellen Trend des Wertpapiers besser widerspiegeln. Zur selben Zeit, andere meinen, dass die Übergewichtung der letzten Daten eine Verzerrung erzeugt, die zu mehr Fehlalarmen führt.

Ähnlich, die EMA stützt sich vollständig auf historische Daten. Viele Ökonomen glauben, dass Märkte effizient sind, Das bedeutet, dass die aktuellen Marktpreise bereits alle verfügbaren Informationen widerspiegeln. Wenn Märkte tatsächlich effizient sind, Die Verwendung historischer Daten sollte uns nichts über die zukünftige Entwicklung der Vermögenspreise sagen.

Aktienanalyse

-

Warum ist Frankreich daran interessiert, die Waage von Facebook in Europa zu blockieren?

Warum ist Frankreich daran interessiert, die Waage von Facebook in Europa zu blockieren? Bruno Le Maire, französischer Wirtschaftsminister, hat angekündigt, dass die französische Regierung plant, den wachsenden Fortschritt einer Kryptowährung zu verbieten, Facebook-Waage in Europa, wegen ...

-

Was ist eine Ratifizierung eines Mietvertrags?

Was ist eine Ratifizierung eines Mietvertrags? Weitwinkelaufnahme einer Reihe von Ölpumpen bei Sonnenuntergang Gas, Öl- und Mineralunternehmen pachten privates Land für Bohrungen und Bergbau. Dieses Arrangement stellt oft eine Win-Win-Situation d...

-

Warum das Einkaufen von Pandemie-Lebensmitteln Sie mehr kostet

Warum das Einkaufen von Pandemie-Lebensmitteln Sie mehr kostet Auch wenn wir unser Lebensmittelgeschäft immer weiter ausdehnen, Einige von uns haben vielleicht das Gefühl, dass unsere Essensrechnungen explodieren. Selbst wenn Sie planen, was Sie mit nach Hause ne...

-

Was ist der Schweizer Franken (CHF)?

Was ist der Schweizer Franken (CHF)? Der Schweizer Franken bezieht sich auf die Landeswährung der Schweiz und wird durch den ISO-Code CHF repräsentiert. Es wurde im Mai 1850 offiziell als Schweizer Währung anerkannt. Er ersetzt viele Wäh...