Börsencrash von 1929

Was war der Börsencrash von 1929?

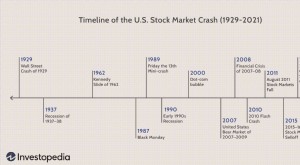

Der Börsencrash von 1929 begann am 24. Oktober. Während man sich an die Panikverkäufe in der ersten Woche erinnert, die größten Einbrüche ereigneten sich in den folgenden zwei Jahren, als die Große Depression aufkam. Eigentlich, der Dow Jones Industrial Average (DJIA) erreichte erst am 8. Juli die Talsohle. 1932, Bis zu diesem Zeitpunkt war er gegenüber seinem Höchststand im September 1929 um 89 % gefallen, Damit ist er der größte Bärenmarkt in der Geschichte der Wall Street. Erst im November 1954 erreichte der Dow Jones sein Hoch von 1929.

Die zentralen Thesen

- Der Börsencrash von 1929 begann am Donnerstag, 24. Oktober, 1929, als panische Anleger den Dow Jones Industrial Average (DJIA) im heftigen Handel um 11% einbrachen.

- Dem Crash von 1929 ging ein Jahrzehnt mit Rekordwirtschaftswachstum und Spekulationen in einem Bullenmarkt voraus, bei dem der DJIA über fünf Jahre um 400 % in die Höhe schoss.

- Andere Faktoren, die zum Börsencrash geführt haben, sind skrupellose Aktionen von Holdinggesellschaften der öffentlichen Versorgungsunternehmen, Überproduktion von langlebigen Gütern, und ein anhaltender Einbruch der Landwirtschaft.

Den Börsencrash von 1929 verstehen

Der Börsencrash von 1929 folgte einem Bullenmarkt, bei dem der Dow Jones in fünf Jahren um 400% gestiegen war. Da jedoch Industrieunternehmen mit einem Kurs-Gewinn-Verhältnis (KGV) von 15 handeln, Die Bewertungen erschienen nach einem Jahrzehnt des Rekordproduktivitätswachstums im verarbeitenden Gewerbe nicht unvernünftig, d. bis Sie die Beteiligungsgesellschaften der Stadtwerke berücksichtigen.

Bis 1929, Tausende von Elektrizitätsgesellschaften wurden in Holdinggesellschaften konsolidiert, die ihrerseits anderen Holdinggesellschaften gehörten, die etwa zwei Drittel der amerikanischen Industrie kontrollierte. Zehn Schichten trennten die Ober- und Unterseite einiger dieser Komplexe, hochgradig gehebelte Pyramiden. Wie die Federal Trade Commission (FTC) 1928 berichtete, Die unlauteren Praktiken, an denen diese Holdinggesellschaften beteiligt waren – wie die Beleidigung von Tochtergesellschaften durch Serviceverträge und betrügerische Buchführung mit Abschreibung und überhöhten Immobilienwerten – waren eine „Gefährdung für den Investor“.

Die Federal Reserve beschloss, Spekulationen einzudämmen, weil sie Ressourcen von produktiven Verwendungen abzweigten. Die Fed erhöhte den Rediskontsatz von 5% im August auf 6%. ein Schritt, von dem einige Experten sagen, dass er das Wirtschaftswachstum zum Stillstand gebracht und die Liquidität an den Aktienmärkten verringert hat, machen die Märkte anfälliger für schnelle Preisrückgänge.

Andere Faktoren, die zum Börsencrash von 1929 führten

Ein weiterer Faktor, den Experten für den Crash von 1929 anführen, ist die Überproduktion in vielen Industrien, die ein Überangebot an Stahl verursachte. Eisen, und langlebige Güter. Als klar wurde, dass die Nachfrage gering war und es nicht genügend Käufer für ihre Waren gab, Hersteller gaben ihre Produkte mit Verlust ab und die Aktienkurse begannen zu fallen. Einige Experten nennen auch eine anhaltende Rezession in der Landwirtschaft als weiteren Einflussfaktor auf die Finanzmärkte.

Jedoch, der Strohhalm, der dem Kamel den Rücken brach, war wahrscheinlich die Nachricht vom Oktober 1929, dass die Holdinggesellschaften der öffentlichen Versorgungsunternehmen reguliert werden würden. Der daraus resultierende Ausverkauf kaskadierte durch das System, da Anleger, die Aktien auf Margin gekauft hatten, zu Zwangsverkäufern wurden.

Die Folgen des Börsencrashs von 1929

Anstatt zu versuchen, das Finanzsystem zu stabilisieren, die Fed, dachte, der Absturz sei notwendig oder sogar wünschenswert, hat nichts getan, um die Welle von Bankenpleiten zu verhindern, die das Finanzsystem lähmte – und damit den Einbruch noch schlimmer machte, als er hätte sein können. Wie Finanzminister Andrew Mellon Präsident Herbert Hoover sagte:„Liquidität der Arbeit, Aktien liquidieren, die Bauern liquidieren, Immobilien liquidieren … Es wird die Fäulnis aus dem System entfernen.“

Der Crash wurde durch den Zusammenbruch eines parallelen Booms ausländischer Anleihen noch verschärft. Da die Nachfrage nach amerikanischen Exporten durch die riesigen Kreditsummen an ausländische Kreditnehmer gestützt wurde, diese verkäuferfinanzierte Nachfrage nach amerikanischen Waren verschwand über Nacht. Aber der Markt fiel nicht stetig. Anfang 1930, es erholte sich kurzzeitig um etwa 50% – in einem klassischen Sprung von toter Katze – bevor es wieder zusammenbrach.

Schlussendlich, ein Viertel der arbeitenden Bevölkerung Amerikas würde ihren Arbeitsplatz verlieren, wenn die Weltwirtschaftskrise eine Ära des Isolationismus einläutete, Protektionismus, und Nationalismus. Der berüchtigte Smoot-Hawley-Tarifgesetz von 1930 löste eine Spirale der Wirtschaftspolitik des Bettler-thy-Nachbarn aus.

Besondere Überlegungen

Der Mangel an staatlicher Aufsicht war eine der Hauptursachen für den Absturz von 1929 – dank wirtschaftlicher Laissez-faire-Theorien. In Beantwortung, Der Kongress verabschiedete eine Reihe wichtiger bundesstaatlicher Vorschriften zur Stabilisierung der Märkte. Dazu gehören der Glass Steagall Act von 1933, das Wertpapier- und Börsengesetz von 1934, und dem Public Utility Holding Companies Act von 1935.

Aktienmarkt

-

Börsencrash

Börsencrash Was ist ein Börsencrash? Ein Börsencrash ist ein schneller und oft unerwarteter Rückgang der Aktienkurse. Ein Börsencrash kann eine Nebenwirkung einer großen Katastrophe sein, Wirtschaftskrise, oder...

-

10 Gründe, warum die Börse wahrscheinlich wieder zusammenbrechen wird

10 Gründe, warum die Börse wahrscheinlich wieder zusammenbrechen wird Obwohl viele es kommen sahen, Der Börsencrash vom März 2020 hat die Weltwirtschaften enorm gefordert. Die meisten G20-Länder verzeichneten als Folge des weltweiten Shutdowns und der weit verbreiteten ...