Großbritanniens Kampf um die Gehälter von Führungskräften wird ein sinnloses Stampfen auf altem Boden sein

Theresa May hat die Bekämpfung von Unternehmensexzessen zu einer ihrer wichtigsten Prioritäten in der Regierung gemacht. In einem Grünbuch zur Corporate-Governance-Reform versprach sie den Aktionären eine verbindliche Abstimmung über die Vergütung von Führungskräften und schlug vor, dass Unternehmen Gehaltsverhältnisse zwischen den bestbezahlten und den am schlechtesten bezahlten Mitarbeitern veröffentlichen. In Wahrheit, dieser aktuelle Fokus der Aufmerksamkeit ist nicht neu – wir waren alle schon einmal hier.

Die vorgeschlagenen Reformen des Premierministers werden weder wirksam sein, um die Gesamtzahl der Gehälter von Führungskräften zu senken (wenn dies tatsächlich ihr Ziel ist), noch dazu, Führungskräfte mehr zur Rechenschaft zu ziehen. Bedauerlicherweise, May scheint das Problem falsch verstanden zu haben und schlägt Maßnahmen vor, die große politische aber bei weitem nicht radikal genug sind, um zu substanziellen Veränderungen zu führen.

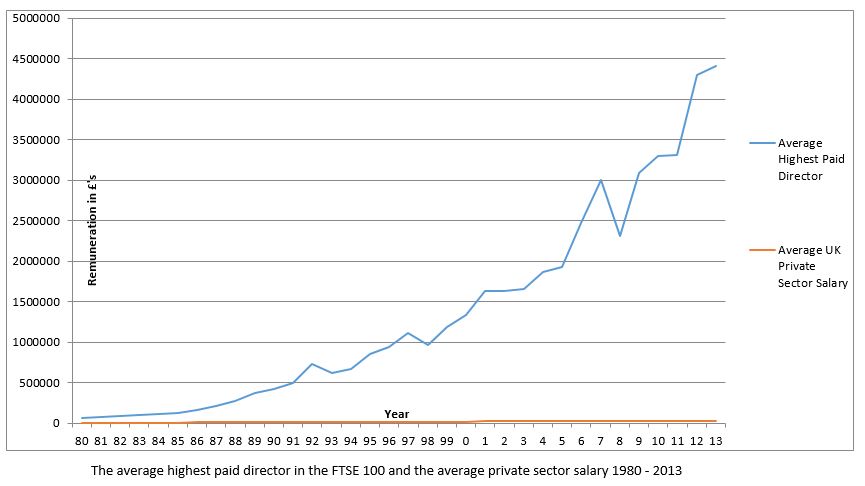

Wir sind an schlagzeilenträchtige Kontroversen über die Unternehmenselite gewöhnt. Das geht schon seit Jahrzehnten. Im Jahr 1995, zum Beispiel, die Hauptversammlung von British Gas dauerte als CEO sechs Stunden, Cedric Braun, hatte seine 75-prozentige Gehaltserhöhung abgelehnt, während ein lebendes Schwein namens Cedric vorgeführt wurde, um die Unzufriedenheit der Gewerkschaften mit den „Schnauzen im Trog“ der Führungskräfte zu zeigen. Diese Skandale trugen dazu bei, eine Reihe wichtiger Eingriffe in die Unternehmensführung auszulösen.

Lasst die Feier beginnen

Wirtschaftsführer wie Sir Adrian Cadbury, Sir Richard Greenbury und Sir Ronnie Hampel wurden zur Selbstregulierung eingeladen. Bis 1997, es schien, dass die Selbstregulierung den Zweck erfüllt hatte. Die linksgerichtete Kolumnistin Polly Toynbee erklärte triumphierend, dass endlich die Party war vorbei. Die Party, jedoch, war für die Unternehmenselite gerade erst am Anfang.

Das System, das Unternehmen zur Festlegung der Höhe der Vorstandsvergütung verwenden, basiert auf den Empfehlungen eines 1995 von Greenbury geleiteten Ausschusses. der ehemalige CEO &Chairman von Marks &Spencer. Ihre Wirksamkeit wird trotz anhaltender Kontroversen und der Tatsache, dass sie mittlerweile über 20 Jahre alt sind, selten in Frage gestellt. Die Reformen von Greenburys wurden entworfen, unter anderem, Entgelt und Leistung zu verknüpfen, Die Bezahlung des Führungsteams spiegelte also in gewisser Weise den Wert wider, den sie für die Aktionäre erworben hatten.

Jedoch, Es gibt eine Menge empirischer Daten, die von Akademikern und Politikzentren gleichermaßen produziert werden, was darauf hinweist, dass diese Beziehung nicht funktioniert. Untersuchungen, die an der Newcastle University durchgeführt und an anderer Stelle bestätigt wurden, zeigen, dass der Zusammenhang zwischen Bezahlung und Leistung in der Zeit vor Greenbury tatsächlich deutlich stärker war.

Kritiker werden auf den starken Anstieg des britischen BIP seit 1995 als mildernden Faktor hinweisen, Dies deutet jedoch eindeutig darauf hin, dass das System, das vor der Veröffentlichung seines Berichts von Sir Richard 1995 eingeführt wurde, tatsächlich ein besseres System zur Vergütung von Top-Führungskräften darstellte. Eigentlich, LSE-Gastprofessor und Mitarbeiter der Financial Times, John Kay hat vorgeschlagen, dass es wenig Beweise dafür gibt, dass Boni, LTIPs (Long Term Incentive Plans) oder Aktienoptionen steigern die Unternehmensleistung überhaupt. Untersuchungen haben ergeben, dass es sich um die Unternehmensgröße handelt, nicht Leistung, welches der entscheidende Faktor für die Vergütung von Führungskräften ist.

Designprobleme

Der Premierminister konzentriert sich einfach auf die falschen Themen. Es sind die Grundlagen des von Greenbury inspirierten Systems, die das Problem sind, nicht die Regeln, die auf dieser fehlerhaften Grundlage aufbauen. Untersuchungen zu Abstimmungsmustern und Aktionärsengagement unterstützen diese Behauptung. Zuerst, wenn wir das Engagement der Aktionäre betrachten, Es gibt Beweise dafür, dass Aktionäre Verwaltungsräte einfach nicht zur Rechenschaft ziehen (zu diesem und anderen Thema).

In einer Studie, in der die Abstimmung der britischen Aktionäre über die Bezahlung analysiert wurde, weniger als 7 % der Aktionäre enthielten sich entweder oder dagegen stimmen, der Beschluss über den Vergütungsbericht des Verwaltungsratsmitglieds, der Zahlungsabschlüsse effektiv besiegelt. Untersuchungen von Anna Tilba von der Newcastle University Business School zeigen, dass ein solches Engagement von Pensionsfonds – den De-facto-Besitzern von Aktienteilen – „eher angenommen als in der Praxis nachgewiesen wurde“.

Mit anderen Worten, die Fähigkeit der Kapitaleigentümer, ihre Agenten nach dem von May vorgeschlagenen traditionellen Modell der Rechenschaftspflicht von Unternehmen zur Rechenschaft zu ziehen, steht in Frage. Herr Ferdinand Berg, eine ehemalige Beraterin ihres Vorgängers, David Cameron, schrieb:

Eigentum an Narren

Einer der Gründe für dieses mangelnde Engagement ist, dass die nominelle Eigentümerschaft unserer Top-Unternehmen immer diffuser wird; Professor Kay hat dies die Ära der „Finanzialisierung“ genannt. Was bedeutet das? Brunnen, Das Office of National Statistics berichtete 2012, dass fast 60 % der britischen Aktien auf Nominee-Konten gehalten wurden und dass nur 10 % auf Privatpersonen registriert waren. Aktionäre, die Aktien auf Nominee-Konten halten, sind nicht im Aktienregister der Gesellschaft eingetragen. Diese Anteile werden von Institutionen gehalten und als solche ist es dem wirtschaftlich Berechtigten nicht gestattet, über Angelegenheiten wie die Bezahlung direkt abzustimmen.

Das Hauptproblem dabei ist, dass Institute dazu neigen, ganz anders zu handeln, als die meisten Aktionäre erwarten würden. oder Wunsch. Es ist wahrscheinlich, dass diese Aktien ohne ausdrückliche Zustimmung des Eigentümers gehandelt oder verliehen werden. Wertpapierfirmen könnten auf diese Weise im Durchschnitt über ein Jahr etwa 60 % ihrer Portfolios „abwechseln“. So wie Ihre Bank mit Ihren Ersparnissen fragwürdige Anlageentscheidungen treffen kann, Ihre Aktien könnten tatsächlich verwendet werden, um dasselbe Unternehmen, in das Sie investiert sind, leer zu verkaufen, ganz ohne dein Wissen. Dieses Symptom der Finanzialisierung verkörpert die Ansicht, dass es im Vereinigten Königreich seit langem rentabler ist, Geld zu verdienen, als Dinge zu machen.

Es ist das System, das gebrochen wird, nicht seine Regeln. Es ist jetzt sicherlich an der Zeit, zuzugeben, dass die Selbstregulierung tot ist, zusammen mit den Annahmen, die wir mit dem Eigentum an unseren Unternehmen verbunden haben. Die Unternehmenselite hat versucht, sich selbst zu regulieren, und es ist ihnen gescheitert, jetzt ist es Zeit für einen anderen Ansatz. Zum Beispiel, die Idee von zweistufigen Boards, von Sir Richard selbst verfochten, sollte noch einmal besucht werden. May hat stattdessen ihren Vorschlag, Arbeitnehmer in Vorstände zu besetzen, zurückgezogen. und hat dabei den Fehler gemacht, viel zu konservativ zu sein. Anstatt ein kaputtes System aus dem Verkehr zu ziehen und diesmal andere Ergebnisse zu erwarten, Sicher ist jetzt der Moment, um radikal zu sein.

Aktienmarkt

- Wie schnell amortisieren sich Solarmodule?

- Bekommen meine Kinder meine SSD zurück?

- Für welche Leistungen zahlt Medicaid?

- Definition eines Übergießungswillens

- Kaufe jetzt,

- 4 Tipps für Privatkredite, die sich auszahlen

- Wird die Kryptoindustrie die Bankenbranche übernehmen?

- Kryptowährung wird in Zukunft Rupie und Dollar übernehmen

- Städte, die Sie dafür bezahlen, dorthin zu ziehen

-

Werden die Lebenshaltungskosten in diesem Jahr höher ausfallen?

Werden die Lebenshaltungskosten in diesem Jahr höher ausfallen? Viele oder alle Produkte hier stammen von unseren Partnern, die uns eine Provision zahlen. So verdienen wir Geld. Unsere redaktionelle Integrität stellt jedoch sicher, dass die Meinungen unserer Exper...

-

Diese 3 Staaten werden Telearbeiter bezahlen, um Einwohner zu werden

Diese 3 Staaten werden Telearbeiter bezahlen, um Einwohner zu werden Wenn Sie ein Telearbeiter sind, könnte der Umzug in ein neues Bundesland finanzielle Vorteile bringen. Heute veröffentlicht:Greifen Sie auf die Top-Liste unserer Experten zu Cash-Back-Kreditkarte ...