Investmentfonds:So lesen Sie programmbezogene Dokumente

Jeder Investmentfonds-Werbespot endet mit ein paar warnenden Worten, die lauten:Investmentfonds unterliegen Marktrisiken – das ist absolut richtig und fast jeder Anleger weiß das. Allerdings ist der letzte Teil des Satzes – Bitte lesen Sie das programmbezogene Dokument sorgfältig durch, bevor Sie investieren – leichter gesagt als getan.

Die programmbezogenen Angebotsunterlagen (ODs), kann Dutzende von Seiten umfassen und juristischen und finanziellen Jargon enthalten, der einen Kleinanleger abschrecken kann. Aus diesem Grund verlassen sich die meisten von ihnen bei der Empfehlung von Investmentfondssystemen auf Finanzberater, Berater und Bankagenten. Jedoch, mit vielen Informationen (manchmal widersprüchlich), die über verschiedene Kanäle kommen, es hilft zu wissen, was man von der Investition erwarten sollte.

Beim Lesen der ODs, gehen Sie die folgenden wichtigen Aspekte durch, die Ihnen zu Gute kommen werden:

ANLAGEZIELE: Anlagepolitik und -ziele bilden die tragende Säule der ODs. Das Durchsuchen dieser wird den Anleger über die Ziele der einzelnen Fonds aufklären, ihrer erwarteten Zusammensetzung des zugrunde liegenden Portfolios. Anleger können sich auch ein gutes Bild von den Strategien machen, mit denen der Fondsmanager die genannten Ziele erreicht. Gleichen Sie diese Ziele mit Ihren eigenen Erwartungen bezüglich Einkommen oder langfristigem Kapitalzuwachs sowie Ihrer Risikobereitschaft ab.

VERGANGENE LEISTUNG: Zu den wichtigen Aspekten, die es zu beachten gilt, gehören das Datum des Inkrafttretens eines Programms, das verwaltete Vermögen (AUM) und seine Wertentwicklung in der Vergangenheit. Anleger sollten dies mit ähnlichen Fonds auf dem Markt sowie mit der Branchen-Benchmark vergleichen. Im Idealfall, Entscheiden Sie sich für Programme, die über einen langen Zeitraum konsistente Renditen bieten. Jedoch, Verwenden Sie diese Informationen niemals, um zukünftige Renditen vorherzusagen, da - die Wertentwicklung in der Vergangenheit kein Indikator für zukünftige Renditen ist.

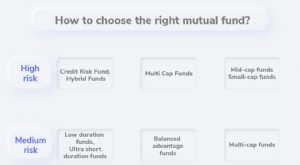

RISIKOFAKTOREN: Die OD spezifiziert die verschiedenen Arten von Risiken, denen das System ausgesetzt wäre. Treffen Sie eine fundierte Entscheidung basierend auf Ihrer eigenen Perspektive und Ihrem Verständnis der Märkte. Studieren und verstehen Sie diese, damit Sie das richtige Programm entsprechend Ihrer Risikobereitschaft auswählen können. Hier ist Vorsicht geboten – lassen Sie sich nicht von den verschiedenen Arten von Risiken überwältigen. Investmentfondsgesellschaften sind gesetzlich verpflichtet, alle Arten von finanziellen Risiken aufzuzeigen, denen Sie ausgesetzt sein können, wenn Sie in ein bestimmtes System investieren.

GEBÜHREN, LASTEN UND STEUERN: Lesen Sie die ODs, um mehr über die Mindestinvestitionen zu erfahren, anfallenden Gebühren und Dienstleistungen, die Ihnen zur Verfügung stehen. Einige der üblichen Gebühren sind Einreise- und Ausreisegebühren, Transaktionsgebühren, Wertpapiertransaktionssteuer (STT), verschiedene Gebühren für die Verwaltung des Fonds - zusammen als Total Expense Ratio (TER) bezeichnet. Es ist wichtig zu wissen, dass nicht alle Investmentfonds die gleiche Art von Gebühren haben und dass alle diese Gebühren vom Securities and Exchange Board of India IRDA (SEBI) reguliert werden.

SCHLÜSSELPERSONAL/FONDSMANAGER: Die ODs geben Ihnen auch wichtige Einblicke in die Referenzen der Fondsmanager, ihre Erfahrung und ihr Anlagestil.

Lassen Sie uns nun einen Blick auf die verschiedenen Arten von Dokumenten werfen, aus denen die ODs bestehen:

1. SID [Scheme Information Document]:Dies ist ein Kompendium aller schemabezogenen Informationen. Es listet alle MF-Programme auf, die dem Investor zur Verfügung stehen.

2. ORKB [Statement of Additional Information]:Ein ergänzendes Dokument zum Verkaufsprospekt eines Investmentfonds, das zusätzliche Informationen über den Fonds und weitere Angaben zu seiner Geschäftstätigkeit enthält. Dies ist auch, bekannt als "Teil B" der Registrierungserklärung des Fonds.

3. KIM [Key Information Memorandum]:Das KIM legt die Informationen fest, die ein potenzieller Anleger wissen sollte, bevor er investiert.

4. Fondsdatenblatt:Selbsterklärend, Dieses Dokument ist eine Datenmine. Es enthält eine gründliche Analyse des Fonds mit umfassenden Finanzdaten, Grafiken und andere Recherchen, die Anlegern helfen, einen Einblick in die Wertentwicklung des Fonds unter unterschiedlichen Marktbedingungen zu gewinnen.

Kontaktieren Sie uns (über das Anfrageformular auf der rechten Seite), um mehr über die Angebotsunterlagen zu erfahren und in Investmentfonds zu investieren.

Die programmbezogenen Angebotsunterlagen (ODs), kann Dutzende von Seiten umfassen und juristischen und finanziellen Jargon enthalten, der einen Kleinanleger abschrecken kann. Aus diesem Grund verlassen sich die meisten von ihnen bei der Empfehlung von Investmentfondssystemen auf Finanzberater, Berater und Bankagenten. Jedoch, mit vielen Informationen (manchmal widersprüchlich), die über verschiedene Kanäle kommen, es hilft zu wissen, was man von der Investition erwarten sollte.

Beim Lesen der ODs, gehen Sie die folgenden wichtigen Aspekte durch, die Ihnen zu Gute kommen werden:

ANLAGEZIELE: Anlagepolitik und -ziele bilden die tragende Säule der ODs. Das Durchsuchen dieser wird den Anleger über die Ziele der einzelnen Fonds aufklären, ihrer erwarteten Zusammensetzung des zugrunde liegenden Portfolios. Anleger können sich auch ein gutes Bild von den Strategien machen, mit denen der Fondsmanager die genannten Ziele erreicht. Gleichen Sie diese Ziele mit Ihren eigenen Erwartungen bezüglich Einkommen oder langfristigem Kapitalzuwachs sowie Ihrer Risikobereitschaft ab.

VERGANGENE LEISTUNG: Zu den wichtigen Aspekten, die es zu beachten gilt, gehören das Datum des Inkrafttretens eines Programms, das verwaltete Vermögen (AUM) und seine Wertentwicklung in der Vergangenheit. Anleger sollten dies mit ähnlichen Fonds auf dem Markt sowie mit der Branchen-Benchmark vergleichen. Im Idealfall, Entscheiden Sie sich für Programme, die über einen langen Zeitraum konsistente Renditen bieten. Jedoch, Verwenden Sie diese Informationen niemals, um zukünftige Renditen vorherzusagen, da - die Wertentwicklung in der Vergangenheit kein Indikator für zukünftige Renditen ist.

RISIKOFAKTOREN: Die OD spezifiziert die verschiedenen Arten von Risiken, denen das System ausgesetzt wäre. Treffen Sie eine fundierte Entscheidung basierend auf Ihrer eigenen Perspektive und Ihrem Verständnis der Märkte. Studieren und verstehen Sie diese, damit Sie das richtige Programm entsprechend Ihrer Risikobereitschaft auswählen können. Hier ist Vorsicht geboten – lassen Sie sich nicht von den verschiedenen Arten von Risiken überwältigen. Investmentfondsgesellschaften sind gesetzlich verpflichtet, alle Arten von finanziellen Risiken aufzuzeigen, denen Sie ausgesetzt sein können, wenn Sie in ein bestimmtes System investieren.

GEBÜHREN, LASTEN UND STEUERN: Lesen Sie die ODs, um mehr über die Mindestinvestitionen zu erfahren, anfallenden Gebühren und Dienstleistungen, die Ihnen zur Verfügung stehen. Einige der üblichen Gebühren sind Einreise- und Ausreisegebühren, Transaktionsgebühren, Wertpapiertransaktionssteuer (STT), verschiedene Gebühren für die Verwaltung des Fonds - zusammen als Total Expense Ratio (TER) bezeichnet. Es ist wichtig zu wissen, dass nicht alle Investmentfonds die gleiche Art von Gebühren haben und dass alle diese Gebühren vom Securities and Exchange Board of India IRDA (SEBI) reguliert werden.

SCHLÜSSELPERSONAL/FONDSMANAGER: Die ODs geben Ihnen auch wichtige Einblicke in die Referenzen der Fondsmanager, ihre Erfahrung und ihr Anlagestil.

Lassen Sie uns nun einen Blick auf die verschiedenen Arten von Dokumenten werfen, aus denen die ODs bestehen:

1. SID [Scheme Information Document]:Dies ist ein Kompendium aller schemabezogenen Informationen. Es listet alle MF-Programme auf, die dem Investor zur Verfügung stehen.

2. ORKB [Statement of Additional Information]:Ein ergänzendes Dokument zum Verkaufsprospekt eines Investmentfonds, das zusätzliche Informationen über den Fonds und weitere Angaben zu seiner Geschäftstätigkeit enthält. Dies ist auch, bekannt als "Teil B" der Registrierungserklärung des Fonds.

3. KIM [Key Information Memorandum]:Das KIM legt die Informationen fest, die ein potenzieller Anleger wissen sollte, bevor er investiert.

4. Fondsdatenblatt:Selbsterklärend, Dieses Dokument ist eine Datenmine. Es enthält eine gründliche Analyse des Fonds mit umfassenden Finanzdaten, Grafiken und andere Recherchen, die Anlegern helfen, einen Einblick in die Wertentwicklung des Fonds unter unterschiedlichen Marktbedingungen zu gewinnen.

Kontaktieren Sie uns (über das Anfrageformular auf der rechten Seite), um mehr über die Angebotsunterlagen zu erfahren und in Investmentfonds zu investieren.

Fondsinformationen

- Wie werden Dividenden bei Investmentfonds berechnet?

- So lesen Sie die Angebotsunterlagen für Investmentfonds

- So wählen Sie das beste Investmentfondssystem aus

- Super sechs, die Sie berücksichtigen sollten, bevor Sie in Investmentfonds investieren

- So bestimmen Sie die Preise für Investmentfonds

- So beurteilen Sie die Wertentwicklung von Investmentfonds

- Zu viele Investmentfonds?

- Wie man die Performance von Investmentfonds misst

- So investieren Sie in Investmentfonds

-

So investieren Sie in Investmentfonds

So investieren Sie in Investmentfonds Investmentfonds sind eine einfache Möglichkeit, in ein breites Portfolio von Aktien zu investieren, Fesseln, und andere Wertpapiere. Sie müssen nicht viel Zeit damit verbringen, einzelne Aktien auszuw...

-

Was ist ein Investmentfonds und wie investiert man?

Was ist ein Investmentfonds und wie investiert man? Suchen Sie nach einer relativ einfachen und erschwinglichen Möglichkeit, in Investitionen einzusteigen? Wenn die Antwort ja ist, dann sollten Sie in Betracht ziehen, in Investmentfonds zu investieren...