So wählen Sie das beste Investmentfondssystem aus

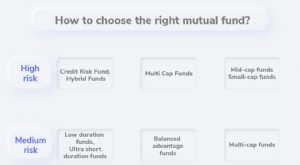

Jeder Anleger hat einen Grund zu investieren, abhängig von seinen verschiedenen Bedürfnissen und finanziellen Zielen. Es gibt keine Lösung für alle. Um den unterschiedlichsten Anforderungen der Anleger gerecht zu werden, verschiedene Arten von Investmentfondskategorien sollen es Anlegern ermöglichen, ein System basierend auf dem Risiko auszuwählen, das sie eingehen möchten, der investierbare Betrag, Ihre Ziele, die Anlagedauer, usw.

Zum Beispiel, ein junger Anleger kann mehr Risiken eingehen und sich für einen aktienbasierten Investmentfonds entscheiden, wohingegen ein Anleger im Ruhestand gut abschneiden könnte, wenn er seine Mittel in einen schuldenbasierten Investmentfonds mit nur geringem oder keinem Engagement in Aktien investiert.

Ähnlich, während ein langfristiger Investor den Weg der systematischen Investitionen einschlagen und die Vorteile eines investierten Kapitals nutzen könnte, ein institutioneller anleger könnte überschüssige gelder für nur wenige tage in einem liquiden fonds parken und eine ansehnliche rendite erzielen.

Investmentfonds ermöglichen es Anlegern, ihre Anlagen je nach Risikoprofil auf verschiedene Anlageklassen zu verteilen, Investitionsbedarf, und Horizont. Aufgrund ihrer Struktur und Zielsetzung, Investmentfonds können unterteilt werden in:

Kategorisierung nach Struktur:

1. Offene Systeme:Diese Fonds kaufen und verkaufen kontinuierlich das ganze Jahr über Anteile und somit, ermöglichen es den Anlegern, nach Belieben ein- und auszusteigen. Das Hauptmerkmal von unbefristeten Systemen ist eine hohe Liquidität.

2. Geschlossene Fonds:Geschlossene Fonds haben ein festes Anteilskapital und verkaufen eine bestimmte Anzahl von Anteilen. Anders als bei offenen Fonds Anleger können die Anteile eines geschlossenen Fonds nach Ablauf der NFO-Periode nicht mehr kaufen. Dies bedeutet, dass neue Investoren nicht einsteigen können, noch können bestehende Anleger aussteigen, bis die Laufzeit des Programms endet.

3. Intervallschemata:Mit Merkmalen von sowohl offenen als auch geschlossenen Schemata, sie ermöglichen Anlegern den Handel mit Anteilen in vorher festgelegten Abständen.

Kategorisierung nach Anlageziel:

1. Wachstums-/Aktienprogramme:Das Ziel von Wachstumsfonds besteht darin, mittel- bis langfristig Kapitalzuwachs zu erzielen. Solche Systeme investieren normalerweise einen Großteil ihres Korpus in Aktien. Solche Fonds haben vergleichsweise hohe Risiken. Diese Systeme bieten den Anlegern verschiedene Optionen wie Dividendenoption, Kapitalwerterhöhung, usw. und die Anleger können je nach ihren Vorlieben eine Option wählen. Die Anleger müssen die Option im Antragsformular angeben. Die Investmentfonds ermöglichen den Anlegern auch, die Optionen zu einem späteren Zeitpunkt zu ändern. Wachstumspläne sind gut für Anleger mit langfristigen Aussichten, die über einen bestimmten Zeitraum nach Wertsteigerung suchen.

2. Ertrags-/Schuldensysteme:Das Ziel von Ertragsfonds besteht darin, den Anlegern regelmäßige und stetige Erträge zu bieten. Solche Systeme investieren im Allgemeinen in festverzinsliche Wertpapiere wie Anleihen, Unternehmensschuldverschreibungen, Staatspapiere und Geldmarktinstrumente. Solche Fonds sind im Vergleich zu Aktienfonds weniger riskant. Diese Fonds sind aufgrund von Schwankungen an den Aktienmärkten nicht betroffen. Jedoch, Auch die Möglichkeiten der Wertsteigerung sind bei solchen Fonds begrenzt. Der Nettoinventarwert solcher Fonds wird durch die Änderung der Zinssätze im Land beeinflusst. Wenn die Zinsen fallen, Der Nettoinventarwert solcher Fonds dürfte kurzfristig steigen und umgekehrt. Jedoch, langfristige Anleger mögen diese Schwankungen nicht stören.

3. Mischfonds:Das Ziel von Mischfonds besteht darin, sowohl Wachstum als auch regelmäßige Erträge zu erzielen, da diese Fonds in dem in ihren Angebotsunterlagen angegebenen Verhältnis sowohl in Aktien als auch in festverzinsliche Wertpapiere investieren. Diese sind für Anleger geeignet, die ein moderates Wachstum anstreben. Sie investieren in der Regel 40-60 Prozent in Eigen- und Fremdkapitalinstrumente. Auch diese Fonds sind von Kursschwankungen an den Aktienmärkten betroffen. Jedoch, Der Nettoinventarwert solcher Fonds dürfte im Vergleich zu reinen Aktienfonds weniger volatil sein.

4. Geldmarkt-/Liquid-Systeme:Diese Fonds sind auch Ertragsfonds und haben zum Ziel, eine einfache Liquidität bereitzustellen, Kapitalerhalt und moderates Einkommen. Diese Systeme investieren ausschließlich in sicherere kurzfristige Instrumente wie Schatzwechsel, Einlagenzertifikate, Commercial Paper und Interbank Call Money, Staatspapiere; usw. Die Renditen dieser Systeme schwanken im Vergleich zu anderen Fonds viel weniger. Diese Fonds eignen sich für Unternehmens- und Privatanleger, um ihre überschüssigen Mittel für kurze Zeiträume zu parken.

Zum Beispiel, ein junger Anleger kann mehr Risiken eingehen und sich für einen aktienbasierten Investmentfonds entscheiden, wohingegen ein Anleger im Ruhestand gut abschneiden könnte, wenn er seine Mittel in einen schuldenbasierten Investmentfonds mit nur geringem oder keinem Engagement in Aktien investiert.

Ähnlich, während ein langfristiger Investor den Weg der systematischen Investitionen einschlagen und die Vorteile eines investierten Kapitals nutzen könnte, ein institutioneller anleger könnte überschüssige gelder für nur wenige tage in einem liquiden fonds parken und eine ansehnliche rendite erzielen.

Investmentfonds ermöglichen es Anlegern, ihre Anlagen je nach Risikoprofil auf verschiedene Anlageklassen zu verteilen, Investitionsbedarf, und Horizont. Aufgrund ihrer Struktur und Zielsetzung, Investmentfonds können unterteilt werden in:

Kategorisierung nach Struktur:

1. Offene Systeme:Diese Fonds kaufen und verkaufen kontinuierlich das ganze Jahr über Anteile und somit, ermöglichen es den Anlegern, nach Belieben ein- und auszusteigen. Das Hauptmerkmal von unbefristeten Systemen ist eine hohe Liquidität.

2. Geschlossene Fonds:Geschlossene Fonds haben ein festes Anteilskapital und verkaufen eine bestimmte Anzahl von Anteilen. Anders als bei offenen Fonds Anleger können die Anteile eines geschlossenen Fonds nach Ablauf der NFO-Periode nicht mehr kaufen. Dies bedeutet, dass neue Investoren nicht einsteigen können, noch können bestehende Anleger aussteigen, bis die Laufzeit des Programms endet.

3. Intervallschemata:Mit Merkmalen von sowohl offenen als auch geschlossenen Schemata, sie ermöglichen Anlegern den Handel mit Anteilen in vorher festgelegten Abständen.

Kategorisierung nach Anlageziel:

1. Wachstums-/Aktienprogramme:Das Ziel von Wachstumsfonds besteht darin, mittel- bis langfristig Kapitalzuwachs zu erzielen. Solche Systeme investieren normalerweise einen Großteil ihres Korpus in Aktien. Solche Fonds haben vergleichsweise hohe Risiken. Diese Systeme bieten den Anlegern verschiedene Optionen wie Dividendenoption, Kapitalwerterhöhung, usw. und die Anleger können je nach ihren Vorlieben eine Option wählen. Die Anleger müssen die Option im Antragsformular angeben. Die Investmentfonds ermöglichen den Anlegern auch, die Optionen zu einem späteren Zeitpunkt zu ändern. Wachstumspläne sind gut für Anleger mit langfristigen Aussichten, die über einen bestimmten Zeitraum nach Wertsteigerung suchen.

2. Ertrags-/Schuldensysteme:Das Ziel von Ertragsfonds besteht darin, den Anlegern regelmäßige und stetige Erträge zu bieten. Solche Systeme investieren im Allgemeinen in festverzinsliche Wertpapiere wie Anleihen, Unternehmensschuldverschreibungen, Staatspapiere und Geldmarktinstrumente. Solche Fonds sind im Vergleich zu Aktienfonds weniger riskant. Diese Fonds sind aufgrund von Schwankungen an den Aktienmärkten nicht betroffen. Jedoch, Auch die Möglichkeiten der Wertsteigerung sind bei solchen Fonds begrenzt. Der Nettoinventarwert solcher Fonds wird durch die Änderung der Zinssätze im Land beeinflusst. Wenn die Zinsen fallen, Der Nettoinventarwert solcher Fonds dürfte kurzfristig steigen und umgekehrt. Jedoch, langfristige Anleger mögen diese Schwankungen nicht stören.

3. Mischfonds:Das Ziel von Mischfonds besteht darin, sowohl Wachstum als auch regelmäßige Erträge zu erzielen, da diese Fonds in dem in ihren Angebotsunterlagen angegebenen Verhältnis sowohl in Aktien als auch in festverzinsliche Wertpapiere investieren. Diese sind für Anleger geeignet, die ein moderates Wachstum anstreben. Sie investieren in der Regel 40-60 Prozent in Eigen- und Fremdkapitalinstrumente. Auch diese Fonds sind von Kursschwankungen an den Aktienmärkten betroffen. Jedoch, Der Nettoinventarwert solcher Fonds dürfte im Vergleich zu reinen Aktienfonds weniger volatil sein.

4. Geldmarkt-/Liquid-Systeme:Diese Fonds sind auch Ertragsfonds und haben zum Ziel, eine einfache Liquidität bereitzustellen, Kapitalerhalt und moderates Einkommen. Diese Systeme investieren ausschließlich in sicherere kurzfristige Instrumente wie Schatzwechsel, Einlagenzertifikate, Commercial Paper und Interbank Call Money, Staatspapiere; usw. Die Renditen dieser Systeme schwanken im Vergleich zu anderen Fonds viel weniger. Diese Fonds eignen sich für Unternehmens- und Privatanleger, um ihre überschüssigen Mittel für kurze Zeiträume zu parken.

Fondsinformationen

- Investmentfonds:So lesen Sie programmbezogene Dokumente

- Wie man die Performance von Investmentfonds misst

- So wählen Sie einen Wachstumsfonds aus

- Wie funktionieren steuerfreie Investmentfonds?

- Wie schadet das Timing von Investmentfonds den Anlegern?

- So investieren Sie in Investmentfonds

- Die besten Investmentfonds zum Investieren?

- Wie Investmentfonds bewertet werden

- Die 27 besten Investmentfonds in Kanada

-

So wählen Sie die besten Investmentfonds aus:7 wichtige Tipps für Anfänger

So wählen Sie die besten Investmentfonds aus:7 wichtige Tipps für Anfänger Es gibt zu jedem Zeitpunkt Tausende von Investmentfonds auf dem Markt. Also wie genau wählen Sie? Auch wenn es schwierig erscheinen mag, Es muss nicht sein, wenn Sie den richtigen Prozess befolgen. ...

-

So investieren Sie in Investmentfonds

So investieren Sie in Investmentfonds Investmentfonds sind eine einfache Möglichkeit, in ein breites Portfolio von Aktien zu investieren, Fesseln, und andere Wertpapiere. Sie müssen nicht viel Zeit damit verbringen, einzelne Aktien auszuw...