Die Auswirkungen des Urteils des Obersten Gerichtshofs in South Dakota gegen Wayfair

Diese Woche hat der Oberste Gerichtshof ein lang erwartetes Urteil im Fall South Dakota gegen Wayfair, Inc. gefällt.

Angesichts des Interesses an diesem Urteil und der laufenden Debatte über seine Auswirkungen wollten wir unsere Sichtweise mit BigCommerce-Händlern teilen.

Hintergrund

Im März 2016 verabschiedete South Dakota das Senatsgesetz 106 (S.B. 106), das Verkäufer von Waren oder Dienstleistungen in South Dakota, die die Mindestschwellen überschritten, verpflichtete, zum Zeitpunkt des Kaufs die staatliche Umsatzsteuer zu erheben.

Zuvor wurde die Umsatzsteuererhebung nur Einzelhändlern auferlegt, die im Bundesstaat physisch präsent sind.

Mit dem Gesetz wurde ein Urteil aus dem Jahr 1992, Quill Corporation gegen North Dakota, angefochten, das festlegte, dass Online-Händler nur in Gerichtsbarkeiten zur Erhebung staatlicher und lokaler Umsatzsteuern verpflichtet werden können, in denen sie ein Lager oder Büro betreiben oder anderweitig physisch präsent sind.

South Dakota beantragte vor einem staatlichen Gericht eine Feststellung, dass die Gesetzgebung gültig sei und auf Wayfair und mehrere andere große Internet-Händler angewendet werde.

South Dakota, das keine Einkommenssteuer hat und stark von der Umsatzsteuer abhängig ist, argumentierte, dass seine Unfähigkeit, Internethändler außerhalb des Bundesstaates zu besteuern, den Staat Einnahmen in Milliardenhöhe kostet.

Nachdem das Prozessgericht und der Oberste Gerichtshof des Bundesstaates die Gesetzgebung für verfassungswidrig befanden, prüfte der Oberste Gerichtshof der Vereinigten Staaten die Berufung von South Dakota und verwarf Quill.

Was hat sich geändert?

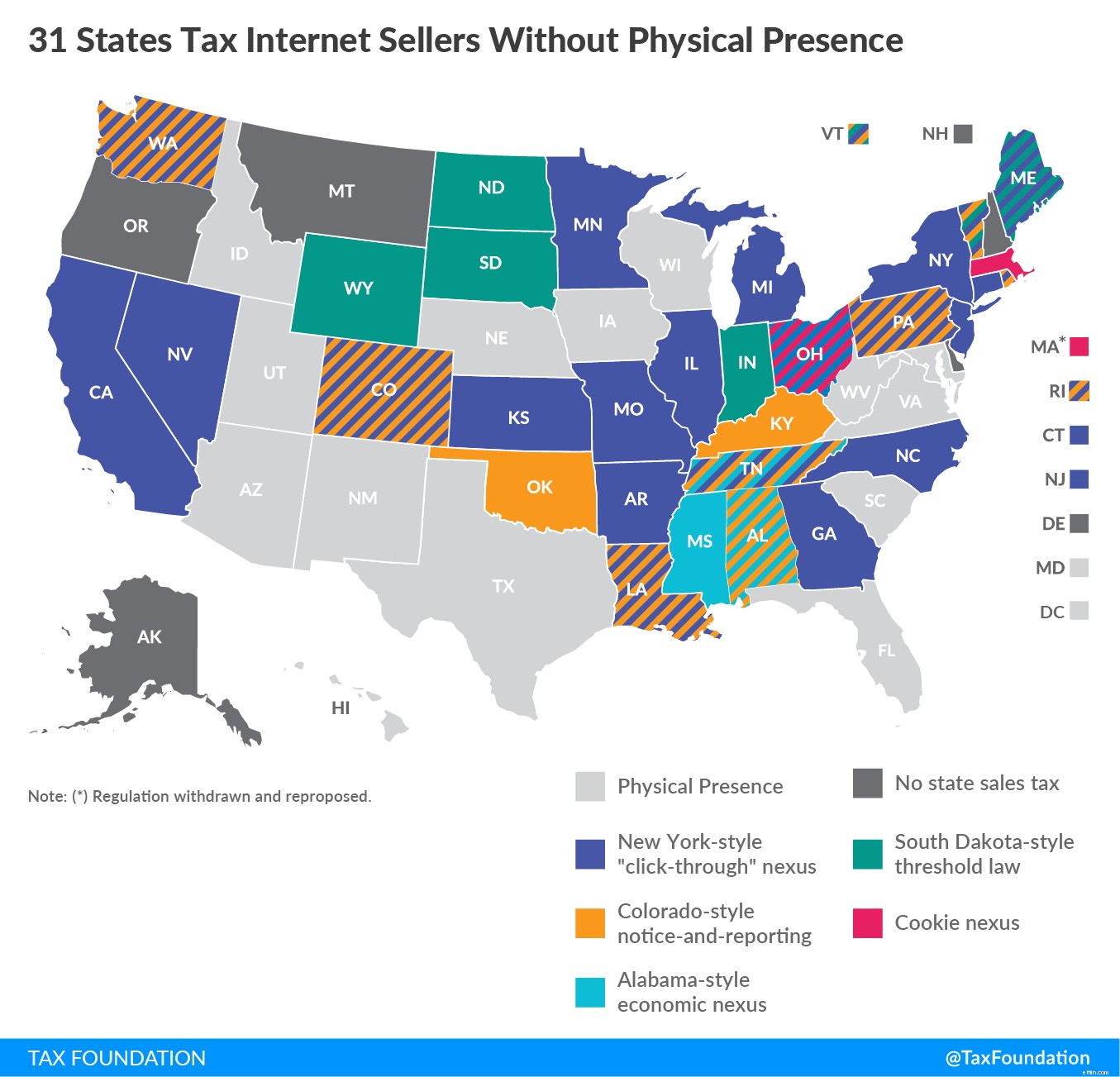

Infolge des Urteils des Obersten Gerichtshofs vom 21. Juni kann South Dakota von Internet-Händlern verlangen, Umsatzsteuer auf Einkäufe von South Dakota-Käufern zu erheben, selbst wenn der Einzelhändler keine physische Präsenz im Bundesstaat hat. Dieser Präzedenzfall schafft einen Rahmen für andere Staaten, um Gesetze zur Besteuerung von Internetverkäufen zu erlassen oder zu ändern. (Tatsächlich haben derzeit 31 Bundesstaaten Gesetze, die Internetverkäufe besteuern.)

Das Government Accountability Office schätzt, dass diese Entscheidung zusätzliche 13 Milliarden US-Dollar an staatlichen und lokalen Steuereinnahmen generieren könnte.

Bildnachweis:TaxFoundation.org

Was sind die Auswirkungen auf Online-Händler in den USA?

Heute wirkt sich das Urteil nur auf die Umsatzsteueranforderungen für Verkäufer außerhalb des Bundesstaates aus, die Waren oder Dienstleistungen mit einem Wert von mehr als 100.000 US-Dollar nach South Dakota liefern oder 200 oder mehr separate Transaktionen für die Lieferung von Waren oder Dienstleistungen nach South Dakota durchführen.

In naher Zukunft erwarten wir jedoch, dass andere Staaten ähnliche Gesetze verabschieden, die so strukturiert sind, dass sie mit diesem Präzedenzfall übereinstimmen.

Wie funktioniert die Erhebung der Mehrwertsteuer durch BigCommerce?

Seit 2014 arbeitet BigCommerce mit Umsatzsteuerexperten wie Avalara, TaxJar und anderen zusammen, um die Belastung durch die Einhaltung und Erhebung der Umsatzsteuer im Namen unserer Einzelhändler zu vereinfachen.

Durch unsere Integration mit Avalara AvaTax können alle BigCommerce-Geschäfte automatisch die entsprechende Umsatzsteuer berechnen, um die lokalen, staatlichen und bundesstaatlichen Gesetze in den USA und Kanada einzuhalten (Händler, die Umsatzsteuer außerhalb der USA oder Kanadas erheben, können diese Regeln manuell in der BigCommerce-Steuerung konfigurieren Panel).

Avalara bietet auch erweiterte Funktionen, wie z. B. die automatische Steuerüberweisung, gegen zusätzliche Gebühren. Einzelheiten zu den Avalara-Preisen finden Sie hier. TaxJar bietet auch eine Integration mit BigCommerce an, die ähnliche Steuererklärungsdienste anbietet.

Wir empfehlen Händlern, die mehr darüber erfahren möchten, wie die Integration funktioniert, unseren Steuerberechnungsleitfaden zu lesen.

Was sollte ich sonst noch wissen?

Es scheint wahrscheinlich, dass andere Staaten versuchen werden, Gesetze zu verabschieden, die denen von South Dakotas S.B. 106 und der Kongress können auch Bundesrichtlinien zur staatlichen Verkaufssteuer berücksichtigen. Wir erwarten in den kommenden Monaten weitere Aktivitäten an diesen Steuerfronten.

Keine Angst. Unser Engagement für BigCommerce-Händler besteht darin, unermüdlich daran zu arbeiten, die Last der Steuererhebung und -einhaltung durch native und eng integrierte Lösungen von Branchenführern zu vereinfachen.

Haftungsausschluss: Dieses Material dient nur der Orientierung und stellt keine Rechts- oder Fachberatung dar. Wenden Sie sich bei bestimmten rechtlichen Problemen oder Angelegenheiten immer an einen qualifizierten Anwalt. BigCommerce lehnt jegliche Haftung in Bezug auf diese Informationen ab.

Unternehmen

- Gibt es Umsatzsteuer auf einen Fahrzeughandel?

- Die kumulierte Einkommensteuer

- Steuervorteile des Roth IRA

- Was ist die Steuergutschrift für Sparer?

- Die Auswirkungen der Kapitalertragsteuer auf Ihren Ruhestand

- Flohmärkte:Diamanten im Rough?

- Die Kapitalertragsteuer

- Die Auswirkungen der Finanzierung

- Warum der ehemalige Sales Tax Director des Finanzministeriums von South Dakota möchte, dass Sie tief durchatmen

-

Die Auswirkungen der Blockchain auf den E-Commerce

Die Auswirkungen der Blockchain auf den E-Commerce Die Blockchain ist eine revolutionäre Technologie, die eine dezentrale Kontrolle hat und die Zwischenhändler beseitigt. Zum Glück für den E-Commerce, dieser Wandel bietet enorme Chancen, Dies macht es...

-

Was sind die 5 Ds der Steuerplanung?

Was sind die 5 Ds der Steuerplanung? Das Wort Steuer lässt jeden auf die Füße springen und loslaufen, aber wie weit wirst du gehen? Was getan werden muss, darüber hinwegkommen? Jedoch, wenn Sie die Grundlagen der Steuerplanung verstehe...