Banken sind nicht deine Freunde

Es gibt diese Person in jedem Leben. „Egal wer es ist, wie ein Verwandter oder Freund, wir wollen ihnen kein Geld leihen. Wieso den? Weil wir wissen Wir werden nicht zurückgezahlt, wenn wir ihnen Geld leihen.

Wer würde schließlich jemandem Geld leihen, wenn er kein Bargeld zur Hand hätte? Sie haben keinen Regentag-Fonds. Ihr Notfallfonds existiert nicht. Und sie haben keine Reserven.

Warum also würdest du dir das antun?

Nun, die gleiche Idee gilt für die Aufbewahrung Ihres gesamten Geldes auf der Bank.

Hauptzweck der Bank

Dies ist eine einfache Frage. Wofür sind Banken da? Mögliche Antworten sind:Rechnungen bezahlen, Geld sparen, Unternehmen finanzieren, Regierungen finanzieren, Risiken managen, Gemeinschaften aufbauen, die Sicherheit der Menschen gewährleisten und Handel ermöglichen. Diese Antworten sind alle wahr – bis zu einem gewissen Grad. Aber Banken sind nicht dein Freund. Banken sind ein Geschäft.

Ihr Ziel, egal ob es sich um eine Kreditgenossenschaft, eine große Bank oder eine kleine Bank handelt, ist es, Sie dazu zu bringen, Kunde zu werden. Sobald Sie ein kostenloses Giro- oder Sparkonto haben, können sie andere Produkte an Sie vermarkten. „Das ist dasselbe wie bei allen Investmentgesellschaften da draußen. „Als ihr Kunde möchten sie, dass Sie eine Roth IRA eröffnen und mit dem Investieren beginnen. Und sie werden anfangen, dir andere Dinge zu vermarkten, sobald sie dich kennengelernt haben.

Mit anderen Worten, wie jedes andere Unternehmen beginnen sie, sobald Sie durch die Tür gehen, nach Wegen zu suchen, um Geld zu verdienen. Das nennt man Monetarisierung jeder einzelnen Beziehung.

Und schau. Daran ist nichts auszusetzen. Ein Bankkonto ist eine Notwendigkeit. Aber wo die Leute das Ziel verfehlen, ist, dass sie ihr ganzes Geld auf der Bank behalten.

Genau wie Sie waren auch meine Eltern in diese Falle getappt. Als ich aufwuchs, sagten sie mir immer wieder, ich solle Geld sparen. Alles, was Sie tun müssen, ist Ihr kostenloses Konto zu eröffnen. Und sie zahlen Ihnen einen bestimmten Zinssatz. Und sie waren damit einverstanden, anstatt ein diversifiziertes Portfolio aufzubauen oder mit einer Investmentfirma zusammenzuarbeiten.

Wenn Sie viel Bargeld auf Ihrem Bankkonto haben, fühlen Sie sich sicherer. Andererseits kann es schädlich sein, wenn man nicht aufpasst. Insbesondere, wenn Sie ein Girokonto als Sparkonto oder ausschließlich zum Investieren verwenden.

Wie Banken Geld verdienen

Also, wenn eine Bank ein Unternehmen ist, wie macht sie dann einen Gewinn?

Die größte Geldquelle für Banken ist eingezahltes Geld. Dieses Geld, das Kontoinhaber zur sicheren Aufbewahrung und zukünftigen Verwendung an die Bank überweisen – plus ein wenig Zinsen obendrauf.

Viele Menschen haben auch heute noch Giro- und Sparkonten, die gemeinhin als „Stammeinlagen“ bezeichnet werden. Einzahlungen auf CDs und Geldmarktkonten sind ebenfalls üblich.

Eingezahlte Gelder werden dann von Banken verwendet, um Geld an „andere“ Kunden zu verleihen. Der Kunde behält sich jedoch das Recht vor, den vollen Betrag jederzeit abzuheben. Wenn Sie Ihr Geld von einer CD abheben, bevor sie fällig wird, können Sie mit einer Strafe belegt werden.

Darüber hinaus verdienen Banken Geld mit Zinsen – sei es ein Darlehen für kleine Unternehmen, eine Hypothek oder eine Kreditlinie. Ihr Zinssatz wird höher sein, wenn Ihre Kreditwürdigkeit nicht die beste ist. Zum Beispiel liegt der durchschnittliche Zinssatz für unbesicherte Kredite für Personen mit guter Bonität bei etwa 10 %, während der Zinssatz für Personen mit geringer Bonität zwischen 18 Prozent und 36 Prozent liegen kann.

Ärgerlicherweise verdienen Banken Geld mit Gebühren, hauptsächlich durch die Erhebung von Gebühren für Geldautomaten und Überziehungskredite. Nach Angaben des Consumer Financial Protection Bureau erwirtschaften US-Banken jährlich zusammen etwa 15 Milliarden US-Dollar an Überziehungs- und NSF-Gebühren!

Lassen Sie uns über Teilreserve-Banking sprechen.

Erinnern Sie sich an Ihren pleite Freund oder Verwandten, dem Sie einfach kein Geld leihen würden? Nun, wenn Sie sie ausleihen, wissend, dass es Sie nicht zurückzahlen wird? Nun, dann ist dies kein Darlehen. Es ist ein Geschenk.

Die meisten Menschen sind mit der FDIC-Versicherung vertraut. Das ist die Versicherung, die Sie schützt, falls Sie bei einer Insolvenz der Bank nicht alles verlieren würden. Oder, wenn etwas Katastrophales passiert, haben Sie eine Art Versicherung, die Ihre Einlage schützt.

Vielen Menschen ist jedoch nicht bewusst, dass Banken in der Regel einen bestimmten Prozentsatz ihrer Einlagen in Reserve halten müssen. Dies ist als Teilreserve-Banking bekannt. Im Grunde bedeutet dies, dass Banken einen bestimmten Prozentsatz ihrer Einlagen als Reserven halten sollen.

Nehmen wir zum Beispiel an, dass die Bank Einlagen in Höhe von Hundert Millionen Dollar hat. Sie müssen diese Menge an Bargeld zur Hand haben. Und in gewisser Weise ist dies nicht anders, als einen Notfallfonds zu haben. Finanzexperten empfehlen in der Regel, im Notfall 3 bis 6 Monate Bargeld zur Hand zu haben. Das ist Ihre Barreserve, die da ist, falls Sie sie brauchen.

Außerdem ist je nach Größe der Bank eine Barreserve erforderlich. Die FED verlangte von Banken mit Vermögenswerten zwischen 16 und 124 Milliarden US-Dollar, 3 % an Reserven zu halten. Alles, was größer als 124 Millionen $ war, betrug 10 %.

In jedem Fall sollten Sie daran denken, dass Banken Ihr Geld anlegen. Und Sie haben keine Ahnung, wo das Geld hingeht. Und all diese Informationen erhalten Sie leider nicht, wenn Sie Ihr kostenloses Girokonto oder Ihre CD eröffnen. Die Bank wird keine dieser Informationen anbieten. Aber das sind Informationen, die Sie wissen müssen, wenn Sie Geld auf der Bank haben.

Federal Reserveanforderungen =NULL.

Als Einleger während der Weltwirtschaftskrise viele Abhebungen tätigten, führte dies zu Bankruns. Daher wurde das fraktionierte Bankensystem eingeführt. Die Gelder der Einleger werden durch die von der Regierung entwickelte Mindestreservepflicht vor riskanten Investitionen geschützt.

Reserven werden in Banktresoren oder bei Federal Reserve Banks in ihrer Nähe aufbewahrt. Reserve-Anforderungen werden vom Gouverneursrat der Fed festgelegt und sind ein Instrument, das verwendet wird, um die Geldpolitik zu lenken. Geschäftsbanken mit Einlagen unter 15,2 Millionen US-Dollar sind ab Januar 2016 von der Aufrechterhaltung von Rücklagen befreit.

Auch hier mussten Banken mit Einlagen zwischen 15,2 und 110,2 Millionen US-Dollar ihre Mindestreserveanforderungen bei 3 % halten, während Banken mit Einlagen über 100,2 Millionen US-Dollar ihre Mindestreserveanforderungen bei 10 % halten mussten.

Allerdings hat die FED diesen Titel während der Pandemie ziemlich weggenommen.

Was macht dieses Geld? Nehmen wir an, alle haben versucht, Geld von ihren Bankkonten abzuheben. Nun, die Banken haben dieses Geld nicht zur Hand. Kurz gesagt, Sie können Ihr Geld nicht bekommen.

Ich weiß, das klingt wild. Aber erinnere dich. Die Banken wollen nicht, dass jeder Geld abhebt. Sie möchten, dass Sie Ihr Geld auf dem Konto behalten, um an Ihnen Geld zu verdienen.

Banken sind nicht darauf ausgelegt, Vermögen aufzubauen

Okay. Genug mit dieser Angstmacherei. Es ist unwahrscheinlich, dass jeder mit einem Bankkonto einen Lauf wie den machen würde, der die Weltwirtschaftskrise auslöste. Wenn Sie jedoch Ihr gesamtes Geld auf einem einzigen Bankkonto haben, hat diese bestimmte Bank möglicherweise das nötige Bargeld, um Ihrer Anfrage nachzukommen.

Also, wie wenn Sie Ihrem pleite gegangenen Freund oder Familienmitglied Geld leihen, erhalten Sie dieses Geld ohne diese Sicherheit nicht zurück.

Aber es gibt noch ein weiteres Problem. Sie verdienen kein Geld, indem Sie Ihr gesamtes Geld auf einem Bankkonto parken.

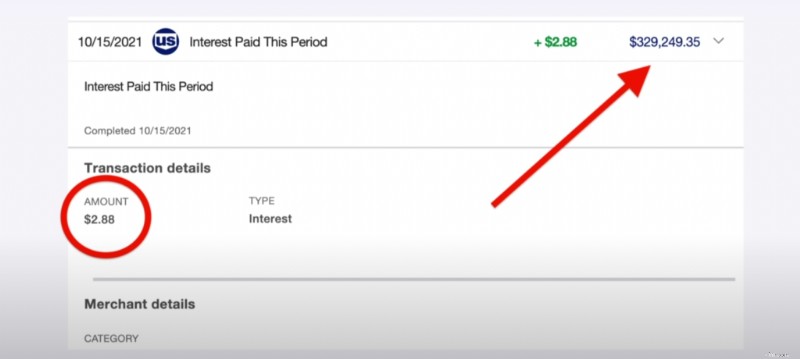

Ich gebe Ihnen ein Beispiel. Ich habe fast 330.000 Dollar auf einem Sparkonto. Ratet mal, wie viel Interesse ich in einem Monat gemacht habe? 2,88 $. Lassen Sie mich wiederholen. Zwei Dollar und achtundachtzig Cent.

Wie ich bereits geschrieben habe, verlieren Sie Geld bei Ihrer Bank. Wieso den? Denn Banken zahlen auf Sparkonten oft niedrige Zinsen. Derzeit liegen die Zinssätze bei 0,06 % und die Inflation bei 5 %.

Ich kann das nicht genug betonen. Für Finanzinstitute ist es besser, einen höheren Sollzins zu haben, als Sparkontoinhaber zu bezahlen. Aus diesem Grund sind die Sparzinsen so niedrig. Um mit Krediten Geld zu verdienen, halten Banken ihre Zinssätze niedrig, damit sie weiterhin kostenlos Geld auf Sparkonten verdienen können.

Ja. Banken spielen mit dir.

Anstatt gespielt zu werden, sollten Sie jedoch andere Optionen in Betracht ziehen, wie z. B.;

- Neobanken.

- Treasury Inflated Protected Securities.

- Online-Anlage-Apps.

- Hochverzinsliche Anleihen.

- Hochverzinsliche Aktien.

- Immobilien-Investmentfonds.

- Kurzfristige Notizen.

Ich würde auch risikoarme Anlagen mit hohen Renditen empfehlen. Ich spreche von ertragsstarken Sparkonten, Dividendenaktien und Renten.

Banken haben einen Zweck

Ich habe bis zu diesem Punkt Banken ruiniert. Um fair zu sein, ist ihr Verhalten beim Investieren sicherlich verdient. Wenn sie das tun, geben sie normalerweise schlechte Ratschläge, da die meisten dafür nicht qualifiziert sind.

Banken erfüllen jedoch einen wichtigen Zweck in Ihrem „Finanzplan“. Im Allgemeinen sind Banken ein guter Ort, um Geld für einen unmittelbaren finanziellen Bedarf aufzubewahren – wie zum Beispiel für ein Haus oder ein Auto. Außerdem sind sie eine gute Wahl für Notfallfonds, da diese sicher und flüssig sein müssen.

Banken sind darin hervorragend, und sie müssen sich darauf konzentrieren. Lokale Banken sind jedoch nicht immer die beste Option. Sie zahlen zu niedrige Zinsen.

Im Allgemeinen ist es besser, für all diese Zwecke bei einer Online-Bank zu sparen. BBVA Compass, CIT Bank und Ally Bank sind Beispiele. Oft haben sie einen höheren Zinssatz.

Verwenden Sie für diese Zwecke auf jeden Fall Banken. Investieren erfordert jedoch ein Denken über Banken hinaus. Die meisten sind nicht für die Verwaltung von Investitionen geeignet, und diejenigen, die normalerweise überhöhteGebühren verlangen.

Wenn Sie erwägen, Ihr Geld anzulegen, überdenken Sie Ihren Bankplan. Schließlich sind Banken für Investitionen schlecht geeignet.

Häufig gestellte Fragen

1. Wie viel Geld sollten Sie auf der Bank behalten?

Es gibt keinen richtigen oder falschen Betrag, den Sie auf Ihrem Bankkonto behalten. Sie hängt von verschiedenen Faktoren wie Ihren monatlichen Ausgaben und Ihrem Cashflow ab.

Um die Höhen und Tiefen Ihres Geldes zu berücksichtigen, empfiehlt Stash Wealth ein Polster von höchstens 2.000 bis 3.000 US-Dollar auf Ihrem Girokonto. Wenn Sie jedoch nicht viele Ausgaben haben, mag diese Zahl hoch erscheinen. Um einen genaueren Betrag zu erhalten, fügen Sie Ihre monatlichen Ausgaben hinzu. Legen Sie danach ein Kissen fest, das Sie bis zum Zahltag nicht nervös macht.

Eine gute Faustregel für Sparkonten sind drei bis sechs Monate Ausgaben. Was wenn Sie ineinerstabilenIndustrie arbeiten,gesund sind und in einer Niedriglohngegend leben? Abhängig von Ihrer Situation benötigen Sie möglicherweise nur einen kleinen Notfallfonds.

2. Warum investieren Menschen bei Banken?

Zweifellos möchten viele Menschen ihr Geld sicher aufbewahren. „Und Banken scheinen die sicherste Wahl zu sein. Schließlich sind Ihre Einlagen bei der FDIC versichert.

Aber auch die FDIC-Versicherung hat vom Anlagestandpunkt aus Beschränkungen. Ihr Geld ist nur bis zu 250.000 $ pro Einleger versichert . Obwohl das wie viel Geld erscheinen mag, wenn Sie langfristig investieren wollen – und insbesondere wenn es um Altersvorsorgekonten geht – müssen Sie zumindest irgendwann viel höhere Guthaben im Visier haben.

Eine weitere Einschränkung der FDIC-Versicherung besteht darin, dass sie „nur“ Bankeinlagen abdeckt. Zu diesen Konten gehören Giro-, Spar- und Geldmarktkonten sowie Einlagenzertifikate .

Die FDIC deckt keine Gelder auf Anlagekonten ab, die von Banken gehalten werden. Diese Tatsache wird im Kleingedruckten auf Bankanlagekonten deutlich zum Ausdruck gebracht. Aktien, Anleihen, Investmentfonds und andere echte Anlagewerte fallen ebenfalls nicht unter die FDIC.

Das Problem liegt jedoch in der öffentlichen Wahrnehmung. Anleger können sich aufgrund der FDIC-Versicherung auf die Sicherheit ihrer Investitionen verlassen. Ihr Geld ist nicht sicher, wenn es in etwas anderes als Bankeinlagen investiert wird.

Banken dürften für manche Investoren auch wegen ihrer stationären Standorte attraktiv sein. Obwohl die meisten Investitionen online getätigt wurden, besteht immer noch das Gefühl, dass es sicherer ist, physische Filialen zu haben, als wenige oder gar keine Standorte zu haben. Empfindungen sind jedoch nicht Wirklichkeit. Aus diesem Grund lohnt es sich nicht, über Ihre Bank zu investieren.

3. Muss ich einen bestimmten Geldbetrag auf meinem Konto halten?

Die Eröffnung eines Kontos bei einer Bank erfordert in der Regel eine Einlage. Einige Banken erheben Gebühren, wenn ein Konto kein Mindest- oder Durchschnittsguthaben aufweist. Unter bestimmten Bedingungen kann die Gebühr jedoch erlassen werden.

4. Zahlt das Bankkonto Zinsen?

Girokonten bieten in der Regel niedrige Zinsen, wenn sie Zinsen zahlen. Als Gegenleistung für die höheren Zinsen erfordern hochverzinsliche Girokonten in der Regel größere Salden.

Ein Sparkonto bietet einen höheren Zinssatz, aber da das Konto zum Sparen konzipiert ist, gelten „andere“ Regeln. Einige Banken können Kunden aufgrund von Bundesvorschriften, die für alle Banken gelten, Gebühren für häufiges Abheben von Spareinlagen in Rechnung stellen.

Wenn Sie bestimmen, welche Art von Konto Sie verwenden werden, ist es immer eine gute Idee, die Einzahlungsvereinbarung und alle Offenlegungen zu überprüfen. So können Sie sehen, was zutrifft. Im Allgemeinen können Sie dies tun, während Sie sich die Zinssätze ansehen.

5. Kann ich mein gesamtes Geld von einem Bankkonto abheben?

Laut Bundesgesetz dürfen Sie so viel Bargeld von Ihrem Bankkonto abheben, wie Sie möchten. „Schließlich ist es Ihr Geld. Möglicherweise werden Sie jedoch gefragt, warum Sie so viel Bargeld benötigen, wenn Sie mehr als einen bestimmten Betrag abheben. Außerdem wird die Auszahlung wahrscheinlich an Uncle Sam gemeldet.

Es gibt auch einige andere Überlegungen. Wenn Sie beispielsweise eine Million Dollar abheben, hat Ihre örtliche Filiale diese möglicherweise nicht zur Hand. Sie sollten ihnen also einen Kopf hochhalten. Wenn Sie Ihr Konto leeren, kann die Bank es auch schließen.

Persönliche Finanzen

- So ermitteln Sie schnell die finanzielle Gesundheit Ihrer Bank

- 5 Möglichkeiten, Ihr Geld zu verdoppeln

- Warum Banken Ihr Geld nicht brauchen, um Kredite zu vergeben

- 5 Möglichkeiten, Ihr Geld zu verdoppeln

- Sollten Sie Geld an Familie oder Freunde leihen?

- Was Ihr Persönlichkeitstyp über Ihre Finanzen aussagt

- Einsparungen auf Ihre Weise

- Wie verdienen Banken Geld?

- Der narzisstische Geldverschwender in Ihrem Leben

-

Ändern Sie Ihre Wahrnehmung von Geld

Ändern Sie Ihre Wahrnehmung von Geld Geld kann viele negative Konnotationen haben. Aber Sie können wählen, wie Sie das Verdienen wahrnehmen, Ausgaben, sparen, und investieren Sie Ihr Geld. Wenn Sie sich in Bezug auf Ihre Finanzen negativ...

-

Wie sollten Sie Ihren Kindern Geld beibringen?

Wie sollten Sie Ihren Kindern Geld beibringen? Mit dem weit verbreiteten technologischen Fortschritt, die Welt wandelt sich in eine bargeldlose Wirtschaft. Karten wie die Spendsafe Debit Card haben das Bezahlen ohne Bargeld erleichtert. Wenn übera...