Arten von Anleihen erklärt

Anleihen sind wichtige Elemente eines jeden abgerundeten Anlageportfolios. Aber bevor Sie mit dem Handel beginnen, Sie müssen die verschiedenen Arten von Anleihen kennen und wissen, wie sie sich auf Ihre Anlagestrategie auswirken.

Eine Übersicht über Anleihen

Was ist eine Anleihe? Es ist im Wesentlichen ein Schuldschein. Eine Anleihe ist eine Vereinbarung zwischen einem Kreditnehmer (dem Emittenten der Anleihe) und einem Kreditgeber (dem Inhaber der Anleihe). Emittenten möchten sich Geld leihen und sind bereit, dafür Zinsen zu zahlen. Anleihegläubiger wollen Geld leihen, müssen aber mit Zinsen vergütet werden. Die Bindung, deshalb, ist ein Versprechen, eine Schuld zurückzuzahlen.

Wealthsimple Invest ist eine automatisierte Möglichkeit, Ihr Geld wie die erfahrensten Anleger der Welt zu vermehren. Legen Sie los und wir erstellen Ihnen in wenigen Minuten ein personalisiertes Anlageportfolio.Während der Laufzeit der Anleihe zahlt der Anleiheemittent monatlich Zinsen an den Anleihegläubiger. Am Ende der Anleihe – ihrer Fälligkeit – zahlt der Anleiheemittent die anfängliche Investition des Anleiheinhabers zurück. Diese Variablen werden vor dem Kauf einer Anleihe vorgegeben. In den meisten Fällen, die Anleihe erlischt bei Fälligkeit, aber du kannst immer mehr kaufen.

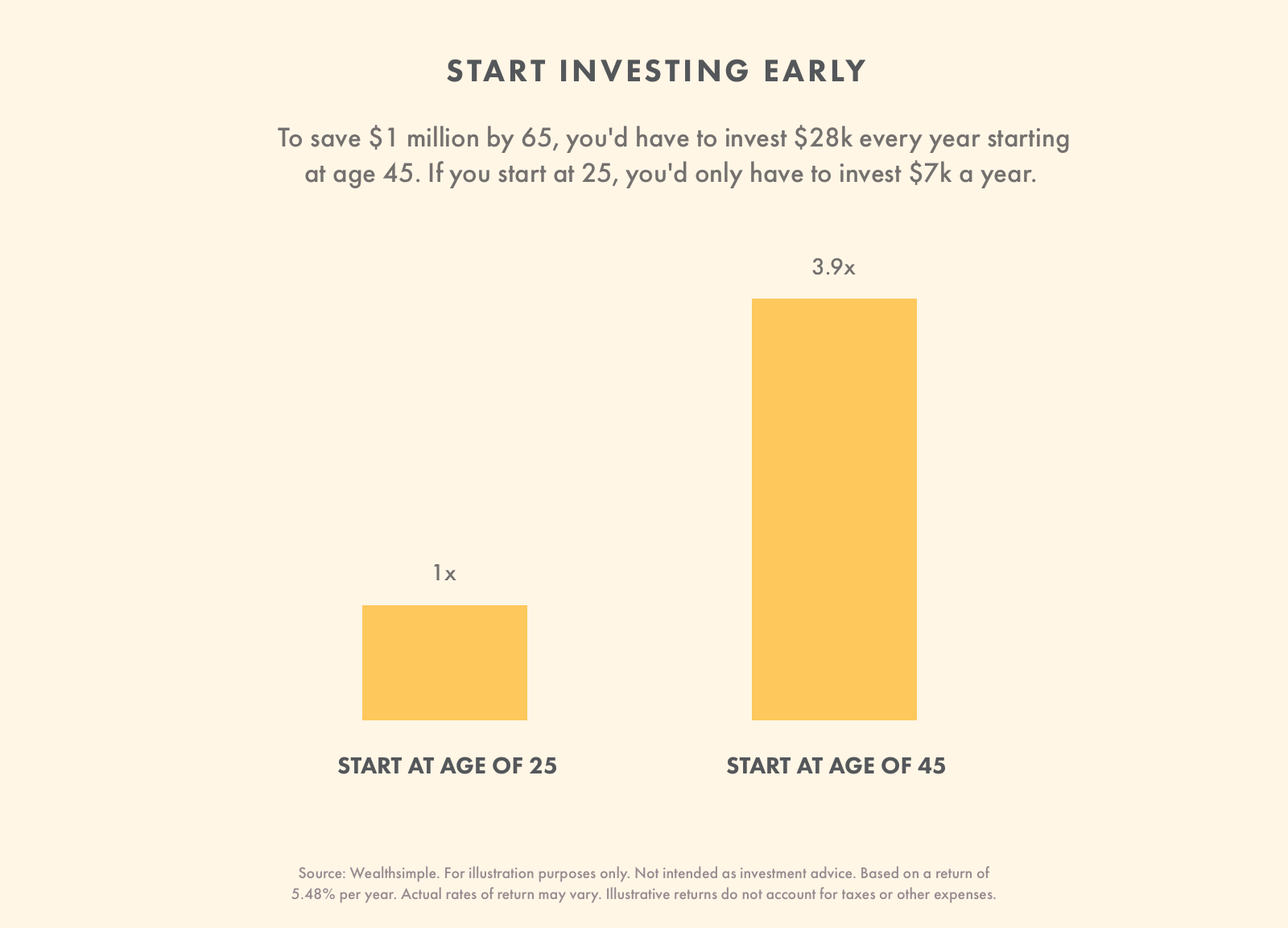

Wie andere Wertpapiere Am besten kauft man frühzeitig Anleihen. Dank des Zinseszinses, je früher Sie mit dem Sparen auf einem Hochzinssparkonto beginnen, desto weniger müssen Sie jedes Jahr investieren, um Ihre finanziellen Ziele zu erreichen.

Anleihen gelten als eine der stabileren Wertpapiere, die Sie in Ihrem Anlageportfolio halten können. Jedoch, geringeres Risiko bedeutet, dass sie mit geringeren Renditen als andere Arten von Wertpapieren (wie Aktien) verbunden sind. Das bedeutet nicht alle Anleihen sind gleichermaßen sicher und gleichermaßen profitabel. Und natürlich gibt es immer etwas Risiko, wenn Sie investieren.

Arten von Anleihen

Alle Anleihen sind nicht gleich. Verschiedene Arten von Anleihen haben einzigartige Risikoniveaus und Ertragspotenziale, sowie weitere Vor- und Nachteile.

1. Staatsanleihen

Dies sind Anleihen, die von souveränen Regierungen ausgegeben werden. In den Vereinigten Staaten werden sie als US-Staatsanleihen bezeichnet. In Kanada werden sie Canadian Treasury Bonds genannt. und in Großbritannien heißen sie Gilts.

Staatsanleihen sind handelbar, festverzinsliche Anleihen, die durch das volle Vertrauen und die Kreditwürdigkeit der Staatskasse des Landes gedeckt sind. Diese gelten als eine der sichersten Investitionen auf dem Markt, da der Staat besteuert werden kann, um seinen Verpflichtungen nachzukommen. (Hinweis:„Sicher“ bedeutet nicht risikofrei.)

Aber mit geringem Risiko gehen auch niedrige Renditen einher. Staatsanleihen zählen gemessen am Gewinn zu den Wertpapieren mit der schwächsten Wertentwicklung.

2. Kommunale Anleihen

Kommunale Anleihen sind Wertpapiere, die von lokalen Regierungen und Gemeinden ausgegeben werden, um bestimmte Projekte zu finanzieren. Zum Beispiel, eine Stadt könnte eine Anleihe begeben, um den Bau einer neuen Brücke zu bezahlen. Oder eine Stadt kann eine Anleihe ausgeben, um Verbesserungen an der Schule zu bezahlen.

Kommunalanleihen sind relativ sicher, Sie bergen jedoch ein höheres Risiko als Staatsanleihen oder andere Staatsanleihen, da der Emittent eine viel kleinere Einheit ist. Abhängig von Ihrem Land und Standort, Sie müssen möglicherweise keine Steuern auf die Einkünfte aus Kommunalanleihen zahlen. In den Vereinigten Staaten, Die Zinsen, die Sie verdienen, sind auf Bundesebene steuerfrei und auf Landesebene steuerfrei, wenn Sie im Bundesstaat der Anleihe wohnen. Niedrigere Zinsen machen Kommunalanleihen attraktiv, die Investoren ermutigt, in Bürgerprojekte zu investieren.

3. Agenturanleihen

Agency Bonds sind Anleihen, die von staatlichen Stellen ausgegeben werden, eher die Staatskasse. Aber wie Staatsanleihen, sie werden durch das volle Vertrauen und die Kreditwürdigkeit der Regierung gestützt. Sie können mit regelmäßigen Zinszahlungen von der Emissionsstelle rechnen und Ihnen die Anleihe am Fälligkeitstag in voller Höhe überweisen. Sie sind etwas weniger liquide als Staatsanleihen, jedoch, daher bieten sie einen etwas höheren Zinssatz.

Agency Bonds können auch von staatlich geförderten Unternehmen ausgegeben werden. Dabei handelt es sich um regierungsnahe Organisationen, die sich in Privatbesitz befinden, aber stark reguliert sind und die den Auftrag haben, öffentliche Dienstleistungen zu erbringen. Anleihen von GSEs sind nicht wie Staatsanleihen und Kommunalanleihen vollständig garantiert, Sie sind daher mit einem höheren Risiko verbunden.

4. Unternehmensanleihen mit Investment Grade

Unternehmensanleihen sind Anleihen von Unternehmen, LLCs, Partnerschaften, und andere Handelsunternehmen. Dabei handelt es sich um Anleihen mit einem Rating von BBB oder besser von Standard &Poor’s oder Moody’s Investors Service. Diese Anleihen bergen kein hohes Ausfallrisiko, da sie von den Anlagediensten bewertet und als risikoarm eingestuft wurden. (Wir werden gleich über Anleihen mit niedrigeren Ratings sprechen.)

Nichtsdestotrotz, Unternehmen, die Unternehmensanleihen ausgeben, sind nicht so widerstandsfähig wie Regierungen oder Kommunen, es besteht also mehr risiko. Das bedeutet auch höhere Renditen. Das gesagt, Diese Anleihen haben keine Steuervorteile.

Diese Arten von Anleihen werden nach ihrer Laufzeit klassifiziert:

-

Kurzfristige Anleihen:Laufzeit fünf Jahre oder weniger.

-

Zwischenobligationen:Laufzeit zwischen fünf und 12 Jahren.

-

Langfristige Anleihen:Laufzeit 12 Jahre oder mehr.

5. Wandelanleihen

Eine Wandelanleihe ist eine Art Unternehmensanleihe, die der Inhaber jederzeit in Aktien des emittierenden Unternehmens umwandeln kann. Die Anzahl der Aktien, die Sie bei der Wandlung der Anleihe erhalten, ist im Voraus festgelegt.

Wie Unternehmensanleihen, Wandelanleihen bieten höhere Renditen (wie viel Sie verdienen) als Staatsanleihen. Anleger mögen diese auch, weil sie die Flexibilität haben, jederzeit in Aktien umzuwandeln, wenn die Aktie bis zu einem Punkt wächst, an dem sie wie ein attraktives Wertpapier aussieht.

Wann geben Unternehmen Wandelanleihen aus? 1. Wenn sie die von ihnen gezahlten Zinsen als Aufwand abziehen können, was nicht gilt, wenn sie nur einfache Aktien ausgeben, 2. Wenn die Wandlungsoption einen Vorteil für Anleger schafft, die es dem Unternehmen ermöglicht, niedrigere Zinsen zu zahlen, und 3. wenn die Anleihen in Eigenkapital umgewandelt werden und die Gesellschaft von ihrer Verpflichtung befreit wird.

6. Ausländische Anleihen

Ausländische Anleihen sind Anleihen, die von einem ausländischen Emittenten auf einem Inlandsmarkt ausgegeben werden. Der Emittent bietet die Anleihe in der Landeswährung an. Zum Beispiel, ein japanisches Unternehmen kann eine Anleihe auf dem kanadischen Markt unter Verwendung von kanadischen Dollar begeben.

Als Investor, die Herausforderung dabei ist, dass der Emittent die Zinszahlungen in einer anderen Währung leistet. Um dieses Geld abzuheben oder für Investitionen in Ihrer Währung zu verwenden, du musst es umwandeln. Bei der Währungsumrechnung fallen Gebühren an, die im Laufe der Zeit schwanken. Wenn Sie in ausländische Anleihen investieren, Sie müssen sicherstellen, dass die Kosten für die Währungsumrechnung Ihre Rendite zum Zeitpunkt der Umrechnung nicht zunichte machen.

Diese Art von Anleihen eignet sich hervorragend zur Diversifizierung Ihres Portfolios, Sie sind jedoch mit einem gewissen Risiko verbunden, abhängig von dem Markt, in den Sie investieren. Ein unzuverlässiger Markt könnte Sie Ihren Notgroschen kosten. Außerdem, Sie müssen die Volatilität des Wechselkurses berücksichtigen. Wenn bekannt ist, dass sich der Kurs stark bewegt, er kann hoch sein, wenn Sie die Anleihe verkaufen müssen.

7. Junk-Bonds

Junk Bonds werden auch Hochzinsanleihen oder spekulative Anleihen genannt. Dabei handelt es sich um Unternehmensanleihen mit möglichst niedrigen Ratings aus den Wertpapierdienstleistungsunternehmen, was bedeutet, dass die Unternehmen finanziell nicht gesund sind. Dies bedeutet, dass sie ein hohes Risiko darstellen.

Während Junk Bonds die riskanteste Art von Anleihen sind, die Sie kaufen können, Sie sind im Allgemeinen immer noch sicherer als Aktien. Zudem bieten sie höhere Renditen bei um ein Vielfaches höheren Zinssätzen als Staatsanleihen.

8. Nicht-konventionelle Anleihen

Alle anderen Anleihen auf dieser Liste sind konventionell, weil ihr Wert, Zinszahlungshäufigkeit, Zinssatz, und Fälligkeitsdatum sind vorgegeben. Eine unkonventionelle Bindung, jedoch, ist eine, bei der sich diese Variablen mit der Zeit ändern können.

Zum Beispiel, Nullkuponanleihen sind nicht konventionelle Anleihen, die nicht jedes Jahr verzinst werden. Die Emittenten zahlen bei Fälligkeit alle Zinsen der Anleihe. Sie können von Regierungen oder Unternehmen ausgegeben werden.

Diese Arten von Anleihen sind für die meisten Anleger nicht üblich, es sei denn, Sie haben ein sehr klares Verständnis des Wertpapiers und seiner Einordnung in Ihr Gesamtportfolio.

Vor- und Nachteile der Anlage in Anleihen

Nachdem Sie nun die Anleihen in den verschiedenen Typen verstanden haben, Lassen Sie uns darüber sprechen, warum Sie sie in Ihr Anlageportfolio aufnehmen sollten oder nicht.

Die Vorteile der Anlage in Anleihen

Was sind die Vorteile Anleihen in Ihrem Portfolio halten?

1. Anleihen haben feste Renditen. Sie wissen genau, wie viel Sie mit dem Halten der Anleihe in Bezug auf Zinsen und Kapital am Ende verdienen. Ihre Rendite hängt nicht davon ab, ob der Wert eines Unternehmens steigt oder fällt.

2. Anleihen sind weniger volatil. Während der Wert der Aktie täglich auf und ab schwankt, der Wert einer Anleihe wird nur von den aktuellen Zins- und Inflationsraten beeinflusst, die in der Regel recht stabil und vorhersehbar sind.

3. Sie können Fonds von Anleihen kaufen. Ein Anleihenfonds ist ein Wertpapier, das gleichzeitig in mehrere – manchmal Hunderte! – Anleihen investiert. Dadurch wird das Risiko auf viele Anleihen verteilt, um Ihr Portfolio zu diversifizieren.

4. Sie können mit automatisiertem Investieren in Anleihen investieren. Rentenfonds sind ein wichtiger Bestandteil des intelligenten Investierens, Aus diesem Grund nehmen Robo-Advisors wie Wealthsimple sie in die meisten Portfolios auf.

5. Anleihen haben Bonitätseinstufungen. Im Gegensatz zu Aktien, jede Anleihe erhält ein Rating von einem der Wertpapierdienstleistungsunternehmen – Standard &Poor’s und Moody’s. Dies hilft Ihnen, eine Anleihe auszuwählen, die in Ihr Portfolio passt, ohne stundenlang recherchieren zu müssen.

6. Anleihen haben ein geringeres Risiko als Aktien. Sie verdienen bestimmte Auszahlungen, damit sie nicht an Wert verlieren. Ebenfalls, Anleihegläubiger werden vor den Aktionären bezahlt, wenn ein Unternehmen in Konkurs geht.

Die Nachteile der Anlage in Anleihen

Was sind die Nachteile Anleihen in Ihrem Portfolio halten?

1. Anleihen haben feste Renditen. Das ist von Vorteil, denn es schafft Sicherheit, aber es ist auch ein Nachteil, denn es bedeutet, dass Ihre Investition nie über die Zinszahlungen hinausgeht, die Sie erhalten. Da jedes Geld Opportunitätskosten hat, Sie können mehr erfahren, indem Sie dieses Geld in ein Wertpapier mit einer höheren Rendite investieren.

2. Einige Anleihen sind weniger liquide. Liquidität ist Ihre Fähigkeit, einen Vermögenswert in Bargeld umzuwandeln. Während die meisten Anleihen leicht am Markt handelbar sind, andere – wie lokale Kommunalanleihen, ausländische Anleihen, und nicht-konventionelle Anleihen – können schwieriger zu verkaufen sein.

3. Anleihen setzen Sie Zinssätzen aus. Nationale Zinssätze wirken sich direkter auf die Anleihezinsen aus als die Aktienkurse, Daher kann die Zinszahlung der Anleihe sinken, während Sie sie halten.

In Anleihen investieren

Sind Sie bereit, Ihrem Anlageportfolio Anleihen hinzuzufügen? Der erste Schritt besteht darin, ein Anlagekonto zu eröffnen. Je früher Sie investieren, desto eher werden Sie Zinseszinsen nutzen und Ihr Notgroschen wachsen lassen.

investieren

-

Was ist eine Putable Bond?

Was ist eine Putable Bond? Eine kündbare Anleihe (Put-Anleihe oder einziehbare Anleihe) ist eine Art von Anleihe, die dem Inhaber einer Anleihe (Investor) das Recht gibt, aber nicht die Verpflichtung, den Emittenten zu zwingen,...

-

Was ist eine Ertragsanleihe?

Was ist eine Ertragsanleihe? Eine Ertragsschuldverschreibung ist eine Art Kommunalschuldverschreibung, bei der die Rückzahlung der Verpflichtung im Wesentlichen durch die Betriebserträge gewährleistet wird.ErlösErlös ist der Wert...