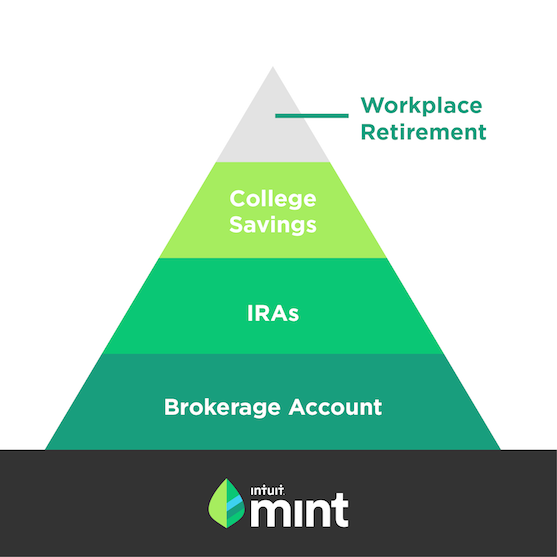

So ordnen Sie Ihre Investitionen ein:Ihre Finanzpyramide

Wenn es darum geht, für zukünftige Ziele zu investieren, Wir können nicht immer alles machen, zumindest nicht gleichzeitig. Wir müssen einige harte Entscheidungen treffen. Aber der beste Ansatz ist vielleicht nicht ganz klar.

Zum Beispiel, wenn Sie ein Kind haben, das bald aufs College geht und nichts für seine Ausbildung gespart hat, ist es ratsam, die Bremsen Ihres 401(k) zu betätigen und stattdessen, Geld für ein 529 College-Sparkonto zuweisen? College ist früher am Horizont, Letztendlich.

Und wenn Sie einen betrieblichen Altersvorsorgeplan haben, Sollten Sie in eine Roth IRA investieren? Was hat Vorrang?

Und wo könnte ein diversifiziertes Brokerage-Konto auf Ihrer Finanzpyramide stehen?

Hier finden Sie eine Übersicht über langfristige Finanzanlagen, die es wert sind, anzustreben und wie Sie diese am besten priorisieren.

Ruhestand am Arbeitsplatz Konto :Fang hier an.

Ruhestand, im Allgemeinen, ist der bedeutendste Investitionsrahmen, den es zu füllen gilt, wenn es darum geht, finanzielle Sicherheit auf dem Weg zu schaffen.

Während einige das Bedürfnis haben, in das College ihres Kindes zu investieren Erste , Es ist wichtig, sich daran zu erinnern, wie lange wir leben werden. Ein Mann, der heute 65 Jahre alt wird, kann damit rechnen, zu leben, im Durchschnitt, bis 84. Eine Frau, die heute 65 Jahre alt wird, kann damit rechnen, zu leben, im Durchschnitt, bis fast 87. Wenn Sie mit 60 in Rente gehen, Haben Sie genug Geld für mindestens weitere 20 Jahre? Eine Studie der Regierung legt nahe, dass wir einen Weg vor uns haben. Etwa die Hälfte der Haushalte, die sich den goldenen Jahren nähern, hat keine Altersvorsorge.

Die soziale Sicherheit wird unseren zukünftigen Finanzbedarf nicht decken, entweder. Der durchschnittliche Amerikaner, der im Alter von 62 Jahren Sozialhilfe beantragt, wird einen Großteil seiner monatlichen Leistungen für Gesundheitskosten ausgeben. Nach einer aktuellen Studie. Fast drei von zehn derzeitigen Rentnern geben an, dass ihre Sozialversicherungsleistungen am Ende geringer waren als erwartet.

Sorry für all die schlechten Nachrichten.

Aber, wenn Sie Zugang zu einem betrieblichen Ruhestandskonto wie 401(k) oder 403(b) haben, Ausgezeichnet! Dies kann ein guter Ort sein, um in Ihre Zukunft zu investieren. Diese Konten haben eine Reihe von Vorteilen, inklusive Jahresendsteuerabzug und ggf. Arbeitgeberabgleich .

Jahresbeiträge (maximal 18 $, 000 im Jahr 2017 oder 24 $, 000, wenn Sie über 50 Jahre alt sind) von Ihrem steuerpflichtigen Einkommen abgezogen werden können, Reduzieren Sie noch heute Ihre Steuerbelastung. Ihre Steuerbelastung wird aufgeschoben, bis Sie im Alter von 59 ½ Jahren mit qualifizierten Bezügen beginnen.

Darüber hinaus bieten viele Unternehmen ihren Mitarbeitern ein passendes Programm an, z. ein Dollar für jeden Dollar, den sie einsetzen, bis zu fünf oder sechs Prozent ihres Einkommens.

Eine kürzlich durchgeführte Studie ergab, dass, um Mitarbeiter zum Sparen zu bewegen, über 40% der Unternehmen bieten jetzt ein Dollar-für-Dollar-Match an. Dieser Vorteil ist einzigartig für betriebliche Altersvorsorge. Wenn Ihr Unternehmen es zur Verfügung stellt, Es ist wahrscheinlich am besten, hier vor jedem anderen Anlagekonto zu investieren.

Nächster Halt:College Planung

Sobald Sie sich ein Alterskonto eingerichtet haben und automatisch Beiträge leisten (10-15% Ihres Gehalts, einschließlich eines Spiels, ist toll), Ihr nächster Angriffspunkt sind College-Ersparnisse (falls erforderlich). Wenn nicht, nach vorne springen.

Denken Sie daran, dass die Kosten für das College, während er abschreckt, kann man sich auf verschiedene Weise leisten. Die finanzielle Belastung muss nicht allein bei Ihnen liegen. Es gibt Stipendien, Zuschüsse, Kredite und sogar gebührenfreie Schulen. Beginnen Sie die College-Planungsgespräche mit Ihrem Kind bereits im ersten Jahr der High School und erkunden Sie alle erschwinglichen und wertvollen Wege zum Erreichen eines College-Abschlusses.

Wenn Sie noch etwas Zeit haben, bis Ihr Kind das College beginnt, Der Sparplan 529 ist ein beliebtes Vehikel. Pläne werden von jedem Staat angeboten und die Ersparnisse werden ähnlich wie bei einem 401 (k) angelegt, bei dem Ihr Geld in verschiedene Investmentfonds und andere Anlageoptionen investiert wird. Ihre Beiträge werden steueraufgeschoben, sodass Sie keine Steuern zahlen, sobald Sie anfangen, das Geld für die Bildungsausgaben abzuheben.

Wisse, dass du nicht an den Plan deines Staates gebunden bist. Sie können die Angebote der einzelnen Bundesstaaten auf Savingforcollege.com vergleichen.

Möchten Sie mehr investieren für Du ? Betrachten Sie a n IRA

Sobald Sie Ihr betriebliches Ruhestandskonto maximiert und einen Sparplan für das College erstellt haben, Vielleicht möchten Sie andere steuerfreundliche Investitionen erkunden, um Ihre finanzielle Zukunft zu verbessern.

Geben Sie ein:ein individuelles Rentenkonto oder IRA, das Sie bei höchstens jeder Bank oder Finanzinstitution erstellen können. Ich habe IRAs im Blog eingehend untersucht. Traditionell und Roth sind zwei beliebte Typen.

Um es zusammenzufassen, Beiträge an eine traditionelle IRA sind steuerlich absetzbar, bei künftigen Bezügen im Ruhestand, die der Einkommensteuer unterliegen. Zuweisungen an eine Roth IRA, inzwischen, sind nicht abzugsfähig, können aber ab dem Alter von 59 ½ Jahren steuerfrei vom Konto abheben (sofern seit dem ersten Beitrag mindestens fünf Jahre vergangen sind).

Die Beitragsgrenze für eine IRA – traditionell und Roth – ist viel weniger als ein 401 (k), auf 5 $ eingestellt, 500 in diesem Jahr. Wenn Sie 50 oder älter sind, Sie können einen zusätzlichen „Aufholbeitrag“ von 1 USD leisten, 000.

Im Gegensatz zu 401(k)s und verwandten Ruhestandskonten am Arbeitsplatz, IRAs bieten in der Regel eine größere Auswahl an Anlageoptionen.

So, welches das Beste ist? Ein Rother oder traditioneller 401(k)? Wenn Sie Ihre Steuerbelastung im Ruhestand diversifizieren möchten, einige ergänzen gerne ein 401 (k) mit einem Roth IRA. Aber wenn Sie mehr daran interessiert sind, weniger Steuern zu zahlen? heute , eine traditionelle IRA kann dies besser erreichen.

Beachten Sie, dass Sie möglicherweise nicht in eine Roth IRA investieren können, wenn du zu viel verdienst. Wenn Sie verheiratet sind und gemeinsam Steuern erheben, der IRS sagt, dass Sie vollständig zu einer Roth IRA beitragen können, solange Ihr bereinigtes Bruttoeinkommen nicht mehr als 186 USD beträgt, 000. Single Filer müssen weniger als 118 US-Dollar verdienen, 000 bis zur Grenze beizutragen.

Maklerkonto

Sobald die 401(k)- und IRA-Basen abgedeckt sind, Eine weitere Möglichkeit, Ihr Geld langfristig zu vermehren, besteht darin, in ein diversifiziertes Maklerkonto zu investieren. Die Steuervorteile dürfen nicht als attraktiv angesehen werden, aber diese Konten bieten in der Regel mehr Flexibilität. Plus, Sie können so viel investieren, wie Sie möchten – keine Grenzen.

Um ein Konto zu eröffnen, Sie können zu jedem Broker gehen und aus einer Vielzahl von Investitionen wählen, einschließlich Aktien, Investment-/Indexfonds, CDs und Anleihen.

Automatisierte Anlageplattformen wie Wealthfront, Ellevest und Betterment bieten auch diversifizierte Portfolios an, die Ihr Geld hauptsächlich in Exchange Traded Funds (ETFs) oder Indexfonds anlegen.

Es gibt keine Strafe, wenn Sie Ihr Geld vor dem Alter von 59 ½ Jahren von einem Brokerkonto abheben, wie es bei der 401 (k) oder IRA der Fall ist. Dies macht Maklerkonten flexibler und hilfreicher, um diese nicht allzu weit entfernten Ziele zu erreichen.

Zum Beispiel, Wenn Sie wissen, dass Sie in 10 Jahren ein Haus kaufen möchten, Die Investition in ein Portfolio von Indexfonds kann dazu beitragen, dass Ihr Geld schneller wächst, als wenn es auf einem Girokonto liegt. Und Sie können das Geld jederzeit abheben, Keine Fragen gefragt.

Natürlich, es gibt steuerliche Auswirkungen.

Die Gewinne, die Sie aus dem Verkauf Ihrer Anlagen erzielen, unterliegen einer sogenannten „Kapitalertragssteuer“. aber abhängig von den Anlagearten, die Sie in Ihrem Portfolio auswählen – und davon, wie lange Sie diese Anlagen halten – kann Ihre Steuerpflicht variieren.

Wenn Sie Anlagen im Portfolio in weniger als einem Jahr verkaufen, Sie zahlen kurzfristige Kapitalertragsteuer, Dies entspricht Ihrer aktuellen Einkommensteuerklasse (bis zu 39,6%). Wenn Sie warten und Investitionen nach einem Jahr verkaufen, du wirst bezahlen langfristig Kapitalertragsteuer auf jeden Gewinn, zwischen null und 20 %, abhängig von Ihrer aktuellen Steuerklasse.

Haben Sie eine Frage für Farnoosh? Sie können Ihre Fragen über Twitter @Farnoosh stellen, Facebook oder E-Mail an farnoosh@farnoosh.tv (bitte „Mint Blog“ in der Betreffzeile beachten).

Farnoosh Torabi ist Amerikas führende Behörde für persönliche Finanzen, die den Amerikanern dabei hilft, ihr reichstes Leben zu führen. glücklichste Leben. Von ihren Anfängen als Berichterstattung für das Money Magazine bis hin zur heutigen Moderation einer Primetime-Serie auf CNBC und dem monatlichen Schreiben für O, Das Oprah-Magazin, Sie ist unsere beliebteste Geldexpertin und Freundin geworden.

investieren

- So bezahlen Sie Ihre Rechnungen während des Studiums

- So diversifizieren Sie Ihr Portfolio:13 intelligente Strategien

- So helfen Sie Ihren Eltern, in den Ruhestand zu gehen

- So behalten Sie den Überblick über Ihre Investitionen

- So stellen Sie sicher, dass Ihre Finanzen eine Goldmedaille verdienen

- So investieren Sie Geld, um Ihr Vermögen zu vergrößern

- Wie wichtig ist es, frühzeitig mit der Finanzierung Ihres Ruhestands zu beginnen?

- Beste Roth IRA-Investitionen – Wie Sie investieren, macht einen großen Unterschied in Ihrem Rentenportfolio

- Wie sollten Sie während COVID-19 mit Ihrer Altersvorsorge und Ihren Investitionen umgehen?

-

4 Wege, um zu verhindern, dass Neid Ihre Altersvorsorge ruiniert

4 Wege, um zu verhindern, dass Neid Ihre Altersvorsorge ruiniert Die Börse hatte 2017 ein großartiges Jahr, Der S&P 500 stieg um mehr als 19 Prozent. Hat Ihr Portfolio auch geklappt? Wenn nicht, Sie können das Gefühl haben, etwas verpasst zu haben. Sie könnten soga...

-

Woher wissen Sie, ob Sie Ihrem Finanzberater vertrauen können?

Woher wissen Sie, ob Sie Ihrem Finanzberater vertrauen können? Die Finanzdienstleistungslandschaft wird immer komplexer, und es ist schwer zu wissen, ob Sie von Ihrem Finanzberater auf Ihr Geld kommen. Eigentlich, laut unserer Financial Trust Survey 2019, Jeder f...