Was sind Collateralized Debt Obligations (CDOs)?

Collateralized Debt Obligations (CDOs) haben in den letzten Jahren viel Aufmerksamkeit erfahren. Vor dem großen Finanzkollaps 2008 war der Markt für Collateralized Debt Obligations der größte Markt. Dieser Markt war sogar größer als das US-Finanzministerium. Jedoch, Da die meisten CDOs als Derivate gelten, ist ihr Wert buchstäblich über Nacht verdampft.

Was ist ein CDO?

Ein CDO ist eine Anleihe, die durch irgendeine Form von Sicherheiten besichert ist. wie Hypotheken oder Kredite. Der CDO schafft eine Struktur wie eine Kapitalgesellschaft mit dem einzigen Zweck, ein Anlagevehikel mit unterschiedlichen Anlegerklassen zu schaffen. Auf diese Weise, Es ist eine Reihe von Anleihen, Eigenkapitalinstrumente, und Derivate.

Die Struktur einer CDO

Jeden Monat, der CDO erwirtschaftet einen Cashflow aus den Kreditsicherheiten, oder Hypotheken. Dieser Cashflow wird dann an die Anleger ausgeschüttet. Die gesamte Struktur des Deals wird in so genannte Tranchen aufgeteilt. Jede Tranche hat eine eigene Reihe von Anlegerklassen, denen ein bestimmter Anteil der Anlage zugeteilt wird. Weil die CDO so kompliziert ist, für jede Tranche gelten unterschiedliche Merkmale normaler Anlagen, oder Anlegerklasse.

Zum Beispiel, genau wie Schuldtitel, die Collateralized Debt Obligation wird Senior Debt Investoren spielen, dann Junior-Debt-Investoren und schließlich Equity-Investoren. Dies kann man sich als eine auf dem Kopf stehende Pyramide vorstellen, bei der die Inhaber von vorrangigen Schuldtiteln jeden Monat den Großteil des Cashflows erhalten. Wenn der CDO am unteren Ende der Pyramide gut abschneidet, Die Aktienanleger werden eine hohe Rendite erhalten, nachdem alle Schuldner ihre Zahlungen erhalten haben, wie es im Prospekt bei Abschluss der Transaktion vorgeschrieben ist.

Jede Tranche hat ihre Mischung aus Kreditqualität des Deals. Einige der Schulden können mit Triple A bewertet werden, ein Teil des Deals kann als Junk-Bond-Status eingestuft werden. Es ist alles eine Frage des Financial Engineering, denn diese Anlageform gilt höchstwahrscheinlich als Hybridanlage. Die Anlage kann unterschiedliche Merkmale aufweisen; wie zum Beispiel, Eigenkapital, Schuldtitel und derivative Vehikel.

Wer investiert in CDOs

Die meisten Anleger können nicht an der CDO-Investition teilnehmen, Daher sind die meisten Anleger in diesem Markt professionelle und private Anleger. Viele dieser Anlageklassen haben Top-Hat-Investoren, die über Privatbanken handeln, um Informationen oder Prospekte für diese Anlagearten zu erhalten. Mit anderen Worten, Millionäre und institutionelle Anleger sind der primäre Zielmarkt für Collateralized Debt Obligations.

CDOs waren aufgrund ihrer höheren prozentualen Anleiherenditen für Triple-A-Anleihen sehr beliebt. Es gibt auch Steuervorteile für die Anlage in diese Klasse von Hybridanleihen. Sie können sich an Ihren CPA wenden, um weitere Informationen zu einigen der Steuervorteile zu erhalten.

Risiko einer CDO

Wie bei jeder Investition je höher die Belohnung, desto höher das Risiko. Das zugrunde liegende Risiko eines CDO ist groß, da es an Verbindlichkeiten gebunden ist, In einer schlechten Wirtschaft, Ein CDO kann den größten Teil seines Wertes verlieren, daher ist es am besten, diese Art von Investition den Profis zu überlassen.

investieren

-

Welche Sicherheitsarten gibt es?

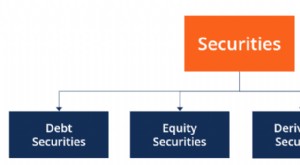

Welche Sicherheitsarten gibt es? Es gibt vier Hauptarten von Wertpapieren:Schuldtitel, Beteiligungspapiere, derivative Wertpapiere, und hybride Wertpapiere, die eine Kombination aus Fremd- und Eigenkapital sind. Abb. 1. Wertpa...

-

Schuldeneintreiber rufen meine Familie an – was nun?

Schuldeneintreiber rufen meine Familie an – was nun? Es ist schon schlimm genug, wenn Schuldeneintreiber anfangen, dich anzurufen, aber was ist, wenn sie anfangen, deine Familienmitglieder zu jagen, auch? Können Inkassounternehmen dies legal tun? Die ...