Ein Blick auf die postmoderne Portfoliotheorie

Die moderne Portfoliotheorie (MPT) wurde erstmals in den 1920er Jahren entwickelt, um den Wert eines Portfolios aufgrund seiner Diversifikation zu schätzen. Der MPT ist ein tatsächlicher mathematischer Algorithmus, der zeigt, dass ein diversifiziertes Portfolio weniger riskant ist als jede einzelne Anlage. Weiter, Es zielt darauf ab, dieses Risiko angemessen auszubalancieren, damit das Portfolio für jede inkrementelle Erhöhung des Risikos den größtmöglichen Ertrag bietet. Während der MPT lange Zeit für eine bahnbrechende Theorie gehalten wurde, und sein Schöpfer gewann sogar einen Nobelpreis, sie wurde aus mehreren Gründen durch die "postmoderne Portfoliotheorie" (PMPT) ersetzt.

Einschränkungen des MPT

Es gibt eine Reihe von Einschränkungen hinsichtlich der Effektivität des MPT, um Risiko und Ertrag eines Portfolios zu messen. Zuerst, Die Theorie basiert auf der Hypothese, dass die Varianz das beste Risikomaß für eine Investition ist. Die Varianz ist ein Maß dafür, wie stark sich ein Wertpapier von einem zentralen Mittelwert nach oben und unten bewegt. Ein hochvariables Wertpapier gilt aufgrund seiner Unvorhersehbarkeit als sehr riskant. Jedoch, Unvorhersehbarkeit und Risiko sind nicht unbedingt korreliert. Der MPT greift auch zu kurz in seiner Annahme, dass die gemeinsame elliptische Verteilung eines Portfolios repräsentativ für die Gewinne aller seiner einzelnen Wertpapiere ist. Eigentlich, Ein Ausreißer kann die Fähigkeit einer einzelnen Kurve, die Rentabilität und das Risiko eines Portfolios darzustellen, stark einschränken. Durch unterschiedliche Messungen, der Einfluss von Ausreißern kann reduziert werden.

Im PMPT verwendete Faktoren

Um die Defizite des MPT zu überwinden, Das Rentenforschungsinstitut der San Francisco State University hat sich einer neuen Matrix angenommen. Diese Matrix umfasste mehrere Faktoren, um das Risiko und den Ertrag eines vollständigen Portfolios zu messen. Zu diesen Faktoren gehören:

- Abwärtsrisiko – Das Abwärtsrisiko jeder Anlage ist, wie viel der Anleger verlieren könnte, wenn sich der Markt dreht. Dies ist eine "Worst-Case-Szenario"-Formel.

- Sortino-Ratio - Dies ist eine Modifikation der seit langem verwendeten Sharpe-Ratio zur Messung der Volatilität. Im Nenner des Verhältnisses, die Sortino-Ratio verwendet die Abwärtsabweichung anstelle der Standardabweichung. Dies bedeutet, dass das Verhältnis die Volatilität nach oben nicht berücksichtigt, sondern nur die Volatilität nach unten verwendet, um das Risiko darzustellen.

- Volatilitätsschiefe – Dies ist ein Maß für die Volatilitätsdifferenz eines Optionskontrakts. Es misst den Unterschied zwischen "out-of-the-money", " "am Geld" und "im Geld" schlägt zu. Wenn die Volatilität verzerrt ist, er sinkt mit steigendem Ausübungspreis. Dies liegt daran, dass der Manager eines Portfolios mehr Calls schreibt als Puts auf Optionen.

Moderne Anwendung des PMPT

Als gemeinsamer Investor Sie werden den Algorithmus für den PMPT wahrscheinlich bei keiner Ihrer Anlageentscheidungen verwenden. Diese Messung ist sehr aufwendig, und es wird hauptsächlich von Analysten verwendet, um zu beschreiben, wie ein Portfolio das Risiko reduzieren kann. Durch die Verwendung dieser Erkenntnisse, Sie können versuchen, Ihr Portfolio richtig zu diversifizieren, um Ihr Risiko insgesamt zu reduzieren und gleichzeitig Ihren Gewinn zu maximieren. Jedoch, Sie müssen sich darauf verlassen, dass Ihr Anlageanalyst den Algorithmus versteht und auf Ihr Portfolio anwendet, wenn er Ihnen Anlagemöglichkeiten empfiehlt. Andernfalls, Sie benötigen einen komplizierten Finanzrechner und viel Zeit, um Ihre Optionen zu analysieren.

investieren

- Das Risiko von Geschäftsbanken

- 6 Mängel der modernen Portfoliotheorie

- Ein Blick auf den Unit Trust

- Die Grundlagen der Optimal-Portfolio-Theorie

- Ein Blick auf den Einkommensfonds

- Moderne Portfoliotheorie:Die Grundlagen

- Ist der Markt auf dem Höhepunkt? Warum Ihr Portfolio diversifiziert sein sollte

- Was ist moderne Portfoliotheorie?

- Die Bedeutung der Anlagediversifikation

-

Wer ist Harry Markowitz?

Wer ist Harry Markowitz? Harry Markowitz ist ein amerikanischer Ökonom und Schöpfer der einflussreichen Modern Portfolio Theory (MPT), die auch heute noch weit verbreitet ist. Quelle Zusammenfassung Harry...

-

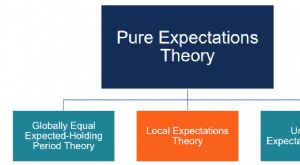

Was ist die Theorie der lokalen Erwartungen?

Was ist die Theorie der lokalen Erwartungen? In Finanz- und Wirtschaftswissenschaften, Die Local Expectations Theory ist eine Theorie, die besagt, dass die Renditen von Anleihen mit unterschiedlichen Laufzeiten über den kurzfristigen Anlagehoriz...