Autopilot-Investitionen:Die Vor- und Nachteile von Zielfonds

Eine wachsende Zahl von Amerikanern überspringt die Gelegenheit, den Wall-Street-Tycoon zu spielen. entscheiden, ihre Anlageportfolios stattdessen auf Autopilot zu stellen.

Das Investment-Management-Schwergewicht The Vanguard Group prognostiziert, dass bis 2022 mehr als drei Viertel seiner 401(k)-Kunden ausschließlich in ein automatisches Anlageprogramm investieren werden. laut dem „How America Saves 2018“-Bericht des Unternehmens. Der Wandel vom aktiven zum passiven Investieren ist global, nach neuen Untersuchungen der Fed, und könnte mit einigen Risiken verbunden sein, einschließlich mehr Druck auf Maklerfirmen, erfolgreich zu sein.

Der Aufbau eines gut diversifizierten Anlageportfolios kann überwältigend sein. Stichtagsfonds sind beliebt, weil sie den Prozess für die Teilnehmer vereinfachen, sagt Jean Young, Senior Research Analyst bei Vanguards Center for Investor Research.

Stichtagsfonds, oft eine Art Investmentfonds, werden als „Set it and forget it“-Investitionsoptionen angesehen, denn nachdem die Teilnehmer ihren Beitrag von ihrem Gehaltsscheck festgelegt und die Fonds ausgewählt haben, der Asset-Mix in den Fonds passt sich automatisch an, wird langsam konservativer, da die Teilnehmer älter werden und sich dem Ruhestand nähern.

„Deshalb wachsen die Target-Date-Fonds bei Vanguard und allen großen Anbietern, “ sagt Jung. „Für die Leute ist es einfach einfacher.“

Zum Jahresende 2017, fast 6 von 10 aller Vanguard-Teilnehmer waren ausschließlich in ein automatisches Investitionsprogramm investiert – verglichen mit nur 1 von 10 Ende 2003 und nur 2 von 10 Ende 2007. Mehr als die Hälfte der Teilnehmer (51 Prozent) waren ausschließlich in einen einzigen Zielfonds investiert, laut dem Bericht „How America Saves 2018“.

Insgesamt, Zieldatumsfonds übertrafen 2017 ein Vermögen von 1 Billion US-Dollar, nachdem sie im Laufe des Jahres ein Allzeithoch von 70 Milliarden US-Dollar an geschätzten Nettoflüssen verzeichnet hatten. 95 Prozent des Neugeldes flossen in passive Stichtagsserien, die überwiegend in Indexfonds investieren, laut dem 2018 Target-Date Fund Landscape Report von Morningstar Research Services.

Vorteile von Stichtagsfonds

- Fonds mit Zieldatum sind relativ einfach zu wählen, und viele 401(k)-Pläne registrieren automatisch Teilnehmer.

- Die Gebühren für Stichtagsfonds weisen einen mehrjährigen Abwärtstrend auf und erreichen Ende 2017 eine gewichtete Kostenquote von 0,66 Prozent. laut Morningstar.

- Zieldatumsfonds berücksichtigen das Alter eines Anlegers, um ein diversifiziertes Portfolio zu schaffen, das Risiken ausgleicht.

Zieldatumsfonds helfen den Menschen, das Wasser des Investierens zu überwinden, sagt Jennifer Shulman, Eigentümer und Auftraggeber von Simply Balanced Solutions LLC, ein in Florida ansässiges professionelles tägliches Money-Management-Unternehmen.

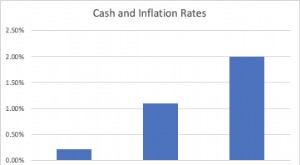

„Ganz allgemein, ein Fonds mit Zieldatum wäre eine ziemlich gute Sache, um Sie von der Seitenlinie abzuheben und in den Markt einzusteigen, um vom (Markt-)Wachstum zu profitieren, “ sagt Schulmann. „Es ist verdammt konservativ, sein Geld auf einer CD (Einzahlungsbescheinigung) oder einem Sparkonto aufzubewahren. und du wirst nicht viel Geld verdienen."

Langfristig, die Leute möchten einen zertifizierten Finanzplaner, der sich über den richtigen Portfolio-Mix und die Grenzen der passiven Anlage über Zielfonds beraten lässt, Sie sagt.

Nachteile von Fonds mit Zieldatum

- Fonds mit Zieldatum sind nicht immer eine universelle Anlageoption.

- Fonds mit Zieldatum können für einige Anleger zu schnell zu konservativ werden.

- Es bestehen Bedenken hinsichtlich der Finanzstabilität im Zusammenhang mit der zunehmenden Konzentration im passiven Fondsmanagement.

Passive Fonds haben Vanguard und anderen Managern von Investmentfonds und Exchange Traded Funds geholfen, einen großen Teil des Investmentmarktes zu erobern. laut Experten der Federal Reserve Bank of Boston und des Board of Governors of the Federal Reserve System.

Im Arbeitspapier „The Shift from Active to Passive Investing:Potentielle Risiken für die Finanzstabilität?“ Analysten der Fed vermuten, dass „ein bedeutendes idiosynkratisches Ereignis bei einem sehr großen Unternehmen“ – wie etwa eine Cybersicherheitsverletzung – zu einer massiven Nachfrage nach ihrem Geld führen könnte. zu weitreichenderen negativen finanziellen Folgen für den Markt führen.

Auf mikroökonomischer Ebene Anleger möchten möglicherweise einen Finanzberater treffen oder eine Option finden, die ihren individuellen Bedürfnissen entspricht, vor allem, wenn sie sich dem Ruhestand nähern.

„Da ist diese Frage:Passt eine Größe für alle? In der Akkumulationsphase der Stichtagsfonds macht einen ziemlich guten Job, wenn das einzige, was wir über Sie wissen, das Jahr ist, in dem Sie in Rente gehen könnten, “ sagt Jung. "Letzten Endes, Wir sollten alle eine maßgeschneiderte Lösung haben, die nicht nur berücksichtigt, was Sie in Ihrem aktuellen Plan mit Ihrem aktuellen Arbeitgeber haben, sondern Ihr gesamtes Vermögensbild.“

investieren

- Vor- und Nachteile fokussierter Fonds

- Vor- und Nachteile von Investitionen in Sektorenrotation

- Vor- und Nachteile von Tax Lien Investing

- Vor- und Nachteile von Offshore-Investitionen

- Vor- und Nachteile der Börse – Investieren

- Die Vor- und Nachteile von Life Cycle Funds

- Getrennte Fonds:Die Vor- und Nachteile

- Die Vor- und Nachteile von Top-Down-Investitionen

- Was sind die Vor- und Nachteile einer Investition in ELSS-Investmentfonds?

-

Die Vor- und Nachteile von festverzinslichen Anlagen

Ihr Geld zu investieren hat ein einfaches Ziel:Sie möchten, dass es wächst. Einige Anlagemöglichkeiten erfordern ein Abwägen der großen Risiken, Ihr Geld zu verlieren, mit den Belohnungen eines beschl...

-

5 Vor- und Nachteile der Investition in Rentenversicherungen

5 Vor- und Nachteile der Investition in Rentenversicherungen Heldenbilder/Getty Images Zum Nennwert, Renten bieten ein solides Angebot:ein garantiertes Einkommen für das Leben. Aber sie sind nicht die einfachsten Produkte. Annuitäten können für Versicherung...