Was ist die Security Market Line (SML)?

Die Wertpapiermarktlinie (SML) ist eine visuelle Darstellung des Capital Asset Pricing Model (CAPM)Capital Asset Pricing Model (CAPM)Das Capital Asset Pricing Model (CAPM) ist ein Modell, das die Beziehung zwischen erwarteter Rendite und Risiko eines Wertpapiers beschreibt . Die CAPM-Formel zeigt, dass die Rendite eines Wertpapiers der risikofreien Rendite zuzüglich einer Risikoprämie entspricht. basierend auf dem Beta dieser Sicherheit. SML ist eine theoretische Darstellung der erwarteten Renditen von Vermögenswerten basierend auf systematischen, nicht diversifizierbares Risiko.

Idiosynkratische Risiken sind in der Wertpapiermarktlinie nicht enthalten. Im weiteren Sinne, der SML stellt die erwarteten Marktrenditen für ein marktgängiges Wertpapier bei einem bestimmten Marktrisiko für das marktgängige Wertpapier dar. Die Höhe des Risikos wird durch das Beta eines Wertpapiers gegenüber dem Markt bestimmt.

Theoretisch, Der „Markt“ bezieht sich auf alle riskanten Vermögenswerte. In der Praxis, normalerweise wird ein Proxy verwendet. Ein Beispiel für gängige Proxys ist der Dow Jones Industrial Average (DJIA), S&P 500 IndexS&P 500 IndexDer Standard and Poor’s 500 Index, abgekürzt als S&P 500 Index, ist ein Index, der die Aktien von 500 börsennotierten Unternehmen der und der NASDAQ 100. Die Wertpapiermarktlinie kann auch verwendet werden, um die Preisbildung eines Vermögenswerts grafisch zu verstehen. Jedoch, die Wertpapiermarktlinie ist in der Praxis nicht immer anwendbar, da es sehr weit gefasste Annahmen gibt, die nicht immer zutreffen.

Annahmen der Wertpapiermarktlinie

Da die Wertpapiermarktlinie eine grafische Darstellung des Capital Asset Pricing Model (CAPM) ist, die Annahmen für CAPM gelten auch für SML. Am häufigsten, CAPM ist ein Ein-Faktor-Modell, das nur auf dem Grad des systematischen Risikos basiert, dem ein Wertpapier ausgesetzt ist.

Je größer das systematische Risiko ist, je größer die erwartete Rendite für das Wertpapier ist – mehr Risiko bedeutet mehr Ertrag. Es handelt sich um eine lineare Beziehung und erklärt, warum die Wertpapiermarktlinie eine gerade Linie ist. Jedoch, Es müssen sehr weit gefasste Annahmen getroffen werden, damit ein einfaktorielles Modell aufrechterhalten werden kann. Im Folgenden sind einige SML-Annahmen aufgeführt:

- Alle Marktteilnehmer sind Preisnehmer und können den Preis eines Wertpapiers nicht beeinflussen.

- Der Anlagehorizont ist für alle Anleger gleich.

- Es gibt keine Leerverkäufe.

- Es fallen keine Steuern oder Transaktionskosten an.

- Es gibt nur einen risikofreien Vermögenswert.

- Es gibt mehrere riskante Vermögenswerte.

- Alle Marktteilnehmer sind rational.

Komponenten der SML

Die Wertpapiermarktlinie besteht aus dem risikofreien ZinsRisikofreier ZinssatzDer risikofreie Zinssatz ist der Zinssatz, den ein Anleger für eine Anlage ohne Risiko erwarten kann. In der Praxis, der risikofreie Zinssatz wird im Allgemeinen als gleich dem Zinssatz angesehen, der für einen 3-Monats-Schatzwechsel des Staates gezahlt wird, im Allgemeinen die sicherste Investition, die ein Anleger tätigen kann., das Beta des Vermögenswerts in Bezug auf den Markt, und die erwartete Marktrisikoprämie. Die Komponenten ergeben die erwartete Rendite eines Vermögenswerts. Zusätzlich, die SML-Formel kann verwendet werden, um die Risikoprämie des Vermögenswerts zu berechnen. Nachfolgend finden Sie die Formel zur Berechnung der Wertpapiermarktlinie:

Wertpapiermarktlinie =Risikofreier Zinssatz + [Beta * (Erwartete Marktrendite – Risikofreier Zinssatz)]

Woher:

- Risikofreier Tarif – Aktueller risikoloser Zinssatz

- Beta – Beta des Wertpapiers für den Markt

- Erwartete Marktrendite – Erwartete Rendite aller riskanten Vermögenswerte

Plotten der Funktion für alle positiven Betas, mit der Einschränkung einer positiven Marktrisikoprämie (Erwartete Marktrendite – risikofreier Zinssatz), wird die typische Sicherheitsmarktlinie ergeben. Um die erwartete Risikoprämie eines Wertpapiers zu erhalten, Ziehen Sie den ersten risikofreien Zinssatz von beiden Seiten der Gleichung ab. Es wird produziert:

Erwartete Sicherheitsrisikoprämie =Beta * (Erwartete Marktrendite – risikofreier Zinssatz)

SML- und Asset-Preise

Die Wertpapiermarktlinie kann auch verwendet werden, um festzustellen, ob ein Vermögenswert über- oder unterbewertet ist, angesichts seines systematischen Risikos, im Vergleich zum Markt. Grafisch, wenn der Vermögenswert bei einem bestimmten systematischen Risiko eine Rendite bietet, die höher ist als die des Marktes, er wird oberhalb der Wertpapiermarktlinie eingezeichnet. Jedoch, wenn der Vermögenswert bei einem bestimmten systematischen Risiko eine niedrigere Rendite als der Markt bietet, er wird unterhalb der Wertpapiermarktlinie eingezeichnet.

Wenn ein Vermögenswert über der Wertpapiermarktlinie dargestellt wird, es ist unterbewertet. Wenn unten ein Vermögenswert dargestellt ist, es ist überteuert. Der intuitive Grund, warum ein über dem SML eingezeichneter Vermögenswert unterbewertet ist, besteht darin, dass er eine höhere Rendite als der Markt liefert. und es liegt daran, dass die Kosten für den Kauf des Vermögenswerts nicht hoch genug sind. Die Rendite eines Vermögenswerts steht in direktem Zusammenhang mit dem Preis, zu dem der Vermögenswert gekauft wird. Daher, mit der Wertpapiermarktlinie, wenn ein Vermögenswert eine zu hohe Rendite abwirft, es bedeutet, dass es unterbewertet ist.

Die gleiche Intuition gilt, wenn ein Vermögenswert überteuert ist. Der Preis des Vermögenswerts ist zu hoch, die die Renditen des Vermögenswerts aufzehrt und somit bewirkt, dass der Vermögenswert unterhalb der Wertpapiermarktlinie dargestellt wird. Mit der Theorie des effizienten Marktes Vermögenswerte, die über dem SML aufgetragen sind, werden gekauft, was die Nachfrage und den Preis des Vermögenswerts erhöht, wodurch die erwartete Rendite sinkt und sie wieder auf die Wertpapiermarktlinie zurückgeführt wird.

Mehr Ressourcen

CFI ist der offizielle Anbieter der globalen Capital Markets &Securities Analyst (CMSA)™-Programmseite - CMSARegistrieren Sie sich beim CMSA®-Programm von CFI und werden Sie zertifizierter Capital Markets &Securities Analyst. Bringen Sie Ihre Karriere mit unseren Zertifizierungsprogrammen und Kursen voran. Zertifizierungsprogramm, entwickelt, um jedem zu helfen, ein erstklassiger Finanzanalyst zu werden. Um Ihre Karriere weiter voranzutreiben, die folgenden zusätzlichen Ressourcen werden nützlich sein:

- BetaBetaDas Beta (β) eines Anlagepapiers (d. h. einer Aktie) ist ein Maß für seine Renditevolatilität im Verhältnis zum Gesamtmarkt. Es wird als Risikomaß verwendet und ist integraler Bestandteil des Capital Asset Pricing Model (CAPM). Ein Unternehmen mit einem höheren Beta hat ein höheres Risiko und auch höhere erwartete Renditen.

- Erwartete RenditeErwartete RenditeDie erwartete Rendite einer Anlage ist der Erwartungswert der Wahrscheinlichkeitsverteilung möglicher Renditen, die sie den Anlegern bieten kann. Die Kapitalrendite ist eine unbekannte Variable mit unterschiedlichen Werten, die mit unterschiedlichen Wahrscheinlichkeiten verbunden sind.

- Idiosynkratisches RisikoIdiosynkratisches RisikoIdiosynkratisches Risiko, manchmal auch als unsystematisches Risiko bezeichnet, ist das inhärente Risiko, das mit der Anlage in einen bestimmten Vermögenswert – wie eine Aktie – verbunden ist

- MarktrisikoprämieMarktrisikoprämieDie Marktrisikoprämie ist die zusätzliche Rendite, die ein Anleger erwartet, wenn er ein risikoreiches Marktportfolio anstelle von risikofreien Anlagen hält.

Investition

- Was ist die Advance Decline Ratio?

- Was ist die Advance-Decline (A/D)-Linie?

- Was ist die Advance-Decline-Linie?

- Was ist der Call-Markt?

- Was ist der kapitalisierungsgewichtete Index?

- Was ist der Terminmarkt?

- Was ist das Hindenburg-Omen?

- Was hält den Markt?

- Was soll ich tun, wenn der Markt zusammenbricht?

-

Was ist der NIFTY 50-Index?

Was ist der NIFTY 50-Index? NIFTY 50 ist der wichtigste Index der National Stock Exchange of India Limited (NSE)National Stock Exchange of India Limited (NSE)Die National Stock Exchange of India Limited (NSE) ist die größte Fina...

-

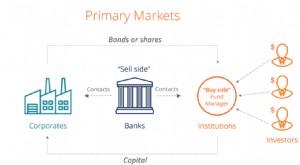

Was ist der Primärmarkt?

Was ist der Primärmarkt? Der Primärmarkt ist der Finanzmarkt, auf dem neue WertpapiereÖffentliche WertpapiereÖffentliche Wertpapiere, oder marktgängige Wertpapiere, sind Anlagen, die offen oder leicht auf einem Markt gehandel...