Was ist der inflationsbereinigte RRR?

Die inflationsbereinigte erforderliche Rendite (RRR) ist die erforderliche Rendite nach Berücksichtigung der Inflationseffekte. Denken Sie daran, dass die erforderliche Rendite (auch bekannt als Hurdle-RateHurdle-Rate-DefinitionEine Hurdle-Rate, die auch als minimale akzeptable Rendite (MARR) bekannt ist, ist die erforderliche Mindestrendite oder Zielrate, die Anleger von einer Anlage erwarten. Der Satz wird durch die Ermittlung der Kapitalkosten bestimmt, damit verbundene Risiken, aktuelle Möglichkeiten der Geschäftsausweitung, Renditen für ähnliche Investitionen, und andere Faktoren) ist die Mindestrendite, die ein Anleger für eine Anlage zu akzeptieren bereit ist.

Was ist die erforderliche Rendite?

Die erforderliche Rendite ist eines der grundlegendsten Konzepte bei der Geldanlage, das als Maßstab für die Machbarkeit eines Investitionsprojekts verwendet wird. Ist die Rendite einer Anlage geringer als die geforderte Rendite, das Investitionsvorhaben ist abzulehnen.

Umgekehrt, wenn die Rendite einer Anlage die erforderliche Rendite übersteigt, das Projekt muss durchgeführt werden. Zur selben Zeit, Eine niedrigere erforderliche Rendite weist auf ein geringeres Risiko hin, das der Investition zuzuschreiben ist, während ein höherer RRR mit dem höheren zugrunde liegenden Risiko eines Projekts verbunden ist.

Trotz der Bedeutung der geforderten Rendite, die finanzielle Maßnahme weist noch eine Reihe von Mängeln auf. Zum Beispiel, der RRR berücksichtigt nicht mehrere makroökonomische Faktoren wie Inflation, Dies ist ein anhaltender Preisanstieg von Gütern und Dienstleistungen in der Wirtschaft. Im Wesentlichen, die anhaltenden Preissteigerungen führen zu einer Erosion des Geldwertes. Daher, der nominell geforderten Rendite ohne Berücksichtigung von Inflationseffekten potenziell irreführende Schlussfolgerungen über die Rentabilität eines Investitionsvorhabens liefern.

Die RRR inflationsbereinigt ist besonders nützlich, um Investitionsprojekte in verschiedenen Ländern zu vergleichen. Der Hauptgrund dafür ist, dass Länder auf der ganzen Welt mit erheblich unterschiedlichen Inflationsraten konfrontiert sind. Zum Beispiel, Denken Sie an ein Unternehmen, das zwei Investitionsprojekte in Betracht zieht:eines in den USA und das andere in der Türkei.

Obwohl die nominale RRR für das Projekt in der Türkei höher ist als die nominale RRR für das Projekt in den Vereinigten Staaten, Wir müssen zugeben, dass die Inflationsrate in der Türkei fast zehnmal höher ist als in den Vereinigten Staaten (20% vs. 2%, bzw). Daher, wenn wir die Nominalrenditen der Projekte um die Inflationseffekte anpassen, Wir werden feststellen, dass die tatsächliche erforderliche Rendite des Projekts in der Türkei weit unter der tatsächlichen erforderlichen Rendite in den Vereinigten Staaten liegt.

Formel für den inflationsbereinigten RRR

Im Wesentlichen, man kann die erforderliche Rendite leicht berechnen, indem man die entsprechende nominale RRR kennt. Die mathematische Formel zur Anpassung der erforderlichen Rendite an die Inflationseffekte lautet:

Woher:

- RRR – die nominell erforderliche Rendite einer Anlage (berücksichtigt den Inflationseffekt nicht)

- ich – die Inflationsrate

Beispiel für die inflationsbereinigte RRR

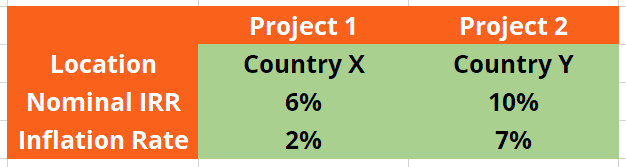

Unternehmen A betrachtet zwei Investitionsprojekte in zwei verschiedenen Ländern. Projekt 1 wird in Land X implementiert, während Projekt 2 in Land Y ausgeführt wird. Als Analyst bei Unternehmen A, Sie haben die Aufgabe, die Berechnungen zu erstellen, um festzustellen, welches der beiden Investitionsvorhaben für Ihr Unternehmen am sinnvollsten ist.

Als Maß dafür kann die erforderliche Rendite (RRR) herangezogen werden, um zu erkennen, welches der Investitionsvorhaben attraktiver ist. Sie haben festgestellt, dass die nominale erforderliche Rendite für Projekt 1 6 % beträgt, während die nominale erforderliche Rendite für Projekt 2 10 % beträgt. Jedoch, Sie wissen, dass die nominale RRR die Auswirkungen der Inflation nicht berücksichtigt, Land X und Unternehmen Y melden jedoch unterschiedliche Inflationsraten von 2 % und 7 %, bzw). Daher, die nominalen RRRs müssen angepasst werden, um vertrauenswürdigere Schlussfolgerungen zu erhalten.

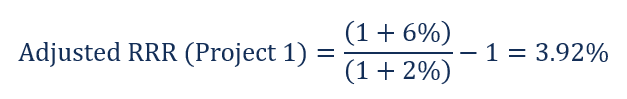

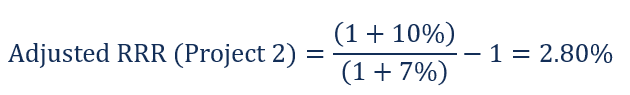

Unter Verwendung der obigen Informationen, die um die Inflationseffekte bereinigten RRRs ergeben sich wie folgt:

Die obigen Ergebnisse zeigen uns, dass Projekt 2 aus Investorensicht weniger attraktiv ist als Projekt 1, da die hohe Inflation in Land Y einen Großteil der Projektrendite vernichtet.

Zusätzliche Ressourcen

CFI bietet den Financial Modeling &Valuation Analyst (FMVA)™Werden Sie zum Certified Financial Modeling &Valuation Analyst (FMVA)®Die Zertifizierung zum Financial Modeling and Valuation Analyst (FMVA)® von CFI wird Ihnen dabei helfen, das Vertrauen zu gewinnen, das Sie für Ihre Finanzkarriere benötigen. Melden Sie sich noch heute an! Zertifizierungsprogramm für diejenigen, die ihre Karriere auf die nächste Stufe bringen möchten. Um weiter zu lernen und Ihre Karriere voranzutreiben, die folgenden Ressourcen werden hilfreich sein:

- Rechnungslegungs-Rendite-VorlageBuchungs-Rendite-Vorlage Diese Rechnungslegungs-Rendite-Vorlage zeigt zwei Beispiele für die Berechnung des FER. Die buchhalterische Rendite (ARR) ist der durchschnittliche Nettoertrag, den ein Vermögenswert voraussichtlich erzielen wird, geteilt durch seine durchschnittlichen Kapitalkosten, als Jahresprozentsatz ausgedrückt. Der FER ist eine Formel, die verwendet wird, um Investitionsentscheidungen zu treffen. Thesen

- WirtschaftsindikatorenWirtschaftsindikatorenEin Wirtschaftsindikator ist eine Kennzahl, die verwendet wird, um zu bewerten, messen, und bewerten den allgemeinen Gesundheitszustand der Makroökonomie. Ökonomische Indikatoren

- MarktrisikoprämieMarktrisikoprämieDie Marktrisikoprämie ist die zusätzliche Rendite, die ein Anleger erwartet, wenn er ein risikoreiches Marktportfolio anstelle von risikofreien Anlagen hält.

- ProjektmanagementProjektmanagementProjektmanagement ist darauf ausgelegt, ein Endprodukt zu produzieren, das sich auf eine Organisation auswirkt. Hier ist Wissen, Fähigkeiten, Erfahrung, und

investieren

- Was ist der Unterschied zwischen Rendite und Zinssatz?

- Was ist der Forward-Kurs?

- Was ist der interne Zinsfuß (IRR)?

- Was ist der modifizierte interne Zinsfuß (MIRR)?

- Was ist die geldgewichtete Rendite (MWRR)?

- Was ist der Übernachtungspreis?

- Was ist der Prime-Tarif?

- Was ist die Rendite (ROR)?

- Wie hoch ist die durchschnittliche Jahresrendite des S&P 500?

-

Was ist die erforderliche Rendite?

Was ist die erforderliche Rendite? Die erforderliche Rendite (Hurdle Rate) ist die Mindestrendite, die ein Anleger für seine Anlage erwartet. Im Wesentlichen, der erforderliche Satz ist die minimal akzeptable Entschädigung für das Risi...

-

Was ist das Sortino-Verhältnis?

Was ist das Sortino-Verhältnis? Die Sortino-Ratio ist eine Kennzahl zur Risikoanpassung, die verwendet wird, um die zusätzliche Rendite für jede Einheit des Abwärtsrisikos zu bestimmen. Sie wird berechnet, indem zunächst die Differe...