Was sind Robo-Advisor?

Robo-Advisor sind Online-Anlageverwaltungsdienste, die mathematische Algorithmen verwenden, um Finanzberatung mit minimalem menschlichem Eingreifen zu bieten. Sie verwenden ihre Algorithmen, um Kundenvermögen so effizient wie möglich zu verwalten und zuzuweisen.

Robo-Advisor verwenden Online-Fragebögen, die Auskunft über den Grad der Risikoaversion der Kunden geben, finanzieller Status, und gewünschter Return on InvestmentReturn on Investment (ROI)Return on Investment (ROI) ist ein Leistungsmaß, das verwendet wird, um die Rendite einer Investition zu bewerten oder die Effizienz verschiedener Investitionen zu vergleichen.

Grad der Risikoaversion

Der Grad der RisikoaversionRisikoaversionRisikoaversion bezieht sich auf die Tendenz eines Wirtschaftssubjekts, Gewissheit strikt der Ungewissheit vorzuziehen. Ein Wirtschaftssubjekt mit Risikoaversion wird als risikoavers bezeichnet. Formal, ein risikoscheuer Agent zieht den Erwartungswert eines Glücksspiels strikt dem Glücksspiel selbst vor. bezieht sich auf das Ausmaß, in dem Anleger bereit sind, die Renditen zu senken, um die Unsicherheit zu verringern. Für eine Einzelperson, sie variiert in der Regel je nach den finanziellen Zielen und dem Zeithorizont der Anlage.

Zum Beispiel, jemand, der kurz vor dem Ruhestand steht, würde eher zu risikoaversen Anlagen tendieren, da er es sich nicht leisten kann, seine Ersparnisse zu verlieren. Im Gegensatz, ein junger Investor kann risikofreudiger sein, da sie Zeit haben, verlorene Gelder wiederzuerlangen.

Arten von Anlegern

Eine Person/Investor kann wie folgt kategorisiert werden:

1. Risikoscheu

Risikoaverse Anleger suchen in der Regel nach sicheren Anlagen, obwohl sie möglicherweise relativ niedrigere Renditen erzielen.

2. Risikoneutral

Risikoneutrale Anleger neigen dazu, relativ riskanten und sicheren Anlagen gleichgültig zu sein.

3. Risikosuchend

Risikosuchende Anleger bevorzugen in der Regel risikoreichere Anlagen, die hohe Renditen bieten.

Funktionen von Robo-Advisors

1. Portfoliomanagement

Robo-Advisor erstellen optimale Portfolios basierend auf den Präferenzen der Anleger. Typischerweise Portfolios werden basierend auf einer Variante der Modern Portfolio Theory erstellt, die sich auf die Allokation von Mitteln auf Aktien konzentriert, die nicht perfekt positiv korreliert sind.

Robo-Advisor weisen in der Regel Gelder risikoreichen Vermögenswerten und risikofreien Vermögenswerten zu. und die Gewichte werden basierend auf den Zielen und dem Risikoprofil der Anleger festgelegt. Robo-Advisor überwachen und gewichten das Portfolio, wenn sich die wirtschaftlichen Bedingungen ändern, indem sie die Gewichtung von risikoreichen und risikofreien Vermögenswerten anpassen.

2. Steuerverluste

Bei der Tax Loss Harvesting handelt es sich um den Verkauf von Wertpapieren mit Verlust, um Kapitalgewinnsteuern einzusparenKapitalgewinnsteuerKapitalgewinnsteuer ist eine Steuer, die auf Kapitalgewinne oder die Gewinne, die eine natürliche Person aus dem Verkauf von Vermögenswerten erzielt, erhoben wird. Die Steuer wird erst erhoben, wenn der Vermögenswert in Bargeld umgewandelt wurde, und nicht, wenn es noch in den Händen eines Investors ist., in der Regel gegen Ende des Steuerjahres. Durch den Verkauf eines Wertpapiers mit Verlust, Anleger vermeiden es, Steuern auf diese Einkünfte zu zahlen.

Zur selben Zeit, Es ist wichtig, in ein ähnliches Wertpapier zu investieren, um die Portfolioallokation beizubehalten und die Früchte eines Aufschwungs an den Märkten zu ernten. Robo-Advisor automatisieren den Prozess, Benutzer können mühelos von der Einziehung von Steuerverlusten profitieren.

Vorteile von Robo-Advisors

1. Weniger teuer

Robo-Berater bieten traditionelle Anlageverwaltungsdienste zu viel niedrigeren Gebühren an als ihre menschlichen Kollegen (FinanzberaterFinanzberaterEin Finanzberater ist ein Finanzexperte, der Beratung und Beratung zu den Finanzen einer Person oder eines Unternehmens bietet. Finanzberater können Einzelpersonen und Unternehmen dabei helfen, ihre finanziellen Ziele früher zu erreichen indem sie ihren Kunden Strategien und Möglichkeiten zur Verfügung stellen, um mehr Vermögen zu schaffen). Der Mindestbetrag, der für die Nutzung solcher Arten von Software erforderlich ist, ist auch viel niedriger als der von Finanzplanern geforderte Mindestbetrag.

2. Einfach zu bedienen und sicher

Robo-Advisor bieten auch einen Mehrwert, indem sie es Anlegern ermöglichen, bequem über Mobiltelefone oder Webanwendungen in viele verschiedene Anlageklassen zu investieren. Außerdem, Sie bieten vollen Zugriff auf Portfoliomanagement-Tools, die den Benutzern mehr Flexibilität und Sicherheit bieten.

Einschränkungen von Robo-Advisors

Obwohl Robo-Advisor günstigere und schnellere Anlageverwaltungsdienste anbieten als menschliche Berater, Sie fehlt die Subjektivität erforderlich vollständig personalisierte Dienstleistungen anzubieten.

Robo-Berater vs. menschliche Berater

Finanzberater verfügen in der Regel über das erforderliche Fachwissen, um Trades auszuführen und Portfolios für ihre Kunden aufzubauen. Da jeder Kunde dazu neigt, eine einzigartige Einstellung zum Risiko einzunehmen, Berater müssen bei der Zusammenstellung von Portfolios basierend auf den Zielen und Bedürfnissen der Kunden oft subjektiv sein. Die Berater sind auch dafür verantwortlich, sich regelmäßig bei ihren Kunden zu melden und die Anlageziele aufgrund von Marktveränderungen neu zu bewerten.

Für ihr Fachwissen, Verwaltung, und Ausführungsfähigkeit, Finanzberater berechnen Kundengebühren und/oder Provisionen, die extrem hoch sein können. Auf der anderen Seite, Robo-Advisor berechnen relativ niedrige oder vernachlässigbare Gebühren; jedoch, Der Kompromiss besteht in der Subjektivität und dem Grad der Personalisierung, die menschliche Berater bieten.

Robo-Advisor stellen Anlegern und Benutzern die Ressourcen und Werkzeuge zur Verfügung, die zur Ausführung von Trades und zum Aufbau von Portfolios erforderlich sind. zusammen mit der Möglichkeit, ihre Investition zu automatisieren. Noch, Robo-Advisor bieten zwar mehr Flexibilität, geringere Kosten, und höhere Kontrolle für Investoren, ihnen fehlt das Fachwissen und die Subjektivität menschlicher Berater.

Sind Robo-Advisor sicher?

Robo-Advisor sind weder sicher noch riskant – das Risiko eines von einem Robo-Advisor verwalteten Portfolios hängt vollständig von den Präferenzen des Anlegers ab. Robo-Advisor bieten Anlegern eine Vielzahl von Risiko- und Zeitplänen zur Auswahl.

Risikotolerante Anleger können ein riskantes Portfolio wählen (z. B. mehr Aktien, weniger Staatsanleihen), während risikoaverse Anleger ein Portfolio wählen können, das bei geringerer Volatilität niedrigere Renditen bietet (z. eine relativ höhere Konzentration risikoloser Wertpapiere). Durch die Einschätzung der Risikobereitschaft jedes einzelnen Anlegers, Robo-Advisor sind in der Lage, personalisierte Portfolios zu kuratieren.

Beispiele für Robo-Advisor

1. ReichtumEinfach

WealthSimple erhebt eine Verwaltungsgebühr von 0,40%-0,50%, je nach Portfolio. Es ist kein Mindestanlagebetrag erforderlich, und das Unternehmen bietet an, bis zu 10 US-Dollar zu verwalten, 000 Vermögenswerte ein Jahr lang frei.

2. Reichtum

Wealthfront erhebt eine Verwaltungsgebühr von 0,25%. Es erfordert eine Mindestinvestition von 500 USD und bietet die Möglichkeit, bis zu 5 USD zu verwalten. 000 Vermögenswerte ein Jahr lang kostenlos.

3. Besserung

Betterment erhebt eine Verwaltungsgebühr von 0,25%. Es erfordert keinen Mindestanlagebetrag und bietet die Möglichkeit, Vermögenswerte ein Jahr lang kostenlos für qualifizierte Einlagen zu verwalten.

4. Ellevest

Ellevest erhebt eine Verwaltungsgebühr von 0,25%. Es erfordert eine Mindestinvestition von 0 USD und bietet ein kostenloses Abonnement von Ellevest Digital (0,25% Jahresgebühr) für einen Monat. Es ist auch ein Unternehmen, das „von Frauen gebaut wurde, für Frauen."

5. SoFi Automatisiertes Investieren

SoFi erhebt eine Verwaltungsgebühr von 0%. Es erfordert eine Mindestinvestition von 0 USD und bietet eine kostenlose Karriereberatung, sowie Rabatte auf qualifizierende Einzahlungen.

Mehr Ressourcen

CFI ist der offizielle Anbieter der Commercial Banking &Credit Analyst (CBCA)™-Programmseite - CBCAGet die CBCA™-Zertifizierung von CFI und wird ein Commercial Banking &Credit Analyst. Melden Sie sich an und fördern Sie Ihre Karriere mit unseren Zertifizierungsprogrammen und -kursen. Zertifizierungsprogramm, entwickelt, um jeden in einen Weltklasse-Finanzanalysten zu verwandeln.

Um Ihnen zu helfen, ein erstklassiger Finanzanalyst zu werden und Ihre Karriere zu Ihrem vollen Potenzial zu entwickeln, Diese zusätzlichen Ressourcen werden sehr hilfreich sein:

- AlgorithmenAlgorithms (Algos)Algorithms (Algos) sind eine Reihe von Anweisungen, die eingeführt werden, um eine Aufgabe auszuführen. Sie automatisieren den Handel, um Gewinne in einer Häufigkeit zu erzielen, die für einen menschlichen Händler unmöglich ist.

- Investieren:Ein Leitfaden für AnfängerInvestieren:Ein Leitfaden für AnfängerDer Leitfaden Investieren für Anfänger von CFI zeigt Ihnen die Grundlagen des Investierens und die ersten Schritte. Erfahren Sie mehr über verschiedene Strategien und Techniken für den Handel

- Risiko und RenditeRisiko und RenditeBei Investitionen, Risiko und Rendite sind stark korreliert. Erhöhte potenzielle Renditen gehen in der Regel mit einem erhöhten Risiko einher. Zu den verschiedenen Arten von Risiken gehören projektspezifische Risiken, branchenspezifisches Risiko, Wettbewerbsrisiko, internationales Risiko, und Marktrisiko.

- Subjektives vs. objektives TradingObjektives vs. subjektives TradingObjektives vs. subjektives Trading:Die meisten Trader folgen entweder einem im Wesentlichen objektiven oder subjektiven Trading-Stil. Objektive Trader befolgen eine Reihe von Regeln, um ihre Handelsentscheidungen zu leiten. Sie ziehen es vor, Kauf- und Verkaufsentscheidungen im Wesentlichen vorgeplant zu haben. Im Gegensatz, Subjektive Trader lehnen es ab, strenge Regeln zu verwenden

investieren

-

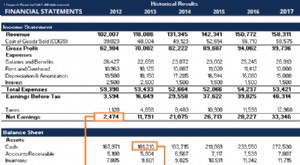

Was sind Jahresabschlüsse?

Was sind Jahresabschlüsse? Jahresabschlüsse sind Aufzeichnungen über die Finanzlage und die Aktivitäten eines Unternehmens während eines bestimmten Zeitraums. Jahresabschlüsse zeigen die finanzielle Leistungsfähigkeit und Stärk...

-

Was sind Intersegment-Verkäufe?

Was sind Intersegment-Verkäufe? Umsätze zwischen Segmenten beziehen sich auf Umsätze, die durch eine Transaktion zwischen Segmenten innerhalb desselben Geschäfts erzielt werden. Dies ist in der Regel bei großen Konglomeraten der Fal...