Was ist ein Einkommensfonds?

Ein Ertragsfonds ist ein Anlagevehikel ähnlich einem Investmentfonds oder einem Exchange Traded Fund (ETF) Exchange Traded Note (ETN) Eine Exchange Traded Note (ETN) ist ein Darlehensinstrument, das von einem Finanzunternehmen ausgegeben wird. wie eine Bank. Es kommt mit einer festgelegten Laufzeit, in der Regel betont dies das laufende Einkommen im Vergleich zu Kapitalgewinnen oder Wertsteigerungen. Der Begriff laufendes Einkommen bezieht sich auf Einkommen, das auf einer festen Basis erhalten wird, verglichen mit dem Warten auf einen zukünftigen Zeitpunkt, um die finanzielle Auszahlung zu erhalten. Zum Beispiel, Die Entschädigung aus dem Einkommensfonds wird in der Regel monatlich oder vierteljährlich gewährt.

In der Regel über Finanzinstitute organisiert, Ertragsfonds bestehen aus VorzugsaktienVorzugsaktienVorzugsaktien (Vorzugsaktien, Vorzugsaktien) sind die Klasse des Aktienbesitzes an einer Kapitalgesellschaft, die einen vorrangigen Anspruch auf das Vermögen der Gesellschaft gegenüber Stammaktien hat. Die Aktien sind vorrangiger als Stammaktien, aber im Vergleich zu Schulden nachrangiger. wie Anleihen., Dividenden zahlende Aktien, Fesseln, und Verbindlichkeiten gegenüber Regierungen/Unternehmen. Solche Fonds gelten für Anleger als risikoarme Option, da sie in der Regel Aktien mit einer fairen Dividendenzahlungsgeschichte halten.

Aufgrund des risikoarmen und festverzinslichen Charakters von Verzinsungsfonds, Sie sind beliebt bei Personen, die sich eine zusätzliche Einkommensquelle für den Ruhestand schaffen möchten.

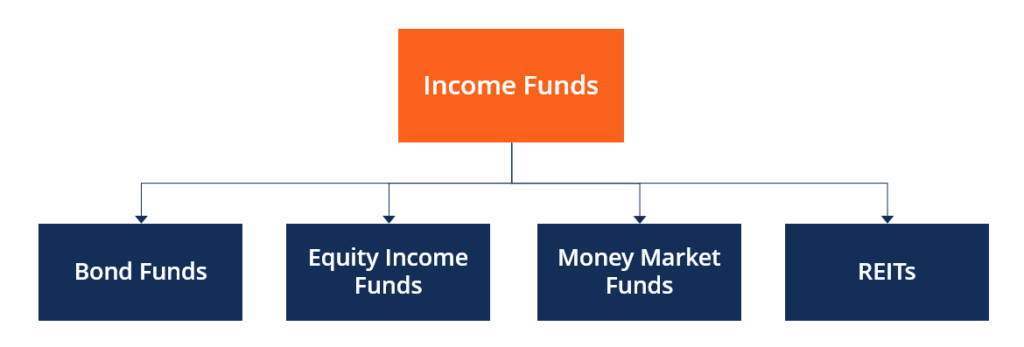

Arten von Einkommensfonds

Wenn es um die Abweichung von Ertragsmitteln geht, Der Hauptaspekt der Differenzierung bezieht sich darauf, in was der Fonds konkret investiert. Zu den Arten von Ertragsfonds gehören:

1. Rentenfonds

Wie der Name schon sagt, Rentenfonds sind eine Art von Ertragsfonds, die sich auf Investitionen in Unternehmens- und Staatsanleihen spezialisiert haben. Anleger werden von Staatsanleihen angezogen, weil sie praktisch kein Risiko bergen und als sicherer Hafen fungierenSicherer HafenEin sicherer Hafen ist ein Begriff, der sich auf eine Anlage bezieht, von der erwartet wird, dass sie in Zeiten des wirtschaftlichen Abschwungs ihren Wert behält oder steigt, für Personen, die nach einer sicheren Option suchen . Aufgrund der Risikominderung, Solche Anleihen bieten im Vergleich zu Unternehmensanleihen niedrigere Dividendenrenditen.

Bei Unternehmensanleihen, Anleger werden von ihnen angezogen, weil sie höhere Renditen bieten, um das zusätzliche Risiko auszugleichen, das dem Anleger eingeräumt wird.

2. Aktienfonds

Ein Equity Income Fund ist eine Art von Einkommensfonds, der in Dividendenaktien von Unternehmen investiert. Es richtet sich an Anleger, die voraussichtlich monatliche Erträge aus ihrem Dividendenportfolio erzielen möchten.

3. Geldmarktfonds

Ein Geldmarktfonds ist eine Form eines Ertragsfonds, der in Commercial Papers investiertCommercial PaperEin Commercial Paper bezieht sich auf eine kurzfristige, unbesicherte Schuldverschreibungen, die von Finanzinstituten und großen Unternehmen anstelle teurerer Finanzierungsmethoden ausgegeben wurden., kurzfristige Schatzwechsel, und Einlagenzertifikate (CDs).

Obwohl sie nicht wie die meisten Bankprodukte über eine Einlagensicherung des Bundes verfügen, Geldmarktfonds bieten Anlegern durch niedrigere Renditen eine sehr sichere Option.

4. Real Estate Investment Trusts (REITs)

Ein Real Estate Investment Trust (REIT) ist eine juristische Person, die Immobilieninvestments besitzt, wie Wohnen, gewerbliche Bürogebäude, Einzelhandelsstandorte, und Hotels.

Der Hauptvorteil eines REIT-Ertragsfonds besteht darin, die Vorteile des Immobilienbesitzes zu realisieren, ohne die Immobilie tatsächlich besitzen und unterhalten zu müssen.

Vorteile von Einkommensfonds

Abgesehen von der potentiellen Risikoaversion, Es gibt eine Vielzahl von Vorteilen, die Ertragsfonds den Anlegern bieten, einschließlich:

Diversifikation :Wenn eine natürliche Person in Ertragsfonds investiert, Sie bieten eine Auswahl an spezifischen Anlageklassen, die es Anlegern ermöglichen, ihr Portfolio umfassend zu diversifizieren.

Kostenquoten :Die meisten Ertragsfonds bieten niedrige KostenquotenKostenquoteEine Kostenquote ist eine Gebühr, die von einer Investmentgesellschaft für die Verwaltung der Fonds der Anteilinhaber erhoben wird. Investmentgesellschaften wie Investmentfonds fallen bei der Verwaltung von Anlegerfonds häufig verschiedene Betriebsausgaben an, und sie berechnen einen kleinen Prozentsatz der verwalteten Mittel, um die Ausgaben zu decken., Anlegern ermöglichen, ihre Nettoerträge aus Investitionen zu steigern.

Vereinfachtes Investieren :Einkommensfonds sind einfach zu verwalten, da Einzelpersonen ihr monatliches Budget ganz einfach bestimmen können und regelmäßige Zahlungen erhalten.

Wenn Sie auf der Suche nach einer sicheren Geldanlage sind, die nicht viel Management- oder Finanzwissen erfordert, dann kann eine Investition in einen Ertragsfonds eine praktikable Option sein.

Nachteile von Einkommensfonds

In einer Finanzwelt, die Anlegern viele Möglichkeiten bietet, Einkommensfonds sind möglicherweise nicht die erste Wahl. Nachfolgend sind die Nachteile von Ertragsfonds gegenüber anderen Finanzinstrumenten dargestellt:

Risikoübernahme :Ein weit verbreitetes Missverständnis ist, dass Einkommensfonds zu 100 % risikofrei sind. Das ist nicht der Fall, jedoch. Einige Formen von Einkommensfonds, wie Aktienfonds, bergen tatsächlich ein gewisses Risiko und sollten gründlich untersucht werden, bevor eine Entscheidung getroffen wird.

Leistungsmessung :In den meisten Fällen, Ertragsfonds sind nicht in der Lage, die Leistung effektiv zu messen. Vor allem Dividenden, die erzielte Rendite kann den tatsächlichen finanziellen Gewinn übersehen.

Obwohl minimal, die Nachteile eines Ertragsfonds können potenzielle Investitionen abschrecken. Es ist von Vorteil, sich zunächst der potenziellen Nachteile eines bestimmten Finanzinstruments bewusst zu sein.

In Einkommensfonds investieren

Wenn Sie in ein Finanzinstrument investieren, Es ist wichtig, sich der Merkmale bewusst zu sein, die Ihren finanziellen Gewinn entweder erhöhen oder verringern können.

Wenn Sie in einen Ertragsfonds investieren, Es ist wichtig, Folgendes zu recherchieren und zu berücksichtigen:

- Die Ertrags-Kosten-Kostenquote zur Messung der Rentabilität

- Welche Art von Einkommensfonds ist für Ihre Situation und Ihre zukünftigen Ziele am besten geeignet

- Die bisherige historische Wertentwicklung des Ertragsfonds, an dem Sie interessiert sind

- Die Verwaltung des Einkommensfonds in Bezug auf Zahlungsintervalle und Einkommensplan

Wenn Sie sich über einige der oben genannten Merkmale besser informieren, können Sie ein viel intelligenteres und profitableres Unterfangen erzielen, das den Anlegern hilft, das gewünschte Ergebnis zu erzielen.

Verwandte Lektüre

CFI bietet die Capital Markets &Securities Analyst (CMSA)®-Programmseite - CMSARegistrieren Sie sich für das CMSA®-Programm von CFI und werden Sie zertifizierter Capital Markets &Securities Analyst. Bringen Sie Ihre Karriere mit unseren Zertifizierungsprogrammen und Kursen voran. Zertifizierungsprogramm für diejenigen, die ihre Karriere auf die nächste Stufe bringen möchten. Um weiter zu lernen und Ihre Karriere voranzutreiben, die folgenden Ressourcen werden hilfreich sein:

- 10-jährige US-Treasury Note10-jährige US-Treasury NoteDie 10-jährige US-Treasury Note ist eine vom US-Finanzministerium begebene Schuldverschreibung mit einer Laufzeit von 10 Jahren.

- Certificate of Deposit (CD)Certificate of Deposit (CD)Ein Depositenzertifikat (CD) bezieht sich auf ein Finanzprodukt, das von Finanzinstituten – wie Banken und Kreditgenossenschaften – angeboten wird, die

- Federal Deposit Insurance Corporation (FDIC)Federal Deposit Insurance Corporation (FDIC)Die Federal Deposit Insurance Corporation (FDIC) ist eine staatliche Einrichtung, die Einlagensicherung gegen Bankausfälle anbietet. Der Körper wurde geschaffen

- InvestmentfondsPublikumsfondsEin Investmentfonds ist ein Pool von Geldern, die von vielen Anlegern gesammelt werden, um in Aktien zu investieren, Fesseln, oder andere Wertpapiere. Investmentfonds befinden sich im Besitz einer Gruppe von Anlegern und werden von Fachleuten verwaltet. Informieren Sie sich über die verschiedenen Fondsarten, wie sie arbeiten, und Vorteile und Kompromisse einer Investition in sie

investieren

-

Was sind offene Investmentfonds?

Was sind offene Investmentfonds? Offene Investmentfonds beziehen sich auf Investmentfonds, die Anteile an Anleger auf der Grundlage des Nettoinventarwerts (NAV) des Fonds ausgeben. Der Begriff Nettoinventarwert wird häufig in Bezug a...

-

Was ist ein Quantenfonds?

Was ist ein Quantenfonds? Ein quantitativer Fonds (kurz für quantitativer Fonds) ist ein Investmentfonds, der mathematische und statistische Techniken zusammen mit automatisierten Algorithmen und fortschrittlichen quantitative...