Was ist ein Goldenes Kreuz?

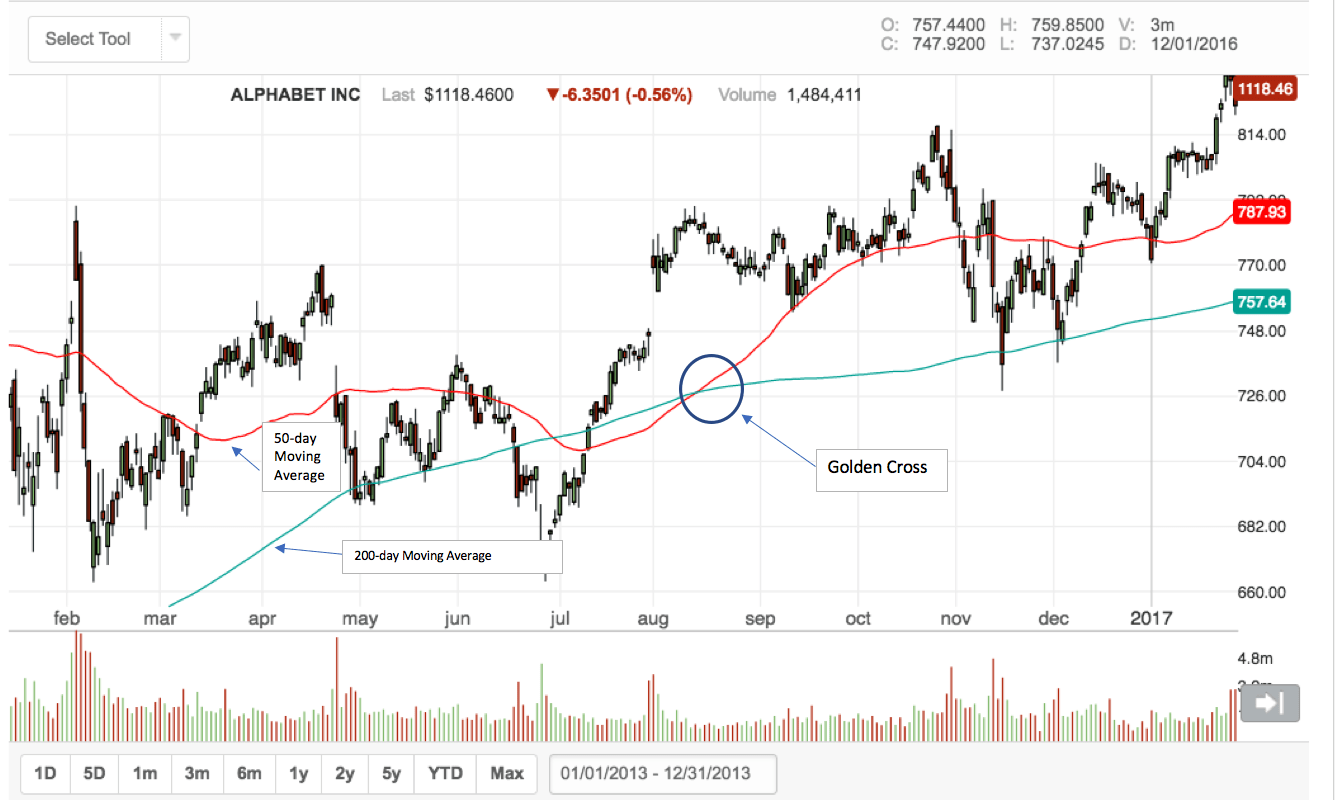

Ein Goldenes Kreuz ist ein grundlegender technischer IndikatorTechnische Analyse - Ein Leitfaden für Anfänger Die technische Analyse ist eine Form der Anlagebewertung, die vergangene Kurse analysiert, um zukünftige Kursbewegungen vorherzusagen. Technische Analysten glauben, dass die gemeinsamen Aktionen aller Marktteilnehmer alle relevanten Informationen korrekt widerspiegeln, und deshalb, weisen Wertpapieren fortlaufend einen angemessenen Marktwert zu. die auf dem Markt auftritt, wenn ein kurzfristiger gleitender Durchschnitt (50-Tage) eines Vermögenswerts über einen langfristigen gleitenden Durchschnitt (200-Tage) steigt. Wenn Händler sehen, dass ein Goldenes Kreuz erscheint, Sie sehen dieses Chartmuster als Hinweis auf einen starken BullenmarktBullish und BearishProfessionals in Corporate Finance bezeichnen die Märkte regelmäßig als bullish und bearish basierend auf positiven oder negativen Kursbewegungen. Ein Bärenmarkt wird in der Regel als gegeben angesehen, wenn der Preis seit dem Höchststand um 20 % oder mehr gefallen ist. und ein Bullenmarkt gilt als eine 20%ige Erholung von einem Markttief.

Diagrammquelle

Viele Anleger betrachten das Goldene Kreuz als Chartmuster des „heiligen Grals“. Sie betrachten es als eines der deutlichsten Signale eines Bullenmarktes und, deshalb, ein starkes Kaufsignal. Jedoch, es gibt auch Analysten, die die Gültigkeit des Kreuzmusters in Frage stellen. Sie tun dies aufgrund der begrenzten Forschung, um ihre Legitimität als Handelsmechanismus zu belegen und zu beweisenHandelsmechanismenHandelsmechanismen beziehen sich auf die verschiedenen Methoden, mit denen Vermögenswerte gehandelt werden. Die beiden Haupttypen von Handelsmechanismen sind quotierungsgesteuerte und auftragsgesteuerte Handelsmechanismen. Die jüngste Bewertungsmöglichkeit ist zugunsten des Goldenen Kreuzes. Da das Muster zuletzt im S&P 500 Index aufgetreten ist, der Index ist um mehr als 50 % gestiegen

Es gibt eine zweite, umgekehrter Indikator – das Todeskreuz – das ist die Umkehrung des Goldenen Kreuzes. Das Death Cross tritt auf, wenn der gleitende 50-Tage-Durchschnitt eines Wertpapiers von oben nach unten seinen gleitenden 200-Tage-Durchschnitt kreuzt. Das Todeskreuz weist auf einen zukünftigen Bärenmarkt hin.

Die drei Phasen eines Goldenen Kreuzes

Es gibt drei spezifische Phasen für das Goldene Kreuz. In der ersten Phase besteht ein Abwärtstrend, der jedoch am Ende ist, da das Verkaufsinteresse von einem stärkeren Kaufinteresse überwältigt wird.

Die zweite Phase beinhaltet die Entstehung eines neuen Aufwärtstrends. Der Ausbruch des neuen Aufwärtstrends wird markiert, wenn der kurzfristige Durchschnitt von unten nach über den langfristigen Durchschnitt kreuzt, das Goldene Kreuz bilden.

In der Schlussphase, der neue Aufwärtstrend wird verlängert, mit anhaltenden Gewinnen, die einen Bullenmarkt bestätigen. Während dieser Phase, die beiden gleitenden Durchschnitte des Goldenen Kreuzes sollten beide als Unterstützungsniveaus fungieren, wenn korrigierende Abwärtsretracements auftreten. Solange sowohl der Preis als auch der 50-Tage-Durchschnitt über dem 200-Tage-Durchschnitt liegen, der Bullenmarkt gilt als intakt.

So verwenden Sie das Goldene Kreuz

Händler können das Goldene Kreuz nutzen, um gute Zeiten für den Markteintritt und -ausstieg zu bestimmen. Der Indikator kann auch ein Werkzeug sein, mit dem Händler besser verstehen können, wann es sinnvoll ist, zu verkaufen und wann es für sie besser ist, zu kaufen und zu halten.

Händler, die ein Wertpapier kaufen möchtenMarketable SecuritiesMarketable Securities sind unbeschränkte kurzfristige Finanzinstrumente, die entweder für Beteiligungspapiere oder Schuldtitel eines börsennotierten Unternehmens ausgegeben werden. Die Emittenten schaffen diese Instrumente ausdrücklich zur Mittelbeschaffung zur weiteren Finanzierung der Geschäftstätigkeit und Expansion. wird manchmal in den Markt eintreten, wenn das Wertpapier Preis über den gleitenden 200-Tage-Durchschnitt steigt, anstatt auf den gleitenden 50-Tage-Durchschnitt zu warten. Dies liegt daran, dass das Goldene Kreuz oft ein deutlich nacheilender Indikator ist. Es kann nicht vorkommen, bis der Markt bereits von einem Bären in einen Aufwärtstrend übergegangen ist.

Trader, die auf dem Markt Leerverkäufe tätigen, können das goldene Kreuz als Signal dafür verwenden, dass die Baisse vorbei ist und es an der Zeit ist, ihre Positionen zu verlassen.

Das Goldene Kreuz wird sowohl für den Handel mit einzelnen Wertpapieren als auch für Marktindizes wie dem Dow Jones Industrial Average (DJIA) verwendet.

Einige Händler entscheiden sich für die Verwendung verschiedener gleitender Durchschnitte, um ein Goldenes Kreuz anzuzeigen. Zum Beispiel, ein Händler könnte den gleitenden 100-Tage-Durchschnitt anstelle des 200-Tage-Durchschnitts ersetzen. Das Muster kann auch in kürzeren Zeiträumen gesucht werden, wie ein Stundendiagramm.

Schließlich, viele Analysten verwenden ergänzende technische Indikatoren, um die Angabe eines Goldenen Kreuzes zu bestätigen. Momentum-Indikatoren wie der Average Directional Index (ADX) oder der Relative Strength Index (RSI) sind beliebte Optionen. Dies liegt daran, dass Momentum-Indikatoren oft führend sind, anstatt zu zögern, Indikatoren. Deswegen, sie können dazu beitragen, die Tendenz des Cross-Musters zu überwinden, deutlich hinter der Preisbewegung zurückzubleiben.

Widerstand gegen das Kreuzsignal

Einige Händler und Marktanalysten sind nach wie vor resistent gegen die Verwendung des Goldenen Kreuzes (und des Todeskreuzes) als zuverlässige Handelssignale. Ihre Einwände rühren vor allem daher, dass das Cross-Muster häufig ein sehr nachlaufender Indikator ist. Betrachtet man die obige Grafik, Sie können sehen, dass der Markt die Talsohle erreicht hat und sich auf einem Preisniveau, das deutlich unter dem des Goldenen Kreuzes liegt, nach oben dreht. Das Cross-Muster kann Händlern einen begrenzten Vorhersagewert bieten und als Bestätigung eines Aufwärtstrends wertvoller sein. und nicht als Trendwendesignal.

Das Goldene Kreuz ist von Bedeutung, da es ein technischer Indikator ist, der von vielen Händlern und Analysten verwendet wird. Das Diagrammmuster ist, deshalb, wahrscheinlich eine erhebliche Menge an Käufen auf einem Markt anziehen. Wenn ja, dann kann es zu einer Art sich selbst erfüllender Prophezeiung werden. Händler sehen das Muster und kaufen den Markt, und ihre Käufe reichen aus, um einen Aufwärtstrend zu erzeugen oder aufrechtzuerhalten.

Verwandte Lektüre

CFI ist ein globaler Anbieter von Schulungen für Finanzanalysten und beaufsichtigt den Financial Modeling &Valuation AnalystWerden Sie ein Certified Financial Modeling &Valuation Analyst (FMVA)®Die Zertifizierung zum Financial Modeling and Valuation Analyst (FMVA)® von CFI hilft Ihnen, das Vertrauen in Ihre Finanzen zu gewinnen Werdegang. Melden Sie sich noch heute an! Zertifizierungsprogramm. Um Ihre Karriere weiter voranzutreiben, Diese zusätzlichen Ressourcen werden hilfreich sein:

- Crack SpreadCrack SpreadCrack Spread bezieht sich auf die Preisdifferenz zwischen einem Barrel Rohöl und seinen Nebenprodukten wie Benzin, Heizöl, Kerosin, Kerosin, Asphaltuntergrund, Dieselkraftstoff, und Heizöl. Das Geschäft mit der Raffination von Rohöl in verschiedene Komponenten war aus Umsatzsicht schon immer volatil.

- MACD-OszillatorMACD-Oszillator - Technische AnalyseDer MACD-Oszillator wird verwendet, um kurzfristige Konvergenz und Divergenz des gleitenden Durchschnitts zu untersuchen. Der MACD-Oszillator ist ein zweischneidiger technischer Indikator, da er Händlern und Analysten die Möglichkeit bietet, Trends auf dem Markt zu verfolgen, sowie das Momentum von Preisänderungen abzuschätzen.

- DreiecksmusterTriangle Patterns - Technische AnalyseDie Dreiecksmuster sind gängige Chartmuster, die jeder Trader kennen sollte. Dreiecksmuster sind wichtig, weil sie helfen, die Fortsetzung eines zinsbullischen oder bärischen Marktes anzuzeigen. Sie können einem Händler auch dabei helfen, eine Marktumkehr zu erkennen.

- TRIN-IndikatorTRIN-Indikator - Technische AnalyseDer TRIN-Indikator ist die Abkürzung für Trading-Index. Die TRIN-Anzeige, auch als ARMS-Index bekannt, da er von Richard Arms entwickelt wurde, ist funktionell ein Oszillatortyp-Indikator, der hauptsächlich verwendet wird, um kurzfristig überkaufte oder überverkaufte Bedingungen an der Börse zu identifizieren.

investieren

-

Was ist das Harami-Kreuz?

Was ist das Harami-Kreuz? Das Harami-Kreuz ist ein Candlestick-Muster, das im Wertpapierhandel verwendet wird. Es ist eine große Kerze, die dem aktuellen Trend der Aktie folgt oder sich in diese Richtung bewegt. gefolgt von ei...

-

Was ist das US-CAD-Währungskreuz?

Was ist das US-CAD-Währungskreuz? Das USD/CAD-Währungspaar stellt den notierten Wechselkurs für den Umtausch von US in CAD dar. oder, wie viele kanadische Dollar man für jeden US-Dollar erhält. Zum Beispiel, ein USD/CAD-Kurs von 1,25 ...