Definition von WACC

Die gewichteten durchschnittlichen Kapitalkosten (WACC) eines Unternehmens stellen seine gemischten Kapitalkosten dar. Bevor ein Unternehmen Gewinne erzielen kann, sie muss zumindest ausreichende Einnahmen erwirtschaften, um die Kosten für die Finanzierung ihres Betriebs zu decken. über alle Quellen hinweg, einschließlich Stammaktien, Vorzugsaktien, und Schulden. Die Kosten jeder Kapitalart werden mit ihrem prozentualen Anteil am Gesamtkapital gewichtet und addiert. Dieser Leitfaden bietet eine detaillierte Aufschlüsselung dessen, was WACC ist, warum es verwendet wird, wie berechnet man das, und wird einige Beispiele liefern.

WACC wird in der Finanzmodellierung verwendetWas ist FinanzmodellierungFinanzmodellierung wird in Excel durchgeführt, um die finanzielle Leistung eines Unternehmens vorherzusagen. Überblick über Financial Modeling, wie und warum man ein Modell baut. als Abzinsungssatz zur Berechnung des NettobarwertsNet Present Value (NPV)Net Present Value (NPV) ist der Wert aller zukünftigen Cashflows (positiv und negativ) über die gesamte Laufzeit einer Anlage, abgezinst auf die Gegenwart. eines Geschäfts.

Bild:CFI-Kurs zur Modellierung der Unternehmensbewertung.

Was ist die WACC-Formel?

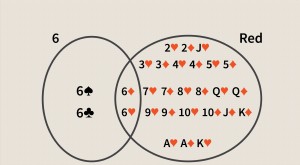

Wie nachfolgend dargestellt, die WACC-Formel lautet:

WACC =(E/V x Re) + ((D/V x Rd) x (1 – T))

Woher:

E =Marktwert des Eigenkapitals des Unternehmens (MarktkapitalisierungMarktkapitalisierungMarktkapitalisierung (Marktkapitalisierung) ist der jüngste Marktwert der ausstehenden Aktien eines Unternehmens. Die Marktkapitalisierung entspricht dem aktuellen Aktienkurs multipliziert mit der Anzahl der ausstehenden Aktien. Die Anlegergemeinschaft häufig verwendet den Marktkapitalisierungswert, um Unternehmen einzustufen)

D =Marktwert der Schulden des Unternehmens

V =Gesamtwert des Kapitals (Eigenkapital plus Fremdkapital)

E/V =Eigenkapitalanteil am Kapital

D/V =Prozentsatz des Kapitals, der Schulden ist

Re =Eigenkapitalkosten (erforderliche RenditeErforderliche Rendite) Die erforderliche Rendite (Hurdle Rate) ist die Mindestrendite, die ein Anleger für seine Investition erwartet. die erforderliche Rendite ist die akzeptable Mindestvergütung für das Risiko der Anlage.)

Rd =Fremdkapitalkosten (Rendite bis zur Fälligkeit bestehender Schulden)

T =Steuersatz

Eine erweiterte Version der WACC-Formel ist unten dargestellt. Dies beinhaltet die Kosten für Vorzugsaktien (für Unternehmen, die diese haben).

Der Zweck des WACC besteht darin, die Kosten jedes Teils der Kapitalstruktur des Unternehmens zu bestimmenKapitalstrukturKapitalstruktur bezieht sich auf den Betrag an Fremd- und/oder Eigenkapital, der von einem Unternehmen verwendet wird, um seine Geschäftstätigkeit zu finanzieren und seine Vermögenswerte zu finanzieren. Kapitalstruktur eines Unternehmens basierend auf dem Anteil des Eigenkapitals, Schuld, und Vorzugsaktien hat es. Jede Komponente verursacht Kosten für das Unternehmen. Das Unternehmen zahlt einen festen ZinssatzZinsaufwandZinsaufwand entsteht aus einem Unternehmen, das sich durch Fremdkapital oder Finanzierungsleasing finanziert. Zinsen sind in der Gewinn- und Verlustrechnung enthalten, kann aber auch auf seine Schulden und eine feste Rendite auf seine Vorzugsaktien. Auch wenn ein Unternehmen keinen festen Zinssatz für das Stammkapital zahlt, sie zahlt oft DividendenDividendeEine Dividende ist ein Anteil am Gewinn und an den Gewinnrücklagen, den ein Unternehmen an seine Aktionäre ausschüttet. Wenn ein Unternehmen einen Gewinn erwirtschaftet und einbehaltene Gewinne ansammelt, Diese Erträge können entweder in das Unternehmen reinvestiert oder als Dividende an die Aktionäre ausgeschüttet werden. in Form von Barmitteln an die Aktionäre.

Der gewichtete durchschnittliche Kapitalkostensatz ist ein integraler Bestandteil eines DCF-BewertungsmodellsDCF-Modellschulung Kostenlose AnleitungEin DCF-Modell ist eine spezielle Art von Finanzmodell, das zur Bewertung eines Unternehmens verwendet wird. Das Modell ist einfach eine Prognose des unverschuldeten freien Cashflows eines Unternehmens und daher, Es ist ein wichtiges Konzept für Finanzfachleute zu verstehen, insbesondere für InvestmentbankingInvestmentbankingInvestmentbanking ist die Abteilung einer Bank oder eines Finanzinstituts, die Regierungen dient, Unternehmen, und Institutionen durch die Bereitstellung von Beratungsdienstleistungen für Underwriting (Kapitalbeschaffung) und Fusionen und Übernahmen (M&A). Investmentbanken fungieren als Vermittler und UnternehmensentwicklungCorporate DevelopmentCorporate Development ist die Gruppe eines Unternehmens, die für strategische Entscheidungen zum Wachstum und zur Restrukturierung ihres Geschäfts verantwortlich ist, strategische Partnerschaften aufbauen, Beteiligung an Mergers &Acquisitions (M&A), und/oder organisatorische Exzellenz zu erreichen. Corp Dev verfolgt auch Möglichkeiten, die den Wert der Geschäftsplattform des Unternehmens nutzen. Rollen. Dieser Artikel wird jede Komponente der WACC-Berechnung durchgehen.

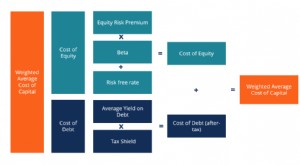

WACC Teil 1 – Eigenkapitalkosten

Die Eigenkapitalkosten werden nach dem Capital Asset Pricing Model (CAPM) berechnet Capital Asset Pricing Model (CAPM)Das Capital Asset Pricing Model (CAPM) ist ein Modell, das das Verhältnis zwischen erwarteter Rendite und Risiko eines Wertpapiers beschreibt. Die CAPM-Formel zeigt, dass die Rendite eines Wertpapiers der risikofreien Rendite zuzüglich einer Risikoprämie entspricht. basierend auf dem Beta dieses Wertpapiers, das die Rendite der Volatilität (Risiko vs. Ertrag) gleichsetzt. Nachfolgend die Formel für die Eigenkapitalkosten:

Re =Rf + β × (Rm − Rf)

Woher:

Rf =der risikofreie Zinssatz (typischerweise die Rendite 10-jähriger US-Staatsanleihen)

β =Aktien-Beta (gehebelt)

Rm =jährliche Rendite des Marktes

Die Eigenkapitalkosten Eigenkapitalkosten sind die Rendite, die ein Aktionär für die Investition in ein Unternehmen benötigt. Die erforderliche Rendite richtet sich nach dem mit der Investition verbundenen Risiko als implizite Kosten oder als Opportunitätskosten des Kapitals. Es ist die Rendite, die die Aktionäre verlangen, in der Theorie, um sie für das Risiko einer Investition in die Aktie zu kompensieren. Das Beta ist ein Maß für die Volatilität der Renditen einer Aktie im Vergleich zum Gesamtmarkt (wie dem S&P 500). Sie kann berechnet werden, indem historische Renditedaten von Bloomberg heruntergeladen oder die WACC- und BETA-Funktionen verwendet werdenBloomberg Functions ListListe der gängigsten Bloomberg-Funktionen und Shortcuts für Aktien, festes Einkommen, Nachrichten, Finanzen, Firmeninformation..

Risikofreier Tarif

Der risikofreie ZinsDer risikofreie Zinssatz Der risikofreie Zinssatz ist der Zinssatz, den ein Anleger für eine Anlage ohne Risiko erwarten kann. In der Praxis, der risikofreie Zinssatz wird im Allgemeinen als gleich dem Zinssatz angesehen, der für einen 3-Monats-Schatzwechsel des Staates gezahlt wird, im Allgemeinen die sicherste Investition, die ein Anleger tätigen kann. ist die Rendite, die durch die Investition in ein risikofreies Wertpapier erzielt werden kann, z.B., US-Staatsanleihen. Typischerweise die Rendite des 10-jährigen US-Treasury10-Year US Treasury NoteDie 10-jährige US-Treasury Note ist eine Schuldverschreibung, die vom US-Finanzministerium begeben wird und eine Laufzeit von 10 Jahren hat. wird für den risikolosen Zinssatz verwendet.

Aktienrisikoprämie (ERP)

AktienrisikoprämieAktienrisikoprämieDie Aktienrisikoprämie ist die Differenz zwischen der Rendite von Aktien/Einzeltiteln und der risikofreien Rendite. Es ist die Entschädigung für den Anleger, ein höheres Risiko einzugehen und in Aktien statt in risikofreie Wertpapiere zu investieren. (ERP) ist definiert als die zusätzliche Rendite, die über den risikofreien Zinssatz durch Investitionen an der Börse erzielt werden kann. Eine einfache Möglichkeit, ERP zu schätzen, besteht darin, die risikofreie Rendite von der Marktrendite abzuziehen. Diese Informationen reichen normalerweise für die meisten grundlegenden Finanzanalysen aus. Jedoch, in Wirklichkeit, Die Schätzung von ERP kann eine viel detailliertere Aufgabe sein. Allgemein, Banken beziehen ERP aus einer Veröffentlichung namens Ibbotson's.

Gehebelte Beta

BetaBetaDas Beta (β) eines Anlagepapiers (d. h. einer Aktie) ist ein Maß für seine Renditevolatilität im Verhältnis zum Gesamtmarkt. Es wird als Risikomaß verwendet und ist integraler Bestandteil des Capital Asset Pricing Model (CAPM). Ein Unternehmen mit einem höheren Beta hat ein höheres Risiko und auch höhere erwartete Renditen. bezieht sich auf die Volatilität oder das Risiko einer Aktie im Vergleich zu allen anderen Aktien auf dem Markt. Es gibt verschiedene Möglichkeiten, das Beta einer Aktie zu schätzen. Der erste und einfachste Weg besteht darin, das historische Beta des Unternehmens zu berechnen (mithilfe der RegressionsanalyseRegressionsanalyseRegressionsanalyse ist eine Reihe von statistischen Methoden, die verwendet werden, um die Beziehungen zwischen einer abhängigen Variablen und einer oder mehreren unabhängigen Variablen zu schätzen.) oder einfach das Regressions-Beta des Unternehmens von Bloomberg zu beziehen .

Der zweite und gründlichere Ansatz besteht darin, eine neue Schätzung für das Beta unter Verwendung von Vergleichswerten für börsennotierte Unternehmen vorzunehmen diesen Ansatz verwenden, das Beta vergleichbarer Unternehmen wird Bloomberg entnommen und das unverschuldete Beta für jedes Unternehmen berechnet.

Ungehebeltes Beta =gehebeltes Beta / ((1 + (1 – Steuersatz) * (Schulden / Eigenkapital))

Levered Beta umfasst sowohl das Geschäftsrisiko als auch das Risiko, das sich aus der Aufnahme von Schulden ergibt. Jedoch, Da verschiedene Firmen unterschiedliche Kapitalstrukturen haben, Unlevered BetaUnlevered Beta / Asset BetaUnlevered Beta (Asset Beta) ist die Volatilität der Renditen eines Unternehmens, ohne die finanzielle Hebelwirkung zu berücksichtigen. Es berücksichtigt nur sein Vermögen. (Asset Beta) wird berechnet, um zusätzliches Risiko aus Schulden zu entfernen, um das reine Geschäftsrisiko zu betrachten. Der Durchschnitt der unverschuldeten Betas wird dann basierend auf der Kapitalstruktur des zu bewertenden Unternehmens berechnet und neu verschuldet.

Gehebeltes Beta =Ungehebeltes Beta * ((1 + (1 – Steuersatz) * (Schulden / Eigenkapital))

In den meisten Fällen, die aktuelle Kapitalstruktur des Unternehmens wird verwendet, wenn Beta wiederverschuldet wird. Jedoch, wenn Informationen vorliegen, dass sich die Kapitalstruktur des Unternehmens in Zukunft ändern könnte, dann würde Beta unter Verwendung der Zielkapitalstruktur des Unternehmens neu verschuldet.

Nach Berechnung des risikolosen Zinssatzes Aktienrisikoprämie, und gehebelte Beta, Eigenkapitalkosten =risikoloser Zinssatz + Aktienrisikoprämie * Levered Beta.

Bild:CFI-Kurs zur Modellierung der Unternehmensbewertung.

WACC Teil 2 – Fremdkapitalkosten und Vorzugsaktien

Ermittlung der Fremdkapitalkosten Fremdkapitalkosten Die Fremdkapitalkosten sind die Rendite, die ein Unternehmen seinen Schuldnern und Gläubigern erbringt. Die Fremdkapitalkosten werden in WACC-Berechnungen für die Bewertungsanalyse verwendet. und Vorzugsaktie ist wahrscheinlich der einfachste Teil der WACC-Berechnung. Die Fremdkapitalkosten sind die Rendite bis zur Fälligkeit der Verbindlichkeiten des Unternehmens. Die Kosten für Vorzugsaktien sind die Rendite der Vorzugsaktien des Unternehmens. Multiplizieren Sie einfach die Fremdkapitalkosten und die Rendite der Vorzugsaktien mit dem Anteil von Fremdkapital und Vorzugsaktien an der Kapitalstruktur eines Unternehmens, bzw.

Da Zinszahlungen steuerlich absetzbar sind, die Fremdkapitalkosten müssen mit (1 – Steuersatz) multipliziert werden, der als der Wert des Tax Shield bezeichnet wirdTax ShieldEin Tax Shield ist ein zulässiger Abzug vom steuerpflichtigen Einkommen, der zu einer Reduzierung der geschuldeten Steuern führt. Der Wert dieser Schilde hängt vom effektiven Steuersatz für das Unternehmen oder die Einzelperson ab. Zu den üblichen abzugsfähigen Ausgaben zählen Abschreibungen, Amortisation, Hypothekenzahlungen und Zinsaufwendungen. Dies wird bei Vorzugsaktien nicht durchgeführt, da Vorzugsdividenden mit Gewinnen nach Steuern gezahlt werdenNettoeinkommenNettoeinkommen ist ein wichtiger Posten, nicht nur in der Gewinn- und Verlustrechnung, aber in allen drei Kernabschlüssen. Während es durch angekommen ist.

Nehmen Sie die gewichtete durchschnittliche Rendite bis zur Fälligkeit aller ausstehenden Schulden und multiplizieren Sie sie mit eins minus dem Steuersatz, und Sie haben die Schuldenkosten nach Steuern, die in der WACC-Formel verwendet werden.

Erfahren Sie die Details im Mathe for Corporate Finance-Kurs von CFI.

WACC-Rechner

Unten ist ein Screenshot des WACC-Rechners von CFI in ExcelWACC-RechnerDieser WACC-Rechner hilft Ihnen, den WACC basierend auf der Kapitalstruktur zu berechnen, Eigenkapitalkosten, Schuldenkosten und Steuersatz. Die gewichteten durchschnittlichen Kapitalkosten (WACC) stellen die gemischten Kapitalkosten eines Unternehmens über alle Quellen hinweg dar. einschließlich Stammaktien, Vorzugsaktien, und Schulden. Die Kosten für jede Kapitalart sind gewichtet, die Sie im untenstehenden Formular kostenlos herunterladen können.

Laden Sie die kostenlose Vorlage herunter

Geben Sie Ihren Namen und Ihre E-Mail-Adresse in das untenstehende Formular ein und laden Sie jetzt die kostenlose Vorlage herunter!

Wofür wird WACC verwendet?

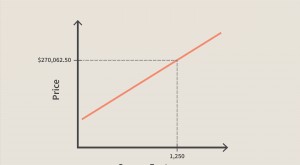

Der gewichtete durchschnittliche Kapitalkostensatz dient als Abzinsungssatz für die Berechnung des Nettogegenwartswerts (NPV) eines Unternehmens. Es wird auch verwendet, um Investitionsmöglichkeiten zu bewerten, da es sich um die Opportunitätskosten des Unternehmens handelt. Daher, sie wird von Unternehmen als Hurdle-Rate verwendet.

Ein Unternehmen verwendet üblicherweise seinen WACC als Hurdle Rate Definition der Hurdle RateEine Hurdle Rate, die auch als minimale akzeptable Rendite (MARR) bekannt ist, ist die erforderliche Mindestrendite oder Zielrate, die Anleger von einer Anlage erwarten. Der Satz wird durch die Ermittlung der Kapitalkosten bestimmt, damit verbundene Risiken, aktuelle Möglichkeiten der Geschäftsausweitung, Renditen für ähnliche Investitionen, und andere Faktoren für die Bewertung von Fusionen und Übernahmen (M&AMergers Acquisitions M&A ProcessDieser Leitfaden führt Sie durch alle Schritte des M&A-Prozesses. Erfahren Sie, wie Fusionen und Übernahmen sowie Transaktionen abgeschlossen werden. In diesem Leitfaden Wir skizzieren den Akquisitionsprozess von Anfang bis Ende, die verschiedenen Arten von Erwerbern (strategische vs. finanzielle Käufe), die Bedeutung von Synergien, und Transaktionskosten), sowie für die Finanzmodellierung interner Investitionen. Wenn eine Investitionsmöglichkeit einen niedrigeren internen Zinssatz (IRR) hat Der interne Zinssatz (IRR) ist der Diskontsatz, der den Nettobarwert (NPV) eines Projekts auf Null setzt. Mit anderen Worten:es ist die erwartete jährliche Gesamtrendite, die mit einem Projekt oder einer Investition erzielt wird.) als sein WACC, sie sollte eigene Aktien zurückkaufen oder eine Dividende ausschütten, anstatt in das Projekt zu investieren.

Nominale vs. reale gewichtete durchschnittliche Kapitalkosten

NominalNominaldatenIn Statistiken, Nominaldaten (auch als Nominalskala bekannt) sind eine Art von Daten, die verwendet werden, um Variablen zu kennzeichnen, ohne einen quantitativen Wert bereitzustellen Der Anstieg des Preisniveaus bedeutet, dass die Währung in einer bestimmten Volkswirtschaft an Kaufkraft verliert (dh mit dem gleichen Geldbetrag kann weniger gekauft werden).) sollten mit einem nominalen WACC und die realen freien Cashflows (ohne Inflation) mit einem realen gewichteten durchschnittlichen Kapitalkostensatz diskontiert werden. Nominal ist in der Praxis am häufigsten, aber es ist wichtig, sich des unterschiedes bewusst zu sein.

CFIs Kurs zur Modellierung der Unternehmensbewertung.

Video-Erklärung von WACC

Nachfolgend finden Sie eine Videoerklärung zu den gewichteten durchschnittlichen Kapitalkosten und ein Beispiel für ihre Berechnung. Sehen Sie sich das Video an, um schnell zu verstehen, wie es funktioniert!

Karrierewege

Viele Fachleute und Analysten im Bereich Corporate Finance verwenden die gewichteten durchschnittlichen Kapitalkosten in ihrer täglichen Arbeit. Zu den wichtigsten Berufen, die WACC in ihrer regelmäßigen Finanzanalyse verwenden, gehören:

- Investment BankingInvestment Banking KarrierepfadInvestment Banking Karriereleitfaden - Planen Sie Ihren IB-Karriereweg. Erfahren Sie mehr über die Gehälter im Investmentbanking, wie man angestellt wird, und was nach einer Karriere bei IB zu tun ist. Die Investment Banking Division (IBD) hilft Regierungen, Unternehmen, und Institutionen Kapital beschaffen und Fusionen und Übernahmen (M&A) abschließen.

- Equity ResearchAktien-Research-AnalystEin Aktien-Research-Analyst bietet Research-Berichterstattung über börsennotierte Unternehmen und verteilt dieses Research an Kunden. Wir decken das Analystengehalt ab, Arbeitsbeschreibung, Einstiegspunkte der Branche, und mögliche Karrierewege.

- UnternehmensentwicklungCorporate Development KarrierepfadCorporate Development-Jobs umfassen die Durchführung von Fusionen, Akquisitionen, Veräußerungen und Kapitalbeschaffung im eigenen Haus für ein Unternehmen. Unternehmen

- Private EquityPrivate-Equity-KarriereprofilPrivate-Equity-Analysten und Associates arbeiten ähnlich wie im Investmentbanking. Der Job umfasst Financial Modeling, Bewertung, lange Arbeitszeiten und hohe Bezahlung. Private Equity (PE) ist eine übliche Karriereentwicklung für Investmentbanker (IB). Analysten in IB träumen oft davon, auf der Käuferseite „abzusteigen“,

Erfahren Sie mehr über die Kapitalkosten von Duff und Phelps.

Über CFI

CFI ist der offizielle Anbieter des globalen Financial Modeling &Valuation Analyst (FMVA)®Werden Sie ein Certified Financial Modeling &Valuation Analyst (FMVA)®Die Zertifizierung des Financial Modeling and Valuation Analyst (FMVA)® von CFI wird Ihnen dabei helfen, das Vertrauen zu gewinnen, das Sie in Ihre Finanzkarriere. Melden Sie sich noch heute an! Zertifizierungsprogramm, entwickelt, um jedem zu helfen, ein erstklassiger Finanzanalyst zu werden. Um Ihre Karriere weiter voranzutreiben, die folgenden zusätzlichen CFI-Ressourcen werden nützlich sein:

- Was ist Finanzmodellierung?Was ist FinanzmodellierungFinanzmodellierung wird in Excel durchgeführt, um die finanzielle Leistung eines Unternehmens vorherzusagen. Überblick über Financial Modeling, wie und warum man ein Modell baut.

- Gehen Sie mich durch ein DCF-ModellGehen Sie mir durch ein DCFDie Frage, walk me Through Eine DCF-Analyse ist in Investmentbanking-Interviews üblich. Erfahren Sie, wie Sie die Frage mit dem ausführlichen Antwortleitfaden von CFI lösen.

- BewertungsmethodenBewertungsmethodenBei der Unternehmensbewertung kommen im Wesentlichen drei Bewertungsmethoden zum Einsatz:DCF-Analyse, vergleichbare Unternehmen, und frühere Transaktionen

- InterviewleitfädenInterviewsMachen Sie Ihr nächstes Interview! Sehen Sie sich die Interviewleitfäden von CFI mit den häufigsten Fragen und den besten Antworten für jede Position im Bereich Corporate Finance an. Interviewfragen und Antworten für Finanzen, Buchhaltung, Investment Banking, Aktienforschung, Werbetechnik, FP&A, mehr! Kostenlose Anleitungen und Übungen, um Ihr Vorstellungsgespräch zu verbessern

Finanzen

-

Was sind Kapitalkosten?

Was sind Kapitalkosten? Kapitalkosten sind die MindestrenditeInterner Zinssatz (IRR)Der interne Zinssatz (IRR) ist der Diskontsatz, der den Nettobarwert (NPV) eines Projekts auf Null setzt. Mit anderen Worten, Dies ist die e...

-

Was ist Risikokapital?

Was ist Risikokapital? Venture Capital ist eine Finanzierungsform, die Mittel für die Frühphase bereitstellt, aufstrebende Unternehmen mit hohem Wachstumspotenzial, im Austausch für Eigenkapital Aktionäre Eigenkapital (auch...