Vor- und Nachteile der Bargeld-gegen-Dokumenten-Finanzierung

Cash-gegen-Dokumente (CAD)-Finanzierung wird verwendet, um Käufer und Verkäufer bei internationalen Transaktionen zu schützen. Erfahren Sie mehr über die CAD-Finanzierung und ob Sie sie in Ihrem kleinen Unternehmen implementieren sollten.

Cash-gegen-Dokumente (CAD)-Finanzierung wird verwendet, um Käufer und Verkäufer bei internationalen Transaktionen zu schützen. Erfahren Sie mehr über die CAD-Finanzierung und ob Sie sie in Ihrem kleinen Unternehmen implementieren sollten. Wenn Sie im Import-/Exportgeschäft tätig sind oder international Geschäfte tätigen, müssen Sie wissen, was Cash-gegen-Dokumente-Finanzierung (CAD) ist. Wir erklären Ihnen genau, was CAD ist, welche Vorteile es bietet und welche Best Practices für den Einsatz in Ihrem Unternehmen gelten.

Überblick:Was ist Cash-gegen-Dokumente-Finanzierung?

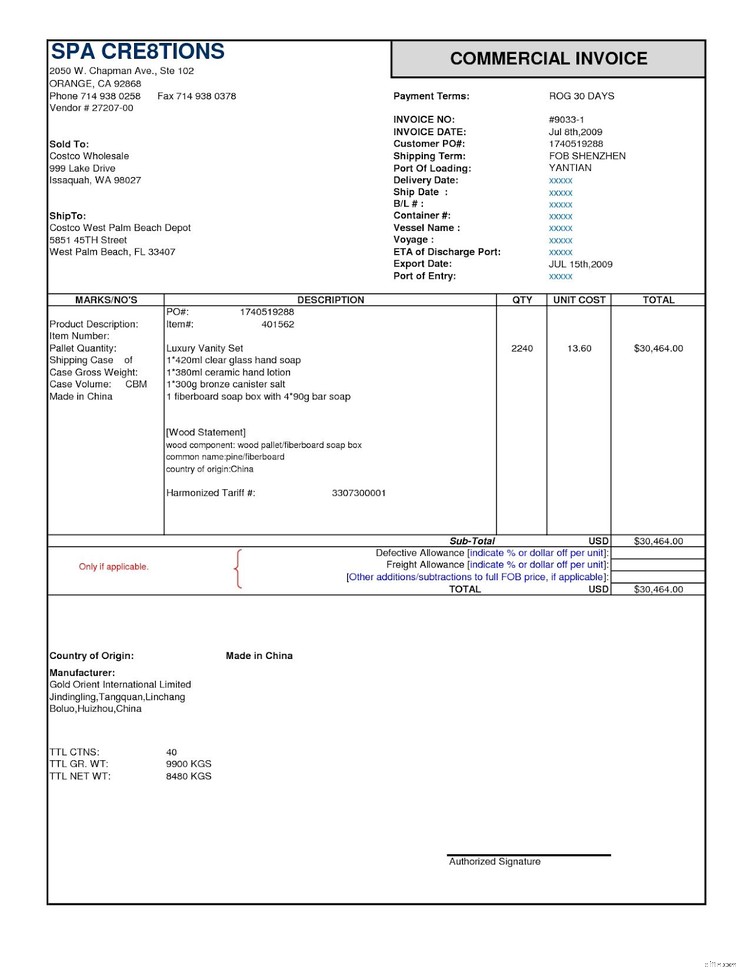

Bargeld gegen Dokumente oder CAD-Finanzierung wird für internationale Transaktionen verwendet. Das Finanzinstitut, das die CAD-Finanzierung vermittelt, arbeitet ähnlich wie ein Treuhänder. Dieser Agent nimmt die Ware vom Verkäufer entgegen und hält sie, bis der Käufer sie untersucht und dann bezahlt.

Sobald der Verkäufer die Zahlung vom Vertreter erhält, erhält der Käufer Zugriff auf die Ware, einschließlich aller zugehörigen CAD-Dokumente, die der Sendung beiliegen.

In den meisten Fällen wird die CAD-Finanzierung vom Verkäufer initiiert, obwohl die Kosten normalerweise zwischen dem Käufer oder Importeur und dem Verkäufer oder Exporteur geteilt werden.

Zu den erforderlichen Dokumenten bei der CAD-Finanzierung gehören ein Exportinkassoformular sowie ein Wechsel. Wie das Produkt selbst werden alle diese Geschäftsdokumente aufbewahrt, bis der Käufer den geschuldeten Betrag an das Finanzinstitut zahlt, das die Sendung aufbewahrt.

Sobald die Ware bezahlt ist, überweist das Finanzinstitut das Geld an den Verkäufer. Wenn dies abgeschlossen ist und der Käufer die Artikel in Besitz nimmt, werden ihm auch alle Dokumente zur Verfügung gestellt, die die Sendung begleitet haben.

Wenn Sie eine Buchhaltungssoftware für kleine Unternehmen verwenden, müssen Sie wahrscheinlich viele dieser Formulare manuell erstellen, obwohl Buchhaltungssysteme mittlerer Größe und Enterprise Resource Planning (ERP) häufig die Möglichkeit bieten, viele der internationalen CAD-Versanddokumente automatisch zu erstellen wenn ein internationaler Verkauf bearbeitet wird.

Vorteile der Bargeld-gegen-Dokumenten-Finanzierung

Unabhängig davon, ob Sie ein Käufer sind, der ein Produkt im Ausland bezogen hat, oder ein Verkäufer, der seinen Umsatz durch den internationalen Verkauf steigern möchte, kann eine Barzahlung gegen Dokumente von Vorteil sein.

Verkäufer erhalten eine garantierte Zahlung

Einer der Gründe, warum Verkäufer eine CAD-Finanzierung einleiten können, besteht darin, sicherzustellen, dass sie für die versandten Waren bezahlt werden, ohne dass sie einem internationalen Käufer einen Kredit gewähren müssen.

Käufer können Waren vor der Zahlung prüfen

Der Import von Waren hat sicherlich seine Risiken. Ganz oben auf der Liste steht der Eingang falscher, unvollständiger oder minderwertiger Artikel und Bestellungen. Bei einer CAD-Finanzierung sinken diese Risiken erheblich, da der Käufer die Ware in der Regel vor der Zahlung besichtigen kann. Dies ist möglicherweise nicht immer der Fall, stellen Sie also sicher, dass diese Option enthalten ist, bevor Sie einer CAD-Finanzierung zustimmen.

Kosten werden normalerweise zwischen Käufern und Verkäufern geteilt

Da die Verwendung der CAD-Finanzierung sowohl für Käufer als auch für Verkäufer Vorteile bietet, werden die Kosten der Transaktion normalerweise zwischen den beiden geteilt, auch wenn der Verkäufer der Initiator sein kann. Die Kosten können je nach Finanzinstitut variieren, das zur Durchführung der Transaktion verwendet wird, und sind in der Regel kaum höher als alle anderen typischen Geschäftsausgaben.

Der Käufer muss kein Akkreditiv einholen

Durch die CAD-Finanzierung muss ein Käufer dem Verkäufer kein Akkreditiv ausstellen, das garantiert, dass der Verkäufer die Zahlung für alle von ihm gelieferten Waren erhält. Ein Akkreditiv ist für einen Verkäufer von Vorteil, hat aber für den Käufer wenig Nutzen.

Beispielsweise importiert Jack 1.000 Paar italienische Lederschuhe. Die Schuhe kosten 10.000 Dollar. Da Jack dem Verkäufer ein Akkreditiv zur Verfügung gestellt hat, kann der Verkäufer die Zahlung von Jacks Bank verlangen, selbst wenn Jack die Schuhe für inakzeptabel hält. Und da der Verkäufer aufgrund des Akkreditivs die 10.000 $ erhält, wird Jacks verfügbarer Kreditrahmen jetzt ebenfalls verringert.

Wenn Jack eine CAD-Finanzierung verwendet hätte, wäre er in der Lage, die Lieferung zu prüfen, bevor er den Verkäufer bezahlt, und seine verfügbare Kreditlinie wäre nicht betroffen.

Ein Dritter kontrolliert den Versand- und Zahlungsprozess

Da es sich bei der in einer CAD-Finanzierungsvereinbarung eingesetzten Institution in der Regel um einen uneigennützigen Dritten handelt, haben weder der Käufer noch der Verkäufer einen deutlichen Vorteil gegenüber dem anderen.

Nachteile der Bargeld-gegen-Dokumenten-Finanzierung

Die CAD-Finanzierung hat einige Nachteile, die Käufer und Verkäufer gleichermaßen betreffen.

Keine Garantie, dass der Käufer die Ware in Besitz nimmt

Während die CAD-Finanzierung garantiert, dass der Käufer den fälligen Betrag bezahlen muss, um die versendeten Waren und alle erforderlichen Dokumente in Besitz zu nehmen, kann der Käufer bei der CAD-Finanzierung einfach die Zahlung verweigern und die Waren des Verkäufers im Ausland festsitzen lassen.

Das Finanzinstitut kann Dokumente vorzeitig freigeben

In einigen Fällen gab es Fälle, in denen Finanzinstitute Dokumente an den Käufer herausgaben, bevor die Zahlung erfolgte. Der Prozess sollte immer Dokumente gegen Zahlungen stellen, wobei Dokumente niemals freigegeben werden, bevor die Zahlung erfolgt ist.

Überhöhte Versandkosten

Wenn ein Käufer die versandte Ware nicht bezahlt und nicht in Besitz nimmt, muss der Verkäufer zusätzliche Kosten für den Rückversand der Ware in sein Ursprungsland zahlen.

Unfähigkeit, Sendung vor Zahlung zu prüfen

Abhängig von der Vereinbarung zwischen Käufer, Verkäufer und Finanzinstitut kann der Käufer die Ware vor der Zahlung prüfen oder nicht, sodass der Käufer mit einem Produkt zurückbleibt, das er nicht bestellt hat oder das beschädigt wurde.

Zahlung ist endgültig

Sobald der Käufer die Zahlung für eine Sendung mit CAD-Finanzierung geleistet hat, kann er den Verkauf nicht stornieren oder sein Geld ohne die Zustimmung des Verkäufers zurückerhalten.

3 Best Practices bei der Verwendung von CAD-Finanzierung

Wenn Sie sich für eine Bargeld-gegen-Dokument-Finanzierung entscheiden, gibt es einige Best Practices, die Sie verwenden können, um den Prozess viel reibungsloser zu gestalten.

1. Geben Sie konkrete Anweisungen

Wenn Sie der Exporteur von Waren sind, stellen Sie sicher, dass Sie der CAD-Finanzierungsinstitution spezifische Anweisungen bezüglich des Versands, des Zahlungsvorgangs und der der Sendung beiliegenden Dokumente geben.

Während die meisten Banken oder anderen Institutionen mit dem Prozess vertraut sein sollten, kann die Beifügung der Anweisungen dazu beitragen, die Möglichkeit von Fehlern zu reduzieren oder auszuschließen. Und wenn Sie sich die Vereinbarung ansehen, vergewissern Sie sich, dass die CAD-Bedingungen korrekt sind.

2. Wählen Sie das Finanzinstitut sorgfältig aus

Wenn Sie außerhalb Ihrer Bank nach einem CAD-Finanzierungspartner suchen, prüfen Sie die Finanzierungsdienste sorgfältig. Denken Sie daran, dass Banken diesen Service zwar anbieten, aber in der Regel eine höhere Gebühr erheben als Unternehmen, die auf CAD-Finanzierungstransaktionen spezialisiert sind.

3. Reden Sie miteinander

Käufer und Verkäufer können unterschiedliche Erwartungen haben, wenn es darum geht, Geschäfte im Ausland zu tätigen. Der Aufbau einer guten Arbeitsbeziehung mit Ihrem Käufer oder Verkäufer kann dazu beitragen, potenzielle Probleme abzuwenden, bevor sie auftreten.

Cash-gegen-Dokumente-Finanzierung ist normalerweise die Kosten wert

Der Versand ins Ausland kann sowohl für Käufer als auch für Verkäufer ein riskantes Unterfangen sein. Verkäufer haben keine Garantie dafür, dass der Käufer die gelieferten Waren genehmigt und bezahlt, wodurch sie mit zusätzlichen Versandkosten im Stich gelassen werden, die sie möglicherweise nicht ohne Weiteres tragen können.

Auch Käufer können die CAD-Finanzierung verlieren, wenn sie die Sendung vor der Zahlung nicht prüfen können.

Aber selbst mit diesen deutlichen Nachteilen bietet die Cash-gegen-Dokument-Finanzierung bei richtiger Durchführung viele Vorteile für beide Parteien. Zu diesen Vorteilen gehören die Möglichkeit für Käufer, Waren vor der Bezahlung zu prüfen, sowie die Möglichkeit für Verkäufer, bezahlt zu werden, bevor die Waren an den Käufer übergeben werden, wobei die CAD-Zahlungsbedingungen immer in der Vereinbarung enthalten sind.

Da die Kosten in der Regel von beiden Parteien getragen werden, ist die Verwendung einer CAD-Finanzierung ein geringer Preis, den Sie zahlen müssen, wenn der internationale Handel Teil Ihres Geschäfts ist.

Buchhaltung

- Vor- und Nachteile von Annuitätendarlehen

- Vor- und Nachteile von Tranchen

- Vor- und Nachteile von reinen Zinsdarlehen

- Vor- und Nachteile von Rechnungsrabatten

- Vor- und Nachteile eines Huckepack-Hypothekendarlehens

- Vor- und Nachteile von Investitionen in Sektorenrotation

- Vor- und Nachteile von FOREX Scalping

- Vor- und Nachteile von Trust Preferred Securities

- Vor- und Nachteile von Penny Stocks

-

5 Vor- und Nachteile der Investition in Rentenversicherungen

5 Vor- und Nachteile der Investition in Rentenversicherungen Heldenbilder/Getty Images Zum Nennwert, Renten bieten ein solides Angebot:ein garantiertes Einkommen für das Leben. Aber sie sind nicht die einfachsten Produkte. Annuitäten können für Versicherung...

-

HSA Vor- und Nachteile

HSA Vor- und Nachteile In letzter Zeit, Mein Vater hat die Vorteile eines Gesundheitssparkontos gelobt. Dieses Jahr, er hatte die Möglichkeit, das Beste aus seinem HSA herauszuholen – schlechte Nachrichten für seine Gesundh...