In die Vertikale gehen:Verwenden des Risikoprofil-Tools für komplexe Options-Spreads

Wenn Sie ein Optionshändler sind, der thinkorswim verwendet ® Plattform von TD Ameritrade, Wahrscheinlich sind Sie mit dem Risikoprofil-Tool vertraut. Es kann nicht nur einen einzigen visuellen Risiko-Schnappschuss liefern, Es kann Ihnen aber auch helfen, Änderungen im Profil eines Trades angesichts bestimmter Änderungen der Risikokomponenten wie Zeit und Volatilität abzuschätzen. Von der einfachen Long-Call-Option bis hin zu einer komplexen, Multi-Leg-Ratio-Spread, Stellen Sie sich das Risikoprofil als das Schweizer Taschenmesser der Optionsanalyse vor.

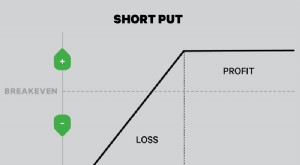

Bereit, es in Aktion zu sehen? Beginnen wir mit einem vertikalen Spread – dem Kauf einer Call- oder Put-Option, gepaart mit dem Verkauf eines anderen Calls oder Puts desselben Verfallsmonats, aber mit einem anderen Schlag. (Brauchen Sie eine Auffrischung? Lesen Sie mehr über die Grundlagen vertikaler Spreads und des Verkaufs vertikaler Kreditspreads.)

Folgende, wie alle unsere Strategiegespräche, ist ausschließlich für Bildungszwecke bestimmt. Es ist nicht, und sollte nicht berücksichtigt werden, individuelle Beratung oder Empfehlung.

Machen Sie diesen vertikalen Sprung

Der Aufbau eines vertikalen Spreads mit dem Risikoprofil-Tool ist so einfach wie die Eingabe einer One-Leg-Order wie einem Long-Call – es sind nur ein paar Auswahlmöglichkeiten zu treffen. Auf der Analysieren Tab, auswählen Simulierte Trades hinzufügen und geben Sie Ihr Tickersymbol ein. Klicken Sie zunächst mit der rechten Maustaste auf einen Strike, den Sie als Teil Ihres vertikalen Spreads haben möchten, und wählen Sie dann Kaufhandel analysieren oder Analysieren Sie den Verkaufshandel (siehe Abbildung 1). Dadurch wird ein Menü mit Spread-Optionen angezeigt. Auswählen Vertikal (oder was auch immer dein Spread ist du jour ).

ABBILDUNG 1:ANALYSIEREN SIE EINE VERTIKALE SPREAD. Um einen Spread zu analysieren, Klicken Sie mit der rechten Maustaste auf einen beliebigen Strike und wählen Sie die Strategie. Diagrammquelle:the thinkorswim ® Plattform von TD Ameritrade. Nur zu illustrativen Zwecken. Die Wertentwicklung in der Vergangenheit garantiert keine zukünftigen Ergebnisse.

Als Beispiel, Wir analysieren den Verkauf des vertikalen Put-Spreads von 105-100, das ist der Verkauf des 105-Strike-Puts und der Kauf eines 100-Strike-Puts. In unserem Beispiel verkaufen wir den Spread für einen Kredit von 0,61 $ (mal den Optionsmultiplikator von 100 =61 $, abzüglich Transaktionskosten).

Um die visuelle Anzeige des simulierten Handels zu erhalten, unter dem Analysieren Tab, wähle aus Risikoprofil Untertab (rechts neben Simulierte Trades hinzufügen ). Sie sehen ein Diagramm mit möglichen Ergebnissen für den Handel (siehe Abbildung 2). Denken Sie daran, dass dies eine Schätzung ist, die auf theoretischen Werten basiert; Trades auf dem realen Markt können sich anders entwickeln.

ABBILDUNG 2:RISIKOPROFIL EINES KURZEN VERTIKALEN PUT-SPREADS. Die Grafik zeigt ein Risikoprofil eines 105-100 Short-Put-Spreads, der für 0,61 USD verkauft wird. Die violette Linie ist das heutige Profil; die blaue Linie zeigt das Profil zum Ablaufdatum der Optionen. Diagrammquelle:the thinkorswim ® Plattform von TD Ameritrade. Nur zu illustrativen Zwecken. Die Wertentwicklung in der Vergangenheit garantiert keine zukünftigen Ergebnisse.

Szenarien und die Zahlen dahinter

Die blaue Linie in Abbildung 2, der den Gewinn und Verlust (P&L) des Handels bei Verfall darstellt, hat zwei Knicke drin. Das sind die Ausübungspreise des Spreads. Die violette Linie ist die Schätzung des GuV des Spreads, wenn sich der Preis des Basiswerts ändert. Zum Beispiel, wenn der Basiswert heute auf 107 $ steigen würde ( 1 ), der Handel wäre um etwa 47 US-Dollar gesunken. Bleibt der Basiswert dann aber bis zum Verfall auf diesem Niveau ( 2 ), der Handel könnte am Ende 61 US-Dollar einbringen. Beide Beine würden wertlos verfallen, und Sie behalten die Prämie abzüglich der Transaktionskosten.

Die Grafik zeigt, wie der Zeitverlauf diesem Trade hilft, wenn der Basiswert über dem Höchstpreis von 105 bleibt. wenn der Basiswert heute auf 96 USD fällt ( 3 ) und bleibt dort bis zum Ablauf ( 4 ), Der heutige Verlust von etwa 300 US-Dollar würde bis zum Ablauf zu einem vollen Verlust von 439 US-Dollar werden. Wieso den? Denn wenn beide Schläge im Geld enden, Ihnen wird eine Long-Aktienposition zu 105 USD pro Aktie zugewiesen und Sie üben Ihren 100-Strike-Put aus. Verkaufen Sie Ihre Aktie zu 100 US-Dollar pro Aktie und erzielen Sie im Wesentlichen einen Verlust von 5 US-Dollar. Aber Sie haben beim Verkauf des Spreads ein Guthaben von 0,61 USD erhalten. Ihr Nettoverlust wäre also das 4,39-fache des Kontraktmultiplikators von 100, oder $439, zuzüglich Transaktionskosten.

Und merke dir, Sie können den Handel mit anderen zukünftigen Daten vor dem Ablauf analysieren, und auf anderen Ebenen der impliziten Volatilität, mit der Linien und Schritt Tasten.

Haben Sie mehrere Positionen innerhalb derselben Aktie? Haben Sie eine Position in der Aktie selbst? Ein Komplex, mehrbeinige Spreizung? Mehr als ein Ablaufdatum? Dieses Tool kann Ihnen eine einzige visuelle Anzeige bieten.

Sind Optionen die richtige Wahl für Sie?

Während der Optionshandel einzigartige Risiken birgt und definitiv nicht für jeden geeignet ist, wenn Sie glauben, dass der Optionshandel zu Ihrer Risikotoleranz und Ihrer allgemeinen Anlagestrategie passt, TD Ameritrade kann Ihnen helfen, Ihre Handelsstrategien für Optionen mit leistungsstarken Handelsplattformen zu verfolgen. Ressourcen zur Ideengenerierung, und die Unterstützung, die Sie brauchen.

Erfahren Sie mehr über die potenziellen Vorteile und Risiken von Handelsoptionen.

Optionen

- Graben Sie tief, wenn Sie nach Anlagerisiken suchen

- Die 3 besten Anlageoptionen für hohe Renditen

- Verwendung des Kondor-Spreads

- Verwenden eines Kalenderblatts

- Optionshandel 101:Der Box-Spread

- Die horizontale Spread-Strategie

- Die Credit-Spread-Option

- Optionshandel 101:Der Bear Call Spread

- Die Bull Vertical Spread-Strategie

-

Das systemunabhängige System für intelligenteren Handel:Optionsstrategien

Das systemunabhängige System für intelligenteren Handel:Optionsstrategien Angenommen, Sie haben ein System zum Auffinden und Ausführen von Aktiengeschäften. Und vielleicht funktioniert dieses System. Aber wenn du es besser machen könntest, würdest du? Eine Verbesserung kö...

-

Was sind die größten Risiken für Banken?

Was sind die größten Risiken für Banken? Zu den wesentlichen Risiken für Banken zählen Kredit-, betriebsbereit, Markt, und Liquiditätsrisiko. Da BankenFinanzintermediärEin Finanzintermediär bezieht sich auf ein Institut, das als Vermittler z...