Die Dürre am Bärenmarkt hat uns verwöhnt

Lori Labrecque

Ich bin ein langfristiger Aktienbulle. Auf lange Sicht, US-Aktien haben auf das Jahr hochgerechnet fast 10 % zurückgelegt. Ausländische Aktien haben etwa 8% zurückgelegt. Kaum eine andere ungehebelte Investition hat solche Renditen erzielt.

Aber manchmal können vergangene Marktbewegungen Aktien attraktiver erscheinen lassen, als sie wirklich sind. Und dies ist eine dieser Zeiten.

Bedenken Sie Folgendes:Neuneinhalb Jahre in einem der größten Bullenmärkte aller Zeiten, Der 500-Aktienindex von Standard &Poor’s hat eine annualisierte Rendite von 18,8 % erzielt.

Das ist nicht viel mehr als die langfristige Durchschnittsrendite, aber wir sind immer noch verwöhnt. Der letzte Bärenmarkt ist fast 10 Jahre her, und die meisten Menschen haben vergessen, wie verheerend Bärenmärkte sein können. Im Bärenmarkt 2007-09 brach der S&P 500 um 55,3% ein – der größte Verlust seit der Weltwirtschaftskrise.

Aber wer heute Ja wirklich Erinnert sich noch genau daran, wie es sich angefühlt hat, in dieser tückischen Zeit mitzuerleben, wie Ihre Investitionen Tag für Tag schrumpfen?

Ein paar ernüchternde Zahlen

Dan Wiener, Herausgeber der Unabhängiger Berater für Vanguard-Investoren Newsletter, bietet einige warnende Details für diejenigen, die erwarten, dass die heutigen guten Zeiten einfach weitergehen:

Am 15. Oktober 2008, mit dem Insolvenzantrag von Lehman Brothers, der S&P 500 verlor 4,7%. Zwei Tage später, der Index tauchte um weitere 4,7% ein.

Bitte denken Sie daran, wenn Ihre Anlageberichte für das dritte Quartal eintreffen. Da Anleihen in den letzten Jahren wenig oder gar nichts zurückgezahlt haben, es ist verlockend, Anleihen abzulegen und mehr Geld in Aktien zu investieren, vor allem, weil diese Berichte für das dritte Quartal einige schillernde Aktienrenditen zeigen werden.

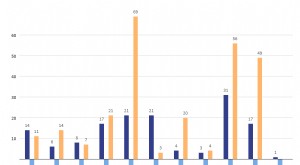

Wie blendend? In den letzten 12 Monaten bis zum 30. September der S&P erzielte 17,9% Rendite. In den letzten drei Jahren hat es ergab eine annualisierte 17,3%. Und der Index lieferte annualisierte 14,0 % und 12,0 %, bzw, in den letzten fünf und zehn Jahren.

Wiener weist darauf hin, dass die 10-Jahres-Renditezahlen in den nächsten zwei Quartalen (außer einem neuen Bärenmarkt) noch strahlender aussehen werden, da der letzte Bärenmarkt am 9. März seinen Tiefpunkt erreicht hat. 2009.

Wie schlimm kann es werden? Stellen Sie sich vor, Sie hätten am 24. März einen großen Pauschalbetrag in den S&P 500-Index investiert. 2000, der Höhepunkt der Technologie-Aktienblase. In den nächsten 12 Monaten, Ihr Notgroschen hätte 24,5 % verloren, und das war erst der Anfang der Schmerzen. Der S&P 500 verlor annualisiert 16,1%, 3, 7% und 0,9%, bzw, über die drei, fünf und 10 Jahre ab 24. März, 2000.

Wie sollten Sie investieren?

Ich schlage nicht vor, dass Sie Ihre Aktien aufgeben. Aber ich denke, es ist an der Zeit, die US-Wachstumsaktien ein wenig aufzuheitern – insbesondere einige der riesigen Technologieunternehmen, die mit extrem hohen Gewinn- und Umsatzmultiplikatoren gehandelt werden. Amazon.com (AMZN), zum Beispiel, handelt mit einem nachlaufenden Kurs-Gewinn-Verhältnis von 142, und Alphabet (GOOGL), die Muttergesellschaft der Suchmaschine Google, wird mit dem 48-fachen des nachlaufenden Gewinns gehandelt.

Großartige Unternehmen sind nicht unbedingt großartige Aktien, und selbst großartige Aktien sind nicht immer großartige Käufe. Die Idee, wie wir alle wissen, ist, niedrig zu kaufen und hoch zu verkaufen. Unter den US-Wachstumswerten gibt es heute nur noch wenig, was billig ist.

Der bessere Ort, um zu suchen, ist bei Value-Aktien. Value-Aktien haben Wachstumsaktien langfristig verdrängt. Seit 1940, Value hat den breiten Markt um annualisierte 4,5% übertroffen, nach Angaben der Leuthold-Gruppe. Das Blatt hat sich in den letzten 10 Jahren gewendet – der Russell 1000 Growth Index hat den Russell 1000 Value Index um 9 Prozentpunkte pro Jahr übertroffen – aber es könnte an der Zeit sein, dass der Wert endlich aufholt. Und Value ist auch der Ort, an dem Sie viele starke Dividendenspiele finden.

Meine zwei liebsten Value/Income-Spiele sind Schwab US-Dividendenaktien (SCHD) und American Funds Washington Mutual F1 (WSHFX).

Die Schwab-Auswahl ist ein börsengehandelter Fonds (ETF), der in Unternehmen investiert, die seit langem Dividenden zahlen und die Mittel haben, um diese Dividenden zu erhalten. Der Fonds berechnet nur 0,07 % jährlich und erwirtschaftet 2,94 %. In den letzten fünf Jahren hat er eine annualisierte Rendite von 12,9 % erzielt.

Washington Mutual ist ein sehr konservativer Fonds von American Funds, ein sehr konservatives Unternehmen mit einer hervorragenden Langzeitbilanz. WSHFX muss 80% oder mehr seines Vermögens in Aktien investieren, die in mindestens acht der letzten 10 Jahre Dividenden gezahlt haben. Der Fonds rentiert 1,7 % und berechnet jährlich 0,66 %. Die acht Manager suchen stabile Blue-Chip-Aktien mit guten Wachstumsaussichten, und sie haben es geschafft, in den letzten 10 Jahren 13,2 % jährlich zu erwirtschaften.

Anleger können die F1-Aktien von American Funds über Discount-Broker kaufen. wie Schwab und Fidelity.

Steve Goldberg ist Anlageberater in Washington, DC, Bereich.

Öffentliche Investitionsfonds

- Marktindizes:Der Dow Jones Industrial Average

- Bärenfonds:Sind sie das Risiko wert?

- Auswahl der richtigen Marktkapitalisierung für Ihre Investmentfonds

- Over-the-Counter-Aktien:Risiko vs. Ertrag

- Vergleichen Sie Ihre Aktien mit dem Markt, um den Erfolg zu messen

- Mit Dividendenaktien gegen den Bären kämpfen

- So investieren Sie in den Penny Stock Market

- Bärenmarkt-Investitionstipps

- Geld verdienen in einem Bärenmarkt mit dem Bullet Trade

-

Bullenmarkt vs. Bärenmarkt

Bullenmarkt vs. Bärenmarkt Wie man den Unterschied zwischen einem Bullenmarkt und einem Bärenmarkt erkennt … und wie man einen Bullenmarkt und einen Bärenmarkt handelt Ein Bullenmarkt ist, wenn sich die Kursbewegung in einem ...

-

Umfrage:Nur 22% der Experten sehen den Aktienmarkt in den nächsten 5 Jahren überdurchschnittlich

Umfrage:Nur 22% der Experten sehen den Aktienmarkt in den nächsten 5 Jahren überdurchschnittlich Da sich der Aktienmarkt in der Nähe neuer Allzeithochs befindet, Investoren konnten die Coronavirus-Pandemie größtenteils überblicken, dank der Hilfe durch erhöhte Staatsausgaben und Zinssätze nahe Nu...