Was ist EBITDA?

EBITDA steht für E arnings B vor ich Interesse, T Achsen, D Wertschätzung, und EIN Tilgung und ist eine Kennzahl zur Bewertung der Betriebsleistung eines Unternehmens. Es kann als Proxy für den Cashflow angesehen werdenCashflowCashflow (CF) ist die Erhöhung oder Verringerung des Geldbetrags eines Unternehmens, Institution, oder Einzelperson hat. In der Finanzwelt, der Begriff wird verwendet, um den Bargeldbetrag (Währung) zu beschreiben, der in einem bestimmten Zeitraum generiert oder verbraucht wird. Es gibt viele Arten von CF aus dem gesamten Betrieb des Unternehmens.

Bild:Finanzanalysekurs des CFI.

Die Kennzahl EBITDA ist eine Variation des Betriebsergebnisses (EBIT GuideEBIT steht für Earnings Before Interest and Taxes und ist eine der letzten Zwischensummen in der Gewinn- und Verlustrechnung vor Nettogewinn. EBIT wird manchmal auch als Betriebsergebnis bezeichnet und wird so genannt, weil es gefunden wird durch Abzug aller betrieblichen Aufwendungen (Produktions- und Nichtproduktionskosten) von den Verkaufserlösen.), die nicht betriebliche Aufwendungen und bestimmte nicht zahlungswirksame Aufwendungen ausschließen. Der Zweck dieser Abzüge besteht darin, die Faktoren zu beseitigen, über die die Geschäftsinhaber Ermessen haben, wie Fremdfinanzierung, Kapitalstruktur, AbschreibungsmethodenAbschreibungsaufwandWenn ein langfristiger Vermögenswert erworben wird, es sollte in der Rechnungsperiode, in der es erworben wurde, aktiviert und nicht als Aufwand erfasst werden., und Steuern (zum Teil). Es kann verwendet werden, um die finanzielle Leistung eines Unternehmens darzustellen, ohne seine Kapitalstruktur zu berücksichtigen.

Das EBITDA konzentriert sich auf die operativen Entscheidungen eines Unternehmens, da es die Rentabilität des Unternehmens betrachtetNet IncomeNet Income ist ein wichtiger Posten. nicht nur in der Gewinn- und Verlustrechnung, aber in allen drei Kernabschlüssen. Während es aus seinem Kerngeschäft heraus vor den Auswirkungen der Kapitalstruktur Hebelkraft, und zahlungsunwirksame Posten wie Abschreibungen werden berücksichtigt.

Es ist keine anerkannte Kennzahl, die von den IFRSIFRS-Standards verwendet wirdIFRS-Standards sind International Financial Reporting Standards (IFRS), die aus einer Reihe von Rechnungslegungsvorschriften bestehen, die bestimmen, wie Transaktionen und andere buchhalterische Ereignisse in Abschlüssen ausgewiesen werden müssen. Sie sollen Glaubwürdigkeit und Transparenz in der Finanzwelt oder nach US-GAAP gewährleisten. Eigentlich, bestimmte Investoren wie Warren Buffet haben eine besondere Verachtung.Warren Buffett – EBITDAWarren Buffett ist bekannt dafür, dass er EBITDA nicht mag. Warren Buffett wird zugeschrieben, dass er für diese Kennzahl gesagt hat:"Glaubt das Management, dass die Zahnfee für CapEx zahlt?" da die Abschreibung des Unternehmensvermögens nicht berücksichtigt wird. Zum Beispiel, wenn ein Unternehmen über eine große Menge abschreibungsfähiger Betriebsmittel (und damit über einen hohen Abschreibungsaufwand) verfügt, dann werden die Kosten für die Erhaltung und Erhaltung dieser Kapitalanlagen nicht erfasst.

EBITDA-Formel

Hier ist die Formel zur Berechnung des EBITDA:

EBITDA =Nettoeinkommen + Zinsen + Steuern + Abschreibungen + Amortisation

ODER

EBITDA =Betriebsgewinn + Abschreibungen + Amortisation

Nachfolgend finden Sie eine Erklärung zu jeder Komponente der Formel:

Interesse

ZinsZinsaufwendungenZinsaufwendungen entstehen aus einem Unternehmen, das sich durch Fremdkapital oder Finanzierungsleasing finanziert. Zinsen sind in der Gewinn- und Verlustrechnung enthalten, kann aber auch vom EBITDA ausgeschlossen werden, da es von der Finanzierungsstruktur eines Unternehmens abhängt. Es stammt aus dem Geld, das es zur Finanzierung seiner Geschäftstätigkeit aufgenommen hat. Unterschiedliche Unternehmen haben unterschiedliche KapitalstrukturenKapitalstrukturKapitalstruktur bezieht sich auf den Betrag an Fremd- und/oder Eigenkapital, der von einem Unternehmen verwendet wird, um seine Geschäftstätigkeit zu finanzieren und seine Vermögenswerte zu finanzieren. Kapitalstruktur eines Unternehmens, zu unterschiedlichen Zinsaufwendungen führen. Somit, Es ist einfacher, die relative Performance von Unternehmen zu vergleichen, indem man Zinsen hinzufügt und die Auswirkungen der Kapitalstruktur auf das Geschäft ignoriert. Beachten Sie, dass Zinszahlungen steuerlich absetzbar sind, Dies bedeutet, dass Unternehmen diesen Vorteil in einem sogenannten Körperschaftsteuerschild nutzen könnenTax ShieldEin Tax Shield ist ein zulässiger Abzug vom steuerpflichtigen Einkommen, der zu einer Reduzierung der geschuldeten Steuern führt. Der Wert dieser Schilde hängt vom effektiven Steuersatz für das Unternehmen oder die Einzelperson ab. Zu den üblichen abzugsfähigen Ausgaben zählen Abschreibungen, Amortisation, Hypothekenzahlungen und Zinsaufwendungen.

Steuern

SteuernErtragsteuernErtragsteuern und deren Rechnungslegung ist ein Schlüsselbereich der Unternehmensfinanzierung. Bei der Bilanzierung von Ertragsteuern und der Optimierung der Unternehmensbewertung gibt es mehrere Ziele. variieren und hängen von der Region ab, in der das Unternehmen tätig ist. Sie sind eine Funktion der Steuervorschriften, die nicht wirklich Teil der Leistungsbeurteilung eines Managementteams sind und daher, viele FinanzanalystenWerden Sie zum Certified Financial Modeling &Valuation Analyst (FMVA)® Die Zertifizierung zum Financial Modeling and Valuation Analyst (FMVA)® von CFI wird Ihnen helfen, das Vertrauen zu gewinnen, das Sie für Ihre Finanzkarriere benötigen. Melden Sie sich noch heute an! Sie ziehen es vor, sie beim Vergleich von Unternehmen wieder hinzuzufügen.

Abschreibung &Amortisation

AbschreibungAbschreibungsaufwandWenn ein langfristiger Vermögenswert gekauft wird, sie sollte in der Rechnungsperiode, in der sie erworben wurde, aktiviert und nicht als Aufwand erfasst werden. Die Amortisation (D&A) hängt von den historischen Investitionen ab, die das Unternehmen getätigt hat, und nicht von der aktuellen Betriebsleistung des Unternehmens. Unternehmen investieren in langfristiges AnlagevermögenLangfristige VermögenswerteLangfristige Vermögenswerte sind Vermögenswerte, die ein Unternehmen in seinem Produktionsprozess einsetzt und deren Nutzungsdauer mehr als ein Jahr beträgt. Solche Vermögenswerte sind auch (wie Gebäude oder Fahrzeuge), die durch Abnutzung an Wert verlieren. Der Abschreibungsaufwand basiert auf einer Verschlechterung eines Teils des Sachanlagevermögens des Unternehmens. Der Abschreibungsaufwand fällt an, wenn der Vermögenswert immaterieller Natur ist. Immaterielle VermögenswerteImmaterielle VermögenswerteNach IFRS, immaterielle Vermögenswerte sind identifizierbar, nicht-monetäre Vermögenswerte ohne physische Substanz. Wie alle Vermögenswerte, Immaterielle Vermögenswerte wie Patente werden abgeschrieben, da sie vor Ablauf eine begrenzte Nutzungsdauer (Wettbewerbsschutz) haben.

D&A wird stark von Annahmen über die wirtschaftliche Nutzungsdauer beeinflusst, Bergungswert, RestwertDer Restwert ist der geschätzte Wert eines Vermögenswerts am Ende seiner Nutzungsdauer. Der Restwert wird auch als Schrottwert und Abschreibungsmethode bezeichnetAbschreibungsmethodenDie gängigsten Abschreibungsmethoden umfassen lineare, doppelter degressiver Saldo, Produktionseinheiten, und Summe der Jahreszahlen. Gebraucht. Deswegen, Analysten stellen möglicherweise fest, dass das Betriebsergebnis anders ist als die Zahl ihrer Meinung nach, und daher wird D&A aus der EBITDA-Berechnung herausgenommen.

Der D&A-Aufwand kann in der Cashflow-Rechnung des Unternehmens unter dem Cashflow aus betrieblicher Tätigkeit ausgewiesen werdenOperating CashflowOperating Cashflow (OCF) ist der Geldbetrag, der durch die reguläre Geschäftstätigkeit eines Unternehmens in einem bestimmten Zeitraum generiert wird. Sektion. Da Abschreibungen ein nicht zahlungswirksamer Aufwand sindNicht zahlungswirksame AufwendungenNicht zahlungswirksame Aufwendungen erscheinen in der Gewinn- und Verlustrechnung, da sie nach Rechnungslegungsgrundsätzen erfasst werden müssen, obwohl sie nicht tatsächlich mit Bargeld bezahlt werden. , es wird in der Kapitalflussrechnung wieder hinzugefügt (der Aufwand ist aus diesem Grund normalerweise eine positive Zahl).

Beispiel:Der Abschreibungsaufwand für XYZ beträgt 20 USD.

Warum EBITDA verwenden?

Die Kennzahl EBITDA wird häufig als Proxy für den Cashflow verwendetCashflowCashflow (CF) ist die Erhöhung oder Verringerung des Geldbetrags eines Unternehmens. Institution, oder Einzelperson hat. In der Finanzwelt, der Begriff wird verwendet, um den Bargeldbetrag (Währung) zu beschreiben, der in einem bestimmten Zeitraum generiert oder verbraucht wird. Es gibt viele Arten von CF. Es kann einem Analysten eine schnelle Einschätzung des Unternehmenswertes geben, sowie eine Bewertungsspanne durch Multiplikation mit einem BewertungsmultiplikatorEBITDA-MultipleDer EBITDA-Multiple ist eine Finanzkennzahl, die den Unternehmenswert eines Unternehmens mit seinem jährlichen EBITDA vergleicht. Dieses Vielfache wird verwendet, um den Wert eines Unternehmens zu bestimmen und ihn mit dem Wert anderer zu vergleichen, ähnliche Geschäfte. Das EBITDA-Multiple eines Unternehmens liefert ein normalisiertes Verhältnis für Unterschiede in der Kapitalstruktur, aus Aktien-Research-Berichten erhaltenAktien-Research-BerichtEin Aktien-Research-Bericht ist ein von einem Analysten erstelltes Dokument, das Anlegern eine Kaufempfehlung gibt, halt, oder Aktien eines Unternehmens verkaufen., Branchentransaktionen, oder M&AMergers Acquisitions M&A-ProzessDieser Leitfaden führt Sie durch alle Schritte des M&A-Prozesses. Erfahren Sie, wie Fusionen und Übernahmen sowie Transaktionen abgeschlossen werden. In dieser Anleitung Wir skizzieren den Akquisitionsprozess von Anfang bis Ende, die verschiedenen Arten von Erwerbern (strategische vs. finanzielle Käufe), die Bedeutung von Synergien, und Transaktionskosten.

Zusätzlich, wenn ein Unternehmen keinen Gewinn erzieltNet IncomeNet Income ist ein wichtiger Posten, nicht nur in der Gewinn- und Verlustrechnung, aber in allen drei Kernabschlüssen. Während es durch angekommen ist, Investoren können auf das EBITDA zurückgreifen, um ein Unternehmen zu bewerten. Viele Private-Equity-Firmen verwenden diese Kennzahl, weil sie sich sehr gut eignet, um ähnliche Unternehmen in derselben Branche zu vergleichen. Unternehmer verwenden es, um ihre Leistung mit der ihrer Konkurrenten zu vergleichen.

Nachteile

EBITDA wird nicht nach GAAP oder IFRSIFRS Standards anerkanntIFRS Standards sind International Financial Reporting Standards (IFRS), die aus einer Reihe von Rechnungslegungsvorschriften bestehen, die bestimmen, wie Transaktionen und andere buchhalterische Ereignisse in Abschlüssen ausgewiesen werden müssen. Sie sollen Glaubwürdigkeit und Transparenz in der Finanzwelt wahren. Einige sind skeptisch (wie Warren BuffettWarren Buffett - EBITDAWarren Buffett ist bekannt dafür, dass er EBITDA nicht mag. Warren Buffett wird zugeschrieben, dass er sagte:„Glaubt das Management, die Zahnfee zahlt für CapEx? alle Zinsen oder Steuern bezahlt, und es zeigt, dass Vermögenswerte im Laufe der Zeit nie ihren natürlichen Wert verloren haben (keine Abschreibungen oder InvestitionenInvestitionenInvestitionen beziehen sich auf Gelder, die von einem Unternehmen für den Kauf verwendet werden, Verbesserung, oder Erhaltung von langfristigen Vermögenswerten zur Verbesserung abgezogen).

Zum Beispiel, ein schnell wachsendes Produktionsunternehmen kann Jahr für Jahr steigende Umsätze und EBITDA aufweisen (YoYYoY (Year over Year)YoY steht für Year over Year und ist eine Art Finanzanalyse, die zum Vergleichen von Zeitreihendaten verwendet wird. Sie ist nützlich, um Wachstum zu messen und zu erkennen Tendenzen.). Um schnell zu expandieren, es erwarb im Laufe der Zeit viele Anlagegüter und alle wurden mit Schulden finanziert. Obwohl es den Anschein hat, dass das Unternehmen ein starkes Umsatzwachstum hat, Anleger sollten sich auch andere Kennzahlen ansehen, wie Investitionen, Bargeldumlauf, und Nettoeinkommen.

Video-Erklärung des EBITDA

Nachfolgend finden Sie ein kurzes Video-Tutorial zu Earnings Before Interest, Steuern, Abschreibungen, und Amortisation. Die kurze Lektion behandelt verschiedene Berechnungsmethoden und bietet einige einfache Beispiele zum Durcharbeiten.

Video:CFI Financial Analyst Training ProgramWerden Sie ein Certified Financial Modeling &Valuation Analyst (FMVA)®Die CFI Financial Modeling and Valuation Analyst (FMVA)®-Zertifizierung wird Ihnen helfen, das Vertrauen zu gewinnen, das Sie für Ihre Finanzkarriere benötigen. Melden Sie sich noch heute an!.

Bei der Bewertung verwendetes EBITDA (EV/EBITDA-Multiple)

Beim Vergleich zweier Unternehmen Das Unternehmenswert/EBITDA-VerhältnisEV/EBITDAEV/EBITDA wird bei der Bewertung verwendet, um den Wert ähnlicher Unternehmen zu vergleichen, indem ihr Unternehmenswert (EV) zu EBITDA-Multiple relativ zu einem Durchschnitt bewertet wird. In dieser Anleitung wir werden das EV/EBTIDA-Multiple in seine verschiedenen Komponenten zerlegen, und Schritt für Schritt durch die Berechnung führen kann verwendet werden, um Anlegern eine allgemeine Vorstellung davon zu geben, ob ein Unternehmen überbewertet (hohe Quote) oder unterbewertet (niedrige Quote) ist. Es ist wichtig, Unternehmen ähnlicher Art zu vergleichen (gleiche Branche, Operationen, Kunden, Margen, Wachstumsrate, etc.), da verschiedene Branchen stark unterschiedliche Durchschnittsquoten aufweisen (hohe Quoten für wachstumsstarke Branchen, niedrige Quoten für wachstumsschwache Branchen).

Die Kennzahl ist in der Unternehmensbewertung weit verbreitet BewertungsmethodenBei der Bewertung der Unternehmensfortführung kommen drei wesentliche Bewertungsmethoden zum Einsatz:DCF-Analyse, vergleichbare Unternehmen, und vorangegangene Transaktionen und wird ermittelt, indem der Unternehmenswert eines Unternehmens durch das EBITDA dividiert wird.

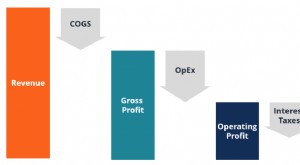

Bild:CFI-Kurs zur Unternehmensbewertung.

EV/EBITDA-Beispiel:

Unternehmen ABC und Unternehmen XYZ sind konkurrierende Lebensmittelgeschäfte, die in New York tätig sind. ABC hat einen Unternehmenswert von 200 Millionen US-Dollar und ein EBITDA von 10 Millionen US-Dollar. während das Unternehmen XYZ einen Unternehmenswert hatUnternehmenswert (EV)Unternehmenswert, oder fester Wert, ist der Gesamtwert eines Unternehmens gleich seinem Eigenkapitalwert, zuzüglich Nettoverschuldung, zuzüglich etwaiger Minderheitsanteile in Höhe von 300 Millionen US-Dollar und einem EBITDA von 30 Millionen US-Dollar. Welches Unternehmen ist auf EV/EBITDA-Basis unterbewertet?

Firmen-ABC: Firma XYZ:

EV =200 Mio. $ EV =300 Mio. $

EBITDA =10 Mio. $ EBITDA =30 Mio. $

EV/EBITDA =200 Mio. $/10 Mio. $ =20x EV/EBITDA =300 Mio. $/30 Mio. $ =10x

Auf EV/EBITDA-Basis, Unternehmen XYZ ist unterbewertet, weil es eine niedrigere Quote hat.

EBITDA in der Finanzmodellierung

EBITDA wird häufig in der Finanzmodellierung verwendetWas ist FinanzmodellierungFinanzmodellierung wird in Excel durchgeführt, um die finanzielle Leistung eines Unternehmens vorherzusagen. Überblick über Financial Modeling, wie und warum man ein Modell baut. als Ausgangspunkt für die Berechnung des unverschuldeten freien Cashflows. Gewinn vor Zinsen, Steuern, Abschreibungen, und die Amortisation ist eine im Finanzwesen so häufig genannte Kennzahl, dass es hilfreich ist, sie als Bezugspunkt zu verwenden. Auch wenn ein Finanzmodell das Unternehmen nur anhand seines freien Cashflows bewertet Free Cash Flow (FCF) Free Cash Flow (FCF) misst die Fähigkeit eines Unternehmens, das zu produzieren, was den Anlegern am wichtigsten ist:verfügbare Barmittel werden nach Ermessen verteilt.

Bild:Die videobasierten Finanzmodellierungskurse von CFI.

Beispielrechnung #1

Unternehmen XYZ verbucht ihre Abschreibungs- und Amortisationskosten in Höhe von 20 USD als Teil ihrer Betriebskosten. Berechnen Sie ihr Ergebnis vor Abschreibungen und Amortisationen von Zinssteuern:

EBITDA =Nettoeinkommen + Steueraufwand + Zinsaufwand + Abschreibungs- und Amortisationsaufwand

=25 $ + 20 $ + 10 $ + 20 $

=75 $

EBITDA =Umsatz – Herstellungskosten der verkauften Waren – Betriebsausgaben + Abschreibungs- und Amortisationsaufwand

=$100 – $20 – $25 + $20

=75 $

Laden Sie die kostenlose Vorlage herunter

Geben Sie Ihren Namen und Ihre E-Mail-Adresse in das untenstehende Formular ein und laden Sie jetzt die kostenlose Vorlage herunter!

Beispielrechnung #2

Die Abschreibungs- und Amortisationskosten von Unternehmen XYZ entstehen durch die Verwendung ihrer Maschine, die die von ihnen verkauften Süßigkeiten verpackt. Sie zahlen 5 % Zinsen an die Schuldner und haben einen Steuersatz von 50 %. Wie hoch ist das Ergebnis von XYZ vor Abschreibungen und Amortisationen von Zinssteuern?

Erster Schritt: Füllen Sie die Gewinn- und Verlustrechnung ausGewinn- und Verlustrechnung VorlageKostenlose Vorlage für die Gewinn- und Verlustrechnung zum Download. Erstellen Sie Ihre eigene Gewinn- und Verlustrechnung mit Jahres- und Monatsvorlagen in der Excel-Datei

Zinsaufwand =5% * 40 USD (Betriebsgewinn) =2 USD

Gewinn vor Steuern =40 US-Dollar (Betriebsgewinn) – 2 US-Dollar (Zinsaufwand) =38 US-Dollar

Steueraufwand =38 USD (Gewinn vor Steuern) * 50% =19 USD

Nettoeinkommen =38 US-Dollar (Gewinn vor Steuern) – 19 US-Dollar (Steueraufwand) =19 US-Dollar

*Hinweis:Der Nettogewinn ist auch der Kapitalflussrechnung zu entnehmen, über dem Abschreibungs- und Amortisationsaufwand.

Zweiter Schritt: Finden Sie den Abschreibungs- und Amortisationsaufwand

In der KapitalflussrechnungKapitalflussrechnungDie Kapitalflussrechnung (auch als Kapitalflussrechnung bezeichnet) ist einer der drei Schlüsselabschlüsse, die die Zahlungsmittel, die Kosten werden mit 12 USD angegeben.

Da die Kosten den Maschinen zugeschrieben werden, die ihre Süßigkeiten verpacken (der abschreibende Vermögenswert hilft direkt bei der Produktion von Inventar), der Aufwand ist ein Teil ihrer Kosten der verkauften Waren (COGS) Kosten der verkauften Waren (COGS) Die Kosten der verkauften Waren (COGS) misst die „direkten Kosten“, die bei der Herstellung von Waren oder Dienstleistungen anfallen. Darin enthalten sind Materialkosten, Direkte.

Dritter Schritt: Berechnen Sie das Ergebnis vor Abschreibungen und Amortisationen von Zinssteuern

EBITDA =Nettoeinkommen + Steueraufwand + Zinsaufwand + Abschreibungs- und Amortisationsaufwand

=19 $ + 19 $ + 2 $ + 12 $

=52 $

EBITDA =Umsatz – Herstellungskosten der verkauften Waren – Betriebsausgaben + Abschreibungs- und Amortisationsaufwand

=82 $ – 23 $ – 19 $ + 12 $

=52 $

Mehr Ressourcen

Wir hoffen, dies war ein hilfreicher Leitfaden für EBITDA – Ergebnis vor Abschreibung und Amortisation von Zinssteuern. Wenn Sie eine Karriere im Bereich Corporate Finance anstreben, Dies ist eine Metrik, von der Sie viel hören werden. Um weiter zu lernen, Wir empfehlen dringend diese zusätzlichen CFI-Ressourcen:

- EBIT vs. EBITDAEBIT vs. EBITDA EBIT vs. EBITDA - zwei sehr gebräuchliche Kennzahlen, die in der Finanz- und Unternehmensbewertung verwendet werden. Es gibt wichtige Unterschiede, Vor-/Nachteile zu verstehen.

- BewertungsmethodenBewertungsmethodenBei der Bewertung der Unternehmensfortführung kommen im Wesentlichen drei Bewertungsmethoden zum Einsatz:DCF-Analyse, vergleichbare Unternehmen, und frühere Transaktionen

- Leitfaden zur FinanzmodellierungKostenloser Leitfaden zur FinanzmodellierungDieser Leitfaden zur Finanzmodellierung enthält Excel-Tipps und Best Practices zu Annahmen, Fahrer, Vorhersage, Verknüpfung der drei Aussagen, DCF-Analyse, mehr

- So werden Sie ein großartiger FinanzanalystThe Analyst Trifecta® GuideDer ultimative Leitfaden, wie Sie ein erstklassiger Finanzanalyst werden. Möchten Sie ein Finanzanalyst von Weltrang sein? Möchten Sie branchenführende Best Practices befolgen und sich von der Masse abheben? Unser Prozess, genannt The Analyst Trifecta® besteht aus Analytik, Präsentation &Soft Skills

Finanzen

-

Was ist nicht betriebsnotwendiges Einkommen?

Was ist nicht betriebsnotwendiges Einkommen? Als nicht operatives Ergebnis wird der Teil des Unternehmensgewinns bezeichnet, der nicht dem Kerngeschäft zuzuordnen ist. Dies ist eine Kategorie in einer mehrstufigen Gewinn- und VerlustrechnungMehr...

-

Was ist Gewinn?

Was ist Gewinn? Der Gewinn ist der Wert, der übrig bleibt, nachdem die Ausgaben eines Unternehmens bezahlt wurden. Sie ist in einer Gewinn- und Verlustrechnung zu finden. Ist der Wert, der nach Abzug der Aufwendungen...