Amortisationszeit

- Was ist die Amortisationszeit?

- Die Amortisationszeit verstehen

- Besondere Überlegungen

- Beispiel für die Amortisationszeit

- Was ist eine gute Amortisationszeit?

- Amortisationszeit vs. Break-Even-Point

- Berechnung der Amortisationszeit

- Nachteile der Amortisationszeit

- Amortisationszeit für die Kapitalbudgetierung

Was ist die Amortisationszeit?

Der Begriff Amortisationszeit bezieht sich auf die Zeit, die benötigt wird, um die Kosten einer Investition zu amortisieren. Einfach gesagt, Die Amortisationszeit ist die Zeitspanne, in der eine Investition den Break-Even-Punkt erreicht. Menschen und Unternehmen investieren ihr Geld hauptsächlich, um zurückgezahlt zu werden, Deshalb ist die Amortisationszeit so wichtig. Im Wesentlichen, je kürzer die Amortisationszeit einer Investition ist, desto attraktiver wird es. Die Bestimmung der Amortisationszeit ist für jeden nützlich (unabhängig davon, ob es sich um Einzelinvestoren oder Unternehmen handelt) und kann durch Division der Anfangsinvestition durch die durchschnittlichen Netto-Cashflows erfolgen.

Die zentralen Thesen

- Die Amortisationszeit bezieht sich auf die Zeit, die benötigt wird, um die Kosten einer Investition zu amortisieren, oder die Zeit, die ein Anleger benötigt, um einen Break-Even-Punkt zu erreichen.

- Kürzere Amortisationen bedeuten attraktivere Investitionen, während längere Amortisationszeiten weniger wünschenswert sind.

- Die Amortisationszeit wird berechnet, indem der Betrag der Investition durch den jährlichen Cashflow geteilt wird.

- Konto- und Fondsmanager verwenden die Amortisationszeit, um zu entscheiden, ob eine Investition getätigt werden soll.

- Einer der Nachteile der Amortisationszeit ist, dass sie den Zeitwert des Geldes außer Acht lässt.

Amortisationszeit

Die Amortisationszeit verstehen

Die Amortisationszeit ist eine von Anlegern häufig verwendete Methode. Finanzfachleute, und Unternehmen zur Berechnung der Anlagerenditen. Es hilft jemandem zu bestimmen, wie lange es dauert, die anfänglichen Investitionskosten zu decken. Diese Metrik ist nützlich, bevor Sie Entscheidungen treffen. vor allem, wenn ein Investor ein schnelles Urteil über ein Investitionsvorhaben fällen muss.

Die Berechnung der Amortisationszeit ist einfach. Es sind die Investitionskosten geteilt durch den durchschnittlichen jährlichen Cashflow. Je kürzer die Amortisationszeit, desto wünschenswerter ist die Investition. Umgekehrt, je länger die Rückzahlung, desto weniger wünschenswert ist es. Zum Beispiel, Wenn Sonnenkollektoren 5 $ kosten, 000 zu installieren und die Einsparungen betragen jeden Monat $100, es würde 4,2 Jahre dauern, bis die Amortisationszeit erreicht ist.

Die Kapitalplanung ist eine Schlüsselaktivität in der Unternehmensfinanzierung. Eines der wichtigsten Konzepte, die jeder Finanzanalyst eines Unternehmens lernen muss, ist die Bewertung verschiedener Investitionen oder betrieblicher Projekte, um das rentabelste Projekt oder die rentabelste Investition zu ermitteln. Eine Möglichkeit, wie Finanzanalysten von Unternehmen dies tun, ist die Amortisationszeit.

Obwohl die Berechnung der Amortisationszeit bei der Finanz- und Investitionsplanung nützlich ist, Diese Metrik hat Anwendungen in anderen Branchen. Es kann von Hausbesitzern und Unternehmen verwendet werden, um die Rendite energieeffizienter Technologien wie Sonnenkollektoren und Isolierungen zu berechnen, einschließlich Wartung und Upgrades.

Einige Analysten bevorzugen die Amortisationsmethode wegen ihrer Einfachheit. Andere verwenden es gerne als zusätzlichen Bezugspunkt in einem Entscheidungsrahmen für die Investitionsplanung.

Besondere Überlegungen

Es gibt ein Problem bei der Berechnung der Amortisationszeit. Im Gegensatz zu anderen Methoden der Kapitalbudgetierung die Amortisationszeit ignoriert den Zeitwert des Geldes (TVM). Dies ist die Idee, dass Geld heute aufgrund der Verdienstmöglichkeiten des gegenwärtigen Geldes mehr wert ist als der gleiche Betrag in der Zukunft.

Die meisten Kapitalbudgetierungsformeln, wie Nettobarwert (NPV), interner Zinsfuß (IRR), und diskontierter Cashflow, Betrachten Sie die TVM. Wenn Sie also morgen einen Investor bezahlen, sie muss Opportunitätskosten enthalten. Das TVM ist ein Konzept, das diesen Opportunitätskosten einen Wert zuweist.

Die Amortisationszeit lässt den Zeitwert des Geldes außer Acht. Sie wird bestimmt, indem die Anzahl der Jahre gezählt wird, die benötigt werden, um die investierten Mittel zurückzuerhalten. Zum Beispiel, wenn es fünf Jahre dauert, bis die Kosten einer Investition gedeckt sind, die Amortisationszeit beträgt fünf Jahre.

Dieser Zeitraum berücksichtigt nicht, was nach der Rückzahlung passiert. Deswegen, es ignoriert die Gesamtrentabilität einer Investition. Viele Manager und Investoren ziehen es daher vor, den Barwert als Instrument für Anlageentscheidungen zu verwenden. Der Barwert ist die Differenz zwischen dem Barwert der eingehenden Barmittel und dem aktuellen Wert der Barmittelabflüsse über einen bestimmten Zeitraum.

Beispiel für die Amortisationszeit

Hier ist ein hypothetisches Beispiel, um zu zeigen, wie die Amortisationszeit funktioniert. Angenommen, Unternehmen A investiert 1 Million US-Dollar in ein Projekt, das dem Unternehmen 250 US-Dollar einsparen soll. 000 pro Jahr. Wenn wir 1 Million US-Dollar durch 250 US-Dollar teilen, 000, Wir kommen für diese Investition auf die Amortisationszeit von vier Jahren.

Betrachten Sie ein anderes Projekt, das 200 US-Dollar kostet, 000 ohne damit verbundene Bareinsparungen, die dem Unternehmen zusätzliche 100 US-Dollar einbringen, 000 pro Jahr für die nächsten 20 Jahre bei 2 Millionen US-Dollar. Deutlich, das zweite Projekt kann dem Unternehmen doppelt so viel Geld einbringen, Aber wie lange wird es dauern, bis sich die Investition amortisiert hat?

Die Antwort erhält man, indem man $200 teilt, 000 um 100 $, 000, das sind zwei Jahre. Das zweite Projekt wird weniger Zeit in Anspruch nehmen, um sich zurückzuzahlen, und das Ertragspotenzial des Unternehmens ist größer. Ausschließlich auf der Amortisationszeitmethode basierend, das zweite Projekt ist eine bessere Investition.

Was ist eine gute Amortisationszeit?

Die beste Amortisationszeit ist die kürzeste. Die Rückzahlung oder Amortisierung der Anschaffungskosten eines Projekts oder einer Investition sollte so schnell wie möglich erfolgen. Jedoch, nicht alle Projekte und Investitionen den gleichen Zeithorizont haben, Daher muss die kürzestmögliche Amortisationszeit in den größeren Kontext dieses Zeithorizonts eingebettet werden. Zum Beispiel, Die Amortisationszeit bei einem Heimwerkerprojekt kann Jahrzehnte betragen, während die Amortisationszeit bei einem Bauprojekt fünf Jahre oder weniger betragen kann.

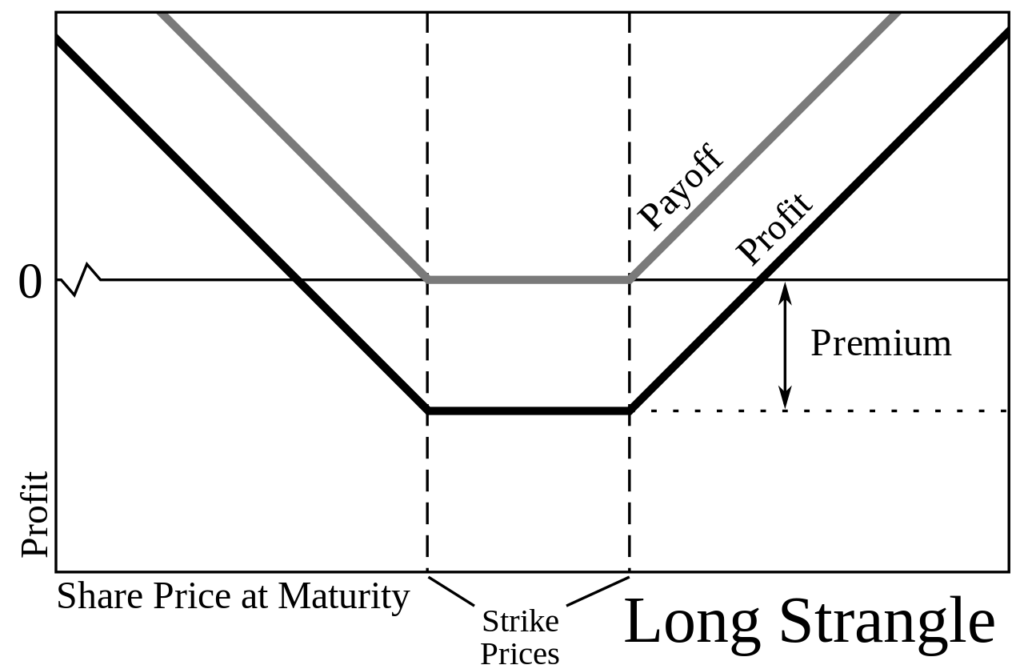

Ist die Amortisationszeit dasselbe wie der Break-Even-Point?

Während die beiden Begriffe verwandt sind, Sie sind nicht gleich. Der Break-Even-Point ist der Preis oder Wert, den eine Investition oder ein Projekt steigen muss, um die Anschaffungskosten oder den Aufwand zu decken. Die Amortisationszeit gibt an, wie lange es dauert, bis diese Gewinnschwelle erreicht wird.

Wie berechnen Sie die Amortisationszeit?

Amortisationszeit =Anfangsinvestition /Cashflow pro Jahr

Was sind einige der Nachteile der Nutzung der Amortisationszeit?

Wie die obige Gleichung zeigt, Die Berechnung der Amortisationszeit ist einfach. Es berücksichtigt nicht den Zeitwert des Geldes, die Auswirkungen der Inflation, oder die Komplexität von Investitionen, die im Laufe der Zeit einen ungleichen Cashflow haben können.

Die abgezinste Amortisationszeit wird oft verwendet, um einige der Mängel besser zu berücksichtigen. B. die Verwendung des Barwerts zukünftiger Cashflows. Aus diesem Grund, die einfache Amortisationszeit kann günstig sein, während die diskontierte Amortisationszeit auf eine ungünstige Investition hinweisen könnte.

Wann würde ein Unternehmen die Amortisationszeit für die Kapitalplanung nutzen?

Die Amortisationszeit wird bevorzugt, wenn ein Unternehmen unter Liquiditätsengpässen steht, da sie zeigen kann, wie lange es dauern sollte, das für das Projekt vorgesehene Geld zurückzubekommen. Wenn kurzfristige Cashflows ein Problem darstellen, eine kurze Amortisationszeit kann attraktiver sein als eine längerfristige Investition mit einem höheren Kapitalwert.

Unternehmensfinanzierung

-

4 Vorteile des PKT Cash Blockchain Cryptocurrency Network, die Sie kennen müssen

4 Vorteile des PKT Cash Blockchain Cryptocurrency Network, die Sie kennen müssen Wenn Sie in letzter Zeit über Kryptowährungen recherchiert haben, dann müssen Sie auf die Blockchain-Technologie von PKT Cash gestoßen sein, sowie einige andere Unternehmen. Das muss Ihr Interesse gew...

-

So berechnen Sie eine monatliche Rendite

So berechnen Sie eine monatliche Rendite Bei der Geldanlage, Menschen möchten genau wissen, wie viel sie über einen bestimmten Zeitraum verdienen. Ebenfalls, beim Vergleich von Investitionen, Es ist gut zu vergleichen, wie sich die Investiti...

-

So überprüfen Sie eine Geburtsurkunde

So überprüfen Sie eine Geburtsurkunde Verifizieren Sie eine Geburtsurkunde Eine korrekte Geburtsurkunde ist ein wichtiger Bestandteil der Dokumentation, die Sie für eine Vielzahl von Aufgaben benötigen. Führerschein beantragen, einen Soz...

-

So sollten Sie Ihre Sozialversicherungsschecks budgetieren

So sollten Sie Ihre Sozialversicherungsschecks budgetieren Der durchschnittliche Arbeitnehmer im Ruhestand verdient einen monatlichen Sozialversicherungsscheck von 1 US-Dollar. 360, nach Angaben der US-amerikanischen Sozialversicherungsbehörde. Und für die me...