Was ist Risikomanagement?

Das Risikomanagement umfasst die Identifizierung, Analyse, und Reaktion auf Risikofaktoren, die Teil des Lebenszyklus eines Unternehmens sindGeschäftslebenszyklusDer Geschäftslebenszyklus ist der zeitliche Verlauf eines Unternehmens in Phasen, und wird am häufigsten in fünf Phasen unterteilt. Effektives Risikomanagement bedeutet, zu kontrollieren, so viel wie möglich, zukünftige Ergebnisse durch proaktives und nicht reaktives Handeln. Deswegen, Ein effektives Risikomanagement bietet das Potenzial, sowohl die Eintrittswahrscheinlichkeit eines Risikos als auch seine möglichen Auswirkungen zu reduzieren.

Risikomanagementstrukturen

Die Strukturen des Risikomanagements sind darauf ausgerichtet, nicht nur auf bestehende Risiken hinzuweisen. Eine gute Risikomanagementstruktur sollte auch die Unsicherheiten berechnen und ihren Einfluss auf ein Unternehmen vorhersagen. Folglich, das ergebnis ist die wahl, risiken zu akzeptieren oder abzulehnen. Die Akzeptanz oder Ablehnung von Risiken hängt von den Toleranzgrenzen ab, die ein Unternehmen bereits für sich selbst definiert hat.

Wenn ein Unternehmen das Risikomanagement als disziplinierten und kontinuierlichen Prozess zur Identifizierung und Lösung von Risiken einrichtet, dann können die Risikomanagementstrukturen verwendet werden, um andere Risikominderungssysteme zu unterstützen. Sie umfassen Planung, Organisation, Kostenkontrolle, und budgetingBudgetingBudgeting ist die taktische Umsetzung eines Businessplans. Um die Ziele im strategischen Plan eines Unternehmens zu erreichen, Wir brauchen ein Budget, das den Geschäftsplan finanziert und Maßnahmen und Leistungsindikatoren festlegt. In einem solchen Fall das Geschäft wird normalerweise nicht viele Überraschungen erleben, denn der Fokus liegt auf proaktivem Risikomanagement.

Reaktion auf Risiken

Die Reaktion auf Risiken erfolgt normalerweise in einer der folgenden Formen:

- Vermeidung :Ein Unternehmen ist bestrebt, ein bestimmtes Risiko zu beseitigen, indem es seine Ursache beseitigt.

- Schadensbegrenzung :Verringern des prognostizierten FinanzwertsArten von FinanzmodellenDie gängigsten Arten von Finanzmodellen sind:3-Statement-Modell, DCF-Modell, M&A-Modell, LBO-Modell, Budgetmodell bzw. Entdecken Sie die 10 am häufigsten mit einem Risiko verbundenen Arten, indem Sie die Wahrscheinlichkeit des Eintritts des Risikos verringern.

- Annahme :In manchen Fällen, ein Unternehmen kann gezwungen sein, ein Risiko einzugehen. Diese Option ist möglich, wenn ein Unternehmen Eventualitäten entwickelt, um die Auswirkungen des Risikos zu mindern, sollte es vorkommen.

Beim Anlegen von Eventualitäten, ein Unternehmen muss einen Problemlösungsansatz verfolgen. Das Ergebnis ist ein detaillierter Plan, der bei Bedarf ausgeführt werden kann. Ein solcher Plan ermöglicht eine UnternehmensorganisationArten von OrganisationenDieser Artikel über die verschiedenen Arten von Organisationen untersucht die verschiedenen Kategorien, in die Organisationsstrukturen fallen können. Organisationsstrukturen zum Umgang mit Hindernissen oder Blockaden für den Erfolg, da sie mit Risiken umgehen kann, sobald sie auftreten.

Bedeutung des Risikomanagements

Risikomanagement ist ein wichtiger Prozess, da es einem Unternehmen die notwendigen Werkzeuge an die Hand gibt, um potenzielle Risiken angemessen zu erkennen und zu bewältigen. Sobald ein Risiko identifiziert wurde, es ist dann leicht, es zu mildern. Zusätzlich, Das Risikomanagement bietet einem Unternehmen eine Grundlage, auf der es fundierte Entscheidungen treffen kann.

Für ein Geschäft, Die Bewertung und das Management von Risiken ist der beste Weg, um sich auf Eventualitäten vorzubereiten, die Fortschritt und Wachstum beeinträchtigen können. Wenn ein Unternehmen seinen Plan zum Umgang mit potenziellen Bedrohungen bewertet und dann Strukturen entwickelt, um diese zu adressieren, es verbessert seine Chancen, ein erfolgreiches Unternehmen zu werden.

Zusätzlich, ein progressives risikomanagement sorgt für einen möglichst aggressiven Umgang mit risiken mit hoher Priorität. Außerdem, Das Management verfügt über die notwendigen Informationen, um fundierte Entscheidungen zu treffen und sicherzustellen, dass das Geschäft profitabel bleibt.

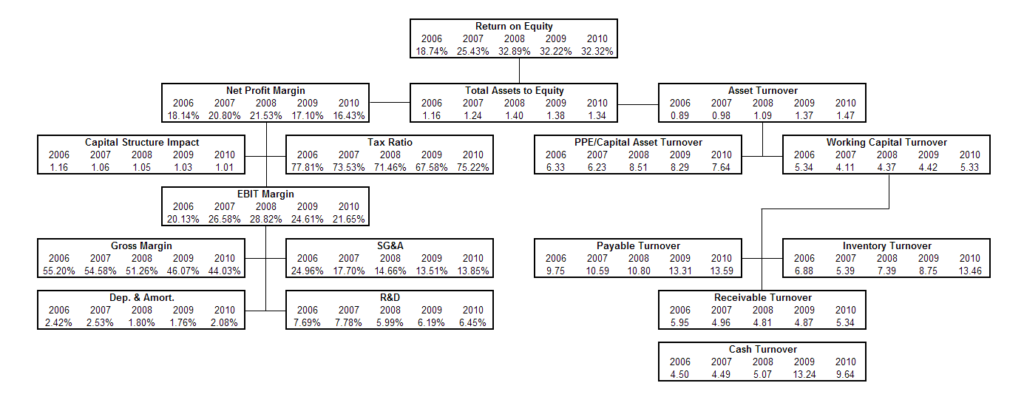

Risikoanalyseprozess

Die Risikoanalyse ist ein qualitativer Problemlösungsansatz, der verschiedene Bewertungsinstrumente verwendet, um Risiken zu erarbeiten und einzustufen, um sie zu bewerten und zu lösen. Hier ist der Prozess der Risikoanalyse:

1. Identifizieren Sie bestehende Risiken

Risikoidentifikation beinhaltet hauptsächlich Brainstorming. Ein Unternehmen bringt seine Mitarbeiter zusammen, damit sie alle verschiedenen Risikoquellen überprüfen können. Im nächsten Schritt werden alle identifizierten Risiken nach Priorität geordnet. Da es nicht möglich ist, alle bestehenden Risiken zu mindern, Die Priorisierung stellt sicher, dass diejenigen Risiken, die ein Geschäft erheblich beeinträchtigen können, dringlicher behandelt werden.

2. Bewerten Sie die Risiken

In vielen Fällen, Bei der Problemlösung geht es darum, das Problem zu identifizieren und dann eine geeignete Lösung zu finden. Jedoch, bevor Sie wissen, wie Sie Risiken am besten handhaben, ein Unternehmen sollte die Ursache der Risiken lokalisieren, indem es die Frage stellt, „Was hat ein solches Risiko verursacht und wie könnte es das Geschäft beeinflussen?“

3. Entwickeln Sie eine angemessene Reaktion

Sobald eine Geschäftseinheit damit beschäftigt ist, mögliche Abhilfemaßnahmen zu bewerten, um identifizierte Risiken zu mindern und ihr Wiederauftreten zu verhindern, Dabei sind folgende Fragen zu stellen:Welche Maßnahmen können ergriffen werden, um ein Wiederauftreten des identifizierten Risikos zu verhindern? Zusätzlich, was ist am besten zu tun, wenn es wiederkehrt?

4. Präventive Mechanismen für identifizierte Risiken entwickeln

Hier, Die Ideen, die sich bei der Risikominderung als nützlich erwiesen haben, werden zu einer Reihe von Aufgaben und dann zu Notfallplänen entwickelt, die in der Zukunft eingesetzt werden können. Wenn Risiken auftreten, die Pläne können in die Tat umgesetzt werden.

Zusammenfassung

Unsere Geschäftsvorhaben sind vielen Risiken ausgesetzt, die ihr Überleben und ihr Wachstum beeinträchtigen können. Als Ergebnis, Es ist wichtig, die Grundprinzipien des Risikomanagements zu verstehen und zu verstehen, wie sie dazu beitragen können, die Auswirkungen von Risiken auf Geschäftseinheiten zu mindern.

Mehr Ressourcen

CFI bietet die Zertifizierung Financial Modeling &Valuation Analyst (FMVA)™Werden Sie zum zertifizierten Financial Modeling &Valuation Analyst (FMVA)®Die Zertifizierung zum Financial Modeling and Valuation Analyst (FMVA)® von CFI wird Ihnen helfen, das Vertrauen zu gewinnen, das Sie für Ihre Finanzkarriere benötigen. Melden Sie sich noch heute an! Zertifizierungsprogramm für diejenigen, die ihre Karriere auf die nächste Stufe bringen möchten. Um weiter zu lernen und Ihre Karriere voranzutreiben, die folgenden CFI-Ressourcen sind hilfreich:

- Idiosynkratisches RisikoIdiosynkratisches RisikoIdiosynkratisches Risiko, manchmal auch als unsystematisches Risiko bezeichnet, ist das inhärente Risiko, das mit der Anlage in einen bestimmten Vermögenswert – wie eine Aktie – verbunden ist

- VerlustaversionVerlustaversionVerlustaversion ist eine Tendenz in der Behavioral Finance, bei der Anleger so viel Angst vor Verlusten haben, dass sie sich mehr darauf konzentrieren, Verluste zu vermeiden als Gewinne zu erzielen. Je mehr man Verluste erleidet, desto wahrscheinlicher werden sie zur Verlustaversion.

- RAID LogRAID LogA RAID Log ist ein Projektmanagement-Tool, das darauf abzielt, die Sammlung zu zentralisieren und zu vereinfachen, Überwachung, und Verfolgung von Projektdaten

- Risk AverseRisk Averse DefinitionJemand, der risikoavers ist, hat die Eigenschaft oder die Eigenschaft, es vorzuziehen, Verluste zu vermeiden, anstatt einen Gewinn zu erzielen. Dieses Merkmal wird in der Regel Anlegern oder Marktteilnehmern zugeschrieben, die Anlagen mit geringeren Renditen und relativ bekannten Risiken gegenüber Anlagen mit potenziell höheren Renditen, aber auch mit höherer Unsicherheit und mehr Risiko bevorzugen.

Geschäftsstrategie

-

Vanguard Geldmarktfonds:Was Sie wissen müssen

Vanguard Geldmarktfonds:Was Sie wissen müssen Getty Images Vanguard-Geldmarktfonds werden von der Investment-Community nicht sehr geschätzt, auch finden sie in den Finanzmedien keine große Beachtung. Geldmarktfonds sind nicht gerade ein schil...

-

Hilfe für behinderte Menschen, die von einer Zwangsvollstreckung bedroht sind

Hilfe für behinderte Menschen, die von einer Zwangsvollstreckung bedroht sind Finden Sie heraus, ob Ihr Kreditgeber ein Hypothekenentlastungsprogramm hat. Menschen mit Behinderungen können sich in der schlimmsten Lage aller Bevölkerungsgruppen befinden, um Hilfe bei einer ausg...

-

Die Overnight-Trading-Session ist so volatil wie eh und je

Die Overnight-Trading-Session ist so volatil wie eh und je Das Marktgeschehen in der regulären Handelssitzung hat sich nach den im März erreichten historischen Volatilitätsniveaus leicht beruhigt. Aber in den After-Hours- und Premarket-Sitzungen, die Dinge bl...

-

Barwertberechnungen für eine aufgeschobene Rente

Barwertberechnungen für eine aufgeschobene Rente Der Zeitwert des Geldes bedeutet, dass ein Dollar in Ihrer Tasche heute mehr wert ist als ein Dollar, den Sie nächsten Monat erhalten. weil Sie den heutigen Dollar auf ein Sparkonto einzahlen und mona...