Sollzinsen definieren

Auf den ersten Blick, Der Begriff "Sollzinsen" lässt sich recht einfach übersetzen:Wenn Ihr Bankkonto rote Zahlen schreibt, Zinsen werden auf den Geldbetrag erhoben, den Sie der Bank für einen negativen Kontostand schulden. Dies steht im Gegensatz zu der Art von Zinsen, die Sie für Spareinlagen oder einige verzinsliche Girokonten erhalten. wenn die Bank Ihnen Zinsen für das eingezahlte Geld schuldet. Dies wird als Kreditzins bezeichnet, Dies gilt für den Geldbetrag, den die Bank Ihnen für einen positiven Saldo schuldet. Bei Sollzinsen, die Bank wendet einen Zinssatz auf den Sollbetrag an, um die Kosten und das Risiko der Kreditvergabe an Sie auszugleichen, eine offensichtliche Unfähigkeit, andere Kosten zu bezahlen.

Mehr über Sollzinsen

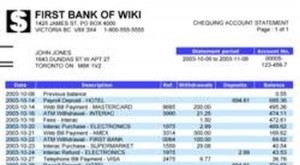

Tatsächlich Sollzinsen sind ein Aspekt des Disposystems, die das Team von Bankrate als Ihre Bank bezeichnet, die die Kosten einer Transaktion übernimmt, wenn der Betrag auf Ihrem Konto nicht ausreicht. Wenn Sie mehr Geld von Ihrem Konto abgebucht haben, als es enthält, Sie haben Ihr Konto "überzogen" oder "überzogen".

Um sicherzustellen, dass Sie sich nicht mit den Unannehmlichkeiten und Peinlichkeiten einer abgelehnten Transaktion konfrontiert sehen, Ihre Bank übernimmt den Betrag als kurzfristiges Darlehen. Die Bank tut dies unter der Annahme, dass Sie einfach einen Fehler bei der Überweisung von Geldern gemacht oder den Zeitpunkt der Einzahlungen falsch berechnet haben. Dies ist nicht kostenlos, noch ohne Risiko für die Bank oder den Kontoinhaber.

In den meisten Situationen wie dieser, die Bank erhebt für jede Transaktion, die eine Überziehungsmaßnahme erfordert, eine pauschale Kontoführungsgebühr, und berechnet dann einen Aufzinsungssatz auf den Gesamtbetrag, den Sie überzogen haben. Die Wartungsgebühr wird als "Überziehungsgebühr" bezeichnet, während der Zinssatz als "Sollzins" bezeichnet wird. Bleibt das Konto nach einer vorher vereinbarten Anzahl von Tagen überzogen, zusätzliche Gebühren können erhoben werden.

Verschiedene Arten von Bankkonten

Nicht alle Bankkonten erheben Überziehungsgebühren, auch nicht erlauben. Sie sollten in der Lage sein, Ihr Konto zu personalisieren, um Überziehungen zuzulassen oder zu verbieten, einen Überziehungsschutz vereinbaren oder sogar ein vorab autorisiertes Überziehungslimit vereinbaren. Die besten Girokonten bieten oft einen solchen Schutz für Kunden.

Autoren von Consumer Reports erklären, dass Konten, die Überziehungen verhindern, effektiv als eine Art Prepaid-Geschenkkarte fungieren, , dass sie eine Transaktion, für die die Mittel nicht verfügbar sind, einfach nicht autorisieren. Dies hat den Vorteil, dass die Entstehung von Schulden verhindert wird, da Sie buchstäblich nicht mehr ausgeben können, als Sie auf Ihrem Konto haben. Jedoch, es kann auch einen unkonventionellen eingehenden/ausgehenden Finanzierungszyklus stören, in vielen Dienstleistungs- oder Auftragsbranchen üblich, in dem Sie kurzfristige Kredite annehmen, um Rechnungen und Nebenkosten zu begleichen, während Sie darauf warten, dass Ihre eingehenden Einlagen ausgeglichen sind.

Arrangierter Überziehungskredit und Überziehungsschutz

Nerdwallet-Autoren legen das Konzept des arrangierten Überziehungskredits im Gegensatz zum automatischen Überziehungs- oder Überziehungsschutz. Ein arrangierter Überziehungskredit liegt vor, wenn Sie mit Ihrer Bank ein Überziehungslimit und einen Sollzinssatz vereinbaren, effektiv den Bedingungen eines kurzfristigen Darlehens zustimmen, das automatisch angewendet und genehmigt wird, wenn der Betrag auf Ihrem Girokonto den Betrag, den Sie zu zahlen versuchen, nicht decken kann.

Der Überziehungsschutz verknüpft Girokonto und Sparkonto bei derselben Bank, dass, anstatt wegen mangelnder Deckung auf dem Girokonto einen Kredit bei der Bank aufzunehmen, die Bank hebt genug Geld vom Sparkonto ab, um eine Transaktion abzuschließen. Dieser Service ist manchmal kostenpflichtig

Sollzinsen vs. Überziehungsgebühr

Sollzins ist der Zinssatz, bei der Kontoeröffnung vereinbart und im Laufe der Zeit angepasst, wird auf den Betrag angewendet, der einem Kunden ausgeliehen wird, wenn sein Girokonto nicht über ausreichende Mittel verfügt. Die Zinsen können täglich geltend gemacht werden, oft mit dem Hauptbetrag verzinst, oder regelmäßig in festgelegten Intervallen von Tagen.

Eine Überziehungsgebühr ist ein fester Dollarbetrag (durchschnittlich etwa 33 US-Dollar), der bei jeder Überziehung einem Konto belastet wird. Dies bedeutet, dass, wenn ein Konto 20 US-Dollar enthält und der Kontoinhaber drei Transaktionen von 30 US-Dollar versucht, $50 und $75 Dollar, es fallen drei separate Überziehungsgebühren von jeweils 33 USD an. Das sind 99 Dollar, vollständig getrennt vom überzogenen Betrag von 155 USD zuzüglich Sollzinsen.

Diese Überziehungsgebühren und Sollzinsen können sich anhäufen, Daher ist es wichtig, die Vereinbarung mit Ihrem Konto und Ihrer Bank zu verstehen. Bei vielen Banken können Sie die Kontooptionen anpassen, um Transaktionen zu verweigern oder sie aus Spareinlagen zu entnehmen. Je nach finanzieller Situation, Dies können wirksame Maßnahmen für Ihre finanzielle Zukunft sein.

Budgetierung

- Wie man verlorene Zinsen berechnet

- Soll vs. Haben in der Buchhaltung

- Was ist eine Memo-Post-Lastschrift?

- Wie funktionieren verzinsliche Treuhandkonten?

- So verwenden Sie Konto jetzt Debitkarten bei PayPal

- So berechnen Sie die Zinsen auf einem Sparkonto

- Warum zahlen Banken Zinsen?

- Gibt es Steuern auf einem Sparkonto?

- Werden Girokonten verzinst?

-

So finden Sie meinen Debitkartenverlauf

So finden Sie meinen Debitkartenverlauf Sie können Ihre Debitkartenhistorie einsehen. Laut einem Artikel der New York Post aus dem Jahr 2018 Nur jeder vierte Amerikaner trägt tatsächlich Bargeld bei sich. Da die meisten Geschäfte elektroni...

-

Wie funktionieren Sparkontozinsen?

Wie funktionieren Sparkontozinsen? Wie funktionieren Sparkontozinsen? Zinsübersicht für Sparkonten Finanzinstitute zahlen einzelnen Einlegern Zinsen für auf Sparkonten eingezahlte Gelder. Sie zahlen Zinsen, weil Sie dem Finanzinstit...