Mehr Starpower für den Kiplinger ETF 20

Um eine Zeile aus einem Lied in Rodgers und Hammersteins Musical auszuleihen Karussell, börsengehandelte Fonds sind überall pleite. Diese Low-Cost-Fonds spielen in Portfolios eine größere Rolle als je zuvor. ETFs machen ein Drittel der Portfolios der Anleger aus, Laut einer aktuellen Studie von Charles Schwab gegenüber 20 % vor drei Jahren. Ein Teil der Auslosung ist, dass ETFs eine attraktive Mischung aus Investmentfonds und Aktien sind. Wie Investmentfonds, sie halten Körbe mit Vermögenswerten, aber wie aktien, sie handeln flink. Mehr als zwei Drittel der Anleger sagen, dass ETFs ihr bevorzugtes Anlageinstrument sind. Und fast ein Drittel gibt an, alle Einzeltitel in ihren Portfolios durch ETFs ersetzt zu haben.

Der erste amerikanische ETF debütierte vor 25 Jahren, und es bildete den 500-Aktienindex von Standard &Poor's ab. Jetzt sind es mehr als 2, 000 ETFs, und viele versprechen, mehr zu tun, als nur die Renditen eines breiten Marktindex zu erreichen. Einige dieser „Smart Beta“- oder „Faktor“-Fonds versuchen, einen bekannten Index zu schlagen, indem sie mehr Wert auf Unternehmen mit schnell wachsenden Gewinnen oder Einnahmen legen. zum Beispiel. Andere zielen darauf ab, das Risiko zu senken, indem sie sich auf Aktien konzentrieren, die in der Vergangenheit eine reibungslosere Entwicklung aufweisen, oder sich auf hochwertige, etablierte Unternehmen, die Dividenden zahlen.

„ETFs bieten sehr effiziente Möglichkeiten, um bestimmte Marktwetten zu tätigen, “ sagt James J. Angel, außerordentlicher Professor für Finanzen an der McDonough School of Business in Georgetown. Ständig tauchen neue ETFs auf, gelegentlich mit ausgefallenen Strategien. Aber alles in allem, sagt Engel, die Verbreitung dieser Fonds ist eine gute Sache.

Unsere ETF-Auswahl. Vor drei Jahren, wir den Kiplinger ETF 20 aufgelegt, die Liste unserer Lieblings-ETFs. Seitdem haben wir einige Änderungen im Dienstplan vorgenommen, und wir machen jetzt einige (mehr dazu in Kürze). Die Liste umfasst eine Vielzahl von ETFs. Einige imitieren breit angelegte Benchmarks, wobei die meisten davon nach Marktwert gewichtet sind (je höher die Marktkapitalisierung einer Aktie – ihr Aktienkurs mal die Anzahl der ausstehenden Aktien – desto größer ist ihre Position im Index und im ETF). Nur einer der Kip ETF 20 bildet einen Index ab, der jeder Aktie einen gleichen Anteil an Vermögenswerten zuweist. Die Gruppe umfasst auch sektorbezogene Fonds, aktiv verwaltete ETFs und Fonds, die auf Aktien mit bestimmten Merkmalen abzielen, wie Value (Schnäppchenpreise) oder Momentum (steigende Aktienkurse, die nach oben tendieren).

Unsere Auswahl war eine gemischte Tüte. In den letzten 12 Monaten, unsere acht diversifizierten US-Aktien-ETFs rentierten 15,1 %, im Durchschnitt, verglichen mit einem Gewinn von 16,7% im S&P 500. Die besten und schlechtesten Performer waren ETFs, die sich auf einen einzigen Faktor konzentrieren. iShares Edge MSCI USA Momentum-Faktor, die Aktien bevorzugt, die in den letzten sechs und zwölf Monaten im Kurs gestiegen sind, erzielte die beste Rendite der Gruppe, mit 25,6% Gewinn. Invesco Dynamic Large Cap-Wert, das sich auf große Unternehmen mit günstigen Aktien konzentriert, war in den letzten 12 Monaten flach. Aktien von preiswerten Aktien hinken den schnell wachsenden Aktien seit mehr als einem Jahrzehnt hinterher (siehe Value Takes On Growth).

Alle Rentenfonds des Kip ETF 20 haben sich besser behauptet als der breite Rentenmarkt, gemessen am Bloomberg Barclays U.S. Aggregate Bond Index. Die fünf Anleihen-ETFs rentierten durchschnittlich 2,6%, verglichen mit einem Gewinn von 0,1 % für die Benchmark. Unser Unternehmensanleihenfonds, iShares iBonds Dez. 2021 Laufzeit Corporate, war die schlechteste Leistung, mit 0,3% Verlust. Anleihen-ETFs mit Fokus auf niedrig bewertete, hochverzinsliche „Junk“-Anleihen gehörten zu unseren stärksten Gewinnern. In den letzten 12 Monaten, Invesco Senior Loan legte um 3,0 % zu; VanEck Vectors Fallen Angel High Yield legte um 2,7% zu. Der Invesco-Fonds bildet einen Index von Krediten nach, die an Unternehmen mit einem Rating unter Investment-Grade vergeben wurden; Der Fallen Angel-Fonds von VanEck sucht nach Anleihen von Unternehmen, die einst ein Investment-Grade-Rating (Triple-A bis Triple-B) hatten, aber auf Junk-Status (Double-B-Rating oder darunter) gefallen sind. Um zu sehen, wie sich alle Fonds des Kip ETF 20 entwickelt haben, siehe Tabelle auf der nächsten Seite.

Dividenden-Swaps. Wir optimieren unsere Dividendenbestände. Zwei Dividendenaktien-ETFs, Vanguard High Dividend Yield und WisdomTree International LargeCap Dividende, bekommen den Stiefel, durch Fonds ersetzt, von denen wir glauben, dass sie bei hochwertigen Unternehmen, die Dividenden erhöhen, besser geeignet sind. „Die alleinige Fokussierung auf hohe Renditen übertrifft den Markt tendenziell nicht“ auf lange Sicht, sagt Holly Framsted, der Investmentfirma BlackRock. Dividendenzahler mit guten Aufzeichnungen bei der Erhöhung der Auszahlungen, auf der anderen Seite, tun. Plus, Sie fügt hinzu, die ertragsstärksten Aktien – wie zum Beispiel Versorgungsunternehmen – werden oft als Anleihe-Proxys angesehen und können bei steigenden Zinsen an Boden verlieren. (Anleihenkurse und Zinssätze bewegen sich in entgegengesetzte Richtungen.) Dividendenanbauer reagieren tendenziell weniger empfindlich auf steigende Zinsen.

Außerdem nehmen wir die beiden Immobilien-Treuhandfonds der Gruppe auf, Schwab US REIT und iShares Hypothekenimmobilien. Wieder, das problem sind steigende zinsen. Wenn die Preise steigen, REITs sehen sich einem härteren Wettbewerb durch Anleihen und andere Erträge ausgesetzt, und es wird für REIT-Manager teurer, Kredite aufzunehmen, um Immobilien zu kaufen. Bisher im Jahr 2018, Die Rendite eines durchschnittlichen Immobilien-ETF beträgt bescheidene 2,9%. Und da die Zinsen voraussichtlich noch weiter steigen werden, die Leistung könnte sich verschlechtern. REITs sind heutzutage „ein gefährliches Marktsegment“, sagt Zach Jonson, Senior Portfolio Manager bei Stack Financial Management.

Schließlich, Wir ersetzen den iShares iBond Target-Date-Unternehmensanleihen-ETF durch einen führenden mittelfristigen Anleihen-ETF, der als Kernbestand von Anleihenfonds dienen kann. Die iBond-Fonds sind am besten für Anleger geeignet, die einsteigen, eine Strategie, bei der in Anleihen unterschiedlicher Laufzeiten investiert wird. Dafür mögen wir sie, aber unser Kip ETF 20-Roster braucht eine einfachere und diversifiziertere Kernposition.

Lesen Sie weiter, um mehr über die Ersetzungen zu erfahren. Rücksendungen und andere Daten, wenn nicht anders angegeben, sind am 13. Juli.

Aktien-ETFs

Avantgarde-Dividendenaufwertung (Symbol VIG, 105 $)

Bei diesem Fonds geht es mehr darum, ob ein Unternehmen seine jährliche Dividende konsequent erhöht hat, als um die Höhe der Ausschüttung. Vanguard Dividend Appreciation bildet einen Index großer Unternehmen ab, die ihre jährlichen Ausschüttungen mindestens in den letzten 10 aufeinander folgenden Jahren erhöht haben. Kommanditgesellschaften, Immobilien-Investment-Trusts und finanziell angeschlagene Unternehmen kommen nicht für den ETF in Frage.

Das Ergebnis sind 182 meist große US-Firmen in einem Branchenmix, mit den im Fonds nach Marktwert gewichteten Aktien. Der Fonds wird einmal im Jahr neu gewichtet, ebenso wie der Index, den es verfolgt. Die drei größten Beteiligungen sind Microsoft, Johnson &Johnson und Walmart. Der Fokus des Fonds auf Wachstum, sagt Morningstar-Analyst Adam McCullough, führt zu einem höherwertigen Portfolio. „Es reduziert das Engagement des Fonds gegenüber Unternehmen, die möglicherweise nicht in der Lage sind, ihre Dividendenzahlungen aufrechtzuerhalten. ein Risiko, das oft mit einer engen Ausrichtung auf die Rendite einhergeht.“

Der Fonds hat in der Vergangenheit in Zeiten von Marktturbulenzen für Ballast gesorgt. Zum Beispiel, in 2008, als der S&P 500 um 37,0% fiel, Die Dividendenaufwertung von Vanguard sank um 26,7%, ein besseres Ergebnis als 97% anderer Fonds, die in Aktien mit Wachstums- und Wertmerkmalen investieren. Er schnitt in diesem Jahr besser ab als selbst die typisch defensiven Mischfonds, die 60 % des Vermögens in Aktien und 40 % in Anleihen halten (diese Fonds verloren durchschnittlich 28,0 %).

WisdomTree Global ex-US Quality Dividend Growth (DNL, $ 58)

Der Name dieses ETF deutet darauf hin, dass er in Unternehmen investiert, die ihre Dividenden erhöhen – und letztendlich, es tut. Aber es braucht einen kurvenreichen Weg, um dorthin zu gelangen.

Der Fonds investiert in Wachstum, hochwertige Dividenden zahlende Unternehmen in Schwellen- und Industrieländern. Der Qualitätsbildschirm sortiert Unternehmen nach ihrer historischen Eigenkapitalrendite und Vermögensrendite (beides sind Rentabilitätskennzahlen). Der Wachstumsbildschirm vergrößert die drei- bis fünfjährigen Gewinnwachstumserwartungen. „Wir haben die gleichen Qualitäts- und Wachstumsbildschirme neu erstellt, die Warren Buffett mag. “ sagt Jeremy Schwartz, des Weisheitsbaums. Aktien im Fonds werden nach ihrem Anteil am Dividendenstrom des Index gewichtet – je mehr sie beitragen, desto größer ist ihr Anteil am Fondsvermögen. Der Grund dafür ist, dass effizient geführte Unternehmen mit steigenden Gewinnen wahrscheinlich im Laufe der Zeit die Dividenden erhöhen und Aktien haben, die sich gut entwickeln. auch.

In den letzten 10 Jahren, die annualisierte Rendite des Fonds von 4,7% übertraf die durchschnittliche Rendite seiner Mitbewerber – Fonds, die in Wachstum investieren, große ausländische Firmen. Der WisdomTree-Fonds hat 2017 sogar Schritt gehalten, ein Go-Go-Jahr für internationale Wachstumswerte, als der Gewinn des ETF von 31,1 % die durchschnittliche Rendite von 30,9 % ausländischer wachstumsstarker Fonds übertraf. In steinigen Zeiten, sein Fokus auf Qualität war ein Stabilisator. In 2008, der ETF verlor 12,9 % – weit weniger als der Verlust von 46,6 % bei einem typischen ausländischen Fonds mit großem Wachstum.

Anleihen-ETFs

Pimco Enhanced Low Duration Active (LDUR, 99 $)

Wir fügen diesen Fonds dem Kip ETF 20-Roster hinzu, um sich gegen steigende Zinsen zu schützen. Die Manager hinter dem Fonds, Hozef Arif, David Braun und Jerome Schneider, sind Pimco-Veteranen. Ihr Ziel ist es, die Sensitivität des Portfolios gegenüber Zinsbewegungen gering zu halten. Der ETF hat derzeit eine Duration von 1,52 Jahren. Das bedeutet, dass bei einem Anstieg der Zinsen insgesamt um einen Prozentpunkt der Nettoinventarwert des Fonds würde um rund 1,5 % sinken. Vergleichen Sie dies mit der fast 6-jährigen Duration des breiten Anleihenmarktes, der Bloomberg Barclays U.S. Aggregate Bond Index. Die Rendite des Fonds beträgt 3,0 %, teilweise beflügelt durch Unternehmensanleihen mit Investment-Grade-Rating, hypothekenbesicherte Wertpapiere und ein geringes Engagement in Schwellenländern und hochverzinslichen Unternehmensanleihen. In den letzten drei Jahren hat der Fonds hat eine annualisierte Rendite von 1,8 % erzielt, seine Konkurrenten übertreffen, aber nur den Agg-Index verfehlen.

SPDR DoubleLine Total Return Tactical (TOTL, $48)

Wir sind Fans von Jeffrey Gundlach, Co-Manager dieses aktiv verwalteten ETF mit Philip Barach und Jeffrey Sherman. Er und Barach laufen auch DoubleLine Total Return Bond (DLTNX), das Mitglied der Kiplinger 25 ist, die Liste unserer bevorzugten No-Load-Investmentfonds – obwohl der Fonds und der ETF keine Klone sind.

Total Return Tactical stützt sich auf die Sichtweise von Gundlach und seinem Asset-Allocation-Team auf die Weltwirtschaft und die Weltmärkte. Der ETF investiert derzeit überwiegend in Anleihen mit einer Bonität von Triple-B oder besser, die er für attraktiv bewertet hält.

Aber fast alles geht. Der Fonds kann in Unternehmensanleihen investieren, Staatsanleihen, variabel verzinsliche Wertpapiere, Schuldverschreibungen ausländischer Unternehmen und Regierungen, und Gundlachs Vogtei – hypothekenbesicherte und forderungsbesicherte Wertpapiere. Es gibt einige Leitplanken. Höchstens 25 % des Nettovermögens des ETF dürfen in hochverzinsliche Schuldtitel investiert werden. und höchstens 15 % in auf Fremdwährung lautenden Wertpapieren. Aber es gibt keine Obergrenze für hypothekenbesicherte Wertpapiere. Letzter Bericht, der Fonds hatte 52,8% seines Vermögens in hypothekenbesicherten Wertpapieren und 16,2% in Staatsanleihen investiert.

DoubleLine Total Return Tactical ist als Kernposition konzipiert und hat den breiten Agg-Index als Benchmark. Seit der ETF im Februar 2015 aufgelegt wurde, es hat auf das Jahr hochgerechnet 1,7 % zurückgezahlt. Das übertrifft den Anstieg von 1,4 % im Index, und der ETF hatte in dieser Zeit fast ein Drittel weniger Volatilität als sein Bogey. Die Rendite des Fonds beträgt 3,4% und die Duration beträgt 4,7 Jahre, was bedeutet, dass bei einer Erhöhung der Zinssätze um einen Prozentpunkt der Nettoinventarwert des Fonds würde um 4,7% sinken.

Vanguard Total International Bond (BNDX, $55)

Dieser Fonds bildet einen Index ausländischer Anleihen nach, aber trotz seines Namens es investiert nicht in jede internationale Schuldverschreibung. Eher, Der Fonds konzentriert sich auf hochwertige, Investment-Grade-Anleihen. Das Portfolio ist hauptsächlich mit Staatsanleihen und Quasi-Staatsanleihen gefüllt, die hauptsächlich in Industrieländern begeben wurden (obwohl 3,9 % der Vermögenswerte des Portfolios in Schwellenmarktanleihen investiert sind, letzten Bericht). Da der Fonds in Lokalwährungen ausgegebene Anleihen hält, nicht US-Dollar, Total International Bond Hedges gegen Währungsrisiken, was ihn von vielen Weltanleihenfonds unterscheidet. Absicherungen „glätten die Fahrt, “ sagt Wyatt Lee, der T. Rowe Preisgruppe, der feststellt, dass „Währung [Schwankungen] die Volatilität eines globalen Rentenfonds verdoppeln kann“.

In der Tat, in den letzten 12 Monaten, Total International Bond ETF rentierte 3,6%, besser als 94% seiner Mitbewerber (von denen sich nur einige absichern) bei halber Volatilität. Über längere Strecken, das Muster hält. Der Fonds hat seinen typischen Vergleichspartner in den letzten fünf Jahren um durchschnittlich 3,5 Prozentpunkte pro Jahr geschlagen. bei halber Volatilität.

Der Vorbehalt ist die fast 8-jährige Duration des Fonds, Dies bedeutet einen Rückgang des Nettoinventarwerts um 8 % für jeden Zinsanstieg um einen Punkt. Obwohl die Zinsen im Ausland derzeit niedrig sind und vorerst auch so bleiben dürften – insbesondere in Japan und Europa, wo ein Großteil des Fondsvermögens investiert wird – wenn die Zinsen schließlich steigen, es könnte die Renditen quetschen. Wir werden das im Auge behalten.

Der beste Weg, in ETFs zu investieren

Exchange Traded Funds haben ihre eigenen Besonderheiten. Hier ist, was Sie tun können, um sie zu verwalten.

Kommissionsfrei kaufen. Exchange Traded Funds handeln wie Aktien, was angeblich bedeutet, dass Sie eine Maklerprovision zahlen müssen, um Fondsanteile zu kaufen und zu verkaufen. Aber viele Online-Broker-Firmen lassen Sie Hunderte von ETFs handeln, ohne eine Provision zu zahlen. Vanguard bietet fast 1 800 ETFs ohne Ausgabeaufschlag auf seiner Handelsplattform. Auf der Website Ihres Maklerunternehmens finden Sie die Liste der provisionsfreien ETFs.

Verwenden Sie Limit-Orders. Mit Limit Orders können Sie den Preis angeben, zu dem Sie bereit sind, Aktien zu kaufen und zu verkaufen. Wie Aktien, ETFs haben einen Geldkurs (der höchste Preis, den ein Käufer zu zahlen bereit ist) und einen Briefkurs (den niedrigsten Preis, den ein Verkäufer zu akzeptieren bereit ist). Die Geld- und Briefkurse der meisten Fonds im Kiplinger ETF 20 werden nur um wenige Cent variieren, da sie in großem Umfang im Besitz sind und gehandelt werden. In diesem Fall, sagt James Angel, Professor an der Georgetown University, Sie sollten eine Limit-Order zum Briefkurs platzieren. Wenn der Unterschied groß ist, eine Limit-Order zu einem Preis zwischen Geld- und Briefkurs platzieren.

Die Strategie garantiert normalerweise, dass Ihr Trade sofort ausgeführt wird. „Aber es schützt dich auch vor einem Flash-Crash, “ sagt Engel. Er spricht über diese seltenen Momente, wie in den Jahren 2010 und 2015, als die steigende Marktvolatilität die ETF-Aktienkurse dramatisch und unerwartet einbrachen ließ. In beiden Fällen, die Preise erholten sich schnell. Aber viele Anleger stellten fest, dass sie unbeabsichtigt Positionen am oder nahe dem Boden verkauft hatten. durch Brokerage-Orders rückgängig gemacht, die zum besten verfügbaren Preis ausgeführt werden – was in einem verrückten Markt eine falsche Bezeichnung sein kann. Besser Limit-Orders verwenden, die nur ausgeführt werden, wenn Sie den von Ihnen angegebenen Preis erzielen können. „Das Risiko eines weiteren Flash-Crashs ist gering, aber es ist nicht null, “ sagt Engel. Blitzabstürze können aus dem Nichts kommen, Im Allgemeinen ist es jedoch eine gute Idee, den Handel an Tagen mit hohen Marktturbulenzen zu vermeiden.

Handeln Sie nicht zu Beginn oder am Ende des Handelstages. Trades, die zu Eröffnung und Schluss des Marktes platziert werden, können aufgrund der erhöhten Preisvolatilität mehr kosten. „Die erste und letzte halbe Stunde eines jeden Handelstages sind in der Regel chaotisch, “ sagt Todd Rosenbluth, Analyst beim Investment-Research-Unternehmen CFRA. Trades, die nach Marktschluss platziert werden – ein Service, den einige Online-Broker jetzt anbieten – können Sie mehr kosten. auch. Dann handeln weniger Leute, was zu breiteren Geld-Brief-Spreads führen kann. Sagt Engel, „Je später am Tag es über das Ende hinausgeht, desto schlechter werden die Preise."

Wissen Sie, was Sie besitzen. Egal für wie einfach Sie einen ETF halten, "mach deine Hausaufgaben, “, sagt Rosenblut. Nehmen Sie sich ein paar Minuten Zeit, um zu verstehen, wie der Fonds aufgebaut ist und was er tatsächlich enthält, indem Sie das einseitige Factsheet des Fonds lesen oder noch besser, seinen Prospekt. Einige Fonds, wie solche, die nach mehreren Faktoren suchen, so viel Recherche erfordern, wie Sie in eine Entscheidung für den Kauf eines aktiv verwalteten Fonds investieren würden, sagt Yasmin Dahya, von J.P. Morgan Asset Management.

Denken Sie an die Risiken. Traditionelle Benchmarks gewichten ihre Bestände nach Marktwert – je höher die Kapitalisierung, desto größer ist sein Platz im Benchmark. Das bedeutet, dass Indexinvestoren im Wesentlichen Momentum-Investoren sind, das meiste Geld in die Aktien stecken, die am stärksten gestiegen sind, sagt Zach Jonson, Senior Portfolio Manager bei Stack Financial Management. Dies hat sich während des starken Bullenmarktes zum Vorteil der Anleger ausgewirkt. Aktien großer Unternehmen wie Alphabet und Amazon.com steigen in die Höhe. Aber denken Sie daran, dass in einem Indexfonds per Definition, Sie partizipieren an allen Kursgewinnen und „100% des Rückgangs der nächsten Baisse, “, sagt Jonson.

Folge nicht der Herde. Die explosionsartige Zunahme der Zahl der Nischen-ETFs hat zu „Performance-Jagd zu den ungünstigsten Zeiten, “, sagt Jonson. Mit sogenannten Faktor-ETFs können Sie in Teilbereiche des Marktes investieren, die sich mitunter sehr gut entwickeln können, eifrige Investoren anzuziehen, die zu den Marktspitzen stürmen. „Sie steigen zu spät ein und kaufen hoch und verkaufen niedrig, “ sagt Engel.

Werden Sie aktiv mit Anleihen. Es lohnt sich, aktiv gemanagte ETFs zu suchen, insbesondere bei mittelfristigen Rentenfonds. Eine Studie des Investment-Research-Unternehmens Morningstar, die aktiv verwaltete Fonds mit ihren Pendants aus Indexfonds verglich, ergab, dass aktive Manager in mittelfristig ausgerichteten Fonds, hochwertige Anleihen hatten die beste langfristige Erfolgsquote aller untersuchten Fondskategorien. Das ist der Hauptgrund, warum wir in unserer Kernkategorie Anleihen bei aktiv gemanagten ETFs geblieben sind.

Öffentlicher Investitionsfonds

- 9 Aktien, die kluge Manager jetzt mögen

- Rücknahmebeschränkungen für Investmentfonds

- Gesundheits-ETF endet stark

- Kurzfristige Fremdkapitalfonds:Vorteile, Risiken und verschiedene Fonds, in die man investieren kann

- Warum mit einem Load-Fonds gehen?

- So steuern Sie die Gebühren eines aktiv verwalteten Investmentfonds

-

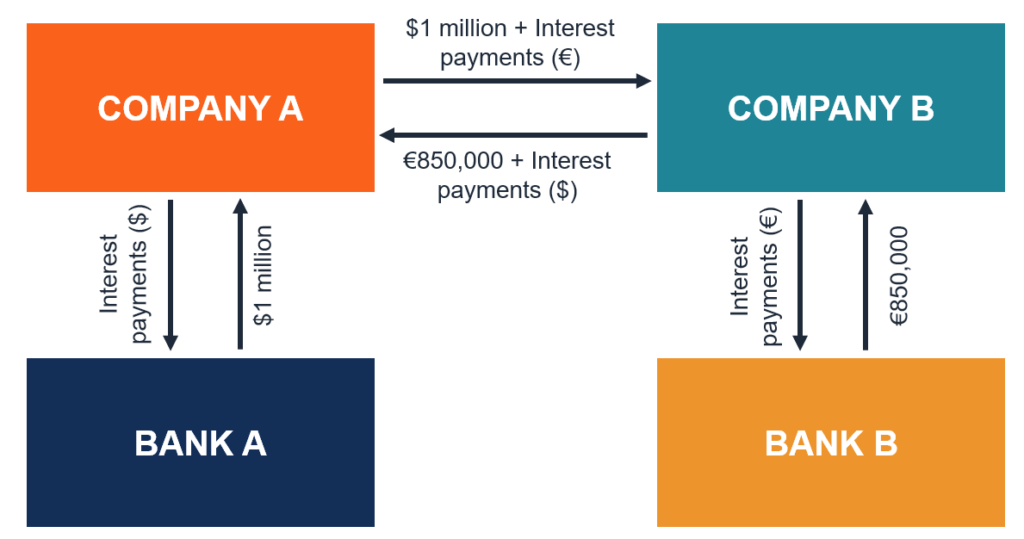

Was ist ein Währungsswap-Vertrag?

Was ist ein Währungsswap-Vertrag? Ein Währungsswap-Kontrakt (auch bekannt als Cross-Currency-Swap-Kontrakt) ist ein Derivatvertrag zwischen zwei Parteien, der den Austausch von Zinszahlungen beinhaltet, sowie der Austausch von Tilgung...

-

10 Fonds, die Sie für hochverzinsliche Vorzugsaktien kaufen sollten

10 Fonds, die Sie für hochverzinsliche Vorzugsaktien kaufen sollten Getty Images Vorzugsaktien – ein hochverzinslicher Vermögenswert, der normalerweise als „Aktienanleihe“ bezeichnet wird, weil er die jeweiligen Eigenschaften hat – treten in diesem Jahr nach einem s...

-

Kiplingers Rezepte für schnelle und einfache finanzielle Fixes

Kiplingers Rezepte für schnelle und einfache finanzielle Fixes Tauchen Sie über unsere interaktive Anwendung in dieses Paket ein, um drucken, und teilen Sie individuelle Rezepte für finanzielle Fixes - oder lesen Sie die Textversion unten durch, indem Sie auf The...

-

Die Bank of America ist die neueste, die kostenlose Aktien anbietet,

Die Bank of America ist die neueste, die kostenlose Aktien anbietet, ETF-Trades Die Bank of America hat sich einer begrenzten Anzahl von Finanzinstituten angeschlossen, die kostenlosen Aktien- und ETF-Handel anbieten. Die Bank baut ihr seit 2014 bestehendes Programm f...