Fondsmanager

Was ist ein Fondsmanager?

Ein Fondsmanager ist für die Umsetzung der Anlagestrategie eines Fonds und die Verwaltung seiner Portfoliohandelsaktivitäten verantwortlich. Der Fonds kann von einer Person verwaltet werden, von zwei Personen als Co-Manager, oder von einem Team von drei oder mehr Personen.

Fondsmanager erhalten für ihre Arbeit ein Honorar, Dies ist ein Prozentsatz des durchschnittlichen verwalteten Vermögens (AUM) des Fonds. Sie finden sich im Fondsmanagement mit Publikumsfonds, Rentenfonds, Treuhandfonds, und Hedgefonds.

Anleger sollten den Anlagestil von Fondsmanagern vollständig überprüfen, bevor sie erwägen, in einen Fonds zu investieren.

0:46Was ist ein Fondsmanager?

Fondsmanager verstehen

Der Hauptvorteil einer Anlage in einen Fonds besteht darin, die Entscheidungen des Anlagemanagements den Fachleuten anzuvertrauen. Deshalb spielen Fondsmanager in der Anlage- und Finanzwelt eine wichtige Rolle. Sie geben Anlegern Sicherheit, wissen, dass ihr Geld in den Händen eines Experten liegt.

Während die Performance eines Fonds viel mit den Marktkräften zu tun hat, Auch die Fähigkeiten des Managers tragen dazu bei. Ein hochqualifizierter Manager kann seinen Fonds dazu bringen, seine Konkurrenten und deren Benchmark-Indizes zu schlagen. Diese Art von Fondsmanager wird als aktiver oder Alpha-Manager bezeichnet. während diejenigen, die einen rückständigen Ansatz verfolgen, als passive Fondsmanager bezeichnet werden.

Fondsmanager beaufsichtigen im Allgemeinen Investmentfonds oder Pensionen und verwalten deren Ausrichtung. Sie sind auch für die Leitung eines Teams von Investmentanalysten verantwortlich. Das bedeutet, dass der Fondsmanager gute Geschäfte machen muss, Mathematik, und Menschenkenntnis.

Zu den Hauptaufgaben des Fondsmanagers gehören Treffen mit seinem Team, sowie bestehende und potenzielle Kunden. Da der Fondsmanager für den Erfolg des Fonds verantwortlich ist, sie müssen auch Unternehmen recherchieren, und studieren die Finanzindustrie und die Wirtschaft. Sich über Trends in der Branche auf dem Laufenden zu halten, hilft dem Fondsmanager, wichtige Entscheidungen zu treffen, die mit den Zielen des Fonds vereinbar sind.

Bevor Sie in einen Fonds investieren, Anleger sollten den Anlagestil eines Fondsmanagers überprüfen, um zu sehen, ob er mit ihrem eigenen vereinbar ist.

Der Weg zum Fondsmanagement

Um sich für eine Position im Fondsmanagement – Investmentfonds – zu qualifizieren, Rentenfonds, Treuhandfonds, oder Hedgefonds – Einzelpersonen müssen über einen hohen Bildungs- und Berufsabschluss sowie über entsprechende Erfahrung im Anlagemanagement verfügen. Anleger sollten nach langfristigen, konsistente Fondsperformance mit einem Fondsmanager, dessen Amtszeit im Fonds seinem Performancezeitraum entspricht.

Die meisten Fondsmanager verfolgen oft die Bezeichnung Chartered Financial Analysts (CFA) als ersten Schritt, um zum Head Stock Picker für ein Portfolio zu werden. CFA-Kandidaten durchlaufen strenge Kurse in Bezug auf die Anlageanalyse und das Portfoliomanagement.

Typischerweise diese Analysten unterstützen Portfoliomanager mit individuellem Research zu Anlageideen und anschließendem Kauf, verkaufen, oder halten Sie Empfehlungen. Nach mehrjähriger Tätigkeit für den Fonds Vertrautheit mit Fondsgeschäften und Managementstil helfen dem Analysten auf seinem Karriereweg. Erfolgreiche CFAs bilden ein Qualitätsargument für eine interne Beförderung zum Manager, wenn sich die Gelegenheit ergibt.

Verantwortlichkeiten der Fondsmanager

Fondsmanager recherchieren und bestimmen in erster Linie die besten Aktien, Fesseln, oder andere Wertpapiere, die der im Prospekt beschriebenen Strategie des Fonds entsprechen, dann kaufe und verkaufe sie.

Bei größeren Fonds, Der Fondsmanager verfügt in der Regel über ein Hilfspersonal aus Analysten und Händlern, die einige dieser Tätigkeiten ausführen. Mehrere Manager bei einigen Investmentgesellschaften beaufsichtigen Kundengelder, und jeder kann für einen Teil verantwortlich sein oder Entscheidungen über einen Ausschuss treffen.

Zu den weiteren Aufgaben des Fondsmanagers gehören die Erstellung von Berichten über die Leistung des Fonds für die Kunden, Erstellung von Berichten für potenzielle Kunden, um die Risiken und Ziele des Fonds zu kennen, und Identifizierung von Kunden und Unternehmen, die als Kunden gut geeignet sind.

Die zentralen Thesen

- Ein Fondsmanager ist für die Umsetzung der Anlagestrategie eines Fonds und die Verwaltung seiner Handelsaktivitäten verantwortlich.

- Sie beaufsichtigen Investmentfonds oder Renten, Analysten verwalten, Forschung durchführen, und wichtige Investitionsentscheidungen treffen.

- Die meisten Fondsmanager sind gut ausgebildet, über berufliche Qualifikationen verfügen, und verfügen über Führungserfahrung.

- Fondsmanager lassen sich in zwei Kategorien einteilen:aktive Manager und passive Manager.

Aktive vs. passive Manager

Aktive Fondsmanager versuchen, ihre Konkurrenten und die Benchmark-Indizes zu übertreffen. Manager, die aktives Fondsmanagement betreiben, untersuchen Markttrends, Wirtschaftsdaten analysieren, und bleiben Sie über Unternehmensnachrichten auf dem Laufenden.

Basierend auf dieser Untersuchung, sie kaufen und verkaufen Wertpapiere – Aktien, Fesseln, und andere Vermögenswerte – um höhere Renditen zu erzielen. Diese Fondsmanager verlangen in der Regel höhere Gebühren, da sie durch ständigen Wechsel ihrer Bestände eine proaktivere Rolle in ihren Fonds übernehmen. Viele Investmentfonds werden aktiv verwaltet, was erklärt, warum ihre Gebühren im Allgemeinen hoch sind.

Passive Fondsmanager, auf der anderen Seite, Wertpapiere handeln, die in einem Referenzindex enthalten sind. Diese Art von Fondsmanager wendet in ihrem Portfolio dieselbe Gewichtung an wie der zugrunde liegende Index. Anstatt zu versuchen, den Index zu übertreffen, passive Fondsmanager versuchen normalerweise, ihre Renditen zu spiegeln. Viele Exchange Traded Funds (ETFs) und Indexfonds gelten als passiv verwaltet. Die Gebühren für diese Investitionen sind in der Regel viel niedriger, da auf Seiten des Fondsmanagers nicht viel Fachwissen erforderlich ist.

Bemerkenswerte Investmentfondsmanager

Einer der bekanntesten Fondsmanager der Geschichte hat den Magellan Fund von Fidelity Investments pilotiert. Peter Lynch verwaltete von 1977 bis 1990 das bemerkenswerte Aktienportfolio des Unternehmens. Lynch war ein Befürworter der Auswahl von Aktien in Branchen, mit denen er sich am wohlsten fühlte. Der Chef von Magellan erzielte während seiner Amtszeit bemerkenswerte durchschnittliche Renditen von 29% pro Jahr. AUM von 20 Millionen US-Dollar auf 14 Milliarden US-Dollar steigern.

Einer der dienstältesten Fondsmanager ist der 85-jährige Albert "Ab" Nicholas. Gründer der Nicholas Company, Der erfahrene Portfoliomanager leitet seit dem 14. Juli den Fünf-Sterne-Morningstar Nicholas Fund. 1969, von 2008 bis 2014 jedes Jahr den S&P 500 Index übertreffen.

Ein Hedgefonds-Symbol

Hedgefonds unterscheiden sich von Investmentfonds dadurch, dass Hedgefonds-Portfolios nur von akkreditierten Anlegern ein hohes Anlageminimum erfordern. Der Hedgefonds Citadel Global Equities von Ken Griffin erzielte 2018 nach Gebühren eine Rendite von fast 6 %.

Griffin hatte ab 2018 ein Nettovermögen von 9,1 Milliarden US-Dollar. In den 1980er Jahren kaufte und verkaufte er Aktien aus seinem Studentenwohnheim in Harvard. Griffin sprang direkt in die Welt des Private-Equity-Managements, Citadel mit 4 Millionen US-Dollar im Jahr 1990 ins Leben gerufen.

Hedge-Fond

-

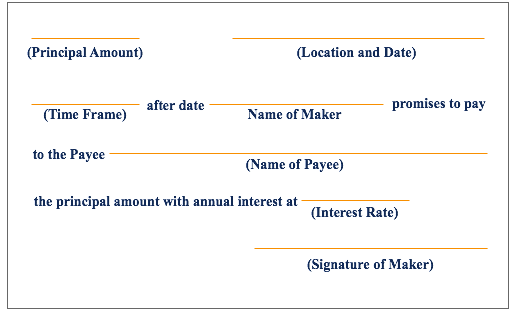

Was sind Schuldscheinforderungen?

Was sind Schuldscheinforderungen? Schuldscheinforderungen sind eine Bilanzposition, die den Wert von Schuldscheindarlehen erfasst. Ein schriftlicher Schuldschein gibt dem Inhaber, oder Träger, das Recht, den in der Rechtsvereinbarung ...

-

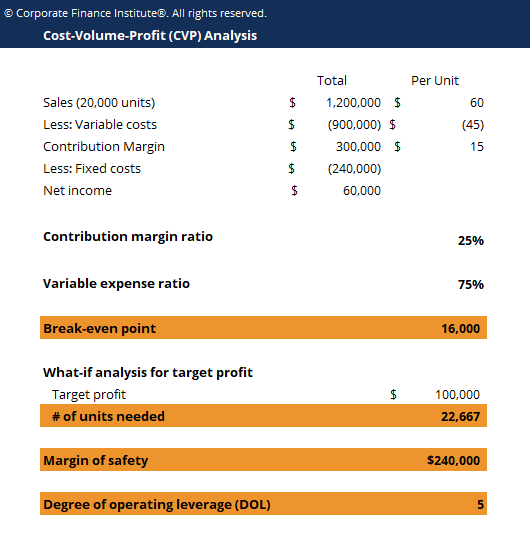

Was ist CVP-Analyse?

Was ist CVP-Analyse? Kosten-Volumen-Gewinn-Analyse (CVP-Analyse), auch allgemein als Break-Even-Analyse bezeichnet, ist eine Möglichkeit für Unternehmen zu bestimmen, wie sich Veränderungen der Kosten (sowohl variable als...

-

So berechnen Sie den Kredit mit reduziertem Saldo

So berechnen Sie den Kredit mit reduziertem Saldo Die meisten Verbraucherkredite haben feste monatliche Zahlungen. Bei den meisten Verbraucherkrediten handelt es sich um Abbaukredite mit konstanten periodischen Zahlungen. In der Anfangsphase solcher...

-

Beste USDA-Kreditgeber

Beste USDA-Kreditgeber Von allen gängigen Hypothekenarten – konventionell, Jumbo, FHA, und VA – USDA-Darlehen werden von der breiten Öffentlichkeit beim Hauskauf wahrscheinlich am wenigsten verstanden. Aber sie sind tatsäch...