Die Sharpe Ratio:Einblick in die risikoadjustierte Performance

Die Sharpe-Verhältnis ist nach William Forsyth Sharpe benannt, ein Gewinner des Wirtschaftsnobelpreises. Er entwickelte eine Formel, um den relativen Wert einer Aktie basierend auf ihrem Risiko und ihrer Rendite zu schätzen. Die Hauptaspekte der Formel sind die Vermögensrendite, risikofreie Rendite und die Standardabweichung des Vermögenswerts. Dies sind komplizierte Konzepte für einen unerfahrenen Investor, Sie können jedoch einen Einblick in die Rentabilität des Gewinns bei einem Aktienkauf geben, wenn sie in der Sharpe-Ratio-Formel richtig verwendet werden.

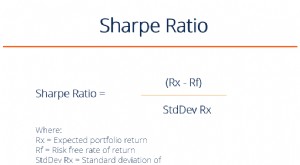

Die Formel

Grundsätzlich, Die Formel ermittelt die Differenz zwischen der Vermögensrendite und der risikofreien Rendite oder einer anderen Benchmark. Nachdem dieser Unterschied gefunden wurde, es wird durch die Standardabweichung der Vermögensrendite geteilt, um die Sharpe-Ratio zu bestimmen. Mathematisch wird dies folgendermaßen ausgedrückt:

S =(R - Rf)/O

S ist das Sharpe-Verhältnis. R ist die Vermögensrendite. Rf ist die Benchmark-Rendite, Dies ist in der Regel die risikofreie Rendite. O ist die Standardabweichung. Damit die Formel richtig ist, diese zugrunde liegenden Daten müssen korrekt sein. Du, als Investor, wird diese Art von Informationen über eine Aktie wahrscheinlich nicht kennen, aber das Finanzunternehmen, das Sie berät, wird die Aktien anhand dieser Zahlen analysieren, und Sie können nach dem Sharpe-Verhältnis der Aktie fragen.

Vorteile der Sharpe Ratio

Alle Investitionen sind eine Risiko-Ertrags-Rechnung. Investitionen mit höheren Renditen sind in der Regel mit einem höheren Risiko verbunden. Jedoch, wenn das Risiko unverhältnismäßig höher ist als der potenzielle Ertrag, dann lohnt sich das risiko nicht. Die Sharpe Ratio versucht diese Tatsache zu messen. Wie hoch ist das Risiko die Belohnung wert? Wäre es klüger, einfach eine weniger riskante Aktie mit einer geringeren Veränderung der Belohnung zu halten, weil die beiden Enden besser aufeinander abgestimmt sind? Allgemein gesagt, Anlegern wird empfohlen, Aktien mit der höchsten Sharpe-Ratio zu kaufen, oder potenzielle Belohnung basierend auf dem Risiko, erhältlich.

Sharpe Ratio bei Investmentfondsanlagen

Wenn Sie in einen gemeinsamen Spaß investieren, Sie schließen sich einer Gruppe von Anlegern an, die gemeinsam einem Risikopool beitreten. Durch die Bildung eines größeren Investitionspools Sie können sich in Aktien mit höherem Risiko und höherer Rendite engagieren. Letzten Endes, obwohl, Sie sollten versuchen, die Möglichkeit zu eröffnen, in Aktien mit einer höheren Sharpe-Ratio zu investieren. Investmentfonds unterliegen oft nicht denselben Richtlinien wie Privatanleger, So können Sie potenziell Anlagemöglichkeiten in Aktien mit einer höheren Sharpe-Ratio erschließen.

Mängel der Sharpe Ratio

Diese Formel ist nur dann korrekt, wenn die zugrunde liegenden Daten korrekt sind. In den vergangenen Jahren, Viele haben in Frage gestellt, ob die Formel das Risiko in einem rückläufigen oder unberechenbaren Markt genau berücksichtigen kann. Ein Kritikpunkt ist, dass die Formel auf der Standardabweichung beruht. Wenn ein Markt sehr unberechenbar ist, eine Standardabweichung kann aufgrund eines ungewöhnlich hohen oder niedrigen Swings in die eine oder andere Richtung verzerrt sein. Letzten Endes, Die Frage ist, ob es eine praktikable Anlagestrategie ist, sich allein auf die Sharpe-Ratio zu verlassen. Während es ein hilfreicher Indikator für die Rentabilität einer Aktie sein kann, es ist möglicherweise nicht der einzige Faktor, der untersucht werden sollte.

Öffentliche Investitionsfonds

- Das Verhältnis von Währung zu Einzahlung

- Das Calmar-Verhältnis

- Handel mit dem Gold-Silber-Verhältnis

- Das Informationsverhältnis

- Ein Blick auf die Wertentwicklung der gesamten Aktienfonds

- Die leistungsgewichtete Investmentfondsstrategie

- Die Kostenquote von Investmentfonds

- Die Zinsdeckungsquote

- Messung des Anlagerisikos und der Bedeutung der Sharpe Ratio

-

Was ist das Schnellverhältnis?

Was ist das Schnellverhältnis? Das schnelle Verhältnis, auch bekannt als Säuretest oder Liquiditätsverhältnis, misst die Fähigkeit eines Unternehmens, seine kurzfristigen Verbindlichkeiten zu begleichen, indem es über Vermögenswert...

-

Was ist das Reserveverhältnis?

Was ist das Reserveverhältnis? Der Reservesatz – auch bekannt als Bankreservesatz, Mindestreservepflicht der Bank, oder Barreservequote – ist der Prozentsatz der Einlagen, den ein Finanzinstitut als Barreserve halten muss. Die Zent...