Unternehmensentwicklungsgesellschaft (BDC)

Was ist eine Business Development Company (BDC)?

Eine Business Development Company (BDC) ist eine Organisation, die in kleine und mittlere Unternehmen sowie in Not leidende Unternehmen investiert. Ein BDC hilft kleinen und mittleren Unternehmen in der Anfangsphase ihrer Entwicklung zu wachsen. Mit notleidenden Unternehmen, der BDC verhilft den Unternehmen zu einer soliden finanziellen Basis.

Aufbau ähnlich wie geschlossene Investmentfonds, viele BDCs sind in der Regel öffentliche Unternehmen, deren Aktien an wichtigen Börsen gehandelt werden, wie die American Stock Exchange (AMEX), Nasdaq, und andere. Als Investitionen, sie können ein gewisses Risiko aufweisen, bieten aber auch hohe Dividendenrenditen.

Laut den Beratern für geschlossene Fonds, Stand Mai 2019, Es gibt ungefähr 49 öffentliche BDCs.

Verständnis der Business Development Company

Der US-Kongress gründete 1980 Unternehmensentwicklungsunternehmen, um das Beschäftigungswachstum anzukurbeln und aufstrebenden US-Unternehmen bei der Beschaffung von Mitteln zu helfen. BDCs sind eng in die Beratung über die Geschäftstätigkeit ihrer Portfoliounternehmen eingebunden.

Viele BDCs investieren in private Unternehmen und manchmal in kleine öffentliche Unternehmen mit geringen Handelsvolumina. Sie stellen diesen Unternehmen dauerhaftes Kapital zur Verfügung, indem sie eine Vielzahl von Quellen nutzen, wie Eigenkapital, Schuld, und hybride Finanzinstrumente.

Die zentralen Thesen

- Eine Business Development Company (BDC) ist eine Art geschlossener Fonds, der Investitionen in sich entwickelnde und finanziell angeschlagene Unternehmen tätigt.

- Viele BDCs werden öffentlich gehandelt und stehen Privatanlegern offen.

- BDCs bieten Anlegern hohe Dividendenrenditen und ein gewisses Kapitalzuwachspotenzial.

- Der starke Einsatz von Fremdkapital durch BDCs und die Ausrichtung auf kleine oder in Not geratene Unternehmen machen sie zu relativ risikoreichen Investitionen.

Qualifikation als BDC

Um sich als BDC zu qualifizieren, ein Unternehmen muss in Übereinstimmung mit Abschnitt 54 des Investment Company Act von 1940 registriert sein. Es muss sich um ein inländisches Unternehmen handeln, dessen Wertpapierklasse bei der Securities and Exchange Commission (SEC) registriert ist.

Der BDC muss mindestens 70 % seines Vermögens in private oder öffentliche US-Unternehmen mit einem Marktwert von weniger als 250 Millionen US-Dollar investieren. Diese Unternehmen sind oft junge Unternehmen, Suche nach Finanzierung, oder Unternehmen, die in finanzielle Schwierigkeiten geraten sind oder daraus hervorgehen. Ebenfalls, der BDC muss den Unternehmen in seinem Portfolio bei der Verwaltung behilflich sein.

BDCs vs. Venture Capital

Wenn BDCs ähnlich klingen wie Risikokapitalfonds, Sie sind. Jedoch, es gibt einige wesentliche unterschiede. Einer bezieht sich auf die Art der Anleger, die jeder sucht. Risikokapitalfonds stehen hauptsächlich großen Institutionen und vermögenden Privatpersonen durch Privatplatzierungen zur Verfügung. Im Gegensatz, BDCs ermöglichen kleinere, nicht akkreditierte Anleger, in sie zu investieren, und im weiteren Sinne in kleinen Wachstumsunternehmen.

Risikokapitalfonds halten eine begrenzte Anzahl von Anlegern und müssen bestimmte vermögensbezogene Tests erfüllen, um nicht als regulierte Investmentgesellschaften eingestuft zu werden. BDC-Aktien, auf der anderen Seite, werden in der Regel an Börsen gehandelt und stehen der Öffentlichkeit ständig als Geldanlage zur Verfügung.

BDCs, die es ablehnen, an einer Börse gelistet zu werden, müssen weiterhin dieselben Vorschriften befolgen wie börsennotierte BDCs. weniger strenge Bestimmungen für die Höhe der Kreditaufnahme, Transaktionen mit nahestehenden Personen, und aktienbasierte Vergütungen machen den BDC zu einer attraktiven Gründungsform für Risikokapitalgeber, die zuvor nicht bereit waren, die lästige Regulierung einer Investmentgesellschaft zu übernehmen.

Der Vorteil von BDC-Investitionen

BDCs bieten Anlegern ein Engagement in Schuld- und Aktienanlagen in überwiegend privaten Unternehmen – die in der Regel für Investitionen geschlossen sind.

Da BDCs regulierte Investmentgesellschaften (RICs) sind, sie müssen über 90 % ihres Gewinns an die Aktionäre ausschütten. Dieser RIC-Status, obwohl, bedeutet, dass sie keine Körperschaftsteuer auf Gewinne zahlen, bevor sie diese an die Aktionäre ausschütten. Das Ergebnis sind überdurchschnittliche Dividendenrenditen. Laut "BDCIntor.com" "Stand Mai 2019, die zehn ertragsstärksten BDCs lagen zwischen 10,82% und 14,04%.

Anleger, die Dividenden erhalten, werden diese zu ihrem Steuersatz für normales Einkommen versteuern. Ebenfalls, BDC-Investitionen können das Portfolio eines Anlegers mit Wertpapieren diversifizieren, die erheblich unterschiedliche Renditen von Aktien und Anleihen aufweisen können. Natürlich, Die Tatsache, dass sie an öffentlichen Börsen handeln, gibt ihnen ein angemessenes Maß an Liquidität und Transparenz.

Vorteile-

Hohe Dividendenrenditen

-

Gewinne nicht körperschaftsteuerpflichtig

-

Offen für Privatanleger

-

Flüssig

-

Hohes Risiko

-

Empfindlich gegenüber Zinsspitzen

-

Illiquide/intransparente Bestände

Die Kehrseite von BDC-Investitionen

Obwohl ein BDC selbst flüssig ist, viele seiner Bestände sind es nicht. Bei den Portfoliobeständen handelt es sich hauptsächlich um private Unternehmen oder kleine, dünn gehandelte Aktiengesellschaften. Da die meisten BDC-Bestände typischerweise in illiquide Wertpapiere investiert sind, Das Portfolio eines BDC weist subjektive Schätzungen des beizulegenden Zeitwerts auf und kann plötzliche und schnelle Verluste erleiden.

Diese Verluste können vergrößert werden, da BDCs häufig Hebel einsetzen, d. h. sie leihen sich das Geld, das sie investieren oder leihen es ihren Zielunternehmen. Hebelwirkung kann die Kapitalrendite (ROI) verbessern, es kann aber auch zu Cashflow-Problemen kommen, wenn der fremdfinanzierte Vermögenswert an Wert verliert.

Die von BDC investierten Zielunternehmen haben in der Regel keine Erfolgsbilanzen oder beunruhigende Erfolgsbilanzen. Es besteht immer die Möglichkeit, dass sie einen Kredit eingehen oder in Zahlungsverzug geraten. Ein Anstieg der Zinssätze, der die Kreditaufnahme verteuert, kann auch die Gewinnmargen eines BDC beeinträchtigen.

Zusamenfassend, BDCs investieren aggressiv in Unternehmen, die sowohl jetzt Einkommen als auch später Kapitalzuwachs bieten; als solche, sie liegen auf der Risikoskala etwas hoch.

Praxisbeispiel eines BDC

Ab Mai 2019, der einkommensstärkste BDC auf der Liste von BDC Investor, mit einer Markt- und Ertragsrendite von 14,04 % ist CM Finance Inc. (CMFN). Mit Hauptsitz in New York City, CMFN strebt Gesamterträge aus laufendem und Kapitalzuwachs hauptsächlich durch Kredite an, aber auch über Beteiligungen an mittelständische Unternehmen. Diese mittelständischen Unternehmen haben einen Umsatz von mindestens 50 Millionen US-Dollar. Das Gesamtvermögen von CMFN im Jahr 2018 betrug 301 Millionen US-Dollar. CM Finance handelt an der Nasdaq und hat ein durchschnittliches Volumen von 60, 000 Aktien pro Tag. Das Unternehmen hat eine Marktkapitalisierung von fast 97 Millionen US-Dollar.

Fondsinformationen

- Muttergesellschaft

- 6 Gründe für eine Veräußerung

- Entwicklung einer Dividendenpolitik

- Top-Unternehmen, in die Sie während einer Finanzkrise investieren können

- Was ist die Definition einer Investmentgesellschaft?

- So arbeiten Sie mit einer Investmentgesellschaft für kleine Unternehmen zusammen

- Wie geht es der Hypotheken-Investmentgesellschaft-Branche?

- Vergleich zweier ähnlicher Geschäftsinvestitionsmöglichkeiten

- Wie man ein Modeunternehmen gründet

-

Was ist ein assoziiertes Unternehmen?

Was ist ein assoziiertes Unternehmen? Ein assoziiertes Unternehmen, auch als verbundenes Unternehmen bekannt, ist ein Unternehmen, bei dem ein nennenswerter Anteil der Aktien im Besitz einer Muttergesellschaft ist. Der Anteil liegt normal...

-

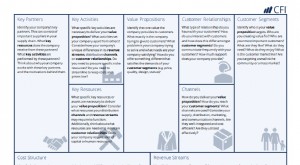

Business Model Canvas Beispiele

Business Model Canvas Beispiele Der Business Model Canvas ist ein Werkzeug, mit dem Unternehmer und Manager ihre Strategie planenStrategische PlanungStrategische Planung ist die Kunst, Geschäftsstrategien zu formulieren, sie umsetze...