Was ist Theta?

Theta ist eine Sensitivitätsmessung zur Bewertung von DerivatenDerivateDerivate sind Finanzkontrakte, deren Wert an den Wert eines zugrunde liegenden Vermögenswerts gekoppelt ist. Sie sind komplexe Finanzinstrumente, die sind. Dies ist eine der Kennzahlen, die durch eine griechische Option bezeichnet werden. wie die Volatilität oder der Preis des Basiswerts. Die Griechen werden bei der Analyse eines Optionsportfolios und bei der Sensitivitätsanalyse eines Optionsbriefs verwendet. Die Reihe von riskRiskIn Finanzen, Risiko ist die Wahrscheinlichkeit, dass die tatsächlichen Ergebnisse von den erwarteten Ergebnissen abweichen. Im Capital Asset Pricing Model (CAPM) Das Risiko wird als die Volatilität der Renditen definiert. Das Konzept von „Risiko und Rendite“ besagt, dass riskantere Anlagen höhere erwartete Renditen aufweisen sollten, um die Anleger für die höhere Volatilität und das erhöhte Risiko zu entschädigen. und mit griechischen Buchstaben bezeichnete Empfindlichkeitsmessungen werden treffend als Griechen bezeichnet. Theta misst den Wert eines Derivats in Bezug auf die verbleibende Zeit bis zum Ablaufdatum. Wenn sich eine Option dem Verfallsdatum nähert, es verliert an Wert, eingepreist in den extrinsischen Wert. Theta kann man sich als die Rate des Wertverlusts einer Option im Laufe der Zeit vorstellen.

Schnelle Zusammenfassung der Punkte

- Theta ist ein Sensitivitätsmaß, das bei der Bewertung des Wertes einer Option in Bezug auf die Zeit bis zum Verfall verwendet wird.

- Die Metrik kann man sich als die Rate des Wertverlusts einer Option im Laufe der Zeit vorstellen.

- Theta kann verwendet werden, um zu beurteilen, wie stark sich der Wert des Basiswerts ändern muss, um den Wertverlust durch den Zeitverfall auszugleichen.

Wie interpretiert man Theta?

Um Theta zu verstehen, Es ist wichtig, zuerst den Unterschied zwischen dem inneren und dem äußeren Wert einer Option zu verstehen. Zusammen, der extrinsische und der innere Wert bilden den Gesamtwert oder die Prämie einer Option. Der innere Wert misst nur den Gewinn der Option auf Basis des Ausübungspreises und des Marktpreises. Eine Möglichkeit, den inneren Wert zu betrachten, ist, dass, wenn die Option heute ausläuft, die Prämie besteht nur aus diesem inneren Wert (Ausübungspreis – Marktpreis). Der äußere Wert, auf der anderen Seite, misst den Teil der Prämie, der nicht durch den inneren Wert definiert ist. Der extrinsische Wert ist der Wert, die Option halten zu können und die Möglichkeit der Option, an Wert zu gewinnen, wenn sich der Basiswert bewegt. Je näher eine Option am Verfall ist, desto kleiner wird der extrinsische Wert.

Wir wissen jetzt, dass je weiter die Option vom Verfall entfernt ist, desto höher ist der extrinsische Wert. Je näher das Verfallsdatum der Option ist, desto kleiner ist der extrinsische Wert. Am Verfallsdatum, der extrinsische Wert ist 0, und die gesamte Prämie besteht aus dem inneren Wert, vorausgesetzt, die Option ist im Geld. Theta ist ein Sensitivitätsmaß, das den Rückgang dieses extrinsischen Wertes der Option im Laufe der Zeit bestimmt.

Die Berechnung von Theta wird als Jahreswert ausgedrückt; jedoch, die Zahl wird oft durch die Anzahl der Tage im Jahr geteilt, um einen Tagessatz zu erhalten. Der Tagessatz ist der Betrag, um den der Wert sinkt. Ein Theta von -0,20 bedeutet, dass der Preis einer Option um 0,20 USD pro Tag fallen würde. Innerhalb von zwei Tagen, der Preis der Option wäre um 0,40 $ gefallen. Jedoch, Es ist wichtig zu beachten, dass Theta über die Laufzeit der Option nicht konstant ist. Wenn sich die Option dem Verfallsdatum nähert, Theta steigt und der Wert, der durch den Zeitverfall verloren geht, nimmt zu.

Wofür wird Theta in Optionen verwendet?

Wie oben erwähnt, Theta wird verwendet, um die Empfindlichkeit des Optionswerts gegenüber der Zeit zu messen. Es kann verwendet werden, um zu sehen, wie viel Wert eine Option täglich verliert, und wie viel sich der zugrunde liegende Vermögenswert ändern muss, um den Verlust gemäß Theta auszugleichen. Die Messung wird von Händlern nicht so oft verwendet wie andere Kennzahlen wie Delta. Jedoch, Käufer möchten möglicherweise immer noch wissen, was sie in Bezug auf zeitliche Änderungen einer Option zu erwarten haben. Optionsschreiber, die eine Short-Position eingehen, können auch Theta in Betracht ziehen, da sie vom Zeitverfall profitieren.

Wie wird Theta berechnet?

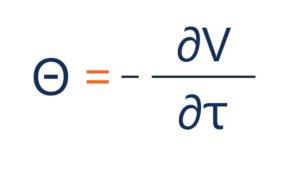

Wenn der Wert einer Long-Position einer Option sinkt, je näher es der Reife ist, was einen umgekehrten Zusammenhang zeigt. Bei Long-Positionen auf eine Option, Theta ist im Allgemeinen negativ, und für Short-Positionen auf eine Option, Theta ist im Allgemeinen positiv. Theta kann in der folgenden allgemeinen Form dargestellt werden:

Woher:

- ∂ – die erste Ableitung

- V – der Preis der Option (theoretischer Wert)

- τ – Laufzeit der Option

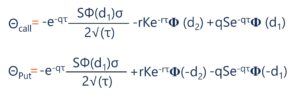

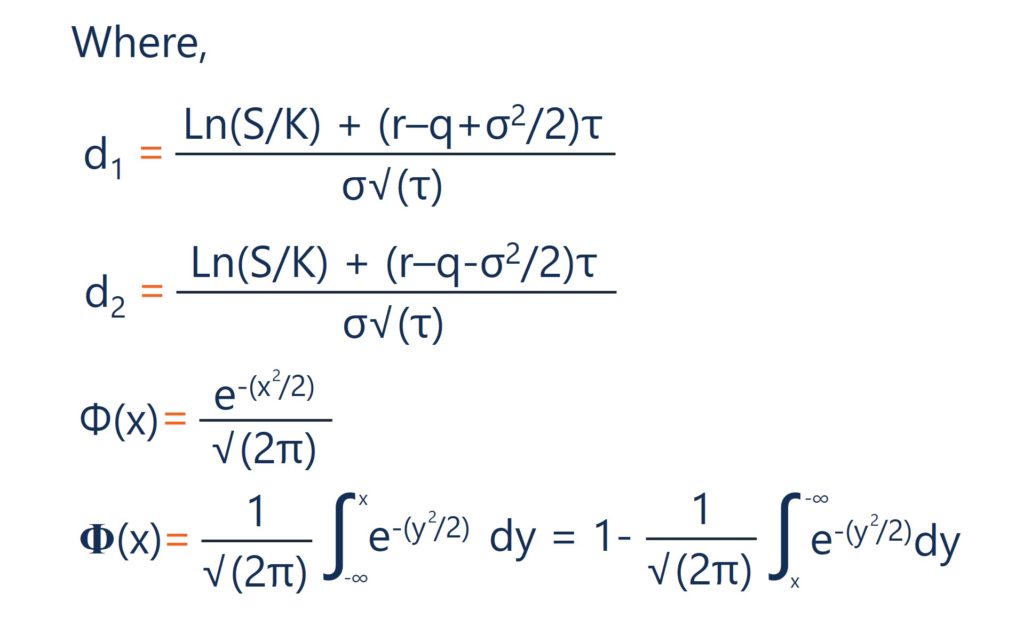

Nach dem Black-Scholes-Modell die Berechnung für Theta ist gegeben durch:

Woher:

- S – der Aktienkurs

- K – der Ausübungspreis

- r – der risikofreie Zinssatz

- q – die jährliche Dividendenrendite

- τ – Zeit bis zum Ablauf

- σ – die Volatilität

Zusätzliche Ressourcen

Vielen Dank, dass Sie den Artikel von CFI über Theta gelesen haben. Wenn Sie verwandte Konzepte kennenlernen möchten, Sehen Sie sich die anderen Ressourcen von CFI an:

- DerivateDerivateDerivate sind Finanzkontrakte, deren Wert an den Wert eines Basiswerts gekoppelt ist. Sie sind komplexe Finanzinstrumente, die

- OptionsgriechenOptiongriechenOptionsgriechen sind finanzielle Maßzahlen für die Sensitivität des Optionspreises gegenüber den zugrunde liegenden bestimmenden Parametern. wie die Volatilität oder der Preis des Basiswerts. Die Griechen werden bei der Analyse eines Optionsportfolios und bei der Sensitivitätsanalyse einer Option verwendet

- DeltaDelta (Δ)Delta ist ein Maß für die Risikosensitivität, das bei der Bewertung von Derivaten verwendet wird. Es ist eine der vielen Maßnahmen, die mit einem griechischen Buchstaben bezeichnet werden. Die Reihe der Risiken

- Optionen:Calls und PutsOptionen:Calls und PutsEine Option ist ein Derivatkontrakt, der dem Inhaber das Recht gibt, aber nicht die Verpflichtung, einen Vermögenswert bis zu einem bestimmten Datum zu einem bestimmten Preis zu kaufen oder zu verkaufen.

Investition

-

Was ist Gamma?

Was ist Gamma? In der Finanzwelt, Gamma bezieht sich auf die Änderungsrate von Delta Delta (Δ) Delta ist ein Maß für die Risikosensitivität, das bei der Bewertung von Derivaten verwendet wird. Es ist eine der vielen...

-

Was ist der Nennwert?

Was ist der Nennwert? Nennwert ist der Nenn- oder Nennwert einer Anleihe, Aktie, oder Kupon, wie auf einer Anleihe oder einem Aktienzertifikat angegeben. Das Zertifikat wird vom Darlehensgeber ausgegeben und einem Darlehen...