Was ist heiße Hand?

Hot Hand ist eine kognitive soziale Verzerrung, bei der eine Person glaubt, dass eine erfolgreiche vergangene Leistung verwendet werden kann, um den Erfolg in zukünftigen Versuchen vorherzusagen. Menschen, die an das Phänomen der heißen Hand glauben, erwarten, dass sich dieser Trend auch in Zukunft fortsetzen wird. Eine solche Denkweise ist nicht richtig, da vergangene Ergebnisse die bedingte Unabhängigkeit zukünftiger Ereignisse nicht ändern.

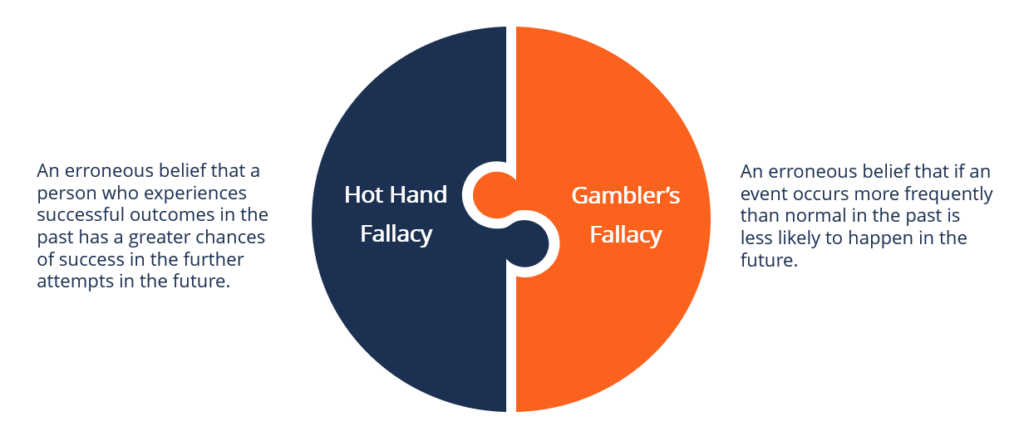

Die heiße Hand und der Irrtum des Spielers sind zwei wichtige Verhaltensverzerrungen an den FinanzmärktenFinanzmärkteFinanzmärkte, aus dem Namen selbst, sind eine Art von Marktplatz, der eine Möglichkeit für den Verkauf und Kauf von Vermögenswerten wie Anleihen bietet, Aktien, Austauschjahr, und Derivate. Häufig, Sie werden mit verschiedenen Namen genannt, einschließlich "Wall Street" und "Kapitalmarkt", "aber alle bedeuten immer noch ein und dasselbe. die Anlageentscheidungen beeinflussen. Heiße Hand-Glaube ist auch im Sport verbreitet, vor allem im Basketball, wobei angenommen wird, dass die Leistung eines Spielers während eines bestimmten Zeitraums aufgrund seiner Erfolgsserien deutlich besser ist. Das Konzept scheint die Wahl der Spieler und die Auswahl des Spiels zu beeinflussen.

Zusammenfassung

- Der Hot-Hand-Glaube tritt auf, wenn eine Person irrtümlich annimmt, dass aktuelle Ergebnisse der Vergangenheit ein guter Prädiktor für zukünftige Ergebnisse sind. wenn die Ereignisse voneinander unabhängig sind.

- Anleger sind anfällig für den Hot-Hand-Trugschluss, und sie werden mehr Fonds kaufen oder stärker diversifizierte Portfolios halten, in der Erwartung einer anhaltend positiven Performancebilanz.

- Anlagegruppen sind im Vergleich zu individuellen Anlageentscheidungen weniger anfällig für den Hot-Hand-Trugschluss.

Die Hot-Hand-Theorie erklärt

Die Theorie des Hot-Hand-Trugschlusses wurde von Thomas Gilovich entwickelt. Amos Twersky, und Robert Vallone in ihrem berühmten „The Hot Hand in Basketball:On the Misperception of Random Sequences“ (1985). Die Studium, die die intuitive Vorstellung der Menschen vom Glauben an „heiße Hand“ und „Streak-Shooting“ untersuchte, “ stammt aus der mathematischen Psychologie, Entscheidungsverhalten und Heuristiken, und kognitive Psychologie.

Laut der Studie, Ergebnisse von aufeinanderfolgenden Basketballschüssen sind unabhängig. Die drei Männer untersuchten die Unfähigkeit der Menschen, Zufälligkeiten und zufällige Ereignisse zu verstehen und wie statistische Informationsbeurteilungen die falsche Annahme in Bezug auf zufällige Ereignisse auslösen.

Solche Denkmuster erzeugten zwei verwandte Verzerrungen, wenn sie auf einen Münzwurf angewendet wurden. Die erste der Vorurteile ist der Irrtum des Spielers, was eine Person davon ausgehen lässt, dass eine lange Kopf- oder Schwanzfolge die Wahrscheinlichkeit erhöht, einen Kopf oder Schwanz zu bekommen, bzw. Sekunde, es führt zur Ablehnung des Zufalls aufgrund der Überzeugung, dass ein Streak eines der beiden Ergebnisse nicht repräsentativ ist. Ökonomen bezeichnen das Konzept der heißen Hand als Extrapolation Bias.

Heiße Hand bei Investitionsentscheidungen

Der Glaube an die heiße Hand ist im Spiel, wenn Anleger an den Kauf und Verkauf an den Finanzmärkten denken. Diese Tendenz ist bei Anlegern üblich, die Entscheidungen an professionelle Fondsmanager delegieren. Berühmte FondsmanagerDer folgende Artikel listet einige der Fondsmanager auf, die als außergewöhnlich angesehen wurden. Diese Liste umfasst Anleger, die Fonds erstellt oder sehr profitable Fonds verwaltet haben. Zu den Fondsmanagern gehören Peter Lynch, Abigail Johnson, John Templeton, und John Bogle.. Mit dem Phänomen der heißen Hand, Anleger kaufen in der Regel Fonds, die in der Vergangenheit erfolgreich waren, glauben, dass der Manager den Leistungsnachweis verlängern wird.

Jedoch, angesichts der Inkonsistenzen in der Fondsperformance, Der Trugschluss der heißen Hand kann zu einer voreingenommenen Entscheidung führen. Personen mit dem Irrtum glauben, dass eine bestimmte Person heiß ist und kein bestimmtes Ergebnis. Zum Beispiel, Anleger neigen dazu zu glauben, dass, wenn ein professioneller Manager in der Vergangenheit erfolgreiche Fonds gekauft hat, dann werden die Gelder, auf die sie sich setzen, in Zukunft wahrscheinlich profitabel sein.

Eine ähnliche Tendenz zeigt sich auch in Lotterie-Settings. Die Tendenz von Spielern, Lotterielose für mehr Tickets anstelle von Bargeld einzulösen, stimmt mit dem Phänomen der heißen Hand überein; da Personen, die in der Vergangenheit aufeinanderfolgende Siege genossen haben, glauben, dass sie mit größerer Wahrscheinlichkeit wieder gewinnen werden.

Der Glaube an die heiße Hand geht von der Kontrolle der Illusion aus, wo Menschen glauben, dass sie oder andere die Kontrolle über zufällig bestimmte Ereignisse ausüben. Im Wesentlichen, der heiße Hand-Trugschluss vermutet, dass nach einer Reihe von Siegen, Anleger erhöhen die Anzahl der Aktien, in die sie investieren, und nach einem Verlust, sie verringern. Dabei werden die diskontierten zukünftigen Werte der Vermögenswerte nicht berücksichtigt.

Heißer Glaube an Einzelpersonen vs. Anlagegruppen

Anlagegruppen sind weniger anfällig für den Trugschluss der heißen Hand und neigen dazu, optimaler zu entscheiden als Einzelpersonen in strategischen und nicht-strategischen Situationen. Sogar so, sowohl Gruppen als auch Einzelpersonen zeigen Hot-Hand-Glauben. Anleger, die einer solchen Verhaltensvoreingenommenheit zum Opfer fallen, neigen dazu, weniger diversifizierte Portfolios zu halten. die ihre Risikoexposition beeinflussen können und Folglich, ihre erwartete RenditeErwartete RenditeDie erwartete Rendite einer Anlage ist der Erwartungswert der Wahrscheinlichkeitsverteilung möglicher Renditen, die sie den Anlegern bieten kann. Die Kapitalrendite ist eine unbekannte Variable mit unterschiedlichen Werten, die mit unterschiedlichen Wahrscheinlichkeiten verbunden sind. Die Verhaltensverzerrungen, die die Anlageentscheidungen beeinflussen, basieren auf der Anlagestrategie, die sich zwischen Einzelpersonen und Gruppen unterscheidet.

Anleger, die sich einer Anlagegruppe anschließen, können ihr Engagement gegenüber dem Trugschluss der heißen Hand überwinden. Bei einem solchen Ansatz Hobbyanleger bündeln ihre investierbaren Beteiligungen über eine Gesellschaft mit beschränkter Haftung oder Personengesellschaft, um gemeinsam eine Entscheidung zu treffen und die Gewinne aufzuteilen. Anlagegruppen unterscheiden sich von Investmentfonds, da in Letzterem, Aktionäre beauftragen professionelle Fondsmanager, die Rechte in ihrem Namen auszuüben.

Auch das Kauf- und Verkaufsverhalten ist anfällig für den Hot-Hand-Trugschluss. Das Verhalten zeigt sich, wenn ein Kunde zufällige Marktereignisse falsch interpretiert und beeinflusst wird, dass eine kleine Stichprobe den zugrunde liegenden Prozess repräsentiert. Anleger kaufen eher Aktien mit positiven Gewinntrends. Auf die gleiche Weise, Verbraucher verkaufen die Aktie eher mit einer ungünstigen Gewinnhistorie.

Zusätzliche Ressourcen

CFI ist der offizielle Anbieter der globalen Capital Markets &Securities Analyst (CMSA)™-Programmseite - CMSARegistrieren Sie sich beim CMSA®-Programm von CFI und werden Sie zertifizierter Capital Markets &Securities Analyst. Bringen Sie Ihre Karriere mit unseren Zertifizierungsprogrammen und Kursen voran. Zertifizierungsprogramm, entwickelt, um jedem zu helfen, ein erstklassiger Finanzanalyst zu werden. Um Ihre Karriere weiter voranzutreiben, die folgenden zusätzlichen Ressourcen werden nützlich sein:

- Entscheidungsanalyse (DA) Entscheidungsanalyse (DA) Entscheidungsanalyse ist eine Form der Entscheidungsfindung, bei der alle Aspekte einer Entscheidung identifiziert und bewertet werden. und auf der Grundlage der Entscheidung Maßnahmen ergreifen

- Homogene ErwartungenHomogene ErwartungenHomogene Erwartungen sind eine subjektive Überzeugung, verwurzelt in der Modern Portfolio Theory (MPT) des amerikanischen Ökonomen Harry

- SelbstüberschätzungsvoreingenommenheitÜbervertrauensvoreingenommenheit ist eine falsche und irreführende Einschätzung unserer Fähigkeiten, Intellekt, oder Talente. Zusamenfassend, Es ist ein egoistischer Glaube, dass wir besser sind, als wir tatsächlich sind. Es kann eine gefährliche Tendenz sein und ist in der Behavioral Finance und den Kapitalmärkten sehr produktiv.

- HerdenmentalitätHerdenmentalitätIm Finanzwesen, Herdenmentalitäts-Bias bezieht sich auf die Tendenz von Anlegern, dem zu folgen und zu kopieren, was andere Anleger tun. Sie werden stark von Emotionen und Instinkt beeinflusst, als durch ihre eigene unabhängige Analyse. Dieser Leitfaden enthält Beispiele für Herdenverzerrungen

investieren

-

Was ist Kryptowährung?

Kryptowährung ist eine Art digitale Währung, die als Tauschmittel dienen soll. Kryptowährung ist in den letzten zehn Jahren populär geworden, bestimmtes, wobei Bitcoin zur am häufigsten verfolgten alt...

-

Heiße Geldbörsen vs. Cold Wallets – Was ist der Unterschied?

Heiße Geldbörsen vs. Cold Wallets – Was ist der Unterschied? Neulinge im digitalen Währungsraum haben häufig Fragen zu Hot Wallets und Cold Wallets. Speziell, Wie funktionieren diese verschiedenen Kryptowährungs-Wallets, Welche Anlageform eignet sich am besten ...