Was ist die Effiziente-Markt-Hypothese?

Die Efficient Markets Hypothesis (EMH) ist eine Anlagetheorie, die hauptsächlich aus Konzepten abgeleitet wird, die Eugene Famas Forschung zugeschrieben werden, wie in seinem Buch von 1970 beschrieben. „Effiziente Kapitalmärkte:Ein Rückblick auf Theorie und empirische Arbeit.“ Fama vertrat die Grundidee, dass es praktisch unmöglich ist, dauerhaft „den Markt zu schlagen“ – Anlagerenditen zu erzielen, die den Gesamtmarktdurchschnitt übertreffen, wie er von großen Aktienindizes wie dem S&P 500 Index widergespiegelt wirdS&P – Standard and Poor'sStandard &Poor's is ein amerikanisches Finanznachrichtenunternehmen, das als Geschäftsbereich von S&P Global tätig ist. S&P ist Marktführer in der.

Nach Famas Theorie während ein Anleger Glück haben und eine Aktie kaufen könnte, die ihm kurzfristig enorme Gewinne einbringt, Langfristig kann er realistischerweise nicht hoffen, eine deutlich über dem Marktdurchschnitt liegende Kapitalrendite zu erzielen.

Die Hypothese der effizienten Märkte verstehen

Die Anlagetheorie von Fama – die für Anleger im Wesentlichen die gleichen Implikationen hat wie die Random-Walk-TheorieRandom-Walk-TheorieDie Random-Walk-Theorie ist ein mathematisches Modell des Aktienmarktes. Die Theorie besagt, dass sich der Preis von Wertpapieren zufällig bewegt – basiert auf einer Reihe von Annahmen über Wertpapiermärkte und ihre Funktionsweise. Die Annahmen beinhalten die eine für die Gültigkeit der Hypothese der effizienten Märkte entscheidende Idee:die Überzeugung, dass alle für Aktienkurse relevanten Informationen frei und allgemein verfügbar sind, „universal geteilt“ unter allen Investoren.

Da es immer eine große Anzahl von Käufern und Verkäufern auf dem Markt gibt, Preisbewegungen erfolgen immer effizient (d. h. rechtzeitig, aktuelle Weise). Daher, Aktien werden immer zu ihrem aktuellen Marktwert gehandelt.

Die wichtigste Schlussfolgerung der Theorie ist, dass da Aktien Handeln Sie immer zu ihrem fairen Marktwert , dann ist es praktisch unmöglich, entweder unterbewertete Aktien zu einem Schnäppchen zu kaufen oder überbewertete Aktien für zusätzliche Gewinne zu verkaufen. Weder eine fachkundige Aktienanalyse noch sorgfältig implementierte Market-Timing-Strategien können hoffen, dass der Durchschnitt besser abschneidet als die Performance des Gesamtmarktes. Wenn das stimmt, Dann können Anleger nur durch das Eingehen eines viel höheren Risikos überdurchschnittliche Renditen erzielen.

Variationen der Effiziente-Markt-Hypothese

Es gibt drei Variationen der Hypothese – die schwach , halbstark , und stark Formen – die drei verschiedene angenommene Niveaus der Markteffizienz darstellen.

1. Schwache Form

Die schwache Form des EMH geht davon aus, dass die Kurse von Wertpapieren alle verfügbaren öffentlichen Marktinformationen widerspiegeln, aber möglicherweise keine neuen Informationen widerspiegeln, die noch nicht öffentlich verfügbar sind. Außerdem wird davon ausgegangen, dass vergangene Informationen zu Preis, Volumen, und Rendite ist unabhängig von zukünftigen Preisen.

Die schwache Form von EMH impliziert, dass technische Handelsstrategien keine konsistenten Überschussrenditen liefern können, da die Kursentwicklung in der Vergangenheit keine zukünftigen Kursbewegungen vorhersagen kann, die auf neuen Informationen basieren. Die schwache Form, während es die technische Analyse abwertet, lässt die Möglichkeit offen, dass eine überlegene Fundamentalanalyse ein Mittel sein kann, um die durchschnittliche Gesamtkapitalrendite des Marktes zu übertreffen.

2. Halbstarke Form

Die halbstarke Form der Theorie weist die Nützlichkeit sowohl der technischen als auch der fundamentalen Analyse zurück. Die halbstarke Form des EMH beinhaltet die Annahmen der schwachen Form und erweitert diese, indem sie davon ausgeht, dass sich die Preise schnell an neue öffentliche Informationen anpassen, die verfügbar werden. Daher kann die Fundamentalanalyse keine Vorhersagekraft über zukünftige Preisbewegungen haben. Zum Beispiel, wenn der monatliche Gehaltsabrechnungsbericht außerhalb der Landwirtschaft in den USA jeden Monat veröffentlicht wird, Sie können sehen, wie sich die Preise schnell anpassen, wenn der Markt die neuen Informationen aufnimmt.

3. Starke Form

Die starke Form des EMH besagt, dass Preise immer die Gesamtheit sowohl öffentlicher als auch privater Informationen widerspiegeln. Dazu gehören alle öffentlich zugänglichen Informationen, sowohl historisch als auch neu, oder aktuell, sowie Insiderinformationen. Auch Informationen, die Anlegern nicht öffentlich zugänglich sind, wie private Informationen, die nur dem CEO eines Unternehmens bekannt sind, Es wird davon ausgegangen, dass der aktuelle Aktienkurs des Unternehmens immer bereits berücksichtigt ist.

So, nach der starken Form des EMH, nicht einmal InsiderwissenInsiderinformationenInsiderinformationen, auch Insiderinformationen genannt, bezieht sich auf nicht-öffentliche Tatsachen in Bezug auf ein börsennotiertes Unternehmen, das einen finanziellen Vorteil auf den Märkten bieten kann. Mit anderen Worten, Insiderinformationen sind Kenntnisse und Informationen über den Betrieb, Die Produkt-/Dienstleistungspipeline kann Anlegern einen Vorhersagevorteil verschaffen, der es ihnen ermöglicht, kontinuierlich Renditen zu erzielen, die den Gesamtmarktdurchschnitt übertreffen.

Argumente für und gegen die EMH

Befürworter und Gegner der Hypothese der effizienten Märkte können beide Argumente vorbringen, um ihre Ansichten zu stützen. Befürworter der EMH argumentieren oft entweder auf der Grundlage der grundlegenden Logik der Theorie oder auf einer Reihe von Studien, die sie zu unterstützen scheinen.

Eine Langzeitstudie von Morningstar ergab, dass über einen Zeitraum von 10 Jahren, die einzigen Arten von aktiv gemanagten Fonds, die sogar Indexfonds übertreffen konnten halb Damals waren US-Small Growth Funds und Emerging Markets Funds. Andere Studien haben gezeigt, dass weniger als jeder vierte selbst der leistungsstärksten aktiven Fondsmanager in der Lage ist, Indexfonds dauerhaft zu übertreffen.

Beachten Sie, dass solche Daten das gesamte Geschäftsmodell der Anlageberatung in Frage stellen, bei dem Investmentgesellschaften riesige Geldbeträge an Top-Fondsmanager auszahlen. basierend auf der Überzeugung, dass diese Vermögensverwalter in der Lage sein werden, Renditen zu erzielen, die weit über der durchschnittlichen Gesamtmarktrendite liegen.

Gegner der Hypothese der effizienten Märkte vertreten die einfache Tatsache, dass es Händler und Investoren gibt – Leute wie John Templeton, Peter Lynch, und Paul Tudor Jones – die konsequent TUN, Jahr für Jahr, erwirtschaften Renditen, die die Performance des Gesamtmarktes in den Schatten stellen. Nach Angaben der EMH das sollte unmöglich sein, außer durch blindes Glück. Jedoch, blindes Glück kann das nicht erklären gleich Menschen, die den Markt mit großem Abstand schlagen, wieder und wieder. über einen langen Zeitraum.

Zusätzlich, diejenigen, die argumentieren, dass die EMH-Theorie nicht gültig ist, weisen darauf hin, dass es tatsächlich Zeiten gibt, in denen übermäßiger Optimismus oder Pessimismus die Preise dazu treibt, zu übermäßig hohen oder niedrigen Preisen zu handeln, deutlich, dass Wertpapiere, in der Tat, tun nicht handeln Sie immer zu ihrem fairen Marktwert.

Auswirkungen der EMH

Der deutliche Anstieg der Popularität von Indexfonds, die wichtige Marktindizes nachbilden – beide InvestmentfondsMutual FundsEin Investmentfonds ist ein Pool von Geldern, die von vielen Anlegern zum Zweck der Anlage in Aktien gesammelt werden. Fesseln, oder andere Wertpapiere. Investmentfonds befinden sich im Besitz einer Gruppe von Anlegern und werden von Fachleuten verwaltet. Informieren Sie sich über die verschiedenen Fondsarten, wie sie arbeiten, und Vorteile und Kompromisse einer Investition in sie und ETFsExchange Traded Fund (ETF)Ein Exchange Traded Fund (ETF) ist ein beliebtes Anlageinstrument, bei dem Portfolios flexibler und über eine breite Palette aller verfügbaren Anlageklassen diversifiziert werden können. Erfahren Sie mehr über verschiedene Arten von ETFs, indem Sie diesen Leitfaden lesen. – ist zumindest teilweise auf die weit verbreitete Akzeptanz der Hypothese der effizienten Märkte zurückzuführen. Anleger, die den EMH zeichnen, neigen eher dazu, in passive Indexfonds zu investieren, die die Gesamtperformance des Marktes widerspiegeln sollen. und weniger bereit, hohe Gebühren für ein kompetentes Fondsmanagement zu zahlen, wenn sie nicht erwarten, dass selbst die besten Fondsmanager die durchschnittlichen Marktrenditen deutlich übertreffen.

Auf der anderen Seite, weil Untersuchungen zur Unterstützung des EMH gezeigt haben, wie selten Geldverwalter sind, die den Markt dauerhaft übertreffen können; die wenigen Personen, die verfügen über entwickelt eine solche Fähigkeit werden immer gefragter und respektiert.

Verwandte Lektüre

CFI bietet die Capital Markets &Securities Analyst (CMSA)®-Programmseite - CMSARegistrieren Sie sich beim CMSA®-Programm von CFI und werden Sie zertifizierter Capital Markets &Securities Analyst. Bringen Sie Ihre Karriere mit unseren Zertifizierungsprogrammen und Kursen voran. Zertifizierungsprogramm für diejenigen, die ihre Karriere auf die nächste Stufe bringen möchten. Um weiter zu lernen und Ihre Karriere voranzutreiben, die folgenden Ressourcen werden hilfreich sein:

- Investieren:Ein Leitfaden für AnfängerInvestieren:Ein Leitfaden für AnfängerDer Leitfaden Investieren für Anfänger von CFI zeigt Ihnen die Grundlagen des Investierens und die ersten Schritte. Erfahren Sie mehr über verschiedene Strategien und Techniken für den Handel

- AktienanlagestrategienAktienanlagestrategienAktienanlagestrategien beziehen sich auf die verschiedenen Arten von Aktienanlagen. Diese Strategien sind nämlich Wert, Wachstum und Indexinvestitionen. Die von einem Anleger gewählte Strategie wird von einer Reihe von Faktoren beeinflusst, wie die finanzielle Situation des Anlegers, Anlageziele, und Risikobereitschaft.

- HandelsmechanismenHandelsmechanismenHandelsmechanismen beziehen sich auf die verschiedenen Methoden, mit denen Vermögenswerte gehandelt werden. Die beiden Haupttypen von Handelsmechanismen sind quotierungsgesteuerte und auftragsgesteuerte Handelsmechanismen

- Drei beste AktiensimulatorenDrei beste AktiensimulatorenDie besten Aktiensimulatoren ermöglichen es dem Benutzer, seine Anlagetechnikenzu üben und zu verfeinern. Aktienhandelssimulatoren ermöglichen den Handel mit gefälschtem Bargeld mit Echtzeitdaten, Händler können verschiedene Handelsstrategien testen, bevor sie echtes Geld riskieren.

investieren

- Was ist die Advance Decline Ratio?

- Was ist der Call-Markt?

- Was ist der kapitalisierungsgewichtete Index?

- Was sind Finanzmärkte?

- Ein Argument gegen die Effizienzmarkthypothese

- Die Effizienzmarkthypothese:Sind Sie ein Gläubiger?

- Was hat die Märkte im Juni bewegt?

- Was soll ich tun, wenn der Markt zusammenbricht?

- Effiziente Markthypothese:Ist der Aktienmarkt effizient?

-

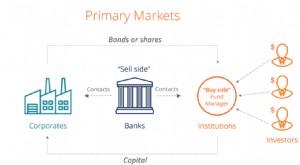

Was ist der Primärmarkt?

Was ist der Primärmarkt? Der Primärmarkt ist der Finanzmarkt, auf dem neue WertpapiereÖffentliche WertpapiereÖffentliche Wertpapiere, oder marktgängige Wertpapiere, sind Anlagen, die offen oder leicht auf einem Markt gehandel...

-

Was ist der S&P 500-Index?

Was ist der S&P 500-Index? Der Standard and Poor’s 500 Index, abgekürzt als S&P 500 Index, ist ein Index, der die Aktien von 500 börsennotierten Unternehmen in den USA mit den höchsten Werten der Marktkapitalisierung umfasst. M...