Was ist dynamische Asset-Allokation?

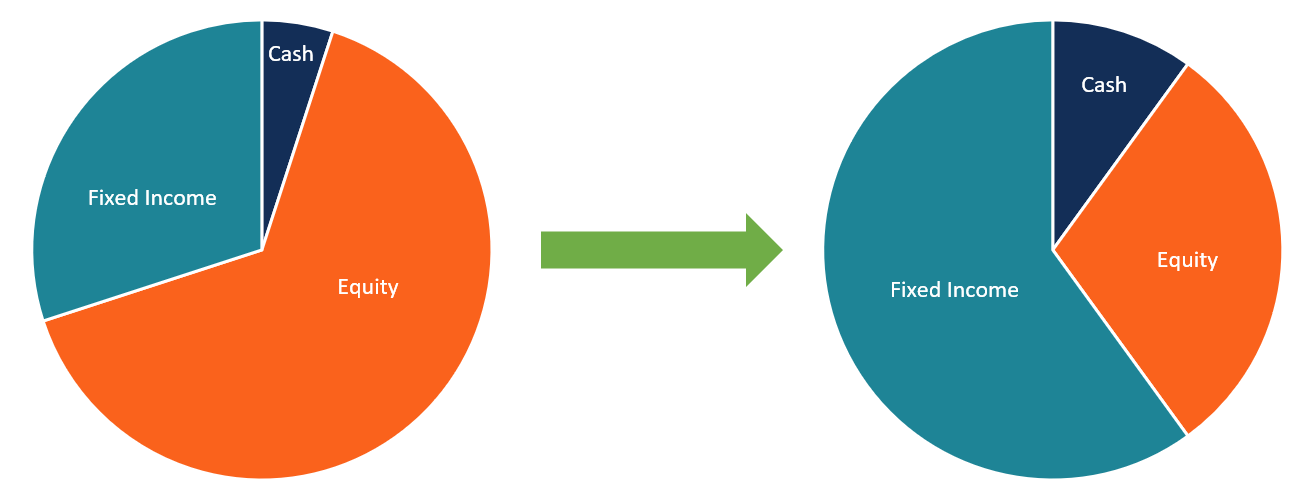

Die dynamische Vermögensallokation ist eine Anlagestrategie, bei der die Gewichtung eines Portfolios häufig auf der Grundlage der Gesamtmarktperformance oder der Wertentwicklung bestimmter Wertpapiere angepasst wird eines börsennotierten Unternehmens. Diese Instrumente schafft die emittierende Gesellschaft ausdrücklich zur Mittelbeschaffung zur weiteren Finanzierung der Geschäftstätigkeit und Expansion.

Bei der dynamischen Allokationsstrategie ein PortfoliomanagerPortfoliomanagerPortfoliomanager verwalten Anlageportfolios mithilfe eines sechsstufigen Portfoliomanagementprozesses. Erfahren Sie in diesem Leitfaden genau, was ein Portfoliomanager tut. Portfoliomanager sind Fachleute, die Anlageportfolios verwalten, mit dem Ziel, die Anlageziele ihrer Kunden zu erreichen. bewertet die aktuellen Marktbedingungen und die Wertentwicklung jeder Anlageklasse. Er nutzt die Ergebnisse des Assessments, um die Gewichte von Vermögenswerten mit schlechter Performance zu reduzieren und die Gewichte von Vermögenswerten mit einer starken Performance zu erhöhen.

Allgemein, als Reaktion auf bestehende Risiken und Markteinbrüche wird eine dynamische Strategie angewendetFlash Crash 2010Der Flash Crash 2010 ist der Marktcrash, der am 6. 2010. Während des Absturzes von 2010, führenden US-Aktienindizes, einschließlich des Dow. Im Gegensatz zur strategischen Asset-Allocation-Strategie Die dynamische Vermögensallokation beinhaltet keinen Zielmix von Vermögenswerten. Daher, Portfoliomanager genießen ein hohes Maß an Flexibilität bei der Wahl der Anlagen.

Die dynamische Allokation erfordert ein aktives Portfoliomanagement. Deswegen, Der Erfolg der Strategie hängt nicht nur von den Marktbedingungen ab, sondern auch von der Fähigkeit des Portfoliomanagers, gute Anlageentscheidungen zu treffen und angemessen auf Marktveränderungen zu reagieren.

Vorteile der dynamischen Asset-Allokation

Die Anlagestrategie bietet einige Vorteile gegenüber anderen Allokationsarten, einschließlich:

1. Rücksendungen

Die häufigen Anpassungen im Vermögensmix können möglicherweise zu höheren Renditen des Anlageportfolios führen. Die Portfolioanpassungen können Verluste durch unerwartete Marktabschwünge verhindern und das Momentum nutzen, um die Renditen zu steigern.

Zusätzlich, versierte Portfoliomanager können mit dynamischer Asset Allocation Renditen erzielen, die über den durchschnittlichen Marktrenditen liegen. Mit anderen Worten, die Strategie kann verwendet werden, um den Markt zu schlagen.

2. Anpassung an Marktveränderungen

Im Gegensatz zur statischen Vermögensallokation Die dynamische Allokation ist sehr flexibel. Die Strategie kann schnell auf Marktveränderungen und Marktrisiken reagieren.

Nachteile der dynamischen Asset-Allokation

Die Strategie ist nicht fehlerfrei. Der potentielle Benutzer sollte sich der folgenden Nachteile bewusst sein:

1. Transaktionskosten

Die häufige Neugewichtung der Gewichte innerhalb des Portfolios ist mit Transaktionskosten verbunden Service ChargeA Service Charge, auch Servicegebühr genannt, bezieht sich auf eine Gebühr, die erhoben wird, um Dienstleistungen zu bezahlen, die sich auf ein Produkt oder eine Dienstleistung beziehen, die gekauft werden. die ständigen Kauf- und Verkaufstransaktionen mindern die Gesamtrenditen des Portfolios.

2. Aktives Management

Die dynamische Vermögensallokation erfordert eine strenge Kontrolle des Anlageportfolios und eine ständige Beobachtung der Trends in den Schwellenländern. Deswegen, die Asset-Allocation-Strategie erfordert die Fähigkeiten und das Wissen eines professionellen Portfoliomanagers und kann oft umfangreiche Quellen erfordern (z. Mitarbeiter für die Forschung).

Verwandte Lektüre

CFI bietet den Financial Modeling &Valuation Analyst (FMVA)™Werden Sie zum Certified Financial Modeling &Valuation Analyst (FMVA)®Die Zertifizierung zum Financial Modeling and Valuation Analyst (FMVA)® von CFI wird Ihnen dabei helfen, das Vertrauen zu gewinnen, das Sie für Ihre Finanzkarriere benötigen. Melden Sie sich noch heute an! Zertifizierungsprogramm für diejenigen, die ihre Karriere auf die nächste Stufe bringen möchten. Um weiter zu lernen und Ihre Karriere voranzutreiben, die folgenden Ressourcen werden hilfreich sein:

- AnlageklasseAnlageklasseEine Anlageklasse ist eine Gruppe ähnlicher Anlageinstrumente. Sie werden in der Regel auf denselben Finanzmärkten gehandelt und unterliegen denselben Regeln und Vorschriften.

- Investieren:Ein Leitfaden für AnfängerInvestieren:Ein Leitfaden für AnfängerDer Leitfaden Investieren für Anfänger von CFI zeigt Ihnen die Grundlagen des Investierens und die ersten Schritte. Erfahren Sie mehr über verschiedene Strategien und Techniken für den Handel

- DiversifikationDiversifikationDiversifikation ist eine Technik zur Allokation von Portfolioressourcen oder Kapital zu einer Vielzahl von Anlagen. Das Ziel der Diversifikation besteht darin, Verluste zu mindern

- BranchenanalyseBranchenanalyseDie Branchenanalyse ist ein Marktbewertungstool, das von Unternehmen und Analysten verwendet wird, um die Komplexität einer Branche zu verstehen. Es gibt drei häufig verwendete und

investieren

- Was ist ein Auktionsmarkt?

- Was ist ein Benchmark?

- Was ist die Asset-Allokation mit konstantem Gewicht?

- Was ist Dispersion?

- Was ist ein Doji?

- Was ist Marktmanipulation?

- Ideale Asset-Allokation:Portfolio-Rebalancing

- Sozial verantwortliche Investitionen:Was ist Asset Allocation?

- Was ist Vermögensallokation?

-

Was ist Strategische Asset Allocation (SAA)?

Was ist Strategische Asset Allocation (SAA)? Strategische Vermögensallokation bezieht sich auf eine langfristige Portfoliostrategie, die die Auswahl der Anlageklassenallokation und die regelmäßige Neuausrichtung der Allokation umfasst. Eine Neug...

-

Was ist taktische Asset Allocation (TAA)?

Was ist taktische Asset Allocation (TAA)? Taktische Vermögensallokation (TAA) bezieht sich auf eine aktive Management-Portfoliostrategie, die die Vermögensallokation in einem Portfolio verschiebt, um von Markttrends oder wirtschaftlichen Bedi...