Wie fange ich an, im Jahr 2021 zu investieren

In die Finanzmärkte zu investieren, mag wie einer der gruseligsten Teile der Verwaltung Ihrer Finanzen klingen. aber es ist möglicherweise auch das lohnendste. Große Marktrückgänge, wie sie durch COVID-19-Bedenken oder die Immobilienkrise verursacht werden, können beängstigend sein. und zuzusehen, wie Ihre Investitionen schrumpfen, macht keinen Spaß.

Trotz dieser Befürchtungen In die Finanzmärkte zu investieren ist eines der besten Dinge, die Amerikaner jeden Alters tun können, um auf den Weg zum finanziellen Wohlergehen zu gelangen. Investieren hilft Ihnen, eine sicherere Zukunft aufzubauen.

So können Sie mit dem Investieren beginnen und die Renditen genießen, die Ihnen eine bessere Zukunft ermöglichen.

Warum investieren wichtig ist

Investieren ist die effektivste Art und Weise, wie Amerikaner ihr Vermögen aufbauen und für langfristige Ziele wie den Ruhestand sparen können. Oder fürs College bezahlen. Oder ein Haus kaufen. Und die Liste geht weiter.

Je früher Sie mit dem Investieren beginnen, Je früher Sie die Aufzinsungsgewinne nutzen können, damit das Geld, das Sie auf Ihr Konto einzahlen, im Laufe der Zeit schneller wächst. Ihr Geld verdient Geld – ohne dass Sie etwas tun. Sie möchten, dass Ihre Investitionen genug wachsen, um nicht nur mit der Inflation Schritt zu halten, sondern aber um es tatsächlich zu übertreffen, um Ihre finanzielle Zukunftssicherheit zu gewährleisten. Wenn Ihre Gewinne die Inflation übersteigen, Sie werden Ihre Kaufkraft mit der Zeit steigern.

Fünf Dinge, die Sie tun können, um mit dem Investieren zu beginnen

1. Schauen Sie in die Rentenkonten

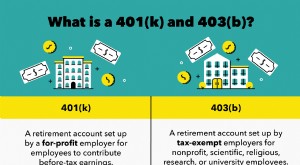

Für viele Leute, Der beste Ausgangspunkt ist Ihr arbeitgeberfinanzierter Altersvorsorgeplan – wahrscheinlich ein 401 (k) – der über das Leistungspaket Ihres Arbeitgebers angeboten wird.

In einem 401(k)-Plan, das Geld, das Sie pro Gehaltsscheck einzahlen, wird steuerfrei wachsen, bis Sie mit dem Erreichen des Rentenalters mit den Auszahlungen beginnen. Viele Arbeitgeber bieten sogar bis zu einem bestimmten Prozentsatz entsprechende Beiträge für Mitarbeiter an, die an ihren gesponserten Plänen teilnehmen.

Diese Pläne haben andere Vorteile, auch, je nachdem, für welchen 401(k)-Plan Sie sich entscheiden:

- EIN traditionell 401(k) ermöglicht es Ihnen, Ihre Beiträge von Ihrem Gehaltsscheck abzuziehen, damit Sie heute keine Steuern darauf zahlen, erst, wenn Sie das Geld später abheben.

- EIN Roth 401(k) ermöglicht Ihnen, Ihr Geld steuerfrei abzuheben – nach Jahren des Gewinns – aber Sie müssen die Beiträge versteuern.

Egal für welche Option Sie sich entscheiden, Hier sind alle Details zu 401(k)-Plänen.

Der 401(k)-Rechner von Bankrate zeigt Ihnen auch, wie viel Ihr Geld im Laufe Ihrer Karriere wachsen kann.

Die Logistik eines 401(k) kann verwirrend sein, besonders für junge Absolventen oder solche, die noch nie dazu beigetragen haben. Lassen Sie sich von Ihrem Arbeitgeber beraten. Der Administrator Ihres Plans – manchmal ein großer Broker wie Fidelity, Charles Schwab oder Vanguard – können Tools und Planungsressourcen anbieten, hilft Ihnen, sich über gute Anlagepraktiken und die im 401(k)-Plan verfügbaren Optionen zu informieren.

Wenn Ihr Arbeitgeber keinen 401(k)-Plan anbietet, Sie sind ein nicht-traditioneller Arbeiter, oder Sie möchten einfach mehr beitragen, Erwägen Sie die Eröffnung einer traditionellen IRA oder Roth IRA. Eine traditionelle IRA ähnelt einer 401(k):Sie legen Geld steuerfrei ein, lassen Sie es im Laufe der Zeit wachsen und zahlen Sie Steuern, wenn Sie es im Ruhestand abheben. Ein Roth IRA, auf der anderen Seite, steuerpflichtiges Einkommen anlegt und dann bei der Entnahme nicht besteuert wird. Es gibt auch spezielle Rentenkonten für Selbständige.

Der IRS begrenzt den Betrag, den Sie jedem dieser Konten jährlich hinzufügen können. Halten Sie sich also unbedingt an diese Regeln:

- Für 2020 und 2021, die Beitragsgrenze ist auf 19 US-Dollar festgelegt, 500 für 401(k)-Konten (vor dem Arbeitgeberabgleich) und $6, 000 für eine IRA.

- Ältere Arbeitnehmer (über 50 Jahre) können zusätzliche $6 hinzufügen, 500 bis a 401(k) als Nachholbeitrag, während eine IRA zusätzliche 1 US-Dollar zulässt, 000 Beitrag.

2. Verwenden Sie Investmentfonds, um das Risiko zu reduzieren

Risikotoleranz ist eines der ersten Dinge, die Sie berücksichtigen sollten, wenn Sie mit dem Investieren beginnen. Wenn die Märkte wie während der Coronavirus-Krise rückläufig sind, Viele Investoren fliehen. Aber langfristige Anleger sehen in solchen Abschwüngen oft die Chance, Aktien zu einem reduzierten Preis zu kaufen. Anleger, die in der Lage sind, solche Abschwünge zu überstehen, können sich an der durchschnittlichen Jahresrendite des Marktes erfreuen – historisch gesehen etwa 10 Prozent. Aber man muss in der Lage sein, am Markt zu bleiben, wenn es hart auf hart kommt.

Manche Leute wollen einen schnellen Score an der Börse, ohne irgendwelche Nachteile zu erleben, aber so funktioniert der markt einfach nicht. Sie müssen Ausfallzeiten ertragen, um die Gewinne zu genießen.

Um Ihr Risiko als langfristiger Investor zu reduzieren, es kommt alles auf die Diversifikation an. Sie können bei Ihrer Allokation in Aktien und Anleihen aggressiver sein, wenn Sie jung sind und Ihr Auszahlungsdatum weit entfernt ist. Wenn Sie sich dem Ruhestand nähern oder das Datum, an dem Sie sich von Ihren Konten abheben möchten, Fangen Sie an, Ihr Risiko zu reduzieren. Ihre Diversifikation sollte im Laufe der Zeit konservativer werden, damit Sie bei einem Marktabschwung keine großen Verluste riskieren.

Anleger können mit einem Indexfonds schnell und einfach ein diversifiziertes Portfolio aufbauen. Anstatt zu versuchen, aktiv Aktien auszuwählen, ein Indexfonds besitzt passiv alle Aktien in einem Index. Durch den Besitz einer Vielzahl von Unternehmen, Anleger vermeiden das Risiko, in ein oder zwei einzelne Aktien zu investieren, obwohl sie nicht alle Risiken beseitigen werden, die mit Aktienanlagen verbunden sind. Indexfonds sind bei 401(k)-Plänen eine der wichtigsten Optionen. Sie sollten also keine Probleme haben, einen in Ihrem zu finden.

Ein weiterer gängiger passiver Fondstyp, der Ihre Risikoaversion reduzieren und Ihre Anlagereise erleichtern kann, sind Zielfonds. Diese „Set it and forget it“-Fonds passen Ihr Vermögen automatisch an einen konservativeren Mix an, wenn Sie sich dem Ruhestand nähern. Normalerweise wechseln sie von einer höheren Konzentration in Aktien zu einem stärker auf Anleihen ausgerichteten Portfolio, wenn Sie sich Ihrem Datum nähern.

3. Gleichgewicht zwischen langfristigen und kurzfristigen Investitionen

Ihr Zeitrahmen kann sich ändern, welche Arten von Konten für Sie am effektivsten sind.

Wenn Sie sich auf kurzfristige Investitionen konzentrieren, auf die Sie innerhalb der nächsten fünf Jahre zugreifen können, Geldmarktkonten, am nützlichsten sind hochverzinsliche Sparkonten und Einlagenzertifikate. Diese Konten sind durch die FDIC versichert, damit Ihr Geld da ist, wenn Sie es brauchen. Ihre Rendite wird in der Regel nicht so hoch sein wie bei langfristigen Investitionen, aber kurzfristig ist es sicherer.

Es ist generell keine gute Idee, kurzfristig an der Börse zu investieren, weil fünf Jahre oder weniger möglicherweise nicht ausreichen, um sich im Falle eines Abschwungs zu erholen.

Die Börse ist ein ideales Vehikel für langfristige Investitionen, jedoch, und kann Ihnen im Laufe der Zeit große Renditen bringen. Ob Sie für den Ruhestand sparen, Sie möchten in 10 Jahren ein Haus kaufen oder bereiten sich darauf vor, die Studiengebühren Ihres Kindes zu bezahlen, Sie haben verschiedene Möglichkeiten – Indexfonds, Investmentfonds und Exchange Traded Funds bieten alle Aktien, Anleihen oder beides.

Der Einstieg ist einfacher denn je mit dem Aufkommen von Online-Brokerage-Konten, die auf Ihre persönlichen Bedürfnisse zugeschnitten sind. Nie war es günstiger, in Aktien oder Fonds zu investieren, Makler kürzen ihre Provisionen auf null und Fondsgesellschaften senken ihre Verwaltungsgebühren weiter. Sie können sogar gegen eine sehr angemessene Gebühr einen Robo-Advisor beauftragen, der die Investitionen für Sie auswählt.

4. Fallen Sie nicht auf einfache Fehler herein

Der erste häufige Fehler, den neue Investoren machen, ist, zu stark involviert zu sein. Untersuchungen zeigen, dass aktiv gehandelte Fonds im Vergleich zu passiven Fonds in der Regel schlechter abschneiden. Ihr Geld wird mehr wachsen und Sie können beruhigt sein, wenn Sie sich davon abhalten, Ihre Konten mehr als ein paar Mal im Jahr zu überprüfen (oder zu ändern).

Eine weitere Gefahr besteht darin, Ihre Konten nicht bestimmungsgemäß zu verwenden. Rentenkonten wie 401(k) und IRA-Konten bieten Steuer- und Investitionsvorteile, jedoch speziell für den Ruhestand. Verwenden Sie sie für fast alles andere, und Sie werden wahrscheinlich mit Steuern und einer zusätzlichen Strafe stecken bleiben.

Während Sie möglicherweise einen Kredit von Ihrem 401 (k) aufnehmen dürfen, Sie verlieren nicht nur die Gewinne, die Sie mit Geld verdienen könnten, Sie müssen das Darlehen jedoch auch innerhalb von fünf Jahren zurückzahlen (es sei denn, es wird für den Kauf eines Eigenheims verwendet) oder Sie zahlen eine Strafe von 10 Prozent auf den ausstehenden Betrag.

Ihr Rentenkonto ist für den Ruhestand gedacht, Wenn Sie es also für einen anderen Zweck verwenden, Sie möchten aufhören und sich fragen, ob diese Kosten wirklich notwendig sind.

5. Lerne und spare weiter

Die gute Nachricht ist, dass Sie bereits an einer der besten Möglichkeiten arbeiten, um loszulegen:sich weiterzubilden. Nehmen Sie alle seriösen Informationen auf, die Sie über das Investieren finden können, darunter Bücher, Online-Artikel, Experten für soziale Medien und sogar YouTube-Videos. Es gibt großartige Ressourcen, die Ihnen helfen, die für Sie richtige Anlagestrategie und -philosophie zu finden.

Sie können auch einen Finanzplaner suchen, der mit Ihnen zusammenarbeitet, um finanzielle Ziele festzulegen und Ihre Reise zu personalisieren. Bei der Suche nach einem Berater, Sie möchten jemanden suchen, der nach Ihrem besten Interesse sucht. Stellen Sie ihnen Fragen zu ihren Empfehlungen, Bestätigen Sie, dass sie ein Treuhänder sind, der in Ihrem besten Interesse handelt, und stellen Sie sicher, dass Sie ihren Zahlungsplan verstehen, damit Sie nicht von versteckten Gebühren betroffen sind.

Allgemein, Sie werden die geringsten Interessenkonflikte von einem gebührenpflichtigen Treuhänder haben – einem, den Sie bezahlen, anstatt von den großen Finanzunternehmen bezahlt zu werden.

Endeffekt

Viele Leute sind ein wenig misstrauisch gegenüber Investitionen, aber wenn du die grundlagen lernst, ein vernünftiger Ansatz kann Ihnen im Laufe der Zeit viel Geld einbringen. Mit dem Investieren zu beginnen kann die beste Entscheidung Ihres Finanzlebens sein. Ihnen ein Leben lang finanzielle Sicherheit und einen glücklichen Ruhestand zu ermöglichen, auch.

in den Ruhestand gehen

- So investieren Sie in Penny Stocks

- So können Sie 2021 wieder für den Ruhestand sparen

- Wie fange ich an, im Jahr 2021 zu investieren

- So starten Sie einen Roth IRA

- So beginnen Sie mit nur 100 US-Dollar zu investieren

- So beginnen Sie mit dem Investieren:Teil 1

- Wie fange ich an zu investieren

- Was ist Einkommensinvestition und wie fange ich an?

- Beginnen Sie zu investieren:Top 10 Kryptowährungspreise am 2. September 2021

-

Value Investing:Was es ist und wie man anfängt

Value Investing:Was es ist und wie man anfängt Ein Schnäppchenkäufer, der immer auf der Suche nach einem Schnäppchen für hochwertige Artikel ist, kann sich leicht mit den Prinzipien des Value Investing identifizieren. Ein Value-Investor bewertet...

-

So beginnen Sie mit dem Investieren

So beginnen Sie mit dem Investieren Entspannen Sie sich. Wo Sie sich gerade befinden, ist ein guter Ort, um zu lernen, wie man investiert. Sehen Sie mehr Investitionsbilder. Wenn Sie frisch aus dem College kommen, kann die Planung Ihre...