R-Quadrat

Was ist R-Quadrat?

R-Quadrat (R 2 ) ist ein statistisches Maß, das den Anteil der Varianz für eine abhängige Variable darstellt, die durch eine unabhängige Variable oder Variablen in einem Regressionsmodell erklärt wird. Während die Korrelation die Stärke der Beziehung zwischen einer unabhängigen und einer abhängigen Variablen erklärt, R-Quadrat erklärt, inwieweit die Varianz einer Variablen die Varianz der zweiten Variablen erklärt. So, wenn der R 2 eines Modells ist 0,50, dann kann ungefähr die Hälfte der beobachteten Variation durch die Eingaben des Modells erklärt werden.

Die zentralen Thesen

- R-Quadrat ist ein statistisches Maß für die Anpassung, das angibt, wie viel Variation einer abhängigen Variablen durch die unabhängige(n) Variable(n) in einem Regressionsmodell erklärt wird.

- Beim Investieren, R-Quadrat wird im Allgemeinen als Prozentsatz der Bewegungen eines Fonds oder Wertpapiers interpretiert, die durch Bewegungen in einem Referenzindex erklärt werden können.

- Ein R-Quadrat von 100 % bedeutet, dass alle Bewegungen eines Wertpapiers (oder anderer abhängiger Variablen) vollständig durch Bewegungen im Index (oder der für Sie interessanten unabhängigen Variablen) erklärt werden.

R-Quadrat

Formel für R-Quadrat

Die eigentliche Berechnung von R-Quadrat erfordert mehrere Schritte. Dies beinhaltet das Nehmen der Datenpunkte (Beobachtungen) von abhängigen und unabhängigen Variablen und das Finden der besten Anpassungslinie, oft aus einem Regressionsmodell. Von dort würden Sie vorhergesagte Werte berechnen, Ziehen Sie die tatsächlichen Werte ab und quadrieren Sie die Ergebnisse. Dies ergibt eine Liste von Fehlern im Quadrat, die dann summiert wird und gleich der unerklärten Varianz ist.

Um die Gesamtabweichung zu berechnen, Sie würden den durchschnittlichen Istwert von jedem der Istwerte subtrahieren, quadrieren Sie die Ergebnisse und summieren Sie sie. Von dort, dividiere die erste Fehlersumme (erklärte Varianz) durch die zweite Summe (Gesamtvarianz), subtrahiere das Ergebnis von eins, und Sie haben das R-Quadrat.

Was R-Squared Ihnen sagen kann

Beim Investieren, R-Quadrat wird im Allgemeinen als Prozentsatz der Bewegungen eines Fonds oder Wertpapiers interpretiert, die durch Bewegungen in einem Referenzindex erklärt werden können. Zum Beispiel, Ein R-Quadrat für ein festverzinsliches Wertpapier im Vergleich zu einem Anleihenindex gibt den Anteil des Wertpapiers an der Preisbewegung an, der auf der Grundlage einer Preisbewegung des Index vorhersehbar ist.

Das gleiche kann auf eine Aktie im Vergleich zum S&P 500-Index angewendet werden, oder ein anderer relevanter Index. Es kann auch als Bestimmtheitsmaß bezeichnet werden.

R-Quadrat-Werte reichen von 0 bis 1 und werden üblicherweise als Prozentsätze von 0 % bis 100 % angegeben. Ein R-Quadrat von 100 % bedeutet, dass alle Bewegungen eines Wertpapiers (oder einer anderen abhängigen Variablen) vollständig durch Bewegungen im Index (oder der für Sie interessanten unabhängigen Variablen) erklärt werden.

Beim Investieren, ein hohes R-Quadrat, zwischen 85 % und 100 %, zeigt an, dass sich die Wertentwicklung der Aktie oder des Fonds relativ zum Index bewegt. Ein Fonds mit einem niedrigen R-Quadrat, bei 70 % oder weniger, zeigt an, dass das Wertpapier im Allgemeinen nicht den Bewegungen des Index folgt. Ein höherer R-Quadrat-Wert zeigt eine nützlichere Beta-Zahl an. Zum Beispiel, wenn eine Aktie oder ein Fonds einen R-Quadrat-Wert von nahezu 100 % hat, hat aber eine Beta unter 1 es bietet höchstwahrscheinlich höhere risikoadjustierte Renditen.

R-Quadrat vs. bereinigtes R-Quadrat

R-Squared funktioniert nur wie beabsichtigt in einem einfachen linearen Regressionsmodell mit einer erklärenden Variablen. Bei einer multiplen Regression aus mehreren unabhängigen Variablen das R-Quadrat muss angepasst werden.

Das angepasste R-Quadrat vergleicht die deskriptive Aussagekraft von Regressionsmodellen, die eine unterschiedliche Anzahl von Prädiktoren beinhalten. Jeder Prädiktor, der einem Modell hinzugefügt wird, erhöht das R-Quadrat und verringert es nie. Daher, ein Modell mit mehr Termen scheint aufgrund der Tatsache, dass es mehr Terme hat, besser geeignet zu sein, während das angepasste R-Quadrat das Hinzufügen von Variablen kompensiert und nur zunimmt, wenn der neue Term das Modell über das hinaus verbessert, was durch die Wahrscheinlichkeit erhalten würde, und sinkt, wenn ein Prädiktor das Modell weniger verbessert als zufällig vorhergesagt wird.

In einem übertriebenen Zustand, ein falsch hoher Wert von R-Quadrat erhalten wird, selbst wenn das Modell tatsächlich eine verminderte Vorhersagefähigkeit hat. Dies ist beim angepassten R-Quadrat nicht der Fall.

R-Squared vs. Beta

Beta und R-Quadrat sind zwei verwandte, aber anders, Korrelationsmaße, aber das Beta ist ein Maß für das relative Risiko. Ein Investmentfonds mit einem hohen R-Quadrat korreliert stark mit einer Benchmark. Wenn die Beta ebenfalls hoch ist, er kann höhere Renditen als die Benchmark erzielen, vor allem in Bullenmärkten. R-Quadrat misst, wie eng jede Änderung des Preises eines Vermögenswerts mit einer Benchmark korreliert.

Beta misst, wie groß diese Preisänderungen im Vergleich zu einer Benchmark sind. Zusammen verwendet, R-squared und Beta geben Anlegern ein umfassendes Bild von der Performance von Vermögensverwaltern. Ein Beta von genau 1,0 bedeutet, dass das Risiko (Volatilität) des Vermögenswerts mit dem seiner Benchmark identisch ist. Im Wesentlichen, R-squared ist eine statistische Analysetechnik für den praktischen Einsatz und die Vertrauenswürdigkeit von Betas von Wertpapieren.

Einschränkungen von R-Squared

R-Quadrat gibt Ihnen eine Schätzung der Beziehung zwischen den Bewegungen einer abhängigen Variablen basierend auf den Bewegungen einer unabhängigen Variablen. Es sagt Ihnen nicht, ob Ihr gewähltes Modell gut oder schlecht ist, es wird Ihnen auch nicht sagen, ob die Daten und Vorhersagen verzerrt sind. Ein hohes oder niedriges R-Quadrat ist nicht unbedingt gut oder schlecht, da es nicht die Zuverlässigkeit des Modells vermittelt, noch, ob Sie die richtige Regression gewählt haben. Für ein gutes Modell können Sie ein niedriges R-Quadrat erhalten, oder ein hohes R-Quadrat für ein schlecht angepasstes Modell, und umgekehrt.

Was ist ein guter R-Quadrat-Wert?

Was als „guter“ R-Quadrat-Wert gilt, hängt vom Kontext ab. In einigen Bereichen, wie die Sozialwissenschaften, selbst ein relativ niedriges R-Quadrat wie 0,5 könnte als relativ stark angesehen werden. In anderen Bereichen, die Standards für eine gute R-Quadrat-Lesung können viel höher sein, wie 0,9 oder höher. In der Finanzwelt, ein R-Quadrat über 0,7 würde im Allgemeinen als ein hohes Maß an Korrelation angesehen werden, wohingegen ein Maß unter 0,4 eine geringe Korrelation zeigen würde. Das ist keine harte Regel, jedoch, und hängt von der jeweiligen Analyse ab.

Was bedeutet ein R-Quadrat-Wert von 0,9?

Im Wesentlichen, ein R-Quadrat-Wert von 0,9 würde bedeuten, dass 90 % der Varianz der untersuchten abhängigen Variablen durch die Varianz der unabhängigen Variablen erklärt werden. Zum Beispiel, wenn ein Investmentfonds einen R-Quadrat-Wert von 0,9 relativ zu seiner Benchmark hat, dies würde bedeuten, dass 90 % der Varianz des Fonds durch die Varianz seines Referenzindex erklärt werden.

Ist ein höheres R-Quadrat besser?

Wieder hier, es kommt auf den Kontext an. Angenommen, Sie suchen nach einem Indexfonds, der einen bestimmten Index möglichst genau nachbildet. In diesem Szenario, Sie möchten, dass der R-Quadrat des Fonds so hoch wie möglich ist, da sein Ziel darin besteht, dem Index zu entsprechen – anstatt ihn zu übertreffen. Wenn andererseits Sie suchen aktiv gemanagte Fonds, ein hohes R-Quadrat könnte als schlechtes Zeichen angesehen werden, Dies weist darauf hin, dass die Fondsmanager im Vergleich zu ihren Benchmarks keinen ausreichenden Wertbeitrag leisten.

Finanzen

- Von wem wird die variable Lebensversicherung reguliert?

- Voraussetzungen für den Verkauf einer variablen Lebensversicherung

- FOREX:Feste Spreads vs. Variable Spreads

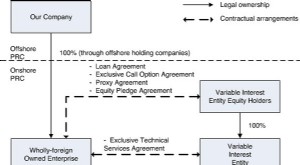

- Was ist eine Variable Interest Entity?

- Grundlegendes zu Bonusguthaben mit variabler Annuität

- Vorteile der variablen Annuität

- Potenzielle Nachteile einer Annuität mit variablem Zinssatz

- Variable Annuität

- Variable Kosten

-

Was ist variabler Overhead?

Was ist variabler Overhead? Die variablen Gemeinkosten beziehen sich auf die Schwankungen der Herstellungskosten, die mit dem Betrieb von Unternehmen verbunden sind. Um kontinuierlich zu arbeiten, Unternehmen müssen Geld für die...

-

Was ist die variable Gemeinkostenabweichung?

Was ist die variable Gemeinkostenabweichung? Ausgabenvarianz ist ein Begriff, der verwendet wird, um die Differenz zwischen dem mit einer bestimmten Ausgabe verbundenen tatsächlichen Betrag und dem mit derselben Ausgabe verbundenen erwarteten Be...