Was ist das Fama-Französische Drei-Faktoren-Modell?

Das Fama-Französische Drei-Faktoren-Modell ist eine Erweiterung des Capital Asset Pricing Model (CAPM)Capital Asset Pricing Model (CAPM)Das Capital Asset Pricing Model (CAPM) ist ein Modell, das die Beziehung zwischen erwarteter Rendite und Risiko eines Wertpapiers beschreibt . Die CAPM-Formel zeigt, dass die Rendite eines Wertpapiers der risikofreien Rendite zuzüglich einer Risikoprämie entspricht. basierend auf dem Beta dieser Sicherheit. Das Fama-French-Modell zielt darauf ab, Aktienrenditen durch drei Faktoren zu beschreiben: (1) Marktrisiko, (2) die Outperformance von Small-Cap-UnternehmenSmall-Cap-AktieEine Small-Cap-Aktie ist eine Aktie eines börsennotierten Unternehmens, dessen Marktkapitalisierung zwischen 300 Millionen US-Dollar und etwa 2 Milliarden US-Dollar liegt. im Vergleich zu Large-Cap-Unternehmen, und (3) die Outperformance von Unternehmen mit hohem Buch-zu-Markt-Wert gegenüber Unternehmen mit niedrigem Buch-zu-Markt-Wert. Der Grund für das Modell ist, dass High-Value- und Small-Cap-Unternehmen dazu neigen, den Gesamtmarkt regelmäßig zu übertreffen.

Das Fama-French-Drei-Faktoren-Modell wurde von den Professoren Eugene Fama und Kenneth French der University of Chicago entwickelt.

Im Originalmodell, die Faktoren waren spezifisch für vier Länder:die USA, Kanada, Japan, und Großbritannien anschließend Fama und French haben die Faktoren angepasst, für andere Regionen anwendbar zu machen, einschließlich Europa und dem asiatisch-pazifischen Raum.

Die Fama-französische Drei-Faktor-Modellformel

Die mathematische Darstellung des Fama-French-Drei-Faktoren-Modells ist:

Woher:

- R =Erwartete Rendite

- R F =Risikofreier Tarif

- ß =Faktor-Koeffizient (Sensitivität)

- (R m - R F ) =Marktrisikoprämie

- KMU (Klein minus Groß) =Historische Überrenditen von Small-Cap-Unternehmen gegenüber Large-Cap-Unternehmen

- HML (Hoch minus Niedrig) =Historische Überschussrenditen von Value-Aktien (hohes Buch-Preis-Verhältnis) gegenüber Wachstumswerten (niedriges Buch-Preis-Verhältnis)

- ↋ =Risiko

#1 Marktrisikoprämie

Die Marktrisikoprämie ist die Differenz zwischen der erwarteten Marktrendite und dem risikofreien Zinssatz. Es bietet einem Anleger eine Überrendite als Ausgleich für die zusätzliche Volatilität der Renditen über den risikofreien Zinssatz hinaus.

#2 SMB (klein minus groß)

Small Minus Big (SMB) ist ein Größeneffekt basierend auf der Marktkapitalisierung eines Unternehmens. SMB misst den historischen Überschuss von Small-Cap-Unternehmen gegenüber Big-Cap-Unternehmen. Sobald SMB identifiziert ist, sein Betakoeffizient (β) kann durch lineare Regression bestimmt werden. Ein Beta-KoeffizientBeta-KoeffizientDer Beta-Koeffizient ist ein Maß für die Sensitivität oder Korrelation eines Wertpapiers oder eines Anlageportfolios gegenüber Bewegungen des Gesamtmarktes. kann positive Werte annehmen, sowie negative.

Der Hauptgrund für diesen Faktor ist, dass auf lange Sicht, Small-Cap-Unternehmen erzielen in der Regel höhere Renditen als Large-Cap-Unternehmen.

#3 HML (Hoch Minus Niedrig)

High Minus Low (HML) ist eine Wertprämie. Er stellt die Renditedifferenz zwischen Unternehmen mit hohem Buchwert-Verhältnis (Value-Unternehmen) und Unternehmen mit niedrigem Buchwert-Verhältnis dar. Wie der SMB-Faktor, Sobald der HML-Faktor bestimmt ist, sein Betakoeffizient kann durch lineare Regression ermittelt werden. Der HML-Beta-Koeffizient kann auch positive oder negative Werte annehmen.

Der HML-Faktor zeigt, dass auf lange Sicht, Value-Aktien (hohe Book-to-Market-Ratio) erzielen höhere Renditen als Growth-Aktien (niedrige Book-to-Market-Ratio).

Bedeutung des Fama-Französischen Drei-Faktoren-Modells

Das Fama-Französische Drei-Faktoren-Modell ist eine Erweiterung des Capital Asset Pricing Model (CAPM)Capital Asset Pricing Model (CAPM)Das Capital Asset Pricing Model (CAPM) ist ein Modell, das die Beziehung zwischen erwarteter Rendite und Risiko eines Wertpapiers beschreibt . Die CAPM-Formel zeigt, dass die Rendite eines Wertpapiers der risikofreien Rendite zuzüglich einer Risikoprämie entspricht. basierend auf dem Beta dieser Sicherheit. Das Modell ist um Outperformance-Tendenzen bereinigt. Ebenfalls, zwei zusätzliche Risikofaktoren machen das Modell im Vergleich zu CAPM flexibler.

Nach dem Fama-French-Drei-Faktoren-Modell auf lange Sicht, kleine Unternehmen übertreffen große Unternehmen, und Value-Unternehmen schlagen Wachstumsunternehmen. Die von Fama und French durchgeführten Studien zeigten, dass das Modell mehr als 90% der Renditen diversifizierter Portfolios erklären könnte. Ähnlich wie beim CAPM, Das Drei-Faktoren-Modell basiert auf der Annahme, dass risikoreichere Anlagen höhere Renditen erfordern.

Heutzutage, es gibt weitere Erweiterungen des Fama-French-Drei-Faktoren-Modells, wie das Vier-Faktor- und Fünf-Faktor-Modell.

Verwandte Lektüre

CFI bietet den Financial Modeling &Valuation Analyst (FMVA)™Werden Sie zum Certified Financial Modeling &Valuation Analyst (FMVA)®Die Zertifizierung zum Financial Modeling and Valuation Analyst (FMVA)® von CFI wird Ihnen dabei helfen, das Vertrauen zu gewinnen, das Sie für Ihre Finanzkarriere benötigen. Melden Sie sich noch heute an! Zertifizierungsprogramm für diejenigen, die ihre Karriere auf die nächste Stufe bringen möchten. Um weiter zu lernen und Ihre Karriere voranzutreiben, die folgenden CFI-Ressourcen sind hilfreich:

- Vergleichbare UnternehmensanalyseVergleichbare UnternehmensanalyseDieser Leitfaden zeigt Ihnen Schritt für Schritt, wie Sie vergleichbare Unternehmensanalysen ("Comps") erstellen und enthält eine kostenlose Vorlage und viele Beispiele.

- MarktkapitalisierungMarktkapitalisierungMarktkapitalisierung (Market Cap) ist der letzte Marktwert der ausstehenden Aktien eines Unternehmens. Die Marktkapitalisierung entspricht dem aktuellen Aktienkurs multipliziert mit der Anzahl der ausstehenden Aktien. Die Anlegergemeinschaft verwendet häufig den Marktkapitalisierungswert, um Unternehmen zu bewerten

- Markt-Buchwert-VerhältnisMarkt-Buchwert-VerhältnisDas Markt-Buchwert-Verhältnis, oder Preis-Buchungs-Verhältnis, wird verwendet, um den aktuellen Marktwert oder Preis eines Unternehmens mit seinem Buchwert des Eigenkapitals in der Bilanz zu vergleichen.

- BewertungsmethodenBewertungsmethodenBei der Unternehmensbewertung kommen im Wesentlichen drei Bewertungsmethoden zum Einsatz:DCF-Analyse, vergleichbare Unternehmen, und frühere Transaktionen

Finanzen

- Was ist die normale Gewinnspanne im Baugewerbe?

- Was ist das Stromverhältnis?

- Was ist das Manifest der Financial Modelers?

- Was ist ein Modellaudit?

- Was ist der NASDAQ-100-Index?

- Was ist die Definition einer Investmentgesellschaft?

- Was ist ESG? Der ultimative Leitfaden

- Was ist der S&P/TSX-Composite-Index?

- Was ist der Dow Jones Industrial Average?

-

Was ist die NEX-Handelsplattform?

Was ist die NEX-Handelsplattform? Die NEX-Handelsplattform – in der Regel als NEX Exchange bezeichnet – ist eine Teilmenge der TSX Venture Exchange in Kanada. Unternehmen, die sich nicht für die Notierung an der TSX Venture Exchange q...

-

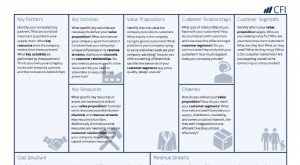

Was ist die Business Model Canvas?

Was ist die Business Model Canvas? Der Business Model Canvas ist eine strategische Planung Strategische PlanungStrategische Planung ist die Kunst, Geschäftsstrategien zu formulieren, sie umsetzen, und Bewertung ihrer Auswirkungen auf d...