Was ist ein Brückenkredit?

Ein Überbrückungskredit ist eine kurzfristige Finanzierungsform, mit der kurzfristige Verpflichtungen erfüllt werden können, bevor eine dauerhafte Finanzierung sichergestellt wird. Es bietet sofortigen CashflowValuationFree-Bewertungsleitfäden, um die wichtigsten Konzepte in Ihrem eigenen Tempo zu erlernen. In diesen Artikeln lernen Sie Best Practices für die Unternehmensbewertung und wie Sie ein Unternehmen anhand vergleichbarer Unternehmensanalysen bewerten können. Discounted Cashflow (DCF)-Modellierung, und frühere Transaktionen, wie im Investmentbanking verwendet, Aktienforschung, wenn Fördermittel benötigt werden, aber noch nicht verfügbar sind. Ein Überbrückungskredit ist mit relativ hohen Zinssätzen verbunden und muss durch irgendeine Form von Sicherheiten wie z. bestehend aus allen Rohstoffen, in Arbeit, und Fertigwaren, die ein oder Immobilieneigentum. Das Darlehen kann sowohl von Einzelpersonen als auch von Unternehmen in Anspruch genommen werden, um bestimmte Verpflichtungen zu erfüllen.

Überbrückungskredite werden in der Regel innerhalb kurzer Zeit und mit geringer Dokumentation vermittelt. Zum Beispiel, wenn zwischen dem Erwerb einer Immobilie und der Veräußerung einer anderen Immobilie eine Verzögerung besteht, der Käufer kann einen Überbrückungskredit aufnehmen, um den Kauf zu erleichtern. In diesem Fall, die ursprüngliche Immobilie wird zur Sicherheit für den Kredit. Sobald eine langfristige Finanzierung verfügbar ist, es wird verwendet, um den Überbrückungskredit zurückzuzahlen und auch andere Kapitalisierungen zu deckenGehebelte RekapitalisierungEine gehebelte Rekapitalisierung tritt auf, wenn ein Emittent sich an die Anleihemärkte wendet, um Anleihen zu verkaufen und den Erlös zum Rückkauf von Eigenkapital verwendet. braucht. Überbrückungskredite werden hauptsächlich bei Immobilien verwendet, um Immobilien aus der Zwangsvollstreckung zu befreien oder eine Immobilie schnell zu schließen.

Arten von Überbrückungsdarlehen

Es gibt vier Arten von Überbrückungskrediten, nämlich:offener Überbrückungskredit, geschlossener Überbrückungskredit, erste Gebühr Überbrückungskredit, und zweites Gebührenüberbrückungsdarlehen.

1. Geschlossener Überbrückungskredit

Ein geschlossener Überbrückungskredit steht für einen von beiden Parteien bereits vereinbarten, vorher festgelegten Zeitraum zur Verfügung. Es wird eher von Kreditgebern akzeptiert, weil es ihnen ein höheres Maß an Sicherheit hinsichtlich der Kreditrückzahlung gibt. Bei der Finanzmodellierung Zinsaufwand fließt. Es zieht niedrigere Zinsen an als ein offener Überbrückungskredit.

2. Offener Überbrückungskredit

Die Rückzahlungsmethode für einen offenen Überbrückungskredit ist bei der ersten Anfrage nicht festgelegt, und es gibt kein festes Auszahlungsdatum. Um die Sicherheit ihrer Gelder zu gewährleisten, die meisten Überbrückungsunternehmen ziehen die Darlehenszinsen vom Darlehensvorschuss ab. Ein offenes Überbrückungsdarlehen wird von Kreditnehmern bevorzugt, die sich nicht sicher sind, wann ihre erwartete Finanzierung verfügbar sein wird. Aufgrund der Ungewissheit bei der Kreditrückzahlung Kreditgeber berechnen einen höheren ZinssatzZinsverbindlichkeitZinsverbindlichkeit ist ein Verbindlichkeitskonto, das in der Bilanz eines Unternehmens ausgewiesen wird und den Betrag der Zinsaufwendungen darstellt, die für diese Art von Überbrückungsdarlehen aufgelaufen sind.

3. First Charge Überbrückungsdarlehen

Ein First Charge Überbrückungsdarlehen gibt dem Kreditgeber eine erste Gebühr für die Immobilie. Wenn es eine Vorgabe gibt, der erste Kreditgeber für Überbrückungskredite erhält sein Geld zuerst vor anderen Kreditgebern. Das Darlehen wird aufgrund des geringen versicherungstechnischen Risikos niedriger verzinst als das Zweitkredit-Überbrückungsdarlehen.

4. Zweites Überbrückungsdarlehen

Für einen zweiten Überbrückungskredit, der Kreditgeber übernimmt die zweite Gebühr nach der bestehenden ersten Gebühr Kreditgeber. Diese Kredite sind nur für kurze Zeit, in der Regel weniger als 12 Monate. Sie bergen ein höheres Ausfallrisiko und deshalb, einen höheren Zinssatz anziehen. Ein Zweitkreditgeber beginnt erst mit der Rückzahlung der Zahlung vom Kunden, nachdem alle Verbindlichkeiten des Erstkreditgebers bezahlt wurden. Jedoch, der Überbrückungskreditgeber für ein Zweitschuldendarlehen hat die gleichen Pfändungsrechte wie der Erstschuldner.

Wie arbeiten Sie?

Ein Überbrückungskredit wird in der Immobilienbranche verwendet, um eine Anzahlung für ein neues Zuhause zu leisten. Als Hausbesitzer, der ein neues Haus kaufen möchte, du hast zwei möglichkeiten.

Die erste Möglichkeit besteht darin, eine Kontingenz in den Vertrag für das Haus aufzunehmen, das Sie kaufen möchten. Die Kontingenz würde vorsehen, dass Sie das Haus erst kaufen, wenn der Verkauf Ihres alten Hauses abgeschlossen ist. Jedoch, Einige Verkäufer können diese Option ablehnen, wenn andere bereite Käufer bereit sind, das Haus sofort zu kaufen.

Die zweite Möglichkeit besteht darin, einen Kredit aufzunehmen, um eine Anzahlung für das Haus zu leisten, bevor der Verkauf des ersten Hauses erfolgt. Sie können einen Überbrückungskredit aufnehmen und Ihr altes Haus als Sicherheit für den Kredit verwenden. Mit dem Erlös kann dann eine Anzahlung für das neue Haus geleistet und die Kosten des Darlehens gedeckt werden. In den meisten Fällen, Der Kreditgeber wird einen Überbrückungskredit in Höhe von ca. 80 % des Gesamtwertes beider Häuser anbieten.

Unternehmer und Unternehmen können auch Überbrückungskredite zur Finanzierung des Betriebskapitals und zur Deckung von Ausgaben aufnehmen, die auf eine langfristige Finanzierung warten. Sie können den Überbrückungskredit verwenden, um Ausgaben wie Stromrechnungen, Lohn-und Gehaltsabrechnung, mieten, und Lagerkosten. Notleidende Unternehmen können auch Überbrückungskredite aufnehmen, um einen reibungslosen Geschäftsbetrieb zu gewährleisten, bei der Suche nach einem großen Investor oder ErwerberMergers Acquisitions M&A-ProzessDieser Leitfaden führt Sie durch alle Schritte des M&A-Prozesses. Erfahren Sie, wie Fusionen und Übernahmen sowie Transaktionen abgeschlossen werden. In dieser Anleitung Wir skizzieren den Akquisitionsprozess von Anfang bis Ende, die verschiedenen Arten von Erwerbern (strategische vs. finanzielle Käufe), die Bedeutung von Synergien, und Transaktionskosten. Der Kreditgeber kann dann eine Eigenkapitalposition im Unternehmen eingehen, um seine Interessen am Unternehmen zu schützen.

Vorteile von Überbrückungskrediten

Einer der Vorteile von Überbrückungskrediten besteht darin, dass Sie sich Chancen sichern können, die Sie sonst verpassen würden. Ein Hausbesitzer, der ein neues Haus kaufen möchte, kann im Vertrag eine Bedingung festlegen, dass er das Haus erst nach dem Verkauf seines alten Hauses kaufen wird. Jedoch, einige Verkäufer sind mit einer solchen Vereinbarung möglicherweise nicht einverstanden und könnten die Immobilie verkaufen.Immobilien-Joint-VentureEin Immobilien-Joint-Venture (JV) spielt eine entscheidende Rolle bei der Entwicklung und Finanzierung der meisten großen Immobilienprojekte. an andere bereite Käufer. Mit einem Überbrückungskredit Sie können eine Anzahlung für das Haus leisten, während Sie warten, bis der Verkauf des anderen Hauses abgeschlossen ist.

Ebenfalls, Die Qualifizierung und Genehmigung für einen Überbrückungskredit nimmt weniger Zeit in Anspruch als ein herkömmlicher Kredit. Die schnelle Abwicklung eines Überbrückungskredits bietet Ihnen den Komfort, ein neues Eigenheim zu kaufen, während Sie auf das beste Angebot für das alte Haus warten. Die lange Wartezeit für traditionelle Kredite kann Sie dazu zwingen, eine Wohnung zu mieten, Dies kann sich auf Ihr Budget auswirken. Ebenfalls, Überbrückungskredite ermöglichen je nach Kreditvertrag flexible Zahlungsbedingungen. Sie können wählen, ob Sie mit der Rückzahlung des Darlehens vor oder nach der Sicherung einer langfristigen Finanzierung oder dem Verkauf der alten Immobilie beginnen möchten.

Nachteile von Überbrückungsdarlehen

Wenn Sie einen Überbrückungskredit aufnehmen, müssen Sie zwei Hypotheken und einen Überbrückungskredit bezahlen, während Sie auf den Verkauf Ihres alten Hauses oder den Abschluss der langfristigen Finanzierung warten. Wenn Sie Ihren Kreditverpflichtungen nicht nachkommen, Der Überbrückungskreditgeber könnte das Haus abschotten und Sie in noch größere finanzielle Not geraten lassen, als Sie es vor der Aufnahme des Überbrückungsdarlehens waren. Plus, die Zwangsvollstreckung könnte Sie ohne Zuhause verlassen.

Als kurzfristige Finanzierungsform Überbrückungskredite sind teuer, aufgrund der hohen Zinsen und damit verbundenen Gebühren wie Bewertungszahlungen, Vorkosten, und Anwaltskosten des Kreditgebers. Ebenfalls, Einige Kreditgeber bestehen darauf, dass Sie eine Hypothek aufnehmen müssen, Ihre Fähigkeit, Hypothekenzinsen zwischen verschiedenen Firmen zu vergleichen, einschränken.

Anwendungen in der Finanzmodellierung

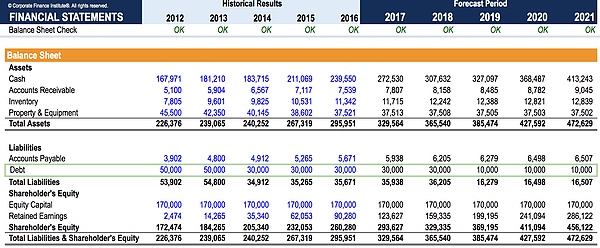

In der FinanzmodellierungWas ist FinanzmodellierungFinanzmodellierung wird in Excel durchgeführt, um die finanzielle Leistung eines Unternehmens vorherzusagen. Überblick über Financial Modeling, wie und warum man ein Modell baut., Es kann notwendig sein, die Funktionalität für das Modell zu integrieren, um einen Überbrückungskredit zu haben, der einsetzt, wenn das Unternehmen keine liquiden Mittel mehr hat.

In vielen Arten von FinanzmodellenArten von FinanzmodellenDie gebräuchlichsten Arten von Finanzmodellen umfassen:3-Statement-Modell, DCF-Modell, M&A-Modell, LBO-Modell, Budgetmodell bzw. Entdecken Sie die Top 10 Typen, es wird ein Revolver gebaut, es kann jedoch eine größere kurzfristige Verbindlichkeit erforderlich sein, wenn das Unternehmen einen negativen Kassenbestand hat. In diesem Fall, Der Analyst fügt dem Schuldenplan eine kurzfristige Schuldentranche hinzu.SchuldenverzeichnisEin Schuldenverzeichnis stellt alle Schulden eines Unternehmens in einem Zeitplan auf, der auf seiner Fälligkeit und seinem Zinssatz basiert. Bei der Finanzmodellierung Zinsaufwandsflüsse sowie in der Bilanz unter den kurzfristigen Schulden.

Um mehr zu lernen, starten Sie unsere Kurse zur Finanzmodellierung!

Mehr erfahren

Um Ihr Wissen zu erweitern und Ihre Karriere voranzutreiben, siehe die folgenden kostenlosen CFI-Ressourcen:

- Bullet LoanBullet LoanEin endfälliges Darlehen ist eine Art von Darlehen, bei dem der aufgenommene Kapitalbetrag am Ende der Kreditlaufzeit zurückgezahlt wird. In manchen Fällen, der Zinsaufwand ist

- Revolvierende KreditfazilitätRevolvierende Kreditfazilität Eine revolvierende Kreditfazilität ist eine Kreditlinie, die zwischen einer Bank und einem Unternehmen vereinbart wird. Es kommt mit einem festgelegten Höchstbetrag, und der

- HandelskreditTrade CreditEin Handelskredit ist eine Vereinbarung oder Übereinkunft zwischen Agenten, die miteinander Geschäfte machen und den Austausch von Waren und Dienstleistungen ermöglichen

- Bank LineBank LineEine Banklinie oder eine Kreditlinie (LOC) ist eine Art der Finanzierung, die einer Einzelperson gewährt wird, Konzern, oder Regierungsstelle, bei einer Bank oder sonstigem

Finanzen

-

Was ist Amortisation?

Was ist Amortisation? Amortisation bezieht sich auf den Prozess der Tilgung einer Schuld durch planmäßige, Vorher festgelegte Raten, die Kapital und Zinsen umfassenSchuldenplanEin Schuldenplan enthält alle Schulden, die ei...

-

Was ist ein Starterkredit?

Was ist ein Starterkredit? Wenn Sie neu bei der Kreditaufnahme sind oder eine niedrige Kreditwürdigkeit haben, Sie können erwägen, ein sogenanntes Starterdarlehen oder Kredit-Starterdarlehen aufzunehmen. Starterkredite sind P...