Wie funktionieren Cash-Out-Refinanzierungen?

Wenn Sie ein Eigenheimbesitzer sind, der das Eigenkapital nutzen möchte, das Sie in Ihrem Haus aufgebaut haben, Sie könnten sich überlegen, wie Ihnen eine Refinanzierung mit Cash-out helfen könnte, Ihre finanziellen Ziele zu erreichen. Wie bei jeder finanziellen Entscheidung Es ist am besten, einen guten Blick darauf zu werfen, wie sich dies auf Ihre Finanzen insgesamt auswirken könnte. In diesem Beitrag, Wir beantworten folgende Fragen, und mehr.

- Was ist eine Cash-Out-Refinanzierung?

- Warum refinanzieren sich Menschen?

- Wie funktioniert eine Cash-Out-Refinanzierung?

- Vor- und Nachteile von Cash-Out-Refinanzierungen

- So beantragen Sie eine Cash-Out-Refinanzierung

- Die zentralen Thesen

Was ist eine Cash-Out-Refinanzierung?

Eine Cash-out-Refinanzierung ist ein Darlehen, das es Hausbesitzern ermöglicht, das Eigenkapital, das sie in ihrem Haus aufgebaut haben, zu verwenden, um einen Pauschalbetrag an Bargeld aufzunehmen, um die Ausgaben zu decken. wie Hausreparaturen, Verbesserungen, oder hochverzinste Schulden zu begleichen. Cash-out-Refis können technisch nach Belieben des Kreditnehmers verwendet werden, aber bestimmte Verwendungen können vorteilhafter sein als andere.

Warum refinanzieren sich Menschen?

Es gibt mehrere Gründe, warum Menschen sich dafür entscheiden, ihre Hypothek mit einer Cash-out-Refinanzierung oder einer anderen Refinanzierungsmethode zu refinanzieren. Hier sind einige der häufigsten:

Senkung Ihres Zinssatzes : Die Refinanzierung Ihres Darlehens könnte Ihnen dabei helfen, einen niedrigeren Zinssatz zu erzielen als bei Ihrem ursprünglichen Darlehen – insbesondere, wenn Ihr Kreditwürdigkeit hat sich verbessert . Wenn Sie mit einem niedrigeren Zinssatz refinanzieren, ein größerer Teil Ihrer monatlichen Zahlung fließt in den Kapitalbetrag und nicht in die Zinsen, was Ihnen auch helfen könnte, Ihren Kredit schneller abzubezahlen!

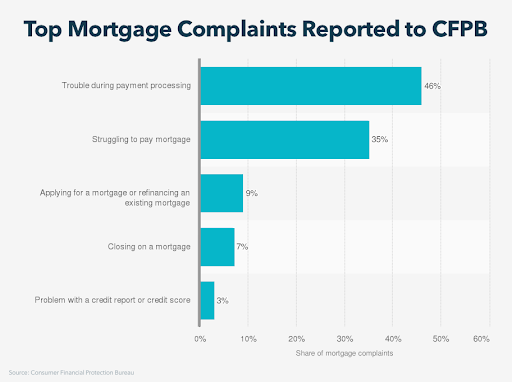

- Senkung der monatlichen Zahlungen: Mit 35 % der Hausbesitzer Schwierigkeiten haben, ihre Hypothek zu bezahlen, Es ist kein Wunder, dass die Leute eine Refinanzierung zu einem niedrigeren Zinssatz in Betracht ziehen. Ein refinanziertes Darlehen kann dazu beitragen, Ihre Hypothekenzahlungen überschaubarer zu machen, indem es Ihren monatlichen Saldo senkt. Dies kann Ihrem Budget mehr Flexibilität geben, aber bedenke, es könnte bedeuten, dass Sie die Laufzeit Ihres Darlehens verlängern, da Sie wahrscheinlich länger brauchen, um es abzubezahlen.

- Kreditart anpassen: Wenn Sie mit Ihrer aktuellen Hypothek unzufrieden sind, eine Refinanzierung könnte die Verwaltung Ihrer Finanzen erleichtern. Nehmen wir an, Sie haben eine Hypothek mit variablem Zinssatz, Sie bevorzugen jedoch eine Festhypothek – oder umgekehrt – eine refinanzierte Hypothek könnte Ihnen die gewünschte Kreditart verschaffen. Cash-out-Refis haben in der Regel feste Zinssätze.

- Schuldenkonsolidierung: Ein weiterer potenzieller Vorteil, den eine refinanzierte Hypothek bieten kann, ist die Möglichkeit, Ihre Schulden zu konsolidieren. Da Refinanzierungen in der Regel niedrigere Zinssätze haben, sie können verwendet werden, um hochverzinste Schulden zu begleichen, wie Kreditkartenguthaben.

Verwenden Sie Eigenheimkapital: Der häufigste Grund, warum Menschen speziell Cash-out-Refinanzierungen verwenden, ist, dass Sie schnell Zugang zu Bargeld erhalten. Wenn Sie einige Reparaturen durchführen müssen, oder den Wert Ihrer Immobilie steigern möchten, Dieses zusätzliche Geld kann Ihnen helfen, die Kosten zu decken.

Wie funktioniert eine Cash-Out-Refinanzierung?

Nachdem Sie nun die Grundlagen von Cash-Out-Refinanzierungen kennen, Schauen wir uns genauer an, wie sie tatsächlich funktionieren.

Cash-out-Refinanzierungen ermöglichen es Hausbesitzern, zwischen 80 – 90 % ihres Eigenheimkapitals aufzunehmen.[1] Eigenkapital kann durch die folgenden Methoden verdient werden:

- Ihr Eigenheim gewinnt an Wert.

- Jedes Mal, wenn Sie eine Hypothekenzahlung leisten, Sie gewinnen mehr Eigenkapital in Ihrem Zuhause.

Um sich für eine Cash-out-Refinanzierung zu qualifizieren, Kreditgeber erwarten von Ihnen, dass Sie ein gewisses Eigenkapital in Ihrem Haus aufgebaut haben. (Wir werden etwas später in diesem Beitrag mehr darüber diskutieren, wie Sie eine Cash-Out-Refinanzierung beantragen können.)

Wenn Sie eine Cash-Out-Refinanzierung erhalten, Der Kreditgeber ermöglicht es Ihnen, das Eigenkapital, das Sie in Ihrem Haus aufgebaut haben, im Austausch für eine größere Hypothek in Bargeld umzuwandeln. Im Gegensatz zu einer zweiten Hypothek eine Cash-out-Refinanzierung ist eine einzige, größeres Darlehen, das sich auszahlt und letztendlich an die Stelle Ihrer ursprünglichen Hypothek tritt. Wenn Sie Ihr ursprüngliches Darlehen abbezahlen, Ihre Beziehung zu diesem Kreditgeber wird beendet und Sie fahren mit Ihrem refinanzierten Darlehen fort. Mit anderen Worten, das refinanzierte Darlehen wird zur Tilgung Ihres ersten Darlehens verwendet und jetzt müssen Sie den Restbetrag bei Ihrem neuen Kreditgeber begleichen.

Schauen wir uns ein Beispiel an, das Ihnen hilft, die Funktionsweise von Cash-out-Refinanzierungen besser zu verstehen:

Hunter kaufte ein Haus für 450 Dollar, 000 und hat 100 Dollar ausgezahlt, 000 ihrer ursprünglichen Hypothek, sie mit einem Guthaben von 350 $ zurücklassen, 000. Sie hat ein elektrisches Problem, das sie 5 Dollar kosten wird. 000, Außerdem möchte sie ihre Küche renovieren, um den Wert ihres Hauses zu steigern. was 30 Dollar kostet, 000. Also, Sie wird sich insgesamt 35 Dollar leihen wollen, 000 über Cash-out-Refinanzierung.

Erinnern, Jäger schuldet 350 $, 000 auf ihrer Hypothek, wenn sie also einen Cash-out-Refi aufnimmt, Ihre neue Hypothek ist:

350 $, 000 + 35 $, 000 =385 $, 000

Vor- und Nachteile von Cash-Out-Refinanzierungen

Ihr Zuhause ist wahrscheinlich eine der größten Investitionen, die Sie in Ihrem Leben tätigen werden. Daher ist es wichtig, kritisch nachzudenken, bevor Sie sich entscheiden, ob Sie eine Cash-Out-Refinanzierung durchführen sollten. Hier sind einige der Vor- und Nachteile, die Sie berücksichtigen sollten, bevor Sie eine Auszahlungsrefinanzierung durchführen.

Pro:Sie können Heimwerker und Renovierungen vornehmen

Sie können das Geld, das Sie aus einem Cash-out-Refi entnehmen, verwenden, um in Ihr Zuhause zu investieren, indem Sie Ihre Immobilie verbessern. Von undichten Wasserhähnen bis hin zu zusätzlichen Annehmlichkeiten, Cash-out-Refinanzierungen können eine großartige Möglichkeit sein, Ihrem Zuhause einen Mehrwert zu verleihen.

Pro:Sie können Schulden konsolidieren

Eine andere Möglichkeit, die aufgenommenen Mittel aus einer Cash-Out-Refinanzierung zu verwenden, besteht darin, Ihnen zu helfen, hochverzinste Schulden zu konsolidieren, wie Kreditkarten.

Pro:Sie können einen niedrigeren Zinssatz erhalten

Wie wir bereits erwähnt haben, Ein niedrigerer Zinssatz ist einer der Hauptgründe für Eigenheimbesitzer, ihre Hypothek zu refinanzieren. Wenn Sie Eigenkapital in Ihrem Haus aufgebaut haben und Ihre Kreditwürdigkeit erhöht , Sie können möglicherweise einen viel niedrigeren Zinssatz als Ihre ursprüngliche Hypothek absichern. Dies bedeutet, dass ein größerer Teil Ihrer monatlichen Zahlungen für die Tilgung des Kapitals und nicht für die Zinszahlungen verwendet wird.

Nachteil:Sie müssen immer noch Eigenkapital verlassen

Cash-out-Refinanzierungen ermöglichen keine Auszahlung alle des Eigenkapitals, das Sie in Ihrem Haus gebaut haben. Kreditgeber verlangen in der Regel, dass Hausbesitzer gehen 15-20% Eigenkapital in ihrem Zuhause. Das bedeutet, dass Sie sich überlegen sollten, ob die Höhe des Eigenkapitals Sie kann herausnehmen ist genug, um Ihre finanziellen Ziele zu erreichen.

Nachteil:Verbundene Gebühren

Um eine Cash-Out-Refinanzierung abzuschließen, Sie müssen wahrscheinlich mehrere damit verbundene Gebühren zahlen, die, je nach kosten, könnte bedeuten, dass es finanziell nicht sinnvoll ist, wenn Sie nicht vorhaben, lange genug zu Hause zu bleiben, um die Kosten zu decken oder diese Kosten zu decken. Hier sind einige der Gebühren, die Sie bei einer Refinanzierung erwarten können:

- Gutachtengebühren

- Abschlusskosten

- Anwaltskosten

- Kreditauskunftsgebühren

Nachteil:Änderung der Kreditbedingungen

Wenn Sie Ihre Hypothek refinanzieren, Sie ersetzen Ihre ursprüngliche Hypothek durch eine völlig neue. Das sind Ihr Zinssatz und Ihre Kreditkonditionen (Fälligkeit, monatliche Zahlungen, usw.) werden sich wahrscheinlich alle ändern. Im Idealfall, diese geänderten Kreditbedingungen würden zu Ihrem Vorteil wirken, Aber es kann für einige Hausbesitzer eine Herausforderung sein, sich anzupassen.

Contra:Risiko der Zwangsvollstreckung

Wenn Sie sich für eine Cash-Out-Refinanzierung entscheiden, Sie setzen Ihre Immobilie zugunsten von schnellem Bargeld aufs Spiel, weil Cash-out-Refis Ihr Haus als Kreditsicherheit verwenden. Das heißt, wenn Sie Ihre Kreditrückzahlung nicht leisten, Sie könnten Gefahr laufen, dass Ihr Haus abgeschottet wird.

So beantragen Sie eine Cash-Out-Refinanzierung

Wenn eine Cash-out-Refinanzierung für Sie der richtige Schritt zu sein scheint, Hier sind ein paar Tipps, die Ihnen bei der Bewerbung helfen.

- Überprüfen Sie die Anforderungen: Kreditgeber haben jeweils ihre eigenen Kriterien für die Genehmigung von Cash-out-Refinanzierungen, Also bevor Sie sich bewerben, Vielleicht möchten Sie sehen, wie Ihr Finanzprofil den Richtlinien entspricht.

- Kreditgeber verlangen in der Regel eine Kreditwürdigkeit von 620 oder höher für Cash-Out-Refinanzierungen.

- Bestimmte Cash-Out-Refis, wie Fannie Mae-Darlehen, erfordern a Schulden-Einkommens-Verhältnis von weniger als 45% .

- Um eine Cash-Out-Refinanzierung vorzunehmen, Sie benötigen Eigenkapital in Ihrem Haus und Ihr Kreditgeber kann sogar einen Mindestbetrag von Ihnen verlangen. Jedoch, Denken Sie daran, dass Sie nicht auf Ihr gesamtes Eigenkapital zugreifen können, es sei denn, es ist ein VA-Darlehen, mit dem Sie sich 100% auszahlen lassen können .

- Überlegen Sie, wie viel Bargeld Sie benötigen: Wie wir erwähnt haben, Ihr Kreditgeber erlaubt Ihnen nur, einen bestimmten Prozentsatz Ihres Eigenheimkapitals aufzunehmen, Das bedeutet, dass es ein Limit gibt, wie viel Bargeld Sie abheben können. Wenn Sie 35 US-Dollar benötigen, 000, um die Renovierungsarbeiten durchzuführen, die Sie benötigen, aber Sie können nur 20 Dollar leihen, 000, ein Cash-out-Refi ist für Ihre aktuelle Situation möglicherweise nicht am sinnvollsten.

- Sammeln Sie Belege: Ihr Kreditgeber kann bestimmte Belege (zusätzlich zu Ihrer Kreditauskunft) anfordern, bevor er Ihnen einen Kredit genehmigt. Es ist eine gute Idee, diese Dokumente im Voraus zu sammeln, um den Prozess zu beschleunigen. Einige der Dokumente, die Sie möglicherweise benötigen, umfassen:

○ Kontoauszüge

○ W-2s

○ Lohnabrechnungen

-

Die zentralen Thesen

- Eine Cash-out-Refinanzierung ist ein Darlehen, das es Hausbesitzern ermöglicht, ihr Eigenheimkapital in Bargeld umzuwandeln.

- Auszahlungsgelder können zur Deckung allfälliger Ausgaben verwendet werden, werden jedoch häufig verwendet, um Hausbesitzern bei der Reinvestition in ihre Immobilie zu helfen.

- Eine andere Möglichkeit, Cash-out-Refis zu verwenden, besteht darin, hochverzinste Schulden wie z Kreditkartenschulden und Studiendarlehen .

- Cash-out-Refinanzierungen bieten mehrere potenzielle Vorteile, aber es gibt auch einige potenzielle Nachteile zu beachten, wie zum Beispiel:

○ Risiko der Zwangsvollstreckung

○ Kreditbedingungen ändern

○ Zugehörige Gebühren

Ist eine Cash-Out-Refinanzierung das Richtige für Sie? Es hängt davon ab, ob. Mit dieser Anleitung, Sie können einige der potenziellen Risiken und Vorteile einer Refinanzierung Ihrer Hypothek in Betracht ziehen. Wenn Sie sich nicht sicher sind, ob eine Cash-out-Refinanzierung der beste Schritt für Ihre finanzielle Situation ist, Ziehen Sie die Hilfe eines Finanzexperten in Betracht, um eine individuellere Beratung zu erhalten!

Finanzen

- [Umfrage] Wen bitten Sie um Finanzberatung?

- Kreative Möglichkeiten, die Schulden von Studentendarlehen zu reduzieren

- Was ist eine Vollkaskoversicherung?

- Aufbau eines Finanz- und Buchhaltungsteams für ein kleines Unternehmen

- So beantragen Sie Arbeitslosengeld

- Starten eines YouTube-Kanals:Wie viel verdienen YouTuber?

-

Müssen Sie in Europa Steuern auf Kryptowährung zahlen?

Müssen Sie in Europa Steuern auf Kryptowährung zahlen? Wir alle kennen Europa als wichtige Drehscheibe für Investoren mit einem tiefen Interesse an Kryptowährung. Mit der Zustimmung zu der Tatsache, dass europäische Länder heute die Liste für umfangreiche...

-

Die US-Sparquote ist gesunken – warum das wichtig ist

Die US-Sparquote ist gesunken – warum das wichtig ist Verstecken Sie weniger Geld auf Ihrem Renten- oder Sparkonto? Du bist nicht allein. Das US Bureau of Economic Analysis berichtete, dass die Amerikaner heute weniger Geld sparen als je zuvor seit 200...

-

7 seltsame Möglichkeiten, dich und deine Sachen sicher zu halten

7 seltsame Möglichkeiten, dich und deine Sachen sicher zu halten Foto:Lydia Wir haben Haussicherheitssysteme und Autoalarmanlagen und Fahrradschlösser. Trotzdem wird unser Hab und Gut von Zeit zu Zeit gestohlen. Wenn die gängigen Diebstahlsicherungen es nicht scha...

-

Unterschied zwischen einem Schuldschein und einem Darlehensvertrag

Unterschied zwischen einem Schuldschein und einem Darlehensvertrag Unterschied zwischen einem Schuldschein und einem Darlehensvertrag Sowohl ein Schuldschein als auch ein Darlehensvertrag verpflichten Sie, einen Geldbetrag bis zu einem bestimmten Datum zu einem best...