Was ist eine Solvenzquote?

Eine Solvenzquote ist eine Leistungskennzahl, die uns hilft, die finanzielle Gesundheit eines Unternehmens zu untersuchen. Bestimmtes, es ermöglicht uns festzustellen, ob das Unternehmen seinen finanziellen Verpflichtungen langfristig nachkommen kann.

Die Metrik ist für Kreditgeber sehr nützlichKreditgeberEin Kreditgeber ist definiert als ein Unternehmen oder ein Finanzinstitut, das Kredite an Unternehmen und Einzelpersonen vergibt. in der Erwartung, dass der volle Betrag potentielle Investoren, Lieferanten, und jedes andere Unternehmen, das mit einem bestimmten Unternehmen Geschäfte machen möchte. Es vergleicht in der Regel die Rentabilität des Unternehmens mit seinen Verpflichtungen, um festzustellen, ob es finanziell solide ist. In jener Hinsicht, eine höhere oder starke Solvenzquote wird bevorzugt, da es ein Indikator für die Finanzkraft ist. Auf der anderen Seite, ein niedriges Verhältnis legt potenzielle finanzielle Hürden in der Zukunft offen.

Zusammenfassung

- Die Solvabilitätskennziffer hilft uns, die Fähigkeit eines Unternehmens einzuschätzen, seinen langfristigen finanziellen Verpflichtungen nachzukommen.

- Um das Verhältnis zu berechnen, teilen Sie den Nettogewinn nach Steuern eines Unternehmens – und addieren Sie die Abschreibungen – durch die Summe seiner Verbindlichkeiten (kurz- und langfristig).

- Eine hohe Solvabilitätsquote zeigt, dass ein Unternehmen langfristig finanziell stabil bleiben kann.

So berechnen Sie die Solvenzquote

Wie später erklärt, Es gibt mehrere andere Möglichkeiten, die Zahlungsfähigkeit eines Unternehmens zu bestimmen, Die Hauptformel zur Berechnung der Solvabilitätsquote lautet jedoch wie folgt:

Solvabilitätsquote =(Nettogewinn + Abschreibungen) / Alle Verbindlichkeiten (kurzfristige + langfristige Verbindlichkeiten)

Wenn Sie genau untersuchen, Sie werden feststellen, dass der Zähler den aktuellen Cashflow des Unternehmens umfasst, während der Nenner aus seinen Verbindlichkeiten besteht. Daher, Daraus lässt sich mit Sicherheit schließen, dass die Solvabilitätsquote bestimmt, ob der Cashflow eines Unternehmens ausreicht, um seine Gesamtverbindlichkeiten zu begleichen.

Praxisbeispiel

Schauen wir uns den Fall von SaleSmarts Co. an:

SaleSmarts (in Millionen USD) Nettoeinkommen45, 000Abschreibung15, 000Kurzfristige Verbindlichkeiten83, 000Langfristige Verbindlichkeiten160, 000

Solvenzquote =(45, 000 + 15, 000) / (83, 000 + 160, 000)

Solvenzquote =0,246 * 100 = 24,6%

Wichtig zu beachten ist, dass ein Unternehmen als finanzstark gilt, wenn es eine Solvabilitätsquote von über 20 % erreicht. So, aus unserem obigen Beispiel, Es ist klar, dass wenn SalesSmarts jedes Jahr mit dem Trend Schritt hält, sie kann alle ihre Schulden innerhalb von vier Jahren zurückzahlen (100% / 24,6% =ca. vier Jahre).

Begrenzung der Solvenzquote

Obwohl die Solvabilitätsquote ein nützliches Maß ist, es gibt einen Bereich, in dem es zu kurz kommt. Sie berücksichtigt nicht die Fähigkeit eines Unternehmens, langfristig neue Finanzierungsquellen zu erschließen, wie Fonds aus Aktien oder Anleihen. Aus einem solchen Grund es sollte zusammen mit anderen Arten von Analysen verwendet werden, um einen umfassenden Überblick über die Zahlungsfähigkeit eines Unternehmens zu erhalten.

Andere Solvenzkennzahlen

Finanzkennzahlen ermöglichen es uns, aussagekräftige Vergleiche der langfristigen Schulden einer Organisation im Verhältnis zu ihrem Eigenkapital und ihren Vermögenswerten zu ziehen. Die Verwendung von Kennzahlen ermöglicht es interessierten Parteien, die Stabilität der Kapitalstruktur des Unternehmens zu beurteilen. Kapitalstruktur eines Unternehmens. Hier einige weitere Kennzahlen, die verwendet werden, um die Fähigkeit einer Organisation zu bewerten, Schulden in der Zukunft zurückzuzahlen.

1. Verhältnis von Schulden zu Eigenkapital (D/E)

Oft mit D/E abgekürzt, die VerschuldungsquoteVerschuldung zu EigenkapitalquoteDie Verschuldungsquote ist eine Leverage Ratio, die den Wert der Gesamtverschuldung und der Finanzverbindlichkeiten gegenüber dem gesamten Eigenkapital des Aktionärs berechnet. ermittelt die Gesamtschulden eines Unternehmens im Verhältnis zu seinem Eigenkapital. Um das Verhältnis zu berechnen, Erste, die Summe seiner Schulden erhalten. Teilen Sie das Ergebnis durch das Gesamtkapital des Unternehmens. Dies wird verwendet, um den Grad zu messen, in dem ein Unternehmen Schulden zur Finanzierung des Geschäftsbetriebs verwendet (Hebelwirkung).

2. Zinsdeckungsgrad

Mit dem Zinsdeckungsgrad Wir können bestimmen, wie oft die Gewinne eines Unternehmens verwendet werden können, um Zinsen auf seine Schulden zu bezahlen. Um die Zahl zu berechnen, dividieren Sie den Gewinn des Unternehmens (vor Abzug von Zinsen und Steuern) durch seine Zinszahlungen.

Je höher der Wert, desto solventer das Unternehmen. Mit anderen Worten, es bedeutet, dass das Tagesgeschäft genügend Gewinn abwirft, um seine Zinszahlungen zu decken.

3. Schulden-Kapital-Verhältnis

Wie der Name schon sagt, Die Verschuldungsquote bestimmt den Anteil des fremdfinanzierten Gesamtkapitals eines Unternehmens. Zum Beispiel, wenn die Verschuldung eines Unternehmens 0,45 beträgt, das bedeutet, dass 45% seines Kapitals aus Schulden stammt. In einem solchen Fall, ein niedrigeres Verhältnis wird bevorzugt, da dies impliziert, dass das Unternehmen Kapital bezahlen kann, ohne sich so sehr auf Schulden zu verlassen.

Einpacken

Bevor eine Person oder Organisation einem Unternehmen Geld anlegt oder leiht, sie müssen sicher sein, dass das betreffende Unternehmen im Laufe der Zeit zahlungsfähig bleiben kann. Daher, interessierte Stakeholder nutzen Solvenzquoten, um die Fähigkeit eines Unternehmens zu beurteilen, seine Schulden langfristig zu begleichen.

Eine hohe Solvabilitätsquote ist ein Zeichen für Stabilität, während ein niedriges Verhältnis finanzielle Schwäche signalisiert. Um sich ein klares Bild von der Liquidität und Solvenz des Unternehmens zu machen, potenzielle Investoren verwenden die Kennzahl neben anderen, wie der Verschuldungsgrad, das Verhältnis von Schulden zu Eigenkapital, und mehr.

Mehr Ressourcen

CFI ist der offizielle Anbieter der globalen Commercial Banking &Credit Analyst (CBCA)™-Programmseite - CBCAGet die CBCA™-Zertifizierung von CFI und wird ein Commercial Banking &Credit Analyst. Melden Sie sich an und fördern Sie Ihre Karriere mit unseren Zertifizierungsprogrammen und -kursen. Zertifizierungsprogramm, entwickelt, um jedem zu helfen, ein erstklassiger Finanzanalyst zu werden. Um Ihre Karriere weiter voranzutreiben, die folgenden zusätzlichen CFI-Ressourcen werden nützlich sein:

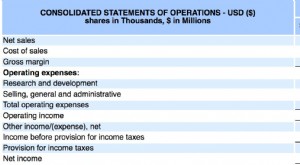

- Analyse des JahresabschlussesAnalyse des JahresabschlussesSo führen Sie die Analyse des Jahresabschlusses durch. Dieser Leitfaden wird Ihnen beibringen, eine Bilanzanalyse der Gewinn- und Verlustrechnung durchzuführen,

- KapitalstrukturKapitalstrukturKapitalstruktur bezieht sich auf den Betrag an Fremd- und/oder Eigenkapital, der von einem Unternehmen verwendet wird, um seine Geschäftstätigkeit zu finanzieren und seine Vermögenswerte zu finanzieren. Kapitalstruktur eines Unternehmens

- FinanzkennzahlenFinanzkennzahlen werden unter Verwendung von Zahlenwerten aus Jahresabschlüssen erstellt, um aussagekräftige Informationen über ein Unternehmen zu erhalten

- InsolvenzInsolvenzInsolvenz bezieht sich auf die Situation, in der ein Unternehmen oder eine Einzelperson bei Fälligkeit von Schulden nicht in der Lage ist, ihren finanziellen Verpflichtungen gegenüber Gläubigern nachzukommen. Insolvenz ist ein Zustand finanzieller Not, in der Erwägung, dass der Konkurs ein Gerichtsverfahren ist.

Finanzen

- Was ist die Dänische Krone (DKK)?

- Was ist ein Budgetdefizit?

- Nur 25 % der Amerikaner besitzen ein hochverzinsliches Sparkonto. Lassen andere Geld auf dem Tisch?

- Alternativen zu Autokrediten der Citibank

- Was ist eine Spesenmanagement-Software und warum ist sie wichtig?

- Arbeitslosengeld in New Jersey:Was Sie wissen sollten

-

Gemeinsames Girokonto:Was Sie wissen sollten

Gemeinsames Girokonto:Was Sie wissen sollten Die gemeinsame Verwaltung Ihres Geldes mit einer anderen Person kann aus mehreren Gründen erforderlich sein. von der Zusammenführung der Finanzen als Ehepaar bis zur Pflege eines betagten Elternteils....

-

Beste Broker für Aktienbruchteile im Oktober 2021

Da sich der Wettbewerb unter den Börsenmaklern verschärft hat, Online-Spieler haben sich beeilt, ihren Kunden neue Funktionen bereitzustellen, einschließlich der Möglichkeit, in Bruchteile einer Aktie...

-

Betriebskosten

Betriebskosten Was sind Betriebskosten? Betriebskosten sind mit der Aufrechterhaltung und Verwaltung eines Unternehmens auf einer täglichen Basis verbunden. Zu den Betriebskosten gehören die direkten Kosten der ve...

-

Was bedeutet eine Jahresprämie?

Was bedeutet eine Jahresprämie? Eine Jahresprämie ist eine Gebühr, die an einen Versicherer im Austausch für eine einjährige Versicherungspolice gezahlt wird, die die Zahlung von Leistungen für bestimmte versicherte Ereignisse garan...