Übersicht über revolvierende Schulden

Eine revolvierende Schuld (ein „Revolver, “ manchmal auch als Kreditlinie bekannt, oder LOC) bietet keine festen monatlichen Zahlungen. Es unterscheidet sich von einem Darlehen mit fester Zahlung oder einem befristeten Darlehen, das über eine garantierte Bilanz- und Zahlungsstruktur verfügt. Stattdessen, die Zahlungen der revolvierenden Schulden basieren jeden Monat auf dem Kreditsaldo. Zinszahlungen werden ebenfalls berechnet; Zahlungen basieren auf Zinssatz und Saldo und werden oft täglich berechnet.

Beantragung revolvierender Schulden

Revolving Debt wird ähnlich wie bei Kreditkarten beantragt. Eigentlich, Eine Kreditkarte kann als eine Art revolvierende Schuld angesehen werden.

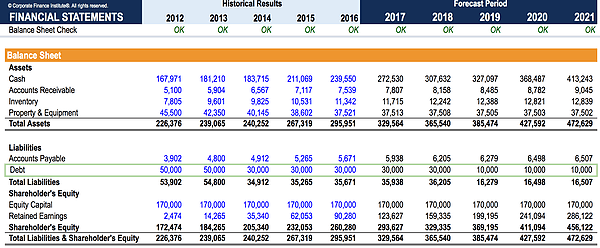

Vor Gewährung des Kreditrahmens an einen Antragsteller, eine Bank oder Institution prüft die Fähigkeit des Antragstellers, die Schulden zurückzuzahlen und zu bedienen. Häufig, das bedeutet, einen Blick auf die Kreditwürdigkeit zu werfen, finanzielle Stabilität, Job, und Einkommen des Kreditnehmers. Für Unternehmen, Banken und Finanzinstitute können Unternehmensfinanzen einsehen, wie die Gewinn- und Verlustrechnung, die Kapitalflussrechnung, und die Bilanzen. Es gibt mehrere Finanzkennzahlen, die mit diesen Abrechnungen verwendet werden können, um die Zahlungsfähigkeit des Unternehmens zu bestimmen.

Es gibt verschiedene Arten von Revolvern, einschließlich Unterschriftendarlehen, Kreditkarten, und Home-Equity-Kreditlinien. Wie oben erwähnt, die häufigste Form revolvierender Schulden ist die Kreditkarte, sei es für eine Einzelperson oder ein Unternehmen. Kreditkarten sind effektiv das Medium oder Instrument, mit dem ein Kreditnehmer auf ein revolvierendes Schuldenkonto zugreifen kann. Je nach Guthaben der Karte werden Mindestzahlungen generiert, und das verbleibende Guthaben ist im nächsten Monat verwendbar. Zahlungen reduzieren die Zinsen und erhöhen den verfügbaren Kredit, während Käufe die Zinsen erhöhen und die Kreditwürdigkeit verringern.

Aufgrund dieser Zugänglichkeit und Liquidität Revolver sind oft mit höheren Zinssätzen ausgestattet als herkömmliche befristete Kredite. Außerdem, verschiedene Arten von revolvierenden Kreditfazilitäten bieten unterschiedliche Zinssätze. Ein persönlicher Kreditrahmen hat niedrigere Raten als Kreditkarten, und eine Home-Equity-Kreditlinie wird niedrigere Zinsen haben als die Privatlinie. Letzteres ergibt sich aus der besicherten Sicherheit von Home-Equity-LOCs.

Vorteile einer revolvierenden Schuld

Revolvierende Schulden sind nützlich für Einzelpersonen und Unternehmen, die schnell und bei Bedarf Kredite aufnehmen müssen. Eine Person oder ein Unternehmen mit starken Schwankungen der Bareinnahmen kann eine revolvierende Kreditlinie als bequeme Möglichkeit finden, tägliche oder unerwartete Ausgaben zu bezahlen. Sie ermöglichen auch die Flexibilität, Artikel jetzt zu kaufen und später zu bezahlen.

Gefahren revolvierender Schulden

Bei sorgloser Verwendung Revolvierende Schulden können außer Kontrolle geraten.

Einzelpersonen, Unternehmen, und Länder sind von finanziellen Schwierigkeiten bedroht, wenn sie zu hohe Schulden aufgenommen haben. Ebenfalls, sich zu viel zu leihen und/oder nicht rechtzeitig zu bezahlen, wird die Kreditauskunft mit potenziell negativen Informationen treffen. Eine schlechte Bonität ist ein negatives Signal an die Banken und kann Probleme bei der Bewilligung neuer Kreditanträge aufwerfen.

Immer wieder Schulden zu machen, kann zu großen Problemen führen, wie zum Beispiel Verlust von CashflowFree Cashflow (FCF)Free Cashflow (FCF) misst die Fähigkeit eines Unternehmens, das zu produzieren, was den Anlegern am wichtigsten ist:verfügbare Barmittel werden nach eigenem Ermessen verteilt Weg., Zeitverlust, und auch der Verlust von ChancenOpportunitätskostenOpportunitätskosten sind eines der Schlüsselkonzepte im Studium der Wirtschaftswissenschaften und sind in verschiedenen Entscheidungsprozessen verbreitet. Die.

Anwendungen in der Finanzmodellierung

Für Finanzanalysten, die Finanzmodellierung durchführen, Einen Revolver zu bauen kann eine sehr wichtige Übung sein. Anstatt das Modell in eine negative Cash-Position laufen zu lassen, das Modell zieht automatisch auf einen eingerichteten Revolver.

Erfahren Sie mehr mit den Finanzmodellierungskursen von CFI.

Zusätzliche Ressourcen

Erfahren Sie mehr darüber, wie revolvierende Schulden funktionieren und wie Sie sie mit den folgenden CFI-Ressourcen verwalten:

- Bullet LoansBullet LoanEin endfälliges Darlehen ist eine Art von Darlehen, bei dem der aufgenommene Kapitalbetrag am Ende der Kreditlaufzeit zurückgezahlt wird. In manchen Fällen, der Zinsaufwand ist

- Debt ScheduleDebt ScheduleEin Schuldenplan enthält alle Schulden, die ein Unternehmen in einem Zeitplan hat, basierend auf seiner Fälligkeit und seinem Zinssatz. Bei der Finanzmodellierung Zinsaufwandsströme

- Einfaches InteresseEinfaches InteresseEinfache Zinsformel, Definition und Beispiel. Der einfache Zins ist eine Zinsberechnung, die den Effekt der Aufzinsung nicht berücksichtigt. In vielen Fällen, Zinssätze mit jeder bestimmten Laufzeit eines Darlehens, aber bei einfachem Interesse, Es tut nicht. Die Berechnung des einfachen Zinses entspricht dem Kapitalbetrag multipliziert mit dem Zinssatz, multipliziert mit der Anzahl der Perioden.

- Risk AverseRisk Averse DefinitionJemand, der risikoavers ist, hat die Eigenschaft oder die Eigenschaft, es vorzuziehen, Verluste zu vermeiden, anstatt einen Gewinn zu erzielen. Dieses Merkmal wird in der Regel Anlegern oder Marktteilnehmern zugeschrieben, die Anlagen mit geringeren Renditen und relativ bekannten Risiken gegenüber Anlagen mit potenziell höheren Renditen, aber auch mit höherer Unsicherheit und mehr Risiko bevorzugen.

Finanzen

- Nichtparametrische Statistik

- Was ist ein Kredit ohne Rückgriff?

- Automatisierung der Spesenverwaltung:Was ist das? Wie funktioniert es?

- 4 Fragen, die Sie sich stellen sollten, bevor Sie einen Anbau an Ihr Zuhause bauen

- Autokredite für Veteranen:Ressourcen für die Finanzierung Ihres nächsten Autos

- Was ist Devisen?

-

Was ist eine Korrelation?

Was ist eine Korrelation? Eine Korrelation ist ein statistisches Maß für die Beziehung zwischen zwei Variablen. Das Maß wird am besten in Variablen verwendet, die eine lineare Beziehung zueinander aufweisen. Die Anpassung der ...

-

Wie PMI funktioniert (Private Hypothekenversicherung erklärt)

Wie PMI funktioniert (Private Hypothekenversicherung erklärt) Sich darauf vorzubereiten, Hausbesitzer zu werden, ist ein aufregender finanzieller Meilenstein. Aber der Prozess des Eigenheimkaufs ist voller Kurvenkugeln und komplexer Prozesse, die ihn zu einer He...

-

So füllen Sie ein Mietvertragsformular aus

So füllen Sie ein Mietvertragsformular aus Ein Mietvertragsformular, auch Mietvertrag genannt, wird verwendet, um die zwischen zwei Parteien vereinbarten Bedingungen festzulegen. Ein Immobilieneigentümer legt Personen, die eine Immobilie, die ...

-

Vestle Broker Bewertung

Vestle Broker Bewertung Vestle: Früher bekannt als IFOREX ist der europäische Handelsarm von ICFD Vestle ist der europäische Handelsarm von ICFD Limited, die früher als IFOREX bekannt war. einer der größten und bekanntest...