Was ist eine Restdividendenpolitik?

Ein Unternehmen mit einer Restdividendenpolitik hält zu jedem Zeitpunkt keine überschüssigen Barmittel. Alle überschüssigen Barmittel müssen entweder in das Unternehmen reinvestiert oder unter den Aktionären umverteilt werden.

Unvollkommenheiten am KapitalmarktKapitalmärkteKapitalmärkte sind die Tauschsystemplattform, die Kapital von Anlegern transferiert, die ihr überschüssiges Kapital an Unternehmen einsetzen wollen, machen es für ein Unternehmen selten, eine reine Restdividendenpolitik zu verfolgen. Die meisten Unternehmen verfolgen stattdessen eine reibungslose Dividendenpolitik, die regelmäßige Dividenden fordert, die eine gewisse Korrelation mit den vergangenen und aktuellen Gewinnen des Unternehmens aufweisen.

Was ist eine Dividende?

Aktionäre erhalten eine Dividende, das ist ein Teil des laufenden Gewinns, für die Investition in das Unternehmen. Sie können auf viele verschiedene Arten Dividenden erhalten, einschließlich des Erhalts von zusätzlichen Lagerbeständen oder Barzahlungen. Der Verwaltungsrat eines Unternehmens entscheidet, wie viel Dividende das Unternehmen ausschüttet und verfolgt eine bestimmte DividendenpolitikDividendenpolitikDie Dividendenpolitik eines Unternehmens bestimmt die Höhe der Dividenden, die das Unternehmen an seine Aktionäre ausschüttet, und die Häufigkeit, mit der die Dividenden gezahlt werden bei der Gewinnausschüttung des Unternehmens.

Viele Anleger finden Dividenden attraktiv, weil sie einen regelmäßigen Einkommensstrom bieten. In der Regel, Dividenden werden vierteljährlich ausgezahlt (in Übereinstimmung mit den Gewinnberichten des Unternehmens), aber in bestimmten Fällen, ein Unternehmen kann sich dafür entscheiden, eine Sonderdividende oder eine Sonderdividende auszuschütten.

Restdividendenpolitik vs. glatte Dividendenpolitik

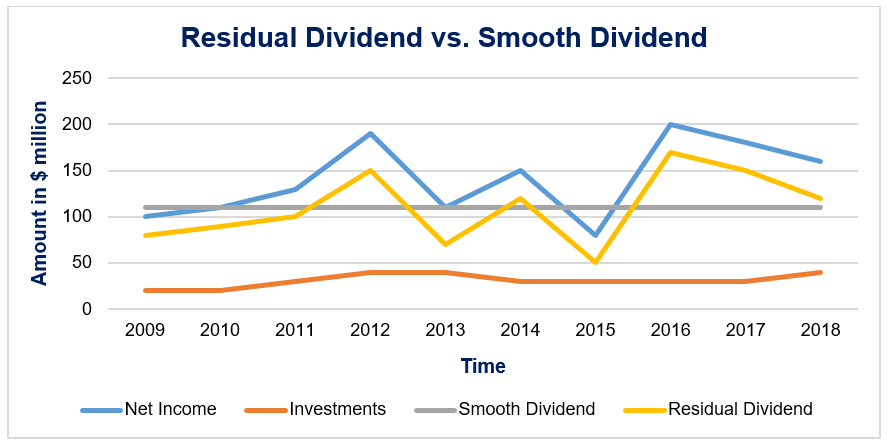

Die folgende Grafik zeigt die Dividendenausschüttungen zweier Unternehmen über einen Zeitraum von 10 Jahren. Die Unternehmen weisen identische Erträge und Investitionen auf, verfolgen jedoch unterschiedliche Dividendenpolitiken.

Das Unternehmen, das eine reibungslose Dividendenpolitik verfolgt, zahlt jedes Jahr des 10-Jahres-Zeitraums 110 Millionen US-Dollar als Dividendenzahlungen aus. Das Unternehmen, das eine Residual-Dividenden-Politik verfolgt, zahlt im gleichen Zeitraum unterschiedliche Dividenden. Im Jahr 2015, es zahlte nur 50 Millionen US-Dollar an Dividendenzahlungen aus, wohingegen, 2016 wurden 170 Millionen US-Dollar an Dividenden ausgeschüttet.

Es ist auch zu beachten, dass in 2009, Das Unternehmen, das eine reibungslose Dividendenpolitik verfolgte, gab 20 Millionen US-Dollar für Investitionen und 110 Millionen US-Dollar für Dividendenzahlungen aus, obwohl es nur einen Nettogewinn von 100 Millionen US-Dollar auswies. Die zusätzlichen 30 Millionen US-Dollar an Dividendenzahlungen müssen entweder durch frühere Einnahmen des Unternehmens oder durch kurzfristige Kreditaufnahme finanziert worden sein. von einer Bank. Dies steht im Einklang mit empirischen Erkenntnissen, die darauf hindeuten, dass Unternehmen tendenziell ein glattes Dividendenausschüttungsprofil bevorzugen und bei Bedarf Finanzinstitute zur Finanzierung solcher Dividenden einsetzen.

In der Theorie, eine restliche Dividendenpolitik ist effizienter als eine glatte Dividendenpolitik. Wenn ein Unternehmen zu irgendeinem Zeitpunkt keine weiteren rentablen Investitionen finden kann, dann sollten sie den Aktionären alle verfügbaren Barmittel zurückgeben, damit die Aktionäre die Barmittel verwenden können, um in andere Projekte zu investieren, von denen sie glauben, dass sie profitabel sind.

Daher, eine restdividendenpolitik stellt sicher, dass liquide Mittel effizient in rentable anlagen ausgeschüttet werden. Im Rahmen einer reibungslosen Dividendenpolitik Die Geschäftsführung eines Unternehmens darf nur aufgrund der Verfügbarkeit von Mitteln überschüssiges Geld in unrentable oder unnötig riskante Projekte investieren.

Restdividendenmodell

Dividenden =Nettoeinkommen – (Zieleigenkapitalquote x Gesamtkapitalbudget)

Anschauliches Beispiel für das Restdividendenmodell

Betrachten Sie ein Unternehmen mit einem Kapitalbudget von 8 USD, 000, 000. Das Unternehmen folgt einem 60-40-Eigenkapital-Split, den es beibehalten möchte. Das Unternehmen erstellt eine Nettogewinnprognose von 5 USD, 000, 000. Auch der Geschäftsbericht weist ein Gesamtkapital von 3 USD aus, 200, 000 (Gesamtkapital =40% von 8 $, 000, 000 =$3, 200, 000). Die ausgezahlte Restdividende beträgt 1 US-Dollar, 800, 000 ($5, 000, 000 – $3, 200, 000). Das Unternehmen weist eine Ausschüttungsquote von 36 % (1 $) auf. 800, 000/5 $, 000, 000). Betrachten Sie die folgenden alternativen Fälle:

Fall A

Nettoeinkommen sinkt auf 3 US-Dollar, 000, 000. Da das Gesamtkapital des Unternehmens 3 US-Dollar beträgt, 200, 000, der gesamte Betrag wird einbehalten. Die gezahlten Dividenden und die Dividendenausschüttungsquote sind beide 0.

Fall B

Nettoeinkommen steigt auf $8, 000, 000. Da das Gesamtkapital des Unternehmens 3 US-Dollar beträgt, 200, 000, $4, 800, 000 (8 $, 000, 000 – $3, 200, 000 =4 $, 800, 000) wird als Dividende ausgeschüttet. Die Dividendenausschüttungsquote beträgt 60 % (4 USD, 800, 000/$8, 000, 000).

Vor- und Nachteile einer Restdividendenpolitik

Eine Restdividendenpolitik erfordert in der Regel weniger Neuemissionen und geringere Börsengangskosten. Jedoch, Eine variable Dividendenpolitik kann den Anlegern widersprüchliche Signale aussenden. Es stellt auch ein erhöhtes Risiko für Anleger dar, da Dividendenerträge ungewiss bleiben.

Verwandte Lektüre

CFI ist der offizielle Anbieter des Financial Modeling and Valuation Analyst (FMVA)™Werden Sie ein Certified Financial Modeling &Valuation Analyst (FMVA)®Die Zertifizierung des Financial Modeling and Valuation Analyst (FMVA)® von CFI wird Ihnen helfen, das Vertrauen zu gewinnen, das Sie in Ihre Finanzen brauchen Werdegang. Melden Sie sich noch heute an! Zertifizierungsprogramm, entwickelt, um jeden in einen Weltklasse-Finanzanalysten zu verwandeln.

Um Ihr Wissen über Finanzanalysen weiter zu lernen und weiterzuentwickeln, Wir empfehlen dringend die folgenden zusätzlichen CFI-Ressourcen:

- FinanzintermediärFinanzintermediärEin Finanzintermediär bezieht sich auf ein Institut, das als Vermittler zwischen zwei Parteien auftritt, um eine Finanztransaktion zu ermöglichen. Zu den Instituten, die gemeinhin als Finanzintermediäre bezeichnet werden, gehören Geschäftsbanken, Investmentbanken, Investmentfonds, und Pensionskassen.

- Wichtige DividendendatenWichtige DividendendatenUm Dividenden zahlende Aktien zu verstehen, die Kenntnis wichtiger Dividendentermine ist entscheidend. Eine Dividende erfolgt in der Regel in Form einer Barausschüttung, die aus den Erträgen des Unternehmens an die Anleger ausgezahlt wird.

- Interner Zinsfuß (IRR)Interner Zinsfuß (IRR)Der interne Zinsfuß (IRR) ist der Diskontsatz, der den Nettobarwert (NPV) eines Projekts auf Null setzt. Mit anderen Worten, Dies ist die erwartete jährliche Gesamtrendite, die mit einem Projekt oder einer Investition erzielt wird.

- Stabile DividendenpolitikStabile DividendenpolitikEin Unternehmen mit einer stabilen Dividendenpolitik zahlt in jeder Periode eine konstante Dividende, unabhängig von der Volatilität des Marktes. Die genaue Höhe der ausgeschütteten Dividenden hängt vom langfristigen Ergebnis des Unternehmens ab.

Finanzen

-

Soll man ein Haus kaufen oder investieren?

Soll man ein Haus kaufen oder investieren? Der Weg in den Ruhestand und in die finanzielle Unabhängigkeit führt in der Regel über den Kauf eines Eigenheims und die Investition für den Ruhestand und die Zukunft. Aber, Was wäre, wenn Sie wählen ...

-

Wir kaufen keine Dinge mit Geld, Wir kaufen sie mit kostbarer Zeit aus unserem Leben

Wir kaufen keine Dinge mit Geld, Wir kaufen sie mit kostbarer Zeit aus unserem Leben Dieser Artikel kann Links von unseren Partnern enthalten. Bitte lesen Sie, wie wir Geld verdienen, um weitere Informationen zu erhalten. Henry David Thoreau hat es definitiv am besten gesagt:Der ...

-

Was ist „Risiko und Rendite“?

Was ist „Risiko und Rendite“? Beim Investieren, Risiko und Rendite sind stark korreliert. Erhöhte potenzielle Renditen gehen in der Regel mit einem erhöhten Risiko einher. Zu den verschiedenen Arten von Risiken gehören projektspez...

-

UMFRAGE:Ist Einkaufen allein besser für Ihr Budget?

UMFRAGE:Ist Einkaufen allein besser für Ihr Budget? Sie denken vielleicht, dass Sie mit Einkaufen allein Geld sparen, aber es kann dich mehr kosten. Unsere Umfrage zeigt, dass, wenn niemand da ist, der Sie unter Druck setzt, Sie können der schlimmste F...