Was ist die Betriebsrendite (OROA)?

Betriebsrendite (OROA), eine Effizienz- oder RentabilitätskennzahlProfitability RatiosProfitabilitätskennzahlen sind Finanzkennzahlen, die von Analysten und Investoren verwendet werden, um die Fähigkeit eines Unternehmens zu messen und zu bewerten, Einkommen (Gewinn) im Verhältnis zum Umsatz zu erwirtschaften, Bilanzvermögen, Betriebskosten, und Eigenkapital während eines bestimmten Zeitraums. Sie zeigen, wie gut ein Unternehmen seine Vermögenswerte nutzt, um Gewinn zu erwirtschaften, ist eine Variation des traditionellen Return on Asset Ratio. Die Betriebsrendite wird verwendet, um das Betriebseinkommen eines Unternehmens zu zeigen, das pro Dollar erzielt wird, der speziell in seine Vermögenswerte investiert wird, die im täglichen Geschäftsbetrieb verwendet werden. Wie die Kapitalrenditequote, OROA misst die Höhe der Gewinne im Verhältnis zu den Vermögenswerten des Unternehmens, aber mit einer engeren Definition seiner Vermögenswerte.

Formel für die Betriebsrendite von Vermögenswerten

Die Formel für die operative Kapitalrendite lautet wie folgt:

Woher:

- Ergebnis vor Zinsen und SteuernEBIT GuideEBIT steht für Earnings Before Interest and Taxes und ist eine der letzten Zwischensummen der Gewinn- und Verlustrechnung vor Jahresüberschuss. Das EBIT wird manchmal auch als Betriebsergebnis bezeichnet und wird so genannt, weil es durch Abzug aller Betriebskosten (Produktions- und Nichtproduktionskosten) von den Umsatzerlösen ermittelt wird. (EBIT) entspricht dem Betriebsergebnis.

- Die durchschnittliche Bilanzsumme ist der Durchschnitt der Anfangs- und Endwerte der Vermögenswerte des Unternehmens, die im Rahmen seiner normalen Geschäftstätigkeit verwendet werden.

Die Formel unterscheidet sich von der Formel für die reguläre Rendite auf das Vermögen wie folgt:

1) Als Zähler wird das EBIT und nicht der Nettogewinn verwendet.

2) Sie verwendet als Nenner die Vermögenswerte des regulären Geschäftsbetriebs und nicht die Bilanzsumme.

Beispiel für die Betriebsrendite von Vermögenswerten

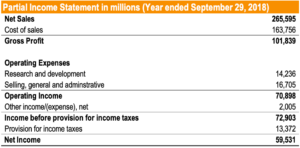

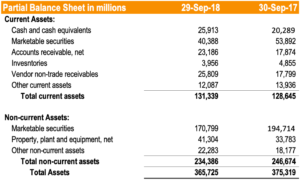

Tim ist ein Aktienanalyst, der die Rentabilität von Apple Inc. ermitteln möchte. Neben anderen Kennzahlen, die Tim verwendet, er beschließt, auch die OROA zu verwenden, um die Höhe der Gewinne im Verhältnis zu den Betriebsvermögen von Apple zu bestimmen. Er stellt die folgenden Informationen aus dem Jahresbericht 2018 von Apple zusammen:

Tim berechnet Apples OROA für das am 29. September endende Jahr. 2018, wie folgt:

Tim kommt zu dem Schluss, dass Apple einen Betriebsgewinn von 0,1913 US-Dollar pro US-Dollar an Betriebsvermögen erzielt hat.

Vorteile der Nutzung der Betriebsrendite von Vermögenswerten

Ähnlich wie bei der traditionellen Kapitalrendite, die operative kapitalrendite wird verwendet, um die effektivität der geschäftstätigkeit und die erwirtschaftete rentabilität der genutzten Vermögenswerte zu bestimmen. Der OROA wird häufig von Analysten und Investoren verwendet, die die Kosten des Erwerbs von Vermögenswerten, die in Form von Schulden (d. h. ZinsaufwendungenZinsaufwendungenZinsaufwendungen entstehen aus einem Unternehmen, das sich durch Fremdkapital oder Finanzierungsleasing finanziert. Zinsen sind in der Gewinn- und Verlustrechnung enthalten, kann aber auch) oder Gerechtigkeit und die Wirkung von Steuern (die von Land zu Land unterschiedlich sein können).

Es gibt keine „perfekte“ OROA – das Verhältnis sollte im Vergleich zu Mitbewerbern verglichen werden. Nachdem das gesagt worden ist, eine höhere OROA ist wünschenswert.

Die OROA kann verwendet werden:

- Um zu vergleichen, wie gut ein Unternehmen seine Vermögenswerte unter Unternehmen nutzt, die in derselben Branche tätig sind und ähnliche Geschäftstätigkeiten ausüben;

- Auf Trendbasis, um die aktuelle Leistung mit der Leistung im Vorjahr zu vergleichen

- Um anzugeben, wie gut ein Unternehmen seine Vermögenswerte verwendet, um Betriebseinnahmen zu erzielen.

Die zentralen Thesen

Die Betriebsrendite (OROA) ähnelt der traditionellen KapitalrenditeReturn on Assets &ROA FormulaROA Formula. Return on Assets (ROA) ist eine Art von Return on Investment (ROI), die die Rentabilität eines Unternehmens im Verhältnis zu seinem Gesamtvermögen misst. Verhältnis, sondern verwendet das Betriebsergebnis im Zähler im Gegensatz zum Nettoeinkommen. OROA wird verwendet, um die Betriebseffizienz eines Unternehmens zu bestimmen, indem die Höhe der Einnahmen pro Dollar, der in sein Betriebsvermögen investiert wird, aufgedeckt wird. Ausgenommen sind Vermögenswerte, die nicht zu ihrem normalen Geschäftsbetrieb gehören – wie zum Beispiel Beteiligungen an anderen Unternehmen, die sie möglicherweise hält.

Die OROA kann verwendet werden, um mit Peer-Unternehmen zu vergleichen, verwendet, um den Trend der Unternehmensleistung zu bestimmen, und als Indikator dafür, wie gut ein Unternehmen seine Vermögenswerte einsetzt, um Betriebseinnahmen zu erzielen.

Mehr Ressourcen

CFI ist der offizielle Anbieter des globalen Financial Modeling &Valuation Analyst (FMVA)™Werden Sie ein Certified Financial Modeling &Valuation Analyst (FMVA)®Die Financial Modeling and Valuation Analyst (FMVA)®-Zertifizierung von CFI hilft Ihnen, das Vertrauen zu gewinnen, das Sie in Ihre Finanzkarriere. Melden Sie sich noch heute an! Zertifizierungsprogramm, entwickelt, um jedem zu helfen, ein erstklassiger Finanzanalyst zu werden. Um Ihre Karriere weiter voranzutreiben, die folgenden zusätzlichen CFI-Ressourcen werden nützlich sein:

- Nicht betriebsnotwendige VermögenswerteNicht betriebsnotwendige VermögenswerteNicht betriebsnotwendige Vermögenswerte sind Vermögenswerte, die im normalen Geschäftsbetrieb nicht benötigt werden, aber dennoch Erträge erwirtschaften können. Die Vermögenswerte werden in der Bilanz erfasst und können separat oder als Teil des Betriebsvermögens ausgewiesen werden. Nicht betriebsnotwendige Vermögenswerte können Investitionen oder Vermögenswerte sein, die veräußert werden können, um Erträge zu erzielen

- BetriebsertragBetriebsertragBetriebsertrag ist der nach Abzug der betrieblichen direkten und indirekten Kosten von den Verkaufserlösen verbleibende Erlös.

- Nettovermögensrendite (RONA) Nettovermögensrendite (RONA) Das Verhältnis der Nettovermögensrendite (RONA), ein Maß für die finanzielle Leistungsfähigkeit, ist eine alternative Kennzahl zum traditionellen Return on Asset Ratio. RONA misst, wie gut das Anlagevermögen und das Nettoumlaufvermögen eines Unternehmens in Bezug auf die Erzielung von Nettogewinnen abschneiden. Die Nettovermögensrendite wird üblicherweise für kapitalintensive Unternehmen verwendet

- Arten von VermögenswertenArten von VermögenswertenGemeinsame Arten von Vermögenswerten umfassen aktuelle, nicht aktuell, körperlich, immateriell, Betriebs, und nicht betriebsbereit. Richtig identifizieren und

Finanzen

-

Günstige &einfache Kostümideen für die 1970er Jahre

Günstige &einfache Kostümideen für die 1970er Jahre Kleiden Sie den Teil der stilvollen Person aus den 1970er Jahren mit ein paar wichtigen Kleidungsstücken. Die 1970er Jahre hatten einen sehr ausgeprägten Modestil. Du kannst dich als erdiger Hippie v...

-

Wie man Geld von einer Rabattkarte einzahlt

Wie man Geld von einer Rabattkarte einzahlt Zahlen Sie Geld von Ihrer Rabattkarte ein. Rabatte für Einkäufe werden oft in Form von Prepaid-Debitkarten ausgegeben. Prepaid-Debitkarten können wie jede andere Debit- oder Kreditkarte verwendet wer...

-

So lesen Sie Aktiencharts – Umfassende Anleitung

So lesen Sie Aktiencharts – Umfassende Anleitung Aktieninvestments erfordern eine fundamentale Analyse des Unternehmens und eine technische Analyse des Aktienkurses. So, wenn Sie in die Aktie eines bestimmten Unternehmens investieren möchten, Analys...

-

Warum die Wall Street wie ein Gebrauchtwagenparkplatz ist

Warum die Wall Street wie ein Gebrauchtwagenparkplatz ist 1792, Bevor es das Internet gab, das Telefon oder sogar der Telegraph, An der Wall Street begann der Wertpapierhandel. Eine kleine Gruppe von Händlern, die sich unter einem Knopfholzbaum an der Wall...