Wie ist das operative Cash-to-Debt-Verhältnis?

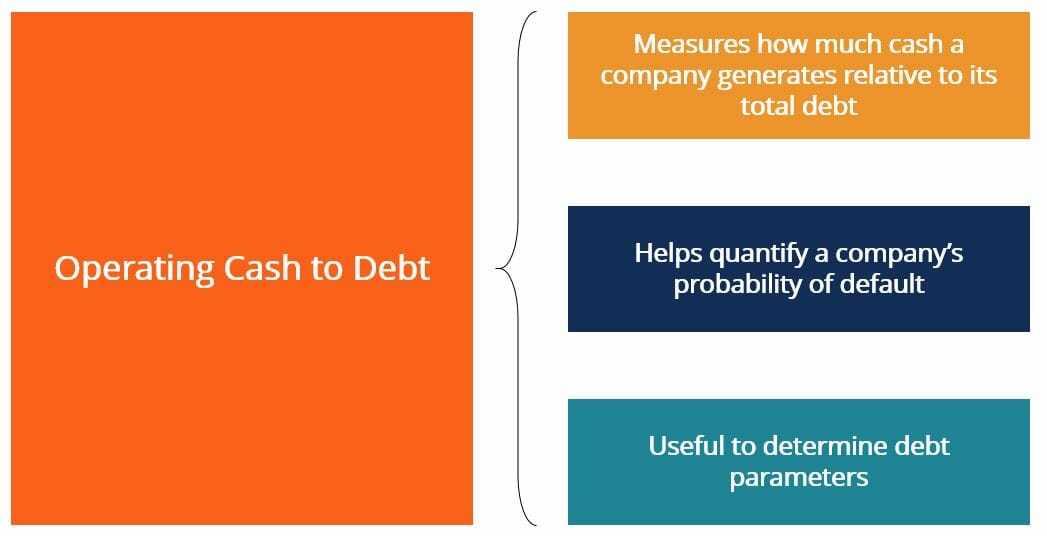

Das operative Cash-to-Debt-Verhältnis misst den Prozentsatz der Gesamtverschuldung eines Unternehmens, der durch seinen operativen Cashflow für einen bestimmten Abrechnungszeitraum gedeckt wird. Der operative Cashflow bezieht sich auf den Cashflow, den ein Unternehmen durch seine Kerntätigkeit erwirtschaftet. Dies stellt normalerweise den größten Geldstrom dar, den ein Unternehmen generiert.

Die operative Cash-to-Debt-Ratio kann verwendet werden, um die Wahrscheinlichkeit eines Zahlungsausfalls eines Unternehmens zu beurteilen. Die Erwirtschaftung von viel Geld im Verhältnis zu den Schulden eines Unternehmens zeigt, dass das Unternehmen gut aufgestellt ist, um seine Schulden zurückzuzahlen. Es wird daher von Gläubigern als sicherere Schuldenanlage angesehen.

Eine hohe Quote zeigt an, dass ein Unternehmen wahrscheinlich eine geringere Ausfallwahrscheinlichkeit seiner Kredite hat. Dies macht es zu einer sichereren Anlagemöglichkeit für Schuldner. Umgekehrt, ein niedriges Verhältnis bedeutet, dass das Unternehmen eine höhere Ausfallwahrscheinlichkeit hat, da weniger liquide Mittel für die Schuldentilgung zur Verfügung stehen.

Wie können wir die operative Cash-Debt-Ratio berechnen?

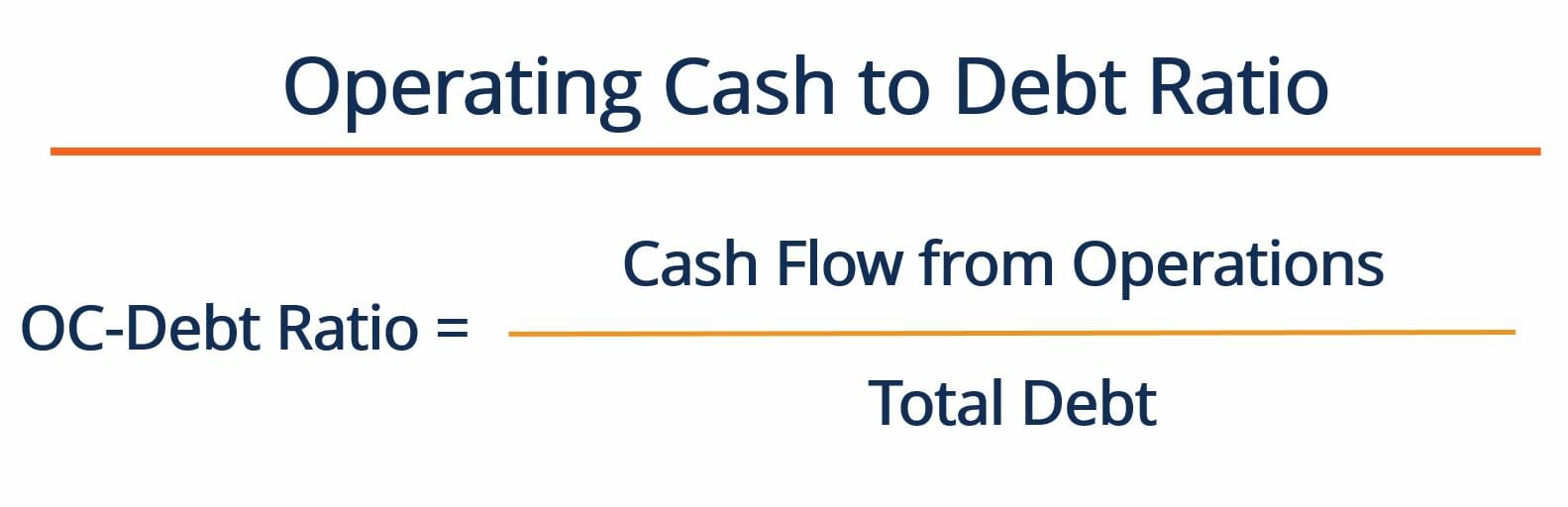

Die operative Cash-to-Debt-Ratio wird berechnet, indem der Cashflow aus dem operativen Geschäft eines Unternehmens durch seine Gesamtverschuldung geteilt wird. Die Formel zur Berechnung des Verhältnisses lautet wie folgt:

Woher:

Cashflow aus operativer Tätigkeit – bezieht sich auf den Cashflow, den das Unternehmen durch seine Geschäftstätigkeit generiert. Diese Zahl finden Sie in der Kapitalflussrechnung eines Unternehmens

Gesamtschulden – bezieht sich auf die Gesamtverschuldung eines Unternehmens. Dies kann durch die Addition der kurz- und langfristigen Schulden des Unternehmens ermittelt werden. Beide Zahlen sind in der Bilanz des Unternehmens zu finden.

Allgemein gesagt, ein hohes OC-zu-Schulden-Verhältnis zeigt an, dass ein Unternehmen ziemlich reif ist, da es viel Geld aus der laufenden Geschäftstätigkeit generiert. Dies steht im Gegensatz zu Start-ups, die häufig auf Finanzierung angewiesen sind, um Cashflows zu generieren (d. h. noch nicht selbsttragend). Kreditgeber ziehen es in der Regel vor, Geld an Unternehmen mit einem hohen OC-to-Debt-Verhältnis zu verleihen. Wie erwähnt, solche Unternehmen generieren aus dem operativen Geschäft stetige Cashflows und sind wahrscheinlich nicht übermäßig fremdfinanziert.

Beispiel für das Verhältnis von operativem Cash-to-Debt-Verhältnis

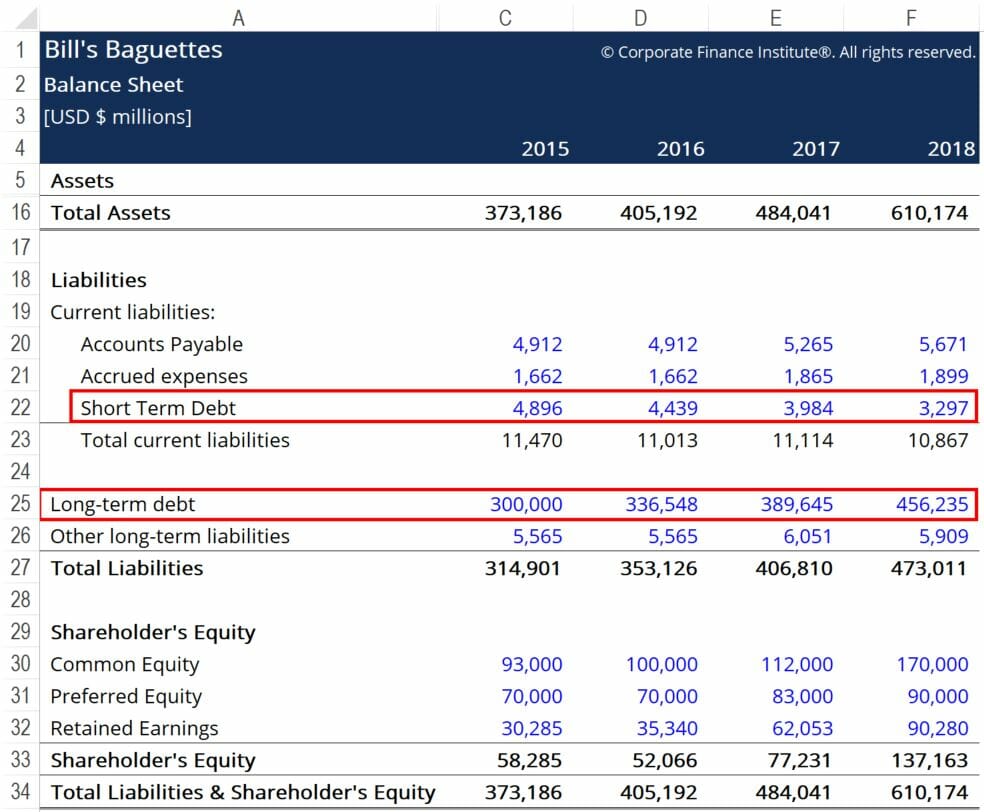

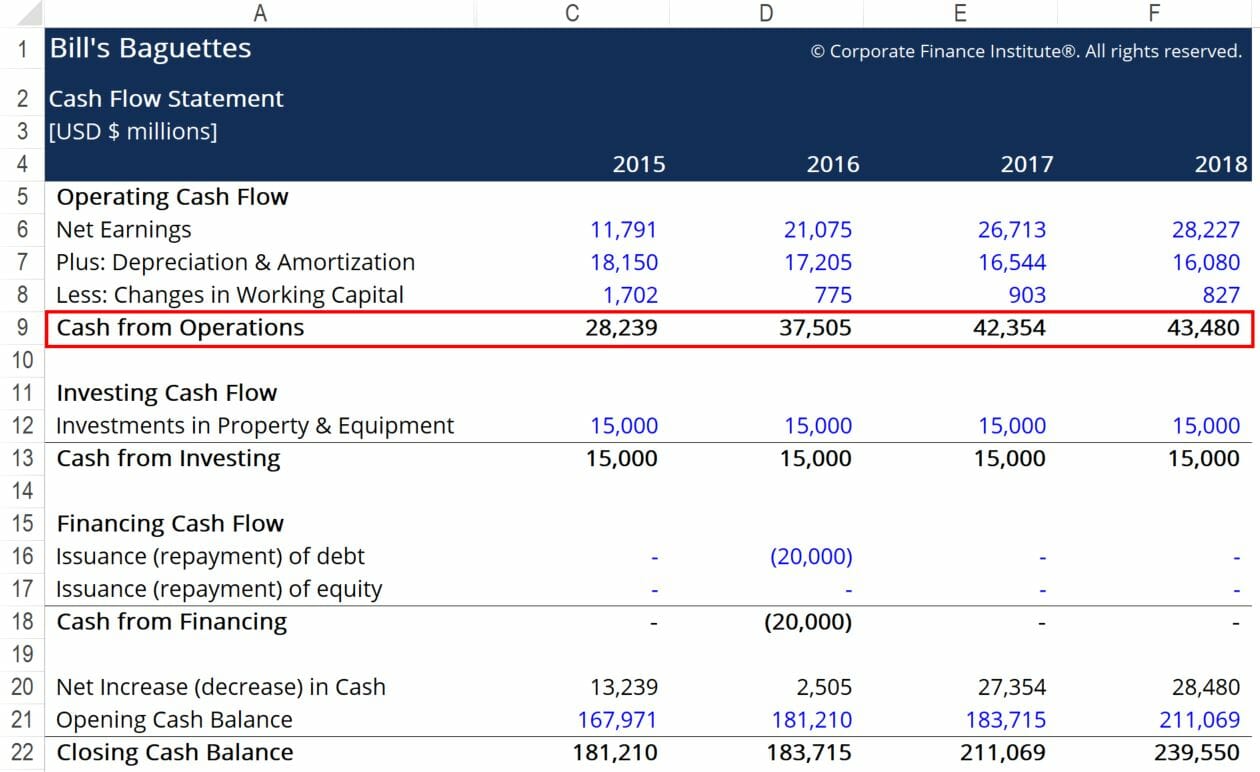

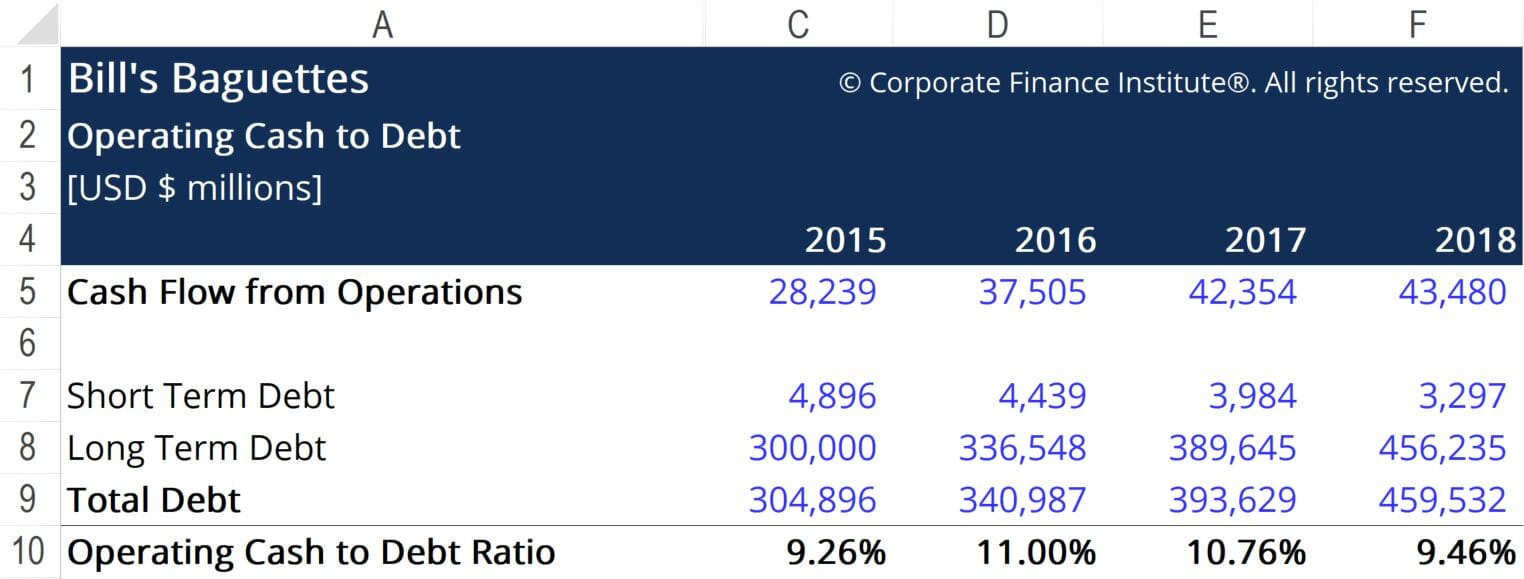

Bill’s Baguette’s möchte sein operatives Cash-to-Debt-Verhältnis berechnen, um ein besseres Verständnis dafür zu gewinnen, wo es in der Branche in Bezug auf die Cashflow-Generierung steht. Nachfolgend finden Sie Auszüge aus dem Jahresabschluss des Unternehmens:

Die roten Kästchen heben die wichtigen Informationen hervor, die wir zur Berechnung des operativen Cash-to-Debt benötigen. Die erforderlichen Zahlen sind kurzfristige Schulden, langfristige Verbindlichkeiten, und Cashflow aus dem operativen Geschäft. Verwenden Sie die oben angegebene Formel, kommen wir zu folgenden Zahlen:

Hier, Wir sehen, dass Bills OC-to-Debt Ratio um die 10%-Marke schwebt. Dies bedeutet, dass, falls Bill sich dazu entschließt, alle aus der Geschäftstätigkeit erzielten Barmittel für die Rückzahlung seiner Schulden zu verwenden, es wäre in der Lage, 10 % des Gesamtbetrags abzubezahlen. Obwohl es wahrscheinlich nicht ratsam ist, Bargeld auf diese Weise zu verwenden, Die Maßnahme liefert einen gewissen Kontext dazu, wo das Unternehmen im Hinblick auf seine Schulden- und Liquiditätssituation steht.

Um die finanzielle Gesundheit des Unternehmens besser zu verstehen, das Verhältnis von operativem Cash-to-Debt-Verhältnis sollte mit den Zahlen einer Reihe von Unternehmen verglichen werden, die in derselben Branche tätig sind. Wenn einige andere in der Branche tätige Unternehmen OC-Debt-Prozentsätze sehen, die im Durchschnitt, niedriger als Bills, Wir können daraus schließen, dass Bill's seine finanzielle Hebelwirkung relativ gut verwaltet. Im Gegenzug, Gläubiger werden Bill’s wahrscheinlich eher mehr Geld leihen, da das Unternehmen eine relativ sichere Investition in der Baguette-Industrie darstellt.

Zusätzliche Ressourcen

Vielen Dank, dass Sie diesen CFI-Artikel über das Verhältnis von Cash zu Schulden gelesen haben! CFI bietet die Zertifizierung Financial Modeling &Valuation Analyst (FMVA)™Werden Sie zum zertifizierten Financial Modeling &Valuation Analyst (FMVA)®Die Zertifizierung zum Financial Modeling and Valuation Analyst (FMVA)® von CFI wird Ihnen dabei helfen, das Vertrauen zu gewinnen, das Sie für Ihre Finanzkarriere benötigen. Melden Sie sich noch heute an! Zertifizierungsprogramm für diejenigen, die ihre Karriere auf die nächste Stufe bringen möchten. Um mehr über verwandte Themen zu erfahren, Sehen Sie sich die folgenden CFI-Ressourcen an:

- So berechnen Sie die Schuldendienstdeckungsquote Zuerst, Wir werden eine kurze Beschreibung der Schuldendienstdeckungsquote durchgehen, Warum ist es wichtig, und gehen Sie dann Schritt-für-Schritt-Lösungen zu mehreren Beispielen für Berechnungen der Schuldendienstdeckungsquote durch.

- Kurzfristiger Anteil der langfristigen VerbindlichkeitenKurzfristiger Anteil der langfristigen VerbindlichkeitenDer kurzfristige Anteil der langfristigen Verbindlichkeiten ist der Teil der langfristigen Verbindlichkeiten, der innerhalb eines Jahres fällig wird. Langfristige Schulden haben eine Laufzeit von

- Kurs für Buchhaltungsgrundlagen – CFI

- Defensive Interval RatioDefensive Interval RatioDie Defensive Interval Ratio (DIR) ist eine finanzielle Liquiditätskennzahl, die angibt, wie viele Tage ein Unternehmen operieren kann, ohne auf andere Kapitalquellen als sein Umlaufvermögen zurückgreifen zu müssen. Es wird auch als Basic Defense Interval Ratio (BDIR) oder Defense Interval Period Ratio (DIPR) bezeichnet.

Finanzen

-

Bitcoin-Preise erholen sich heute um 15%, da die Angst vor strengen US-Regulierungen nachlässt

Bitcoin-Preise erholen sich heute um 15%, da die Angst vor strengen US-Regulierungen nachlässt Bitcoin-Preise heute und die Preise von 96 anderen Kryptowährungen erholten sich, und die Bitcoin-Preise allein stiegen um bis zu 2 USD, 000 in den letzten 24 Stunden. Der globale Kryptowährungsmar...

-

Wie Statistiken Ihre Hypothekengebühren durcheinanderbringen können

Wie Statistiken Ihre Hypothekengebühren durcheinanderbringen können Bildquelle:@chalejoelthis/Twenty20 Herzlichen Glückwunsch:Sie haben es geschafft. Sie haben ein Haus gekauft. Der Unsinn, sich beim Hauskauf zurechtzufinden, liegt hinter Ihnen. Jetzt müssen Sie 30 J...

-

Was ist Forschung und Entwicklung (F&E)?

Was ist Forschung und Entwicklung (F&E)? Forschung und Entwicklung (F&E) ist ein Prozess, durch den ein Unternehmen neues Wissen erhält und es nutzt, um bestehende Produkte zu verbessern und neue in seinen Betrieb einzuführen. F&E ist eine s...

-

Diese weniger bekannte Roth IRA-Leistung könnte Sie im Ruhestand reicher machen

Diese weniger bekannte Roth IRA-Leistung könnte Sie im Ruhestand reicher machen Steuertipps für die komplizierte Anmeldesaison 2020 CPA Daniel Geltrude erklärt, was Sie wissen müssen, um die schwierige Steuersaison zu bewältigen und sich auf Steuererhöhungen im Jahr 2022 vorzub...