Was ist eine Bankkontoüberziehung?

Eine Bankkontoüberziehung tritt auf, wenn der Kontostand einer Person unter null sinkt. was zu einem negativen Saldo führt. Dies geschieht normalerweise, wenn auf dem betreffenden Konto kein Guthaben mehr vorhanden ist. aber eine ausstehende Transaktion wird über das Konto abgewickelt, die dazu führt, dass der Kontoinhaber eine Schuld erhältBullet LoanEin endfälliges Darlehen ist eine Art von Darlehen, bei dem der aufgenommene Kapitalbetrag am Ende der Darlehenslaufzeit zurückgezahlt wird. In manchen Fällen, der Zinsaufwand ist.

Eine Schuld entsteht, weil mit Überziehung, die bankTop-Banken in den USALaut der US Federal Deposit Insurance Corporation, es waren 6, 799 FDIC-versicherte Geschäftsbanken in den USA, Stand Februar 2014. effektiv automatisch den für die Abwicklung der Transaktion erforderlichen Betrag an den Kontoinhaber leiht, ein Betrag, der zurückgegeben werden muss, zusammen mit eventuellen Gebühren. Obwohl es dem Kontoinhaber hilfreich erscheint, Kosten können außer Kontrolle geraten, wenn Überziehungen nicht zeitnah und ordnungsgemäß abgewickelt werden.

Beispiel für eine Bankkontoüberziehung

Betrachten Sie das folgende Szenario. Nehmen wir an, Mary ging zu einem Einzelhandelsgeschäft und kaufte Kosmetik im Wert von 2 US-Dollar. 000 und stellte einen Scheck für den Kauf aus. Jedoch, wenn der Händler den Scheck bei der Bank hinterlegt hat, Marys Konto enthielt nur 1 US-Dollar, 500, was bedeutet, dass sie 500 Dollar unter dem für den Scheck fälligen Betrag hat.

Zwei Ergebnisse sind möglich – entweder zahlt ihm die Bank des Händlers den vollen Betrag, oder sie lassen den Scheck auf Marys Bank „abprallen“ und stempeln ihn mit „NSF“ (nicht ausreichende Deckung). Falls sich das erste Ergebnis zeigt, Mary wird der Überziehungskredit in Höhe von 500 US-Dollar in Rechnung gestellt.

Arten von Bankkontoüberziehungen

Die zwei Arten von Kontoüberziehungen sind autorisierte und nicht autorisierte Überziehungen.

1. Autorisierte Banküberziehung

Mit einem autorisierten Überziehungskredit, die Absprache erfolgt rechtzeitig zwischen dem Kontoinhaber und seiner Bank. Beide Parteien vereinbaren ein Kreditlimit, das für alle gängigen Zahlungsmethoden verwendet werden kann. Natürlich, das Arrangement ist mit einer Servicegebühr verbunden ServicegebührEine Servicegebühr, auch Servicegebühr genannt, bezieht sich auf eine Gebühr, die erhoben wird, um Dienstleistungen zu bezahlen, die sich auf ein gekauftes Produkt oder eine Dienstleistung beziehen. Die von Bank zu Bank unterschiedlich ist.

In der Regel, die Gebühr wird täglich erhoben, wöchentlich, oder monatlich, zuzüglich Zinsen, die einen jährlichen Prozentsatz von 15 bis 20 % erreichen kann. Angesichts der teilweise sehr hohen Gebühren, ein Überziehungskredit kann sehr teuer werden, vor allem, wenn der geliehene Betrag sehr gering ist. Daher sollten Kontoinhaber sehr vorsichtig sein, um Überziehungen zu vermeiden, sogar autorisierte.

2. Unerlaubte Banküberziehung

Wie der Begriff schon sagt, dies bedeutet, dass der Überziehungskredit nicht im Voraus vereinbart wurde und der Kontoinhaber mehr als sein Restguthaben ausgegeben hat. Auch nach vorheriger Vereinbarung kann es zu unberechtigten Überziehungen kommen, wenn der Kontoinhaber den vereinbarten Überziehungsbetrag überschritten hat.

Bei nicht autorisierten Kontoüberziehungen fallen höhere Gebühren an, was sie teurer macht.

Vorteile von Bankkontoüberziehungen

Kontoüberziehungen sind nicht immer eine schlechte Praxis. Sie können Vorteile mit sich bringen, Folgendes ist mit eingeschlossen:

1. Perfekt für Nichtübereinstimmung von Bargeld

Wenn Zahlungstermine eintreffen, bevor alle Forderungen eintreffen, Überziehungen sind sehr hilfreich. Zum Beispiel, ein Geschäft behält nur 5 Dollar, 000 auf seinem Bankkonto und drei Schecks in Höhe von insgesamt 6 $, 000 müssen bezahlt werden. In einem solchen Fall, der Überziehungskredit kann zur Begleichung der ausstehenden Schecksalden verwendet werden. Das Kontoguthaben wird wiederhergestellt, wenn die Forderungen bezahlt werden.

2. Verhindert das Aufprallen von Schecks

Das Aufspringen von Schecks schadet der Kreditwürdigkeit. Bei einer Kontoüberziehung, das Aufprallen von Schecks wird verhindert.

3. Ermöglicht pünktliche Zahlungen

Zusätzlich zum vorherigen Punkt, keine Zahlungen wegen unzureichender Mittel verspätet sind, weil der Überziehungskredit das Defizit schultert. Dies schützt die Kreditwürdigkeit des Kontoinhabers und hilft ihm auch, Verspätungsgebühren an Lieferanten zu vermeiden.

4. Spart Zeit und Papier

Im Vergleich zu langfristigen Standardkrediten Kontoüberziehungen sind relativ einfach zu handhaben, erfordert nur minimalen Papierkram.

5. Bietet Komfort

Überziehungen sind jederzeit möglich, wie benötigt, solange der Vertrag nicht von der Bank zurückgezogen wird.

So verhindern Sie Überziehungen von Bankkonten

Kontoüberziehungen können vermieden werden, insbesondere, wenn der Kontoinhaber weiß, dass er möglicherweise über den Betrag seines Geldes auf dem Konto hinaus ausgeben kann. Hier sind einige hilfreiche Möglichkeiten, um Überziehungen und die damit verbundenen Gebühren zu vermeiden:

1. Überwachen Sie regelmäßig den Kontostand

Das klingt ganz einfach, aber es wird oft von vielen Leuten vergessen. Durch ständige Kontrolle kann der Kontoinhaber feststellen, wie viel er ausgeben kann. Dies ist mit der heute verfügbaren Technologie problemlos möglich, wie die mobile App einer Bank.

2. Sprich mit der Bank

Wenn man der Meinung ist, dass der bestehende genehmigte Überziehungskredit nicht ausreicht, dann sollte der Kontoinhaber mit der Bank sprechen und eine vorübergehende Erhöhung des Überziehungsrahmens beantragen. Wenn sie ihr Konto in der Regel verantwortungsbewusst geführt haben, die Bank wird einem solchen Antrag in der Regel stattgeben.

3. Bankbriefe lesen

Viele machen sich schuldig, Bankbriefe nicht zu beachten, denken, dass sie nur Routinekommunikation sind. Jedoch, sie enthalten manchmal wichtige Informationen zu Ihrem Bankkonto, einschließlich Mitteilungen über eine Überziehung.

4. Konten auf eine andere Bank übertragen

Einige Banken sind überziehungsfreundlich und erheben keine Gebühren oder Zinsen. Sie sind einfach dankbar, Kunden dazu zu bringen, ein Konto bei ihnen zu eröffnen und zu führen. Wenn Sie zu Überziehungssituationen neigen, dann kann es Ihnen gut tun, eine solche Bank für Ihre Konten aufzusuchen.

Verwandte Lektüre

CFI bietet die Zertifizierung Financial Modeling &Valuation Analyst (FMVA)™Werden Sie zum zertifizierten Financial Modeling &Valuation Analyst (FMVA)®Die Zertifizierung zum Financial Modeling and Valuation Analyst (FMVA)® von CFI wird Ihnen dabei helfen, das Vertrauen zu gewinnen, das Sie für Ihre Finanzkarriere benötigen. Melden Sie sich noch heute an! Zertifizierungsprogramm für diejenigen, die ihre Karriere auf die nächste Stufe bringen möchten. Um weiter zu lernen und Ihre Karriere voranzutreiben, die folgenden CFI-Ressourcen sind hilfreich:

- Bank LineBank LineEine Banklinie oder eine Kreditlinie (LOC) ist eine Art der Finanzierung, die einer Einzelperson gewährt wird, Konzern, oder Regierungsstelle, bei einer Bank oder sonstigem

- ÜberbrückungsdarlehenÜberbrückungsdarlehenEin Überbrückungsdarlehen ist eine kurzfristige Finanzierungsform, die verwendet wird, um laufende Verpflichtungen zu erfüllen, bevor eine dauerhafte Finanzierung sichergestellt wird. Es bietet sofortigen Cashflow, wenn eine Finanzierung benötigt wird, aber noch nicht verfügbar ist. Ein Überbrückungskredit ist mit relativ hohen Zinsen verbunden und muss durch irgendeine Form von Sicherheiten besichert werden

- Debt CovenantsDebt CovenantsDebt Covenants sind Beschränkungen, die Kreditgeber (Gläubiger, Gläubiger, Investoren) Kreditverträge abschließen, um die Handlungen des Kreditnehmers (Schuldners) einzuschränken.

- FinanzierungskontingenzFinanzierungskontingenzFinanzierungskontingenz bezieht sich auf eine Klausel, die zum Ausdruck bringt, dass das Angebot davon abhängig ist, dass der Käufer eine Finanzierung für die Immobilie sicherstellt.

Finanzen

-

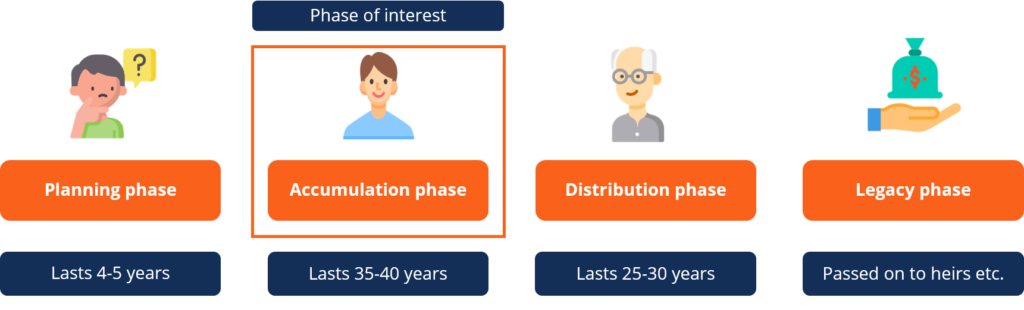

Was ist die Akkumulationsphase?

Was ist die Akkumulationsphase? Die Akkumulationsphase bezieht sich auf die Zeit im Lebenszyklus einer Anlage, in der eine Einzelperson oder ein Anleger den Wert ihrer Rente oder Anlage aufbaut. Es ist die zweite Phase des Investiti...

-

Der erforderliche Versicherungsschutz für Lkw-Fahrer könnte auf 2 Millionen US-Dollar steigen

Der erforderliche Versicherungsschutz für Lkw-Fahrer könnte auf 2 Millionen US-Dollar steigen Eine auf dem Capitol Hill zirkulierende Gesetzesnovelle würde die erforderliche Mindestversicherungssumme für Nutzfahrzeuge mehr als verdoppeln. Zur Zeit, die von der Federal Motor Carrier Safety Ad...

-

Mormonen und Geld:Eine unorthodoxe und chaotische Geschichte der Kirchenfinanzen

Mormonen und Geld:Eine unorthodoxe und chaotische Geschichte der Kirchenfinanzen Die Kirche Jesu Christi der Heiligen der Letzten Tage hat seit 1997 angeblich 100 Milliarden US-Dollar an angeblich wohltätigen Vermögenswerten angehäuft, ohne jemals Geld zu verschenken – ein möglich...

-

So öffnen Sie ein Sparschwein aus Keramik

So öffnen Sie ein Sparschwein aus Keramik Verwenden Sie ein Buttermesser, um die Münzen aus Ihrem Sparschwein zu entnehmen. Sparschweine eignen sich hervorragend, um ordentlich Geld zu sparen. aber fast jeder muss irgendwann auf diese Münzen...