Lohnstatistik für kleine Unternehmen:Zahlen, die Sie kennen müssen

Prä-COVID, kleine Unternehmen stellten die überwiegende Mehrheit der US-Arbeitgeber. Während diese Unternehmen überproportional von Stilllegungen betroffen waren, diejenigen, die offen blieben und das Payroll Protection Program des CARES Act nutzen konnten, sahen sich mit einem gemischten Segen konfrontiert:Sie konnten ihre Arbeiter weiterbeschäftigen, aber die Gehaltsabrechnung wurde noch komplexer.

Eigentlich, für kleine Unternehmen, Die Gehaltsabrechnung ist traditionell einer der größten Betriebskosten und eine der größten Verwaltungslasten, insbesondere für Unternehmen, die die Gehaltsabrechnung manuell verwalten. Und das aus gutem Grund – Fehler können sowohl zu harten IRS-Strafen als auch zu unzufriedenen Mitarbeitern führen.

Häufige Änderungen der Steuervorschriften und anderer Vorschriften machen die Lohnabrechnung noch schwieriger, insbesondere für kleine Unternehmen, die weiterhin von COVID-19 betroffen sind. Eine Möglichkeit, die Komplexität zu bewältigen, besteht darin, Gehaltsabrechnungssoftware oder -dienste zu verwenden, um Gehaltsabrechnungen und Zahlungen zu automatisieren. Reduzieren Sie administrative Kopfschmerzen und erhöhen Sie die Genauigkeit.

Kleine Unternehmen beschäftigen viele Amerikaner

Kleine Unternehmen bleiben das Lebenselixier der US-Wirtschaft, obwohl sie vor Herausforderungen stehen. Beschäftigung ging zurück, im Durchschnitt, 27 % für Unternehmen mit weniger als 500 Mitarbeitern und etwa 28 % für Unternehmen mit weniger als 50 Mitarbeitern zwischen Mitte Februar und Mitte April 2020, Das geht aus einer Studie der US-amerikanischen National Academy of Science hervor.

Die Branche begann an einem Ort der Stärke, nach der US-amerikanischen Small Business Administration. Stand Dez. 2019:

- Die 31,7 Millionen Unternehmen mit weniger als 500 Mitarbeitern repräsentieren 99,9 % aller US-Unternehmen.

- Kleine Unternehmen beschäftigten 60,6 Millionen US-Arbeiter – 47,1 % der Arbeitskräfte im Privatsektor.

- Zwischen 2000 und 2019 entfielen 65 % des Beschäftigungswachstums auf Kleinunternehmen. Schaffung von 10,5 Millionen neuen Arbeitsplätzen im Vergleich zu den 5,6 Millionen neuen Arbeitsplätzen, die von Großunternehmen geschaffen wurden.

Diese Firmen wurden von Kräften geschlagen, die sich ihrer Kontrolle entzogen, und die meisten hatten weniger als einen Monat Bargeld in Reserve, pro McKinsey. Diejenigen, die überleben und zu einem Beschäftigungsniveau zurückkehren, das mit Ende 2019 vergleichbar ist, werden ihre Widerstandsfähigkeit bewiesen haben.

Mehr erfahren:

Proceedings of the U.S. National Academy of Sciences:Die Auswirkungen von COVID-19 auf die Ergebnisse und Erwartungen kleiner Unternehmen

US Small Business Administration Office of Advocacy:2020 Small Business Profile (pdf)

US Small Business Administration Office of Advocacy:FAQs (pdf)

McKinsey &Co.:Auswirkungen von COVID-19 auf Arbeitsplätze in kleinen Unternehmen in den USA

Gehaltsstatistik nach Branche

Kleine Unternehmen sind in allen Sektoren der US-Wirtschaft tätig; die nachfolgende Grafik zeigt die Top-12-Branchen mit der größten Anzahl von Kleinunternehmen im Jahr 2017, nach der Wirtschaftsinnovationsgruppe.

Top 12 der Kleinunternehmensbranchen

Branche Anzahl der Kleinunternehmen mit Angestellten Gesamtzahl der Angestellten Durchschnittliche Anzahl der Angestellten pro Firma Fachmann, Wissenschaftlicher und technischer Dienst 807, 932 5, 190, 980 6,4 Konstruktion 700, 393 5, 373, 702 7,7 Sonstige Dienstleistungen 695, 268 4, 697, 878 6.8 Gesundheits- und Sozialhilfe 650, 689 8, 984, 159 13.8 Einzelhandel 645, 685 5, 526, 296 8.6 Unterkunft und Verpflegung 537, 443 8, 542, 661 15.9 Verwaltung und Unterstützung sowie Entsorgung und Sanierung 343, 791 3, 754, 463 10.9 Immobilien und Vermietung und Verpachtung 308, 106 1, 451, 546 4.7 Herstellung 244, 098 5, 039, 772 20.6 Finanzen und Versicherungen 236, 657 1, 909, 993 8.1 Transport und Lagerung 182, 688 1, 685, 388 9.2 Kunst, Entertainment, und Erholung 129, 287 1, 428, 531 11Quelle:Anteil der Kleinunternehmen der EIG an der Beschäftigung nach Branche

Unternehmen, die im Gesundheits- und Sozialwesen tätig sind, einschließlich Arztpraxen und Sozialdienste, beschäftigte 2017 die meisten Arbeitnehmer aller Sektoren – fast 9 Millionen. Unternehmen, die im Bereich Beherbergung und Verpflegung tätig sind, einschließlich Hotels und Restaurants, kam in knapper Sekunde, mit 8,5 Millionen Beschäftigten.

Die Small Business Pulse Survey des US Census Bureau berichtet, dass die fünf Sektoren, die von COVID am stärksten betroffen waren, Beherbergungs- und Gastronomiedienstleistungen waren. Kunst und Erholung, Bildungsdienstleistungen, Gesundheitsversorgung und Produktion. Immer noch, viele Nischen für professionelle Dienstleistungen behaupteten sich, und die Nachfrage nach Wohnungsbau hielten den Bau stark.

Mehr erfahren:

Economic Innovation Group:Anteil kleiner Unternehmen an der Beschäftigung nach Branche

US Census Bureau:Pulsumfrage für kleine Unternehmen

Gehaltsschecks und Ihre Mitarbeiter

So wie kleine Unternehmen feststellten, dass Bargeld der Schlüssel zum Überleben war, Die genaue und pünktliche Bezahlung der Mitarbeiter ist entscheidend. Fast 70 % der Mitarbeiter, die an einer Umfrage der American Payroll Association teilnahmen, gaben an, dass es schwierig wäre, ihren finanziellen Verpflichtungen nachzukommen, wenn ihre Gehaltsschecks um eine Woche verschoben würden.

Die gute Nachricht ist, dass 93 % der Mitarbeiter sagten, dass ihre Gehaltsschecks immer pünktlich geliefert werden – obwohl nur 60 % „sehr sicher“ sind, dass ihre Gehaltsabzüge und ihr Nettogehalt korrekt sind; weitere 27 % sind „eher sicher“.

Eine Sache, worüber sich die meisten keine Sorgen machen müssen, ist die sichere Aufbewahrung ihrer Gehaltsschecks:Eine große Mehrheit 93%, der US-Mitarbeiter werden durch direkte Einzahlung bezahlt.

Direkteinzahlung ist effizient, und Mitarbeiter können schnell auf ihr Geld zugreifen, auch wenn sie zu Hause arbeiten oder auf Reisen sind. Dies ist angesichts der steigenden Zahl von Telearbeitern besonders wichtig. Eine Gallup-Umfrage ergab, dass 62 % der Mitarbeiter während der COVID-19-Pandemie von zu Hause aus arbeiteten. und die meisten von ihnen, 59%, sagten, sie würden es vorziehen, nach dem Ende der Pandemie weiterhin aus der Ferne zu arbeiten.

Mehr erfahren :

American Payroll Association:Umfrage zur Bezahlung in Amerika

Nacha:So funktioniert die Direkteinzahlung

Gallup:US-Arbeiter entdecken ihre Affinität zur Remote-Arbeit

Verschwendete Zeit und Geld

Die Lohnabrechnung ist anspruchsvoll und komplex, und es kann zeitaufwendig sein. Arbeitgeber müssen Bundes-, staatliche und lokale Steuern, sowie allfällige Abzüge für Leistungen. Hinzu kommt diese Komplexität, Steuergesetze ändern sich häufig.

Kein Wunder, dann, dass fast ein Viertel der Kleinunternehmen die Lohnsummensteuern als ihre größte Steuerbelastung angibt, laut der Taxation Survey der National Small Business Association. Etwa ein Drittel der befragten Kleinunternehmen verbringen jeden Monat mehr als sechs Stunden mit der internen Abwicklung der Gehaltsabrechnung, während ein Drittel der Unternehmen mit fünf oder mehr Mitarbeitern mehr als sechs Stunden pro Monat damit verbringen, Lohnsteuern intern abzuwickeln.

Veränderungen der Mitarbeiterverhältnisse schaffen ständig neuen administrativen Aufwand für die Gehaltsabrechnung. Fast 25 % der Mitarbeiter haben im Jahr 2020 neue W-4-Formulare ausgefüllt. laut der APA-Umfrage zur Zahlung in Amerika, und die meisten dieser Arbeitnehmer taten dies, weil sie ihren Steuereinbehalt ändern wollten oder sich ihre finanziellen Verhältnisse geändert hatten.

Beschäftigungsschwankungen in Verbindung mit Einnahmeunterbrechungen können zu ernsthaften Cashflow-Problemen führen:Mehr als 60 % der Kleinunternehmen erleben aufgrund von Beschäftigungsänderungen schwankende Gehaltsabflüsse, nach JPMorgan Chase. Doch nur die Hälfte der kleinen Unternehmen verfügt über genügend Bargeld, um bei einem Umsatzausfall länger als 15 Tage weiterzuarbeiten. und Unternehmen mit unregelmäßigen Cashflows sind mehr als doppelt so häufig gezwungen, dauerhaft zu schließen, pro Verfolgung.

Mehr erfahren:

NSBA:Erhebung zur Besteuerung von Kleinunternehmen 2018 (pdf)

JPMorgan Chase &Co.:Eine Cashflow-Perspektive für den Small Business-Sektor

Gehaltsabrechnungsstrafen

Fehler bei der Gehaltsabrechnung können teuer werden Und das nicht nur in Bezug auf die Moral. Unternehmen können hohe Geldstrafen zahlen, wenn sie ihre Arbeitnehmer nicht korrekt bezahlen oder Lohnsteuern zu spät zahlen.

- Allein im Jahr 2019 der IRS erhob fast 5 Millionen Strafen im Zusammenhang mit Lohnsteuern, insgesamt 13,7 Milliarden US-Dollar.

- Ein häufiger Fehler ist die falsche Klassifizierung von Arbeitnehmern. Studien auf staatlicher Ebene zeigen, dass 10 bis 20 % der Arbeitgeber Arbeitnehmer fälschlicherweise als unabhängige Auftragnehmer einstufen. nach dem Institut für Wirtschaftspolitik.

Warum diese Chance nutzen? Unternehmen müssen 50 % der Sozialversicherungs- und Medicare-Steuern für Mitarbeiter zahlen. aber nicht für Auftragnehmer. Auch nicht freigestellte Arbeitnehmer haben Anspruch auf Mindestlohn und bezahlte Überstunden. Wenn jedoch ein Unternehmen Arbeitnehmer falsch einordnet, es können Strafen drohen sowie Steuern und möglicherweise zusätzliche Löhne.

Mehr erfahren:

IRS:Datenbuch 2019 (pdf)

Economic Policy Institute:Fehlklassifizierung von (unabhängigen) Auftragnehmern

Automatisierung in der Gehaltsabrechnung

Die manuelle Verwaltung der Gehaltsabrechnung mithilfe von Tabellenkalkulationen ist arbeitsintensiv, fehleranfällig – und mit zunehmendem Geschäftswachstum zunehmend unpraktisch. Kleine Unternehmen können die Genauigkeit erhöhen, Effizienz und tragen zur Schaffung eines positiven Mitarbeiterumfelds bei, indem Sie die Gehaltsabrechnung mit firmeninterner Software oder einem ausgelagerten Service automatisieren.

Wenn Sie sich für eine Lohnabrechnungslösung entscheiden, kleine Unternehmen sind, selbstverständlich, mit dem Preis beschäftigt. Aber andere Bereiche, die ihre Finanzteams produktiver machen können, sind automatische Updates, wenn sich die Steuergesetze ändern, und die Möglichkeit, sich mit den Leistungserbringern des Unternehmens zu integrieren, damit die Lohnabzüge direkt zur Deckung dieser Kosten fließen.

Neben der Automatisierung Die Lohnkostenberechnung sollte die interne Lohnbuchhaltung gegenüber dem Outsourcing abwägen. Kleine Unternehmen sollten auch nach einem intuitiven und sicheren Portal Ausschau halten, auf dem Mitarbeiter ihr eigenes Gehalt überprüfen und Leistungen online verwalten können.

- Es sind fast 300, 000 Gehaltsabrechnungs- und Buchhaltungsdienstleistungen in den Vereinigten Staaten, laut IBISWorld.

- Mehr als die Hälfte der Kleinunternehmen bezahlt eine externe Firma für die Erstellung ihrer Gehaltsabrechnung, laut der NSBA-Steuerumfrage.

- Die Mehrheit der kleinen Unternehmen in der Technology &Small Business Survey 2019 der NSBA verwaltet ihre Gehaltsabrechnungen online.

- Ein weiterer IBISWorld-Bericht prognostiziert, dass der US-Umsatz mit HR- und Gehaltsabrechnungssoftware im Jahr 2020 um 8,7 % auf 10,8 Milliarden US-Dollar steigen wird. Der Umsatz stieg zwischen 2015 und 2020 um durchschnittlich mehr als 10 % jährlich.

Mehr erfahren:

IBISWorld:Lohn- und Buchhaltungsdienstleistungen in den USA

NSBA:Technologie- und Kleinunternehmensumfrage 2019

IBISWorld:HR &Payroll Software in den USA

Intelligente Gehaltsabrechnungen

Kleine Unternehmen beginnen oft damit, ein Buchhaltungspaket zu verwenden und die Gehaltsabrechnung manuell oder mit separaten Gehalts- und Zeitmanagementsystemen zu verwalten. Jedoch, Die manuelle Lohnabrechnung ist arbeitsintensiv und fehleranfällig. Und, Verwendung mehrerer Systeme für die Buchhaltung, Gehaltsabrechnung und Zeitmanagement können die Analyse und Prognose von Kosten im gesamten Unternehmen erschweren.

Der Übergang von mehreren Buchhaltungs- und Lohnabrechnungssystemen zu einer einzigen integrierten Software-Suite spart in der Regel Geld und erleichtert die Kostenanalyse, wie eine Reihe von Fallstudien zeigen.

N&N Umzugsmaterial, ein Familienunternehmen, das professionelle Umzugsunternehmen mit Ausrüstung versorgt, seine eigenen Gehaltsabrechnungs- und Buchhaltungsanforderungen auf NetSuite umgestellt, um das Geschäftswachstum besser bewältigen zu können. Durch den Wechsel von QuickBooks für die Buchhaltung und ein separates Gehaltsabrechnungssystem zur integrierten Lösung von NetSuite, N&N konnte die Bearbeitungszeit für die Gehaltsabrechnung um 84% verkürzen, Konten schneller ausgleichen und die Genauigkeit verbessern.

Als die St. Hope Community Schools SuitePeople HR und Payroll zu ihrer NetSuite-Lösung hinzufügten, Es verkürzte die Zeit, die für die Verarbeitung der Gehaltsabrechnung benötigt wurde, von 15 Stunden auf zwei Stunden. Vorher, Mitarbeiter verfolgten Stunden und Gehaltssätze in Tabellenkalkulationen.

Schließlich, Chicago Gummi &Dichtung, ein Distributor von Teilen für Schiffsmotoren und andere Produkte, stellte fest, dass der Wechsel von QuickBooks zu NetSuite es dem Unternehmen ermöglichte, keinen separaten Gehaltsabrechnungsdienst mehr zu verwenden. 150 Dollar im Monat sparen. Es war auch in der Lage, den Cashflow besser zu verfolgen.

Wie viele kleine Unternehmen erfahren haben, Die Gehaltsabrechnung kann eine komplexe und zeitaufwändige Aufgabe sein – insbesondere, wenn Sie sie manuell erledigen. Außerdem, die Strafen für Gehaltsabrechnungsfehler können schwerwiegend sein. Jedoch, Die Automatisierung der Gehaltsabrechnung kann administrative Probleme reduzieren und die Genauigkeit erhöhen. Ihre Mitarbeiter werden den Aufwand zu schätzen wissen.

Finanzen

- Cost of Goods Sold (COGS):Was es ist und wie man es berechnet

- So verdienen Sie 1000 US-Dollar im Monat:23 Möglichkeiten

- So vermeiden oder erholen Sie sich von einem Einkaufsrausch

- Autokredite von Acura Financial Services:Auswahl an Finanzierungsmöglichkeiten

- Was sind Schuldenverträge?

- Reparaturkredit:Finanzierungsmöglichkeiten im Notfall

-

5 Schritte zum sicheren Kauf von Stablecoins

5 Schritte zum sicheren Kauf von Stablecoins Viele oder alle Produkte hier stammen von unseren Partnern, die uns eine Provision zahlen. So verdienen wir Geld. Unsere redaktionelle Integrität stellt jedoch sicher, dass die Meinungen unserer Exper...

-

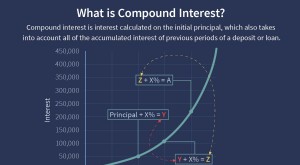

Zinseszins

Zinseszins Was ist Zinseszins? Zinseszinsen (oder Zinseszinsen) sind die Zinsen für ein Darlehen oder eine Einlage, die auf der Grundlage sowohl des anfänglichen Kapitals als auch der aufgelaufenen Zinsen aus ...

-

Wenn Sie von einem Staat in einen anderen wechseln,

Wenn Sie von einem Staat in einen anderen wechseln, Können Sie noch Essensmarken bekommen? Wenn es Zeit für einen Umzug ist, Sie können Ihre Lebensmittelmarkenkarte mitnehmen, müssen diese jedoch in Ihrem neuen Bundesland erneut beantragen. Lebensmitt...

-

So entscheiden Sie, ob sich ein Kauf lohnt

So entscheiden Sie, ob sich ein Kauf lohnt Eines der besten Dinge, die Sie für Ihre Finanzen tun können, ist, bewusste Entscheidungen darüber zu treffen, wie Sie Ihr Geld ausgeben. Zu oft, Wir geben einfach Geld aus, ohne nachzudenken, Soll ...