Cashflow-Analyse:Grundlagen,

Cashflow ist der Betrag der Zahlungsmittel und Zahlungsmitteläquivalente, wie Wertpapiere, die ein Unternehmen über einen bestimmten Zeitraum generiert oder ausgibt. Der Kassenbestand bestimmt die Start- und Landebahn eines Unternehmens – je mehr Kassenbestand und desto geringer die Cash-Burn-Rate, je mehr Spielraum ein Unternehmen hat und normalerweise, desto höher ist seine Bewertung.

Cashflow unterscheidet sich vom Gewinn. Cashflow bezieht sich auf das Geld, das in und aus Ihrem Unternehmen fließt. Profitieren, jedoch, ist das Geld, das Sie nach Abzug Ihrer Geschäftsausgaben vom Gesamtumsatz haben.

Video:Was ist Cashflow-Analyse?

Was ist Cashflow-Analyse?

Es gibt drei Cashflow-Arten, die Unternehmen verfolgen und analysieren sollten, um die Liquidität und Solvenz des Unternehmens zu bestimmen:Cashflow aus betrieblicher Tätigkeit, Cashflow aus Investitionstätigkeit und Cashflow aus Finanzierungstätigkeit. Alle drei sind in der Kapitalflussrechnung eines Unternehmens enthalten.

Bei der Durchführung einer Cashflow-Analyse Unternehmen korrelieren Posten in diesen drei Cashflow-Kategorien, um zu sehen, wo Geld hereinkommt, und wo es rausgeht. Davon, sie können Rückschlüsse auf die aktuelle Geschäftslage ziehen.

Je nach Art des Cashflows, Geld einzubringen ist nicht unbedingt gut. Und, Geld ausgeben ist nicht unbedingt schlecht.

Grundlagen der Cashflow-Analyse

Die Cashflow-Analyse erfordert zunächst, dass ein Unternehmen Cash-Statements über den operativen Cashflow erstellt, Investitions-Cashflow und Finanzierungs-Cashflow.

Bargeld von operative Tätigkeiten stellt von Kunden erhaltene Barmittel abzüglich der für Betriebsausgaben aufgewendeten Beträge dar. In diesem Eimer sind jährliche, wiederkehrende Ausgaben wie Gehälter, Versorgungsunternehmen, Lieferungen und Miete.

Investitionstätigkeit spiegeln die für Anlagevermögen und Finanzinstrumente ausgegebenen Mittel wider. Das sind langfristige, oder Kapitalanlagen, und gehören Eigentum, Vermögenswerte in einer Anlage oder der Kauf von Aktien oder Wertpapieren eines anderen Unternehmens.

Finanzierungs-Cashflow ist die Finanzierung, die von den Eigentümern eines Unternehmens kommt, Investoren und Gläubiger. Es wird als Schulden klassifiziert, Eigenkapital- und Dividendentransaktionen in der Kapitalflussrechnung.

Warum ist die Cashflow-Analyse wichtig?

Eine Cashflow-Analyse bestimmt das Betriebskapital eines Unternehmens – den Geldbetrag, der für den Geschäftsbetrieb und den Abschluss von Transaktionen verfügbar ist. Das wird als Umlaufvermögen (Barmittel oder zahlungswirksame Vermögenswerte, wie Wechselforderungen) abzüglich kurzfristiger Verbindlichkeiten (Verbindlichkeiten, die in der nächsten Rechnungsperiode fällig werden).

Die Analyse des Betriebskapitals liefert eine Momentaufnahme der Liquidität des Unternehmens.

Wie führen Sie eine Cashflow-Analyse durch?

Um eine Cashflow-Analyse durchzuführen, Sie müssen zuerst den Betrieb vorbereiten, Kapitalflussrechnungen investieren und finanzieren. Allgemein, Das Finanzteam verwendet die Buchhaltungssoftware des Unternehmens, um diese Abrechnungen zu erstellen. Abwechselnd, Es stehen eine Reihe kostenloser Vorlagen zur Verfügung.

Erstellen einer Kapitalflussrechnung

Schauen wir uns zunächst die Erstellung der operativen Cashflow-Rechnung an. Die Posten, die in den Nettogewinn des Unternehmens einfließen und in der operativen Cashflow-Rechnung des Unternehmens enthalten sind, umfassen, sind aber nicht beschränkt auf:

- Bareinnahmen aus dem Verkauf von Waren oder Dienstleistungen

- Der Kauf von Inventar oder Verbrauchsmaterialien

- Mitarbeiterlöhne und Barprämien

- Zahlungen an Auftragnehmer

- Stromrechnungen, Miet- oder Pachtzahlungen

- Gezahlte Zinsen für Darlehen und andere langfristige Verbindlichkeiten und erhaltene Zinsen für Darlehen

- Bußgelder oder Barausgleiche aus Rechtsstreitigkeiten

Es gibt zwei gängige Methoden zur Berechnung und Erstellung des Abschnitts der betrieblichen Tätigkeit in der Kapitalflussrechnung.

Die Kapitalflussrechnung Direkte Methode nimmt alle Bareinzüge aus der Betriebstätigkeit und subtrahiert alle Barauszahlungen aus der Betriebstätigkeit, um das Nettoeinkommen zu erhalten. Die Kapitalflussrechnung Indirekte Methode beginnt mit dem Nettoeinkommen und addiert oder zieht von diesem Betrag für nicht zahlungswirksame Einnahmen und Ausgaben ab.

Die nächste Komponente einer Kapitalflussrechnung ist der Investitions-Cashflow. Dieses Endergebnis wird berechnet, indem die Einnahmen aus dem Verkauf von Vermögenswerten addiert werden, Kredite zurückzuzahlen oder Aktien zu verkaufen und Gelder abzuziehen, die für den Kauf von Vermögenswerten ausgegeben wurden, ausstehende Aktien oder Kredite.

Schließlich, Finanzierungs-Cashflow ist der Geldfluss zwischen einem Unternehmen und seinen Eigentümern, Investoren und Gläubiger.

Beispiel für eine Cashflow-Analyse

Nettoergebnis bereinigt um nicht zahlungswirksame Posten wie Abschreibungsaufwendungen und Barmittel für betriebliche Vermögenswerte und Verbindlichkeiten. Verwenden einer kostenlosen öffentlichen Vorlage der Small Business Administration (SBA), Nehmen wir an, die Hundetrainer und Wanderer von Wild Bill hätten ein Nettoeinkommen von 100 US-Dollar, 000 zu starten und zusätzliche Mittelzuflüsse von 220 USD zu generieren, 000.

Wie Sie in der Tabelle sehen können, es hat 41 Dollar ausgegeben, 000 auf operative Mittelabflüsse wie die Einstellung einer zusätzlichen Person, Kauf neuer Ausrüstung für den Hundepark, Steuern zahlen und mehr. Der Eigentümer zahlte einen Teil seines Darlehens zurück und nahm eine Ziehung von 50 US-Dollar entgegen. 000 für ein Endbarguthaben von 127 USD, 200. Kleine Änderungen in einer dieser Werbebuchungen zeigen die Auswirkungen der Einstellung von mehr Mitarbeitern, mehr Steuern zahlen, Kauf von mehr Ausrüstung und mehr, um sicherzustellen, dass das Unternehmen eine gesunde Bilanz hat und nicht in die roten Zahlen geht.

Wild Bills Hundetrainer und Wanderer

Fünf Schritte zur Cashflow-Analyse

Es gibt einige wichtige Punkte, auf die Sie bei Trends und Ausreißern achten sollten, die Ihnen viel über die Gesundheit des Unternehmens aussagen können.

-

Einen positiven Cashflow anstreben

Wenn das Betriebsergebnis das Nettoeinkommen übersteigt, es ist ein starker Indikator für die Fähigkeit eines Unternehmens, solvent zu bleiben und seine Geschäftstätigkeit nachhaltig auszubauen.

-

Seien Sie vorsichtig mit positivem Cashflow

Auf der anderen Seite, Ein positiver Investitions-Cashflow und ein negativer operativer Cashflow könnten Probleme signalisieren. Zum Beispiel, es könnte darauf hindeuten, dass ein Unternehmen Vermögenswerte verkauft, um seine Betriebskosten zu bezahlen, was nicht immer nachhaltig ist.

-

Analysieren Sie Ihren negativen Cashflow

Wenn es um die Cashflow-Analyse von Investitionen geht, Ein negativer Cashflow ist nicht unbedingt eine schlechte Sache. Es könnte bedeuten, dass das Unternehmen in Sachanlagen investiert, um mehr Produkte herzustellen. Ein positiver operativer Cashflow und ein negativer Investitions-Cashflow könnten bedeuten, dass das Unternehmen Geld verdient und für Wachstum ausgibt.

-

Berechnen Sie Ihren freien Cashflow

Was Ihnen bleibt, nachdem Sie die Betriebsausgaben und Investitionen bezahlt haben, ist der freie Cashflow. Dies kann zur Tilgung des Kapitals verwendet werden, Interesse, Aktien zurückkaufen oder ein anderes Unternehmen erwerben.

-

Operative Cashflow-Marge schafft Vertrauen

Die operative Cashflow-Marge-Quote misst den Cashflow aus betrieblicher Tätigkeit als Prozentsatz der Umsatzerlöse in einem bestimmten Zeitraum. Eine positive Marge zeigt Profitabilität, Effizienz und Ertragsqualität.

Die Cashflow-Analyse hilft Ihrem Finanzteam, den Mittelzufluss und -abfluss besser zu verwalten. sicherzustellen, dass genug Geld vorhanden ist, um das Geschäft zu führen und auszubauen.

Finanzen

-

6 Möglichkeiten zur Automatisierung von Kreditkartenzahlungen und Prämien

6 Möglichkeiten zur Automatisierung von Kreditkartenzahlungen und Prämien Kreditkartenprämien können zu umständlich und komplex erscheinen, so sehr, dass viele Verbraucher sich nicht einmal die Mühe machen, sie zu verdienen. Es erfordert viel Arbeit, herauszufinden, welche ...

-

Wie lange dauert Priority Mail?

Wie lange dauert Priority Mail? Ein Postangestellter legt Post in einen Briefkasten. Wenn Ihnen der Versand per erstklassiger Post nicht zusagt, Der Postdienst der Vereinigten Staaten bietet zusätzliche Dienste, mit denen die Sendu...

-

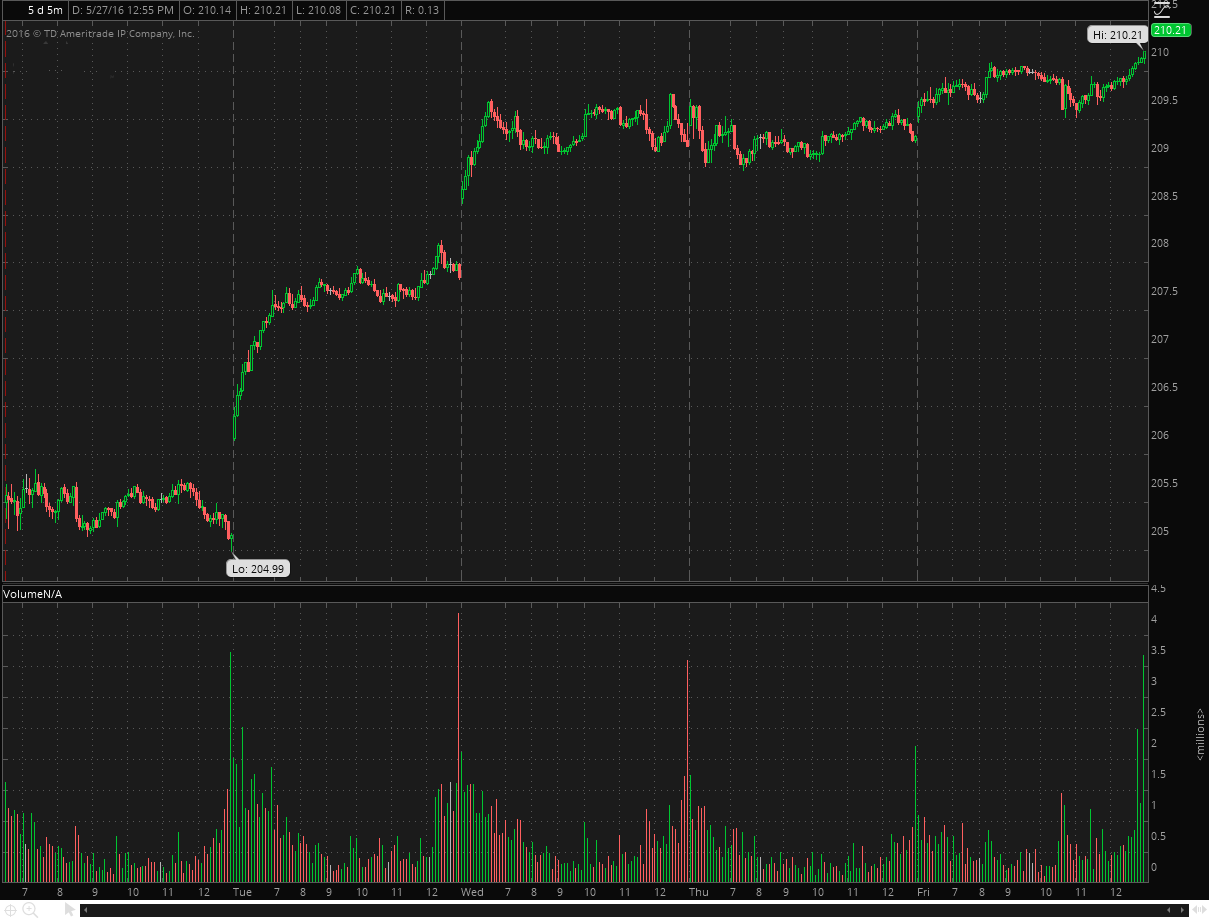

Innerhalb des Handelstages:Intraday-Saisonalität

Innerhalb des Handelstages:Intraday-Saisonalität Die meisten Anleger verstehen, dass das alte Sprichwort „Im Mai verkaufen und weggehen“ mit Saisonalität zu tun hat. Aber Saisonalität bezieht sich auf die internen Trends des Marktes, kein wärmeres o...

-

Staatliche Zuschüsse für den Landkauf

Staatliche Zuschüsse für den Landkauf Die Regierung der Vereinigten Staaten bietet Einzelpersonen und Unternehmen aus einer Reihe von Gründen Zuschüsse:um bedürftigen Familien zu helfen, eine Aktion oder Dienstleistung entwickeln, die der...