Was ist ein Special Purpose Acquisition Company (SPAC)?

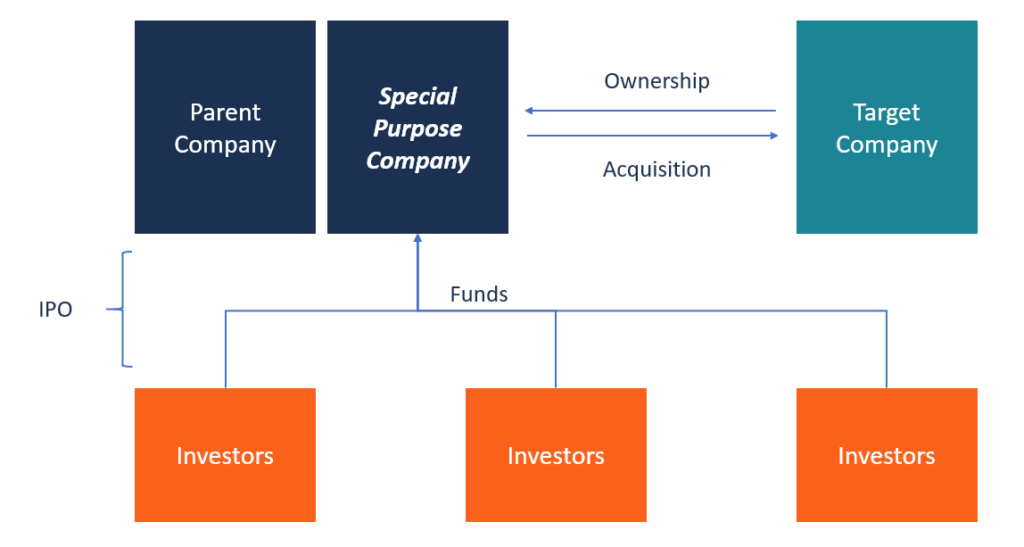

Eine Zweckgesellschaft (SPAC) ist eine Gesellschaft, die ausschließlich zum Zweck der Beschaffung von Investitionskapital durch einen Börsengang (IPO) gegründet wurde Unternehmen an die Öffentlichkeit. Vor einem Börsengang, ein Unternehmen gilt als privates Unternehmen, meist mit wenigen Investoren (Gründer, Freunde, Familie, und Unternehmensinvestoren wie Risikokapitalgeber oder Angel-Investoren). Erfahren Sie, was ein Börsengang ist. Eine solche Geschäftsstruktur ermöglicht es Anlegern, Geld in einen Fonds einzubringen, die dann verwendet wird, um ein oder mehrere nicht näher bezeichnete Unternehmen zu erwerben, die nach dem Börsengang identifiziert werden sollen. Deswegen, diese Art von Briefkastenfirmenstruktur wird in den populären Medien oft als „Blanko-Firma“ bezeichnet.

Wenn der SPAC die erforderlichen Mittel durch einen Börsengang aufbringt, das Geld wird in einem Trust gehalten, bis eine vorbestimmte Zeit verstrichen ist oder der gewünschte Erwerb erfolgt. Für den Fall, dass der geplante Erwerb nicht erfolgt oder noch rechtliche Formalitäten anhängig sind, der SPAC verpflichtet ist, die Gelder an die Anleger zurückzugeben, nach Abzug von Bank- und Maklergebühren.

Wie funktioniert eine Zweckgesellschaft zur Akquisition?

Gründer

Eine Akquisitionsgesellschaft für spezielle Zwecke wird von erfahrenen Führungskräften gegründet, die davon überzeugt sind, dass ihr Ruf und ihre Erfahrung ihnen helfen werden, ein profitables Unternehmen zu finden, das sie erwerben möchten. Da die SPAC nur eine Briefkastenfirma ist, die Gründer werden zum Verkaufsargument bei der Beschaffung von Geldern von Investoren.

Die Gründer stellen dem Unternehmen das Startkapital zur Verfügung und profitieren von einer erheblichen Beteiligung an dem erworbenen Unternehmen. Die Gründer sind oft an einer bestimmten Branche beteiligt, wenn sie eine Zweckgesellschaft gründen.

Erteilung des Börsengangs

Bei der Erteilung des Börsengangs das Management-Team der SPAC beauftragt eine InvestmentbankListe der Top-InvestmentbankenListe der Top 100 Investmentbanken der Welt alphabetisch sortiert. Top-Investmentbanken auf der Liste sind Goldman Sachs, Morgan Stanley, BAML, JP Morgan, Schwarzer Stein, Rothschild, Schottland, Erythrozyten, UBS, Wells Fargo, Deutsche Bank, Citi, Macquarie, HSBC, ICBC, Credit Suisse, Bank of America Merril Lynch übernimmt den Börsengang. Die Investmentbank und das Managementteam der Gesellschaft vereinbaren ein für die Dienstleistung zu erhebendes Entgelt, in der Regel etwa 10 % des IPO-Erlöses. Die bei einem Börsengang verkauften Wertpapiere werden zu einem Stückpreis angeboten, die eine oder mehrere Stammaktien darstellt.

Der ProspektProspektEin Prospekt ist ein rechtliches Offenlegungsdokument, das Unternehmen bei der Securities and Exchange Commission (SEC) einreichen müssen. Das Dokument enthält Informationen über das Unternehmen, sein Führungsteam, jüngste finanzielle Leistung, und andere damit zusammenhängende Informationen, die Anleger gerne wissen würden. des SPAC konzentriert sich hauptsächlich auf die Sponsoren, und weniger auf Unternehmensgeschichte und Umsatz, da der SPAC keine Leistungshistorie oder Umsatzberichte enthält. Alle Erlöse aus dem Börsengang werden auf einem Treuhandkonto gehalten, bis ein privates Unternehmen als Akquisitionsziel identifiziert wird.

Erwerb eines Zielunternehmens

Nachdem die SPAC das erforderliche Kapital durch einen Börsengang beschafft hat, Das Managementteam hat 18 bis 24 Monate Zeit, um ein Ziel zu identifizieren und die Akquisition abzuschließen. Der Zeitraum kann je nach Unternehmen und Branche variieren. Der faire MarktwertFair ValueFair Value bezieht sich auf den tatsächlichen Wert eines Vermögenswerts - ein Produkt, Lager, oder Sicherheit - das wird zwischen Verkäufer und Käufer vereinbart. Der beizulegende Zeitwert gilt für ein Produkt, das auf dem Markt, zu dem es gehört, oder unter normalen Bedingungen verkauft oder gehandelt wird – und nicht für eines, das liquidiert wird. der Zielgesellschaft muss mindestens 80 % des Treuhandvermögens des SPAC betragen.

Einmal erworben, die Gründer von ihrer Beteiligung am neuen Unternehmen profitieren, in der Regel 20 % des Stammkapitals, während die Anleger entsprechend ihrer Kapitaleinlage eine Beteiligung erhalten.

Für den Fall, dass die vorgegebene Frist verstreicht, bevor eine Erfassung abgeschlossen ist, der SPAC wird aufgelöst, und der auf dem Treuhandkonto gehaltene IPO-Erlös wird an die Anleger zurückgezahlt. Beim Ausführen des SPAC, das Managementteam darf keine Gehälter einziehen, bis der Deal abgeschlossen ist.

SPAC-Kapitalstruktur

Öffentliche Einheiten

Ein SPAC führt einen Börsengang durch, um das erforderliche Kapital für den Erwerb eines Privatunternehmens zu beschaffen. Das Kapital stammt von privaten und institutionellen Anlegern, und 100 % des beim Börsengang eingenommenen Geldes werden auf einem Treuhandkonto gehalten. Als Gegenleistung für das Kapital Anleger erhalten eigene Anteile, wobei jede Einheit eine Stammaktie und einen Warrant zum Kauf weiterer Aktien zu einem späteren Zeitpunkt umfasst.

Der Kaufpreis pro Einheit der Wertpapiere beträgt in der Regel 10,00 USD. Nach dem Börsengang die Anteile werden in Stammaktien und Optionsscheine trennbar, die auf dem öffentlichen Markt gehandelt werden können. Der Zweck des Optionsscheins besteht darin, den Anlegern eine zusätzliche Entschädigung für die Anlage in den SPAC zu bieten.

Gründeranteile

Die Gründer des SPAC kaufen GründeraktienFounders StockFounders Stock bezieht sich auf das Eigenkapital, das den frühen Gründern einer Organisation gegeben wird. Diese Art von Aktien unterscheidet sich in einigen wichtigen Punkten von Stammaktien, die auf dem Sekundärmarkt verkauft werden. Hauptunterschiede sind (1) dass Gründeraktien nur zum Nennwert ausgegeben werden können, und (2) es kommt mit einem Vesting-Zeitplan. zu Beginn der SPAC-Registrierung, und zahlen eine nominale Gegenleistung für die Anzahl der Aktien, die nach Abschluss des Börsengangs zu einem Eigentumsanteil von 20 % an den ausstehenden Aktien führt. Die Aktien sollen das Management-Team, die bis zum Abschluss einer Akquisitionstransaktion kein Gehalt oder keine Provision von der Gesellschaft erhalten dürfen.

Optionsscheine

Die öffentlich verkauften Anteile bestehen aus einem Bruchteil eines Optionsscheins, die es den Anlegern ermöglicht, eine ganze Stammaktie zu erwerben. Abhängig von der den IPO ausstellenden Bank und der Größe des SPAC, ein Warrant kann für einen Bruchteil einer Aktie (entweder die Hälfte, ein Drittel oder zwei Drittel) oder eine volle Aktie.

Zum Beispiel, wenn der Preis pro Einheit beim Börsengang 10 USD beträgt, der Warrant kann zu einem Preis von 11,50 USD je Aktie ausgeübt werden. Die Optionsscheine werden entweder 30 Tage nach der De-SPAC-Transaktion oder zwölf Monate nach dem SPAC-IPO ausübbar.

Die öffentlichen Optionsscheine werden in bar abgerechnet, Dies bedeutet, dass der Anleger die vollen Kosten des Optionsscheins in bar bezahlen muss, um einen vollen Anteil der Aktie zu erhalten. Gründergarantien, auf der anderen Seite, kann netto abgerechnet werden, Das bedeutet, dass sie kein Bargeld liefern müssen, um einen vollen Aktienanteil zu erhalten. Stattdessen, es werden Aktien mit einem Verkehrswert ausgegeben, der der Differenz zwischen dem Börsenkurs und dem Ausübungspreis des Optionsscheins entspricht.

Mehr Ressourcen

CFI bietet die Zertifizierung Financial Modeling &Valuation Analyst (FMVA)™Werden Sie zum zertifizierten Financial Modeling &Valuation Analyst (FMVA)®Die Zertifizierung zum Financial Modeling and Valuation Analyst (FMVA)® von CFI wird Ihnen helfen, das Vertrauen zu gewinnen, das Sie für Ihre Finanzkarriere benötigen. Melden Sie sich noch heute an! Zertifizierungsprogramm für diejenigen, die ihre Karriere auf die nächste Stufe bringen möchten. Um weiter zu lernen und Ihre Karriere voranzutreiben, die folgenden CFI-Ressourcen sind hilfreich:

- KapitalstrukturKapitalstrukturKapitalstruktur bezieht sich auf den Betrag an Fremd- und/oder Eigenkapital, der von einem Unternehmen verwendet wird, um seine Geschäftstätigkeit zu finanzieren und seine Vermögenswerte zu finanzieren. Kapitalstruktur eines Unternehmens

- M&A-ProzessMergers Acquisitions M&A-ProzessDieser Leitfaden führt Sie durch alle Schritte des M&A-Prozesses. Erfahren Sie, wie Fusionen und Übernahmen sowie Transaktionen abgeschlossen werden. In dieser Anleitung Wir skizzieren den Akquisitionsprozess von Anfang bis Ende, die verschiedenen Arten von Erwerbern (strategische vs. finanzielle Käufe), die Bedeutung von Synergien, und Transaktionskosten

- Zweckgesellschaft (SPV) Zweckgesellschaft (SPV) Eine Zweckgesellschaft/Gesellschaft (SPV/SPE) ist eine separate Einheit, die für einen bestimmten und engen Zweck gegründet wurde. und das wird außerbilanziell gehalten. SPV ist ein

- Structured Investment Vehicle (SIV)Structured Investment Vehicle (SIV)Ein strukturiertes Investmentvehikel (SIV) ist ein Nichtbanken-Finanzinstitut, das gegründet wurde, um Investitionen zu kaufen, die von der Zinsdifferenz - bekannt als Credit Spread - zwischen Short- langfristige und langfristige Schulden.

Geschäftsstrategie

-

So verwalten Sie Ihr Geld:19 Tipps, um es richtig zu machen

So verwalten Sie Ihr Geld:19 Tipps, um es richtig zu machen Obwohl Geld kein Glück kaufen kann, Es kann ein Gefühl der Sicherheit vermitteln, wenn Sie Ihr Geld richtig verwalten. Ohne das Geldmanagement im Griff zu haben, Sie können immer das Gefühl haben, das...

-

So kaufen Sie Absa-Aktien

So kaufen Sie Absa-Aktien Absa-Firmenlogo Absa Group Limited ist ein großes Finanzdienstleistungsunternehmen mit Hauptsitz in Südafrika. Das Unternehmen bietet Privat- und Firmenkunden eine breite Palette von Finanzprodukten ...

-

So finden Sie Geld in einem alten 401(k)-Konto

So finden Sie Geld in einem alten 401(k)-Konto 401(k) Fonds sind gesetzlich geschützt, auch wenn der Arbeitgeber Insolvenz angemeldet hat. Wenn Sie Geld von einem alten 401(k)-Konto aufspüren müssen, Es existiert keine zentrale Stelle mit Informa...

-

Der steigende Schweizer Franken verursacht Chaos an den Devisenmärkten

Der steigende Schweizer Franken verursacht Chaos an den Devisenmärkten An einem der bemerkenswertesten Tage auf dem Devisenmarkt seit mindestens 20 Jahren, der Schweizer Franken stieg gegenüber dem Euro in nur fünf Minuten um erstaunliche 30%. Dies ist auf die Ankündigun...