Restrukturierung allein wird die Bank nicht bereinigen

Viele tief verwurzelte Motive für Fehlverhalten im Bankensektor wurden von der laufenden königlichen Kommission aufgedeckt. Nicht zuletzt sind die Interessenkonflikte der großen australischen Banken, die Finanz-, Versicherungs- und Hypothekenberatung und Verkauf von verwandten Produkten.

Die Banken, zuletzt die Commonwealth Bank (nach dem Vorbild von ANZ und NAB), trennen bereits ihre Wealth-Management-Arme – Dienstleistungen wie Hypothekenvermittlung, Versicherungs- und Finanzplanung und -beratung – um diese Interessenkonflikte zu lösen.

Diese Umstrukturierungen sind ein Schritt in die richtige Richtung. Aber sie reichen nicht aus, um das grundlegende Problem zu überwinden:die vertriebsorientierte Kultur der Banken. Dies geht viel tiefer und durchdringt scheinbar alle ihre Operationen, wie die königliche Kommission hervorgehoben hat.

Die Natur dieses Problems verleiht einem Vorschlag der Australian Securities and Investments Commission (ASIC) Gewicht, Aufsichtspersonal in die großen Banken einzubetten, um die Kultur zu verändern.

Prioritäten der Banker offen gelegt

Die durch die forensische Analyse von Rowena Orr QC veröffentlichten Beweise, Berater, die die Kommission unterstützen, hat viele Beispiele für die „toxische“ Kultur der Banken aufgedeckt. Sie stellt Gewinne und Wachstum – insbesondere die damit verbundenen Anreizsysteme – über die Interessen der Kunden.

Dies war von Anfang an klar. Die erste Anhörungsrunde im März 2018 ergab erhebliche Bestechungsgelder, gefälschte Unterschriften und Manipulation von Anreizen im Rahmen des „Einführungsprogramms“ der NAB. Dies brachte der Bank mehrere Milliarden Dollar an Wohnungsbaudarlehen ein. mit Einführern zahlten 0,4-0,6 % der Gesamtsumme der Wohnungsbaudarlehen.

Wir haben verspätete „Entschuldigungen“ bei Kunden erhalten, die unfair behandelt wurden oder schlechter, skrupellosem oder unrechtmäßigem Verhalten zum Opfer gefallen; Eingeständnisse, dass die Banken gegen ihre eigenen Verhaltenskodizes verstoßen haben; und Zusicherungen, dass Änderungen in den Governance-Systemen zur Verbesserung der Kultur vorgenommen wurden oder werden. Dennoch leugnen die Banken immer noch, dass systemische kulturelle Probleme in ihren Organisationen eine Rolle gespielt haben oder fortbestehen.

Ein krasses Beispiel liefert die Aussage des Rabobank-Managers Bradley James bei den jüngsten Anhörungen, die sich mit Fragen der Landwirtschaftsfinanzierung befassten. Orr befragte James zu einem Darlehen in Höhe von 3 Millionen AUD, das auf Anraten eines Managers dieses ländlichen Kreditgebers einer Weideviehfamilie in Queensland gewährt wurde. die Brauer. Sie hatten keine Möglichkeit, es zurückzuzahlen. Die Motivation für den Manager bestand darin, seine Kredit-KPIs zu erfüllen, um einen Bonus zu erhalten.

Auf die Frage, ob er darin aus Kundensicht Schwierigkeiten sehe, Jamess Antwort war:„Absolut nicht!“ Dies zeigt, dass die Anreizstruktur der Bank – die Bindung der Mitarbeiterboni an die Anzahl der aufgenommenen Kredite – und die damit verbundene Kultur als potenzielle Quelle für Fehlverhalten völlig nicht verstanden wird.

James verteidigte das System der Bank, sagen, es ermöglichte dem Geschäft zu wachsen. Dies zeigt, dass Gewinn und Wachstum über die Bedürfnisse der Kunden zu stellen, Die Bankkultur hat keinen Bezug zu den Erwartungen der Gemeinschaft und den gesellschaftlichen Werten.

Regulierungsbehörden müssen eingreifen

Kleines Wunder, dann, dass das Vertrauen in den Finanzsektor auf einem historischen Tiefstand ist. ASIC-Vorsitzender James Shipton spricht von einem „Vertrauensdefizit“.

Shipton sucht nach staatlichen Mitteln, um spezialisierte ASIC-Aufseher in die großen Banken einzubetten, um den kulturellen Wandel voranzutreiben und das Vertrauen wiederherzustellen. Dies sollte geschehen, signalisiert, wie es eine neue, aufdringlicheren Regulierungsstil.

Jedoch, ASIC sollte mehr tun. Sie muss Durchsetzungsmaßnahmen ergreifen. Dazu gehört insbesondere die strafrechtliche Verfolgung von Straftaten durch die Banken und ihre leitenden Angestellten. Letztere waren bei der königlichen Kommission auffallend abwesend, Wir stellen wichtige Fragen zur Rechenschaftspflicht von Banken.

Eine andere Unternehmensaufsichtsbehörde, die australische Wettbewerbs- und Verbraucherkommission (ACCC), Im vergangenen Monat wurde ein Strafverfahren gegen ANZ und mehrere andere Unternehmen und Einzelpersonen wegen einer mutmaßlichen Kartellvereinbarung eingeleitet. Kommentator Nathan Lynch stellte fest, dass unabhängig vom Ergebnis, eine Nachricht hallt wider:Verantwortlichkeit des oberen Managements:

Lynch zitiert den strategischen Berater Ben Quinlan:

Wenn ASIC auch solche Maßnahmen ergriffen hat, es würde einen großen Beitrag zur Überwindung der Bedenken hinsichtlich eines Rechenschaftsdefizits für die Skandale und das Fehlverhalten leisten. Dies könnte ein Katalysator für einen echten Kulturwandel in der Branche sein, um Fehlverhalten in Zukunft zu reduzieren.

Warum reicht Restrukturierung nicht aus?

Was die aktuellen Bankenrestrukturierungen angeht, bestimmte Aspekte sind problematisch.

An erster Stelle, nicht alle werden zu einer vollständigen Trennung ihrer Geschäfte führen. Die CBA wird ihre Vermögensverwaltung abspalten, Hypothekenmakler und Versicherungsunternehmen, aber das Finanzberatungsgeschäft beibehalten. ANZ hat ihr Vermögensverwaltungsgeschäft an IOOF verkauft, wird sein Lebensversicherungsgeschäft jedoch nicht verkaufen.

Zusätzlich, Die Banken sind weiterhin daran interessiert, Produkte an Privatkunden zu vertreiben. Zum Beispiel, Der Verkauf von ANZ an IOOF beinhaltet einen 20-Jahres-Vertrag, um seinen Privatkunden IOOF Super- und Anlageprodukte zur Verfügung zu stellen.

Diese Schritte werfen Bedenken auf, trotz dieser Spaltungen Interessenkonflikte und das Versäumnis der Banken, im Interesse der Kunden zu handeln, werden fortbestehen.

Zumindest Shiptons Plan, ASIC-Agenten in Banken einzusetzen, ist wichtiger denn je, wenn die Anzeichen dafür bestehen, dass die Banken nicht der Selbstregulierung überlassen werden können.

Bankgeschäfte

- 9 Mythen über die FDIC-Versicherung (und die wichtigen Wahrheiten)

- Greenlight vs. Current [2021]:Welche Debitkarte ist besser für Ihre Kinder?

- Reisen und Geld:Mit Ihrer Debitkarte unterwegs

- „Der Tag, an dem sich die Welt veränderte“ – ein ehemaliger Händler über den Beginn der Kreditklemme

- Mittagessen mit Bankern. Auch sie sind von ihrem neuen Banking Code of Conduct unbeeindruckt

- Unifimoney Review [2021]:Vereinfachen Sie Ihr Finanzleben mit einer benutzerfreundlichen App

-

Was ist Bid and Ask?

Was ist Bid and Ask? Der Begriff Geld- und Briefkurs bezieht sich auf den besten potentiellen Preis, den Käufer und Verkäufer auf dem Marktplatz Marktarten - Händler, Makler, ExchangesMarkets umfassen Broker, Händler, und...

-

Drei Aktien, die Ihnen helfen, im neuen Kalten Krieg zu profitieren

Drei Aktien, die Ihnen helfen, im neuen Kalten Krieg zu profitieren William Patalon III Sie haben die Nachrichten zum SolarWinds Hack, ein von Russland entwickelter Cyberangriff gegen US-Regierungsbehörden, staatliche Operationen, Großunternehmen, und sogar die Think...

-

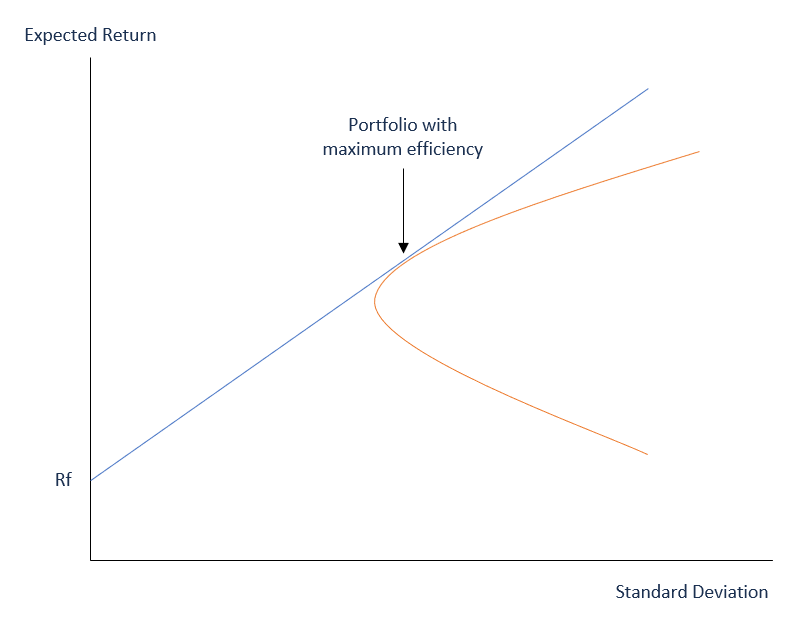

Was ist die Mean-Varianz-Analyse?

Was ist die Mean-Varianz-Analyse? Die Mean-Variance-Analyse ist eine Technik, die Anleger verwenden, um Entscheidungen über Finanzinstrumente zu treffen, in die sie investieren möchten. basierend auf der Höhe des Risikos, das sie zu a...

-

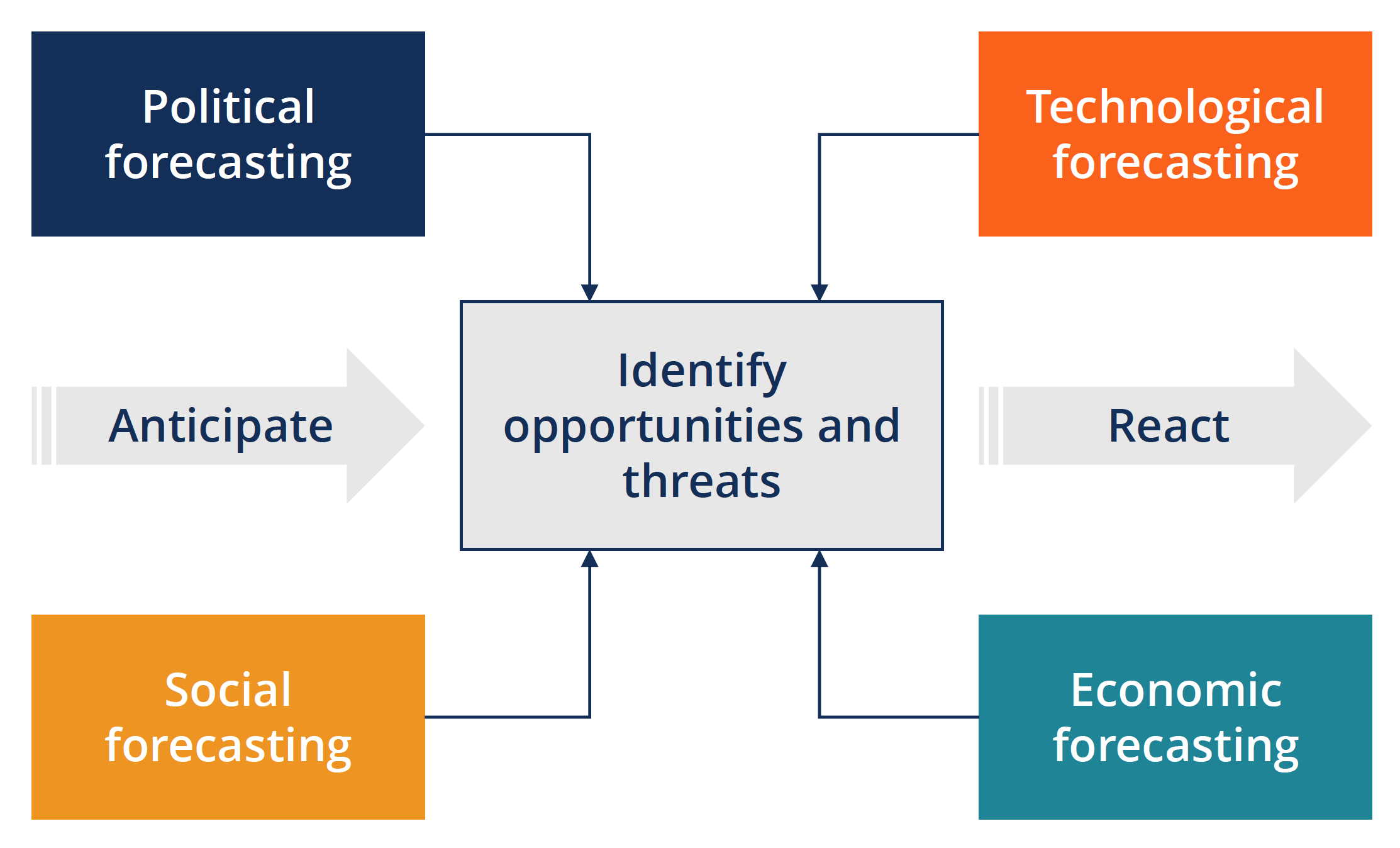

Was ist PEST-Analyse?

Was ist PEST-Analyse? Die PEST-Analyse ist ein strategischer Strategieleitfaden für Unternehmen und Geschäftsstrategien. Lesen Sie alle CFI-Artikel und Ressourcen zur Geschäfts- und Unternehmensstrategie, wichtige Konzepte...